- L'inflation selon l'IPC et le début de la saison des bénéfices du quatrième trimestre seront au centre de l'attention cette semaine.

- JPMorgan Chase est à l'achat avec des bénéfices en hausse.

- Boeing est à vendre sur fond de nouvelles inquiétudes concernant la sécurité des avions.

- Vous cherchez d'autres idées d'opérations pour faire face à la volatilité actuelle des marchés ? Les membres d'InvestingPro reçoivent des idées et des conseils exclusifs pour naviguer dans n'importe quel climat. En savoir plus >>

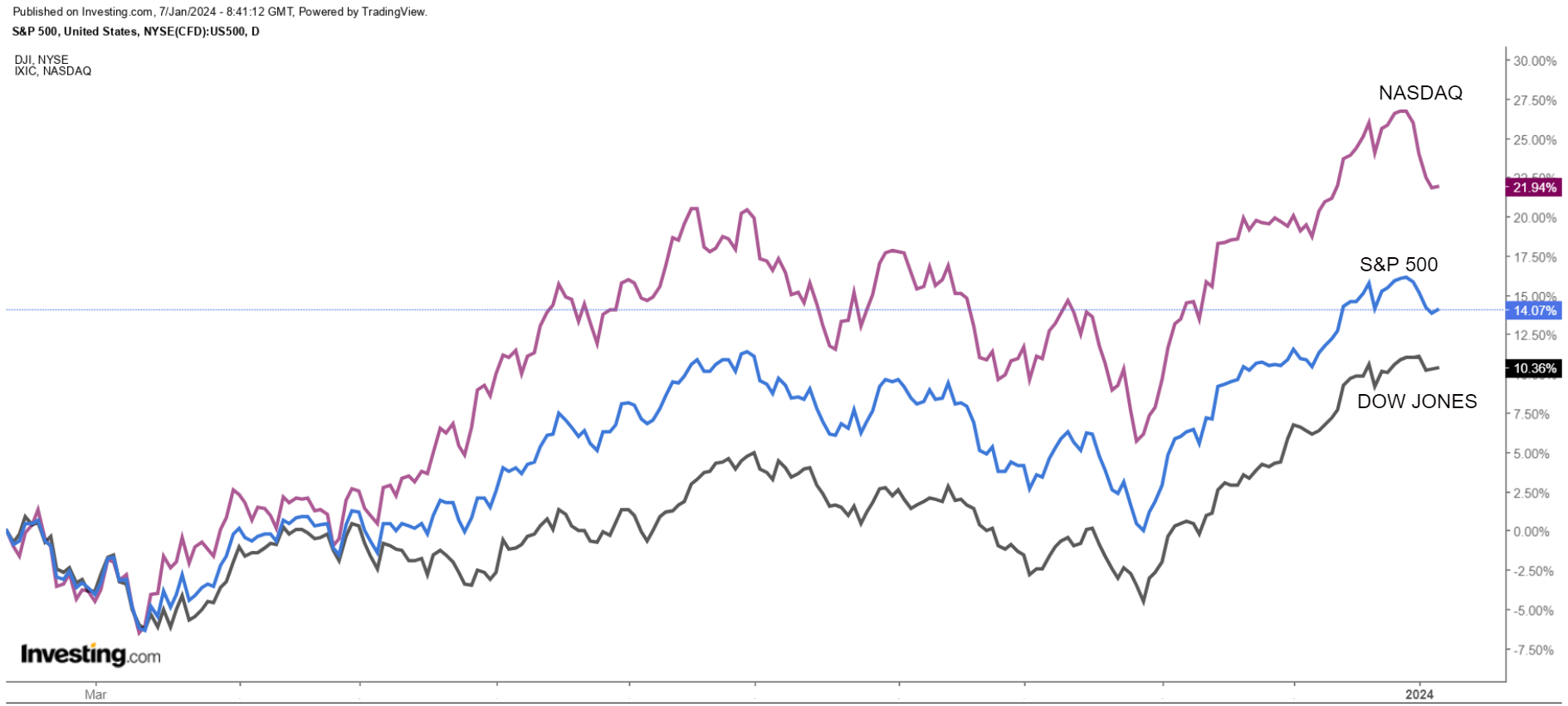

Les actions américaines ont clôturé en légère hausse vendredi pour terminer la première semaine de 2024, mais les principales moyennes ont subi leur première baisse hebdomadaire en dix semaines sur fond d'incertitude croissante quant à la date à laquelle la Réserve fédérale pourrait commencer à réduire les taux d'intérêt.

Au cours de la semaine, l'indice des valeurs vedettes Dow Jones Industrial Average a perdu 0,6 %, l'indice de référence S&P 500 a reculé de 1,5 % et l'indice des valeurs technologiques Nasdaq Composite a chuté de 3,3 %.

Pour le S&P 500, il s'agit de la pire performance hebdomadaire depuis fin octobre, tandis que le Nasdaq a enregistré sa pire semaine depuis fin septembre. La première semaine complète de 2024 devrait être chargée, car les investisseurs continuent d'évaluer les données économiques à venir pour déterminer quand la Fed commencera à réduire ses taux d'intérêt.

La première semaine complète de 2024 devrait être chargée, car les investisseurs continuent d'évaluer les données économiques à venir pour déterminer quand la Fed commencera à réduire ses taux d'intérêt.

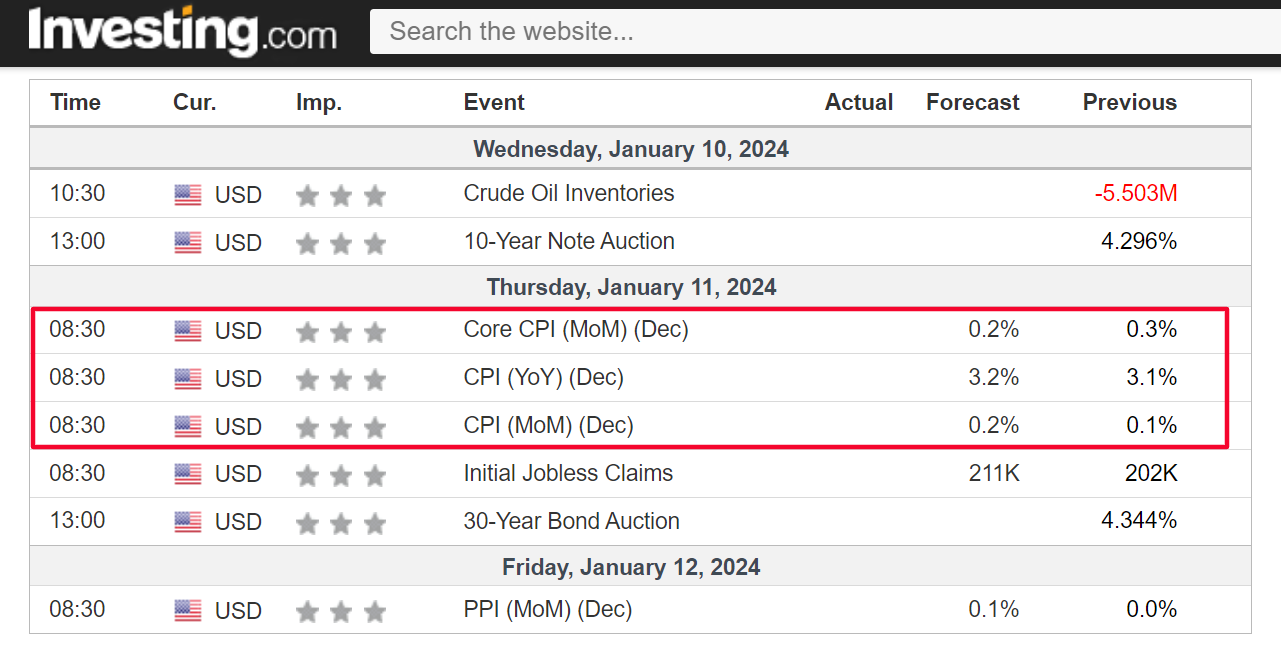

Sur le calendrier économique, le plus important sera le rapport sur l'inflation des prix à la consommation aux États-Unis pour le mois de décembre, qui devrait montrer une accélération de l'IPC annuel à 3,2 % par rapport à l'augmentation de 3,1 % enregistrée en novembre.

Dimanche matin, les marchés financiers estiment qu'il y a 32 % de chances que la Fed maintienne ses taux à leur niveau actuel lors de sa réunion de mars, selon l'outil de surveillance du taux de la Fed, et 68 % de chances qu'elle réduise ses taux d'un quart de point de pourcentage.

Entre-temps, la saison des bénéfices démarre officiellement}} avec JPMorgan Chase, Bank of America (NYSE :BAC), Wells Fargo (NYSE :WFC), Citigroup (NYSE :C), BlackRock (NYSE :BLK), Delta Air Lines (NYSE :DAL), et UnitedHealth Group (NYSE :UNH).

Quelle que soit la direction prise par le marché, je mets en évidence ci-dessous un titre susceptible d'être recherché et un autre qui pourrait connaître une nouvelle baisse.

N'oubliez pas, cependant, que mon calendrier ne couvre que la semaine à venir, du lundi 8 janvier au vendredi 12 janvier.

Actions à acheter : JPMorgan Chase

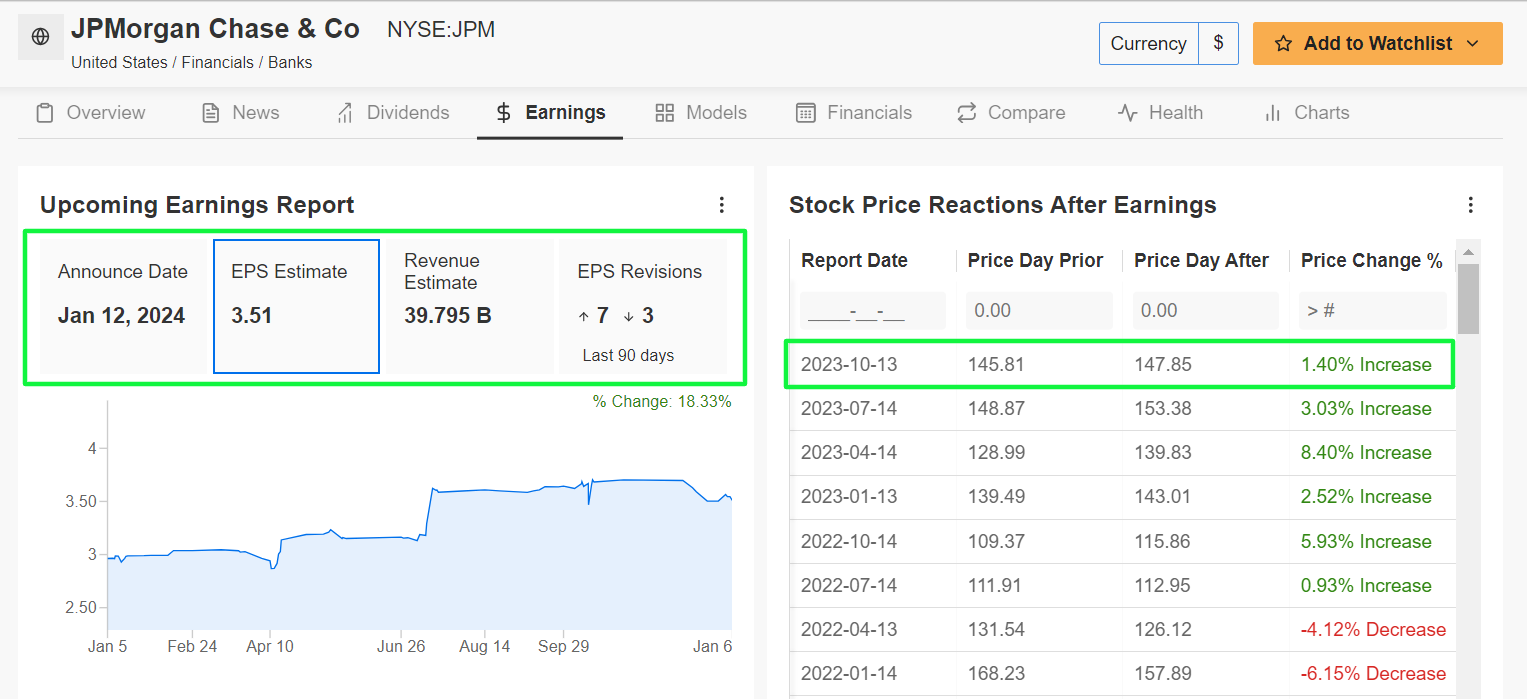

Après avoir clôturé à un nouveau record historique vendredi, je m'attends à une autre performance solide de JPMorgan Chase (NYSE :JPM) cette semaine, car les derniers résultats financiers du géant des services financiers dépasseront facilement les estimations grâce à une solide performance dans ses principaux secteurs d'activité.

JPMorgan devrait présenter ses résultats du quatrième trimestre avant la cloche d'ouverture vendredi à 7h00 EST, les analystes et les investisseurs devenant de plus en plus optimistes quant aux perspectives du géant bancaire.

Les participants au marché s'attendent à un mouvement implicite possible d'environ 3 % dans un sens ou dans l'autre pour les actions JPM à la suite de la publication. L'action a augmenté de 1,4 % après la publication de ses derniers résultats à la mi-octobre. Wall Street prévoit que la banque dirigée par Jamie Dimon gagnera 3,51 $ par action, soit un peu moins que le bénéfice par action de 3,57 $ enregistré au cours de la même période de l'année précédente. Il convient de noter que les estimations de bénéfices ont été révisées à la hausse sept fois au cours des 90 derniers jours, selon une enquête d'InvestingPro, contre trois révisions à la baisse.

Wall Street prévoit que la banque dirigée par Jamie Dimon gagnera 3,51 $ par action, soit un peu moins que le bénéfice par action de 3,57 $ enregistré au cours de la même période de l'année précédente. Il convient de noter que les estimations de bénéfices ont été révisées à la hausse sept fois au cours des 90 derniers jours, selon une enquête d'InvestingPro, contre trois révisions à la baisse.

Dans le même temps, les revenus devraient bondir de 15,2 % en glissement annuel pour atteindre 39,8 milliards de dollars, reflétant une croissance solide dans sa division de banque de détail. En outre, je m'attends à ce que les revenus des opérations à revenu fixe, des opérations sur actions et de la banque d'investissement dépassent tous les estimations, le géant de Wall Street bénéficiant de l'augmentation des activités de négociation, de la hausse des taux d'intérêt et de l'amélioration du marché des introductions en bourse.

Malgré un environnement opérationnel difficile, JPMorgan a dépassé les estimations de Wall Street pour le chiffre d'affaires et le résultat net au cours des cinq derniers trimestres, ce qui souligne la solidité de ses activités et l'exécution rigoureuse dans l'ensemble de l'entreprise. L'action JPM a terminé la séance de vendredi à 172,26 dollars, au-dessus du record de clôture de 172,08 dollars atteint le 2 janvier. Au niveau actuel, la mégabanque new-yorkaise a une capitalisation boursière d'environ 498 milliards de dollars, ce qui lui confère le statut de banque la plus précieuse au monde.

L'action JPM a terminé la séance de vendredi à 172,26 dollars, au-dessus du record de clôture de 172,08 dollars atteint le 2 janvier. Au niveau actuel, la mégabanque new-yorkaise a une capitalisation boursière d'environ 498 milliards de dollars, ce qui lui confère le statut de banque la plus précieuse au monde.

Les actions ont gagné 1,3 % au cours de la première semaine de négociation de 2024, après avoir enregistré une hausse annuelle d'environ 27 % en 2023. Outre ses solides perspectives de bénéfices, JPMorgan devrait également bénéficier de son implication dans l'approbation potentielle d'un ETF spot Bitcoin, qui pourrait intervenir au cours de la semaine à venir.

Actions à vendre : Boeing

Les actions de Boeing (NYSE :BA) sont susceptibles de subir une pression à la vente accrue au cours de la semaine à venir après qu'un morceau de fuselage se soit détaché d'un tout nouveau jet Boeing 737 Max 9 au cours d'un vol aux États-Unis vendredi soir, forçant un atterrissage d'urgence dans un incident potentiellement "tragique".

L'avion, qui transportait 171 passagers et six membres d'équipage, s'est posé sans encombre avec un trou béant sur le côté, alors qu'il n'était en service que depuis huit semaines.

Il convient de mentionner que le fuselage des Boeing 737 est fabriqué par le fournisseur aérospatial Spirit AeroSystems (NYSE :SPR), basé au Kansas. Selon les médias, Spirit a fabriqué et installé la trappe de visite qui a explosé, mais Boeing joue également un rôle clé dans le processus habituel d'achèvement.

Cet accident quasi-tragique a incité la Federal Aviation Administration (FAA) à immobiliser samedi 171 Boeing 737 MAX 9 pour effectuer des contrôles de sécurité avant de pouvoir reprendre les vols. La FAA n'a pas exclu de prendre d'autres mesures.

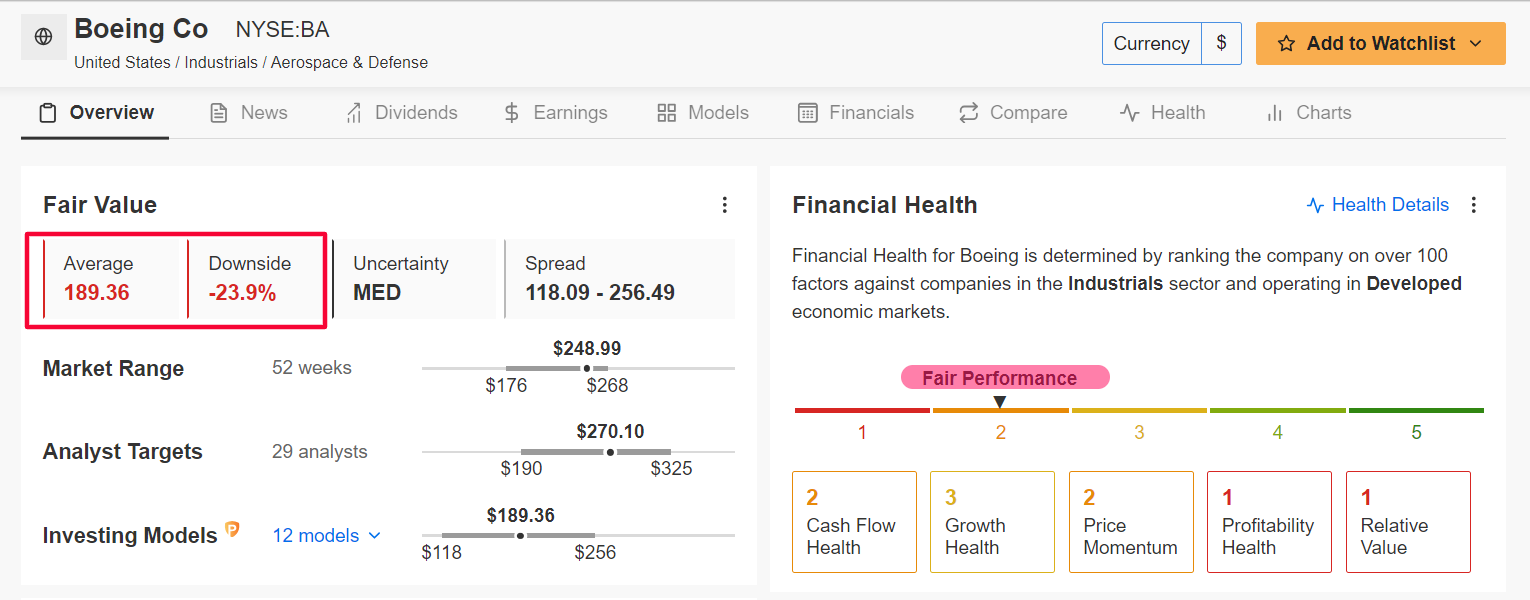

Cette nouvelle est un nouveau coup dur pour Boeing, qui tente de se remettre des crises successives de ces dernières années concernant la sécurité de ses avions et l'impact négatif de la pandémie COVID-19, sous le poids d'une lourde dette. Il n'est donc pas surprenant que Boeing ait actuellement un score de "santé financière" inférieur à la moyenne d'InvestingPro, en raison des inquiétudes concernant la rentabilité, la croissance et les perspectives de flux de trésorerie disponibles. En outre, l'objectif de cours " Fair Value " implique un potentiel de baisse de 23,9 % au cours des 12 prochains mois.

Il n'est donc pas surprenant que Boeing ait actuellement un score de "santé financière" inférieur à la moyenne d'InvestingPro, en raison des inquiétudes concernant la rentabilité, la croissance et les perspectives de flux de trésorerie disponibles. En outre, l'objectif de cours " Fair Value " implique un potentiel de baisse de 23,9 % au cours des 12 prochains mois.

L'action BA a clôturé à 248,99 dollars vendredi, continuant à reculer par rapport au récent pic de 52 semaines de 267,54 dollars atteint le 21 décembre. Le géant de l'aérospatiale basé à Arlington, en Virginie, a une capitalisation boursière de 150,6 milliards de dollars.

Les actions ont connu un début d'année difficile, chutant de 4,5 % au cours de la première semaine de 2024 après avoir terminé l'année 2023 avec un gain de 36,8 %.

Les actions ont connu un début d'année difficile, chutant de 4,5 % au cours de la première semaine de 2024 après avoir terminé l'année 2023 avec un gain de 36,8 %.

Ne manquez pas de consulter InvestingPro pour vous tenir au courant des tendances du marché et de leur incidence sur vos transactions. Comme pour tout investissement, il est essentiel d'effectuer des recherches approfondies avant de prendre une décision.

InvestingPro permet aux investisseurs de prendre des décisions éclairées en fournissant une analyse complète des actions sous-évaluées ayant un potentiel de hausse significatif sur le marché.

Divulgation : Au moment où j'écris ces lignes, j'ai une position longue sur le S&P 500 et le Nasdaq 100 via le SPDR S&P 500 ETF (SPY) et l'Invesco QQQ Trust ETF (QQQ ).Je suis également long sur leTechnology Select Sector SPDR ETF (NYSE :XLK ).Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.