- Le Nasdaq a bien démarré l'année 2023, surpassant largement le Dow et le S&P 500.

- Les valeurs technologiques à forte croissance sont revenues en grâce, grâce à l'apaisement des craintes d'inflation et de hausse des taux.

- À ce titre, je recommande d'ajouter Okta et Workday à votre portefeuille en raison de leurs solides fondamentaux et de leurs perspectives de croissance à long terme.

- Performance depuis le début de l'année : +7.7%

- Pourcentage par rapport à l'ATH : -75%.

- Performance depuis le début de l'année : +8.4%

- Pourcentage par rapport au prix moyen pondéré : -41%.

Les actions de Wall Street ont bien démarré l'année 2023, le Nasdaq, très technologique, enregistrant son plus gros gain de janvier depuis 2001, les investisseurs revenant sur les valeurs de croissance d'antan.

Le Nasdaq est en hausse de 10,3 % depuis le début de l'année, contre 6,2 % pour l'indice de référence S&P 500 index et 2,6 % pour le Blue Chip Dow Jones Industrial Average.

Le récent rallye a été alimenté par des signes croissants que l'inflation pourrait avoir atteint un sommet, ce qui a fait naître l'espoir que la Réserve fédérale deviendra moins agressive sur les hausses de taux d'intérêt dans les mois à venir.

Cela a stimulé les actions des méga-capitalisations technologiques, Tesla (NASDAQ :TSLA), Amazon (NASDAQ :AMZN), Netflix (NASDAQ :NFLX), Meta Platforms (NASDAQ :META), Nvidia (NASDAQ :NVDA), Alphabet (NASDAQ :GOOGL) et Apple (NASDAQ :AAPL) affichant toutes des hausses à deux chiffres depuis le début de l'année.

Compte tenu de ces éléments, je recommande d'acheter des actions d'Okta (NASDAQ :OKTA) et de Workday (NASDAQ :WDAY), car les investisseurs reviennent sur les valeurs technologiques de croissance dépréciées après le repli de l'année dernière, dans un contexte d'apaisement des inquiétudes liées à la hausse des taux d'intérêt de la Fed, à l'inflation élevée et aux craintes de récession.

Okta

Okta, qui aide les entreprises et les organisations du monde entier à gérer et à sécuriser l'authentification des utilisateurs, est largement considéré comme le leader du secteur en pleine expansion de la gestion des identités et des accès. En tant que tel, je pense que les actions du fabricant de logiciels de sécurité sont un achat intelligent dans le climat géopolitique actuel, en particulier aux valorisations actuelles.

L'action OKTA s'est établie à 73,61 $ hier, son plus haut niveau depuis le 31 août 2022. Les actions ont rebondi de manière significative depuis qu'elles sont tombées à un plus bas niveau sur quatre ans de 44,12 $ début novembre, augmentant de près de 67 % au cours des trois derniers mois.

Néanmoins, OKTA reste loin de son record de 294 $ atteint en février 2021. Aux valorisations actuelles, la société technologique basée à San Francisco, en Californie, a une capitalisation boursière de 11,8 milliards de dollars, soit une forte décote par rapport à sa valorisation maximale de 42 milliards de dollars.

Le spécialiste de la gestion des identités et des accès reste bien placé pour bénéficier d'une demande robuste pour ses offres de cybersécurité dans le cloud, alors que l'économie subit un changement radical de numérisation et que les entreprises dépensent davantage pour la migration vers le cloud. Okta fournit des logiciels en nuage qui aident les entreprises à gérer et à sécuriser l'authentification des utilisateurs dans les applications, et les développeurs à intégrer des contrôles d'identité dans les applications, les services Web et les appareils.

Je prévois qu'Okta - qui a battu les attentes de Wall Street en matière de résultats supérieurs et inférieurs pendant 24 trimestres consécutifs depuis le troisième trimestre 2017 - présentera des résultats optimistes lors de la publication de ses derniers résultats financiers le jeudi 2 mars après la cloche de clôture.

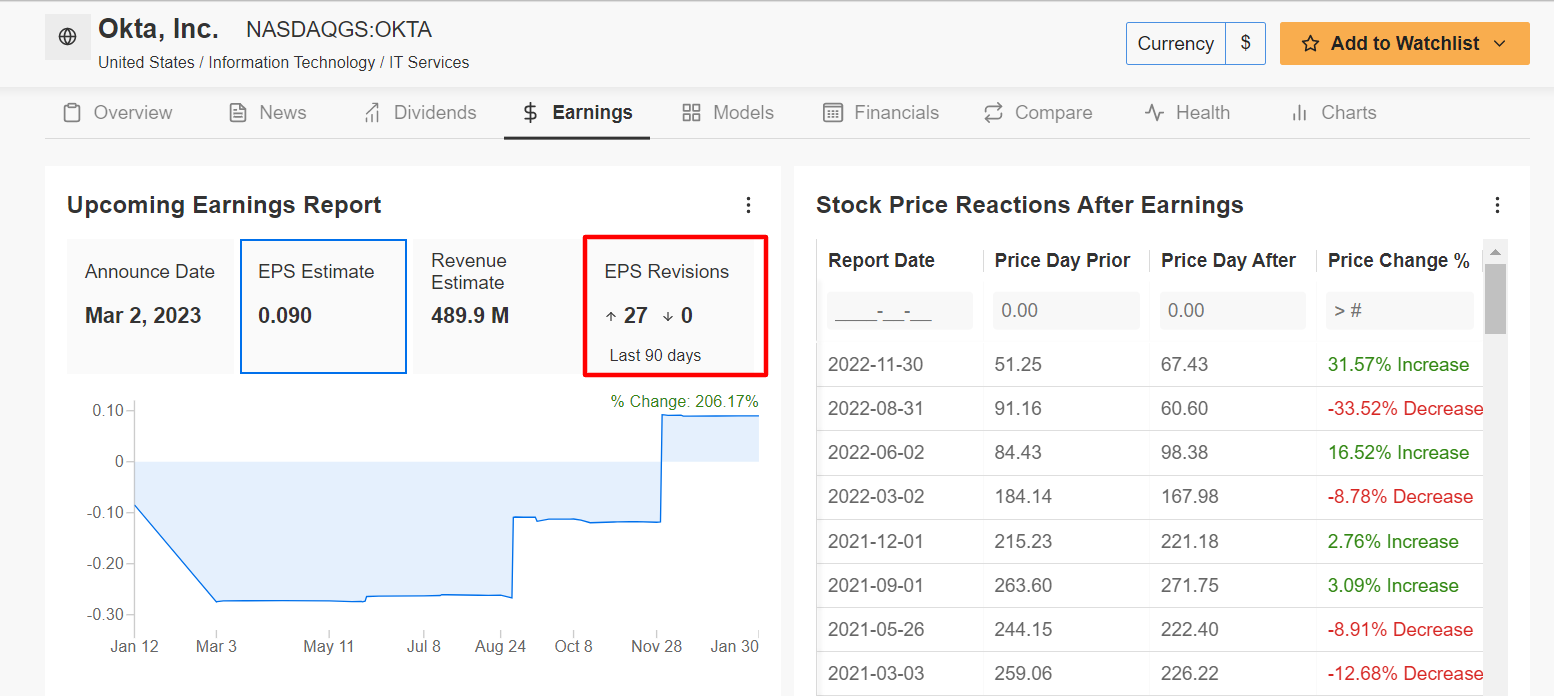

En effet, les données d'InvestingPro suggèrent que les analystes de Wall Street sont extrêmement optimistes avant le rapport, avec des analystes augmentant leurs estimations de BPA 27 fois au cours des 90 derniers jours pour refléter un gain de plus de 200% par rapport à leurs attentes initiales.

Source : InvestingPro

Le consensus prévoit un bénéfice par action de $0.09, contre une perte de 0,18 $ l'année précédente. Si cela se confirme, cela marquerait le trimestre le plus rentable de l'histoire d'Okta depuis son entrée en bourse en avril 2017.

Le chiffre d'affaires devrait bondir de 27,9 % en glissement annuel pour atteindre un niveau record de 489,9 millions de dollars, la société bénéficiant d'une forte demande des grandes entreprises pour son logiciel de gestion des identités et des accès basé sur le cloud, qui aide les entreprises à se connecter en toute sécurité à leurs employés et à leurs clients.

Signe prometteur, Okta comptait plus de 17 000 organisations dans le monde comme clients à la fin du troisième trimestre, soit une hausse de 22 % par rapport à l'année précédente. En outre, la cyberentreprise a déclaré compter 3 740 clients générant 100 000 dollars de revenus annuels, soit une hausse de 32 % par rapport à la même période de l'année dernière.

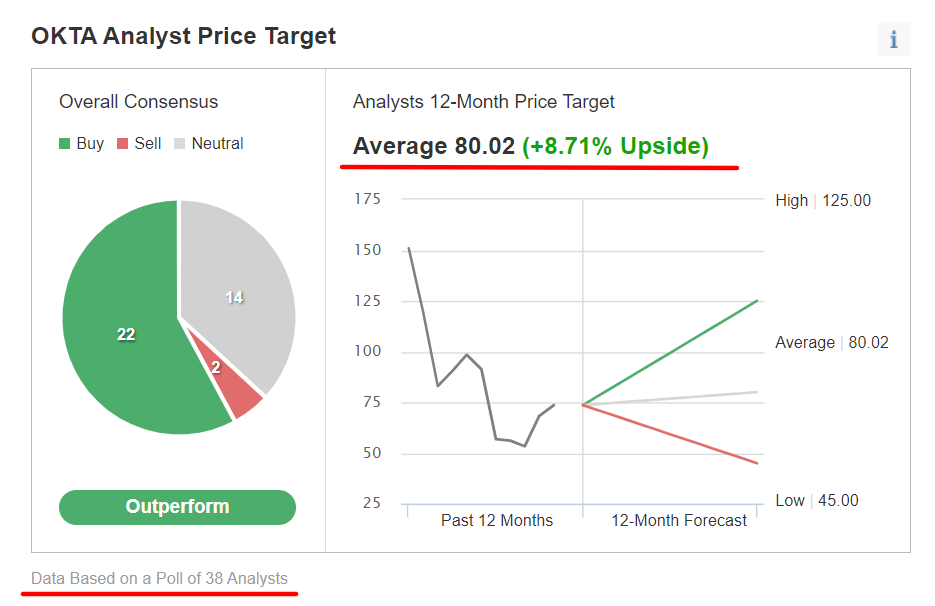

Source : Investing.com

Comme on pouvait s'y attendre, 36 des 38 analystes interrogés par Investing.com considèrent l'action OKTA comme un "achat" ou un "maintien", ce qui reflète une recommandation haussière. Parmi les analystes interrogés, les actions ont un potentiel de hausse d'environ 9% sur la base du cours de clôture de mardi. De même, les modèles quantitatifs d'InvestingPro prévoient un gain de 22,7 % pour l'action OKTA au cours des 12 prochains mois, ce qui rapprocherait les actions de leur juste valeur moyenne de 90,34 $.

Workday

Workday, qui propose des solutions logicielles d'entreprise pour la gestion financière et les ressources humaines, telles que des outils de gestion de la paie, a connu un puissant rebond depuis que son action a atteint son plus bas niveau sur le marché baissier, à environ 128 dollars, début novembre.

Les actions du fabricant de logiciels de gestion des ressources humaines ont augmenté d'environ 41 % au cours des trois derniers mois, dépassant de loin les rendements comparables des principaux concurrents du secteur, comme Automatic Data Processing (NASDAQ :ADP) (-4,7 %), Paycom (NYSE :PAYC) (-1,8 %) et Paylocity (NASDAQ :PCTY) (-1,7 %), sur la même période.

Malgré la récente reprise, les actions, qui ont clôturé à 181,43 $ hier soir, restent 41 % en dessous de leur sommet historique de 307,81 $ atteint en novembre 2021. Aux niveaux actuels, la société basée à Pleasanton, en Californie, qui compte parmi ses clients de grands noms comme Chevron (NYSE :CVX), Netflix, Salesforce (NYSE :CRM) et Morgan Stanley (NYSE :MS), a une capitalisation boursière de 46,6 milliards de dollars, contre une valorisation d'environ 75 milliards de dollars à son sommet.

Je pense que Workday reste bien positionné pour réaliser une croissance continue à long terme malgré un environnement opérationnel difficile, car il consolide son statut de premier nom incontournable dans le secteur de la gestion des RH (NYSE:RH).

Le prochain catalyseur de hausse important devrait arriver lorsque Workday publiera ses résultats financiers du quatrième trimestre après la clôture du marché américain, le lundi 27 février.

Le spécialiste des logiciels financiers et de gestion des ressources humaines a égalé ou dépassé les attentes de Wall Street en termes de chiffre d'affaires à chaque trimestre depuis son entrée en bourse au troisième trimestre 2012, et n'a manqué les estimations de bénéfices qu'à deux reprises au cours de cette période, ce qui témoigne d'une exécution solide au sein de l'entreprise au fil des ans.

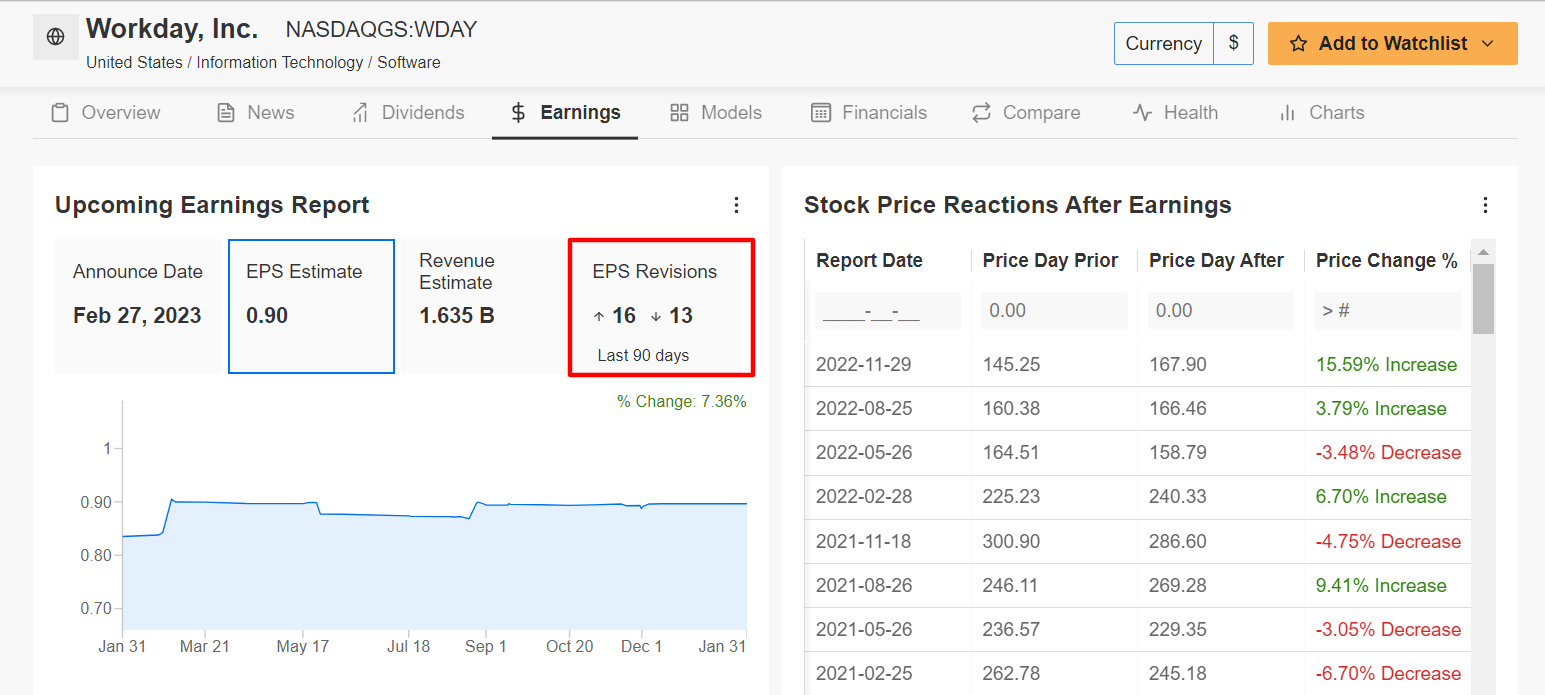

Une enquête InvestingPro sur les révisions de bénéfices des analystes indique un optimisme croissant avant la publication des résultats, les analystes ayant relevé leurs estimations de BPA 16 fois au cours des 90 derniers jours, contre 13 révisions à la baisse. Les révisions à la hausse font suite à la publication d'un excellent résultat fin novembre, qui a fait bondir les actions.

Source : InvestingPro

Selon Investing.com, le consensus prévoit que l'éditeur de logiciels d'entreprise affichera un bénéfice par action de $0.90, soit une amélioration de 15,4 % par rapport au BPA de 0,78 $ de l'année précédente, en raison de l'impact positif des actions de restructuration opérationnelle en cours et des mesures de réduction des coûts.

Le chiffre d'affaires du quatrième trimestre devrait augmenter de 18,1 % d'une année sur l'autre pour atteindre 1,63 milliard de dollars. Si cela se vérifie, il s'agirait du chiffre d'affaires trimestriel le plus élevé de l'histoire de Workday, grâce à une hausse attendue de la demande pour ses solutions logicielles de gestion du capital humain et de gestion financière basées sur le cloud.

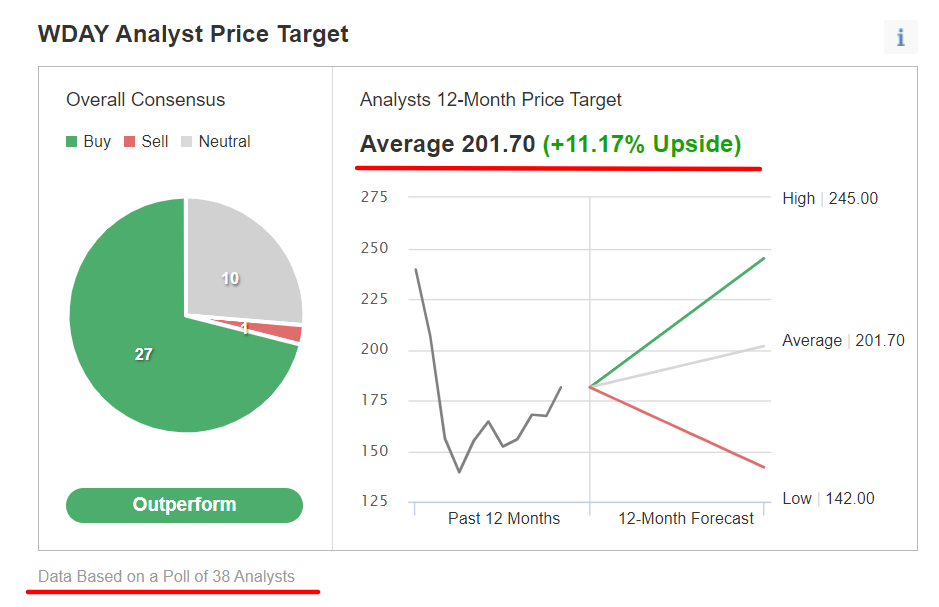

Source : Investing.com

Sans surprise, Wall Street a une vision haussière à long terme de l'action WDAY, 37 des 38 analystes interrogés par Investing.com lui attribuant la mention "acheter" ou "conserver". L'objectif de cours moyen des analystes est d'environ 202 $, ce qui représente une hausse d'environ 11 % par rapport aux niveaux actuels. De même, la juste valeur moyenne de l'action Workday sur InvestingPro selon un certain nombre de modèles de valorisation - y compris les multiples P/E - implique une hausse d' environ 14% au cours des 12 prochains mois.

***

Divulgation : Au moment de la rédaction, je suis long sur le S&P 500 et le Nasdaq via le SPDR S&P 500 ETF. (SPY) et Invesco QQQ ETF (QQQ). Je suis également long sur le TechnologySelect Sector SPDR ETF. Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente du risque, tant au niveau de l'environnement macroéconomique que des finances des entreprises.

Les opinions discutées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.