- Le rapport d'août sur l'IPC a montré que l'inflation annuelle globale a augmenté de 3,7 %, contre 3,2 % en juillet et 3,0 % en juin.

- Alors que l'inflation fait son retour, j'ai utilisé l'outil de sélection des titres d'InvestingPro pour identifier certaines des meilleures actions qui ont tendance à produire des rendements élevés pendant les périodes où l'IPC est élevé.

- Vous cherchez d'autres idées de transactions concrètes pour faire face à la volatilité actuelle des marchés ? Les membres d'InvestingPro bénéficient d'idées et de conseils exclusifs pour naviguer dans n'importe quel climat. En savoir plus "

Le gouvernement américain vient de publier le rapport sur l'inflation du mois d'août, dont les chiffres révèlent que IPC a continué d'augmenter à un rythme bien plus rapide que le taux de 2 % que la Fed considère comme sain pour l'économie.

L'indice des prix à la consommation a augmenté de 0,6 % au cours du mois, après une légère hausse de 0,2 % en juillet. Le taux d'inflation annuel global a dépassé les attentes du marché, s'établissant à 3,7 %, ce qui représente une accélération significative par rapport au rythme annuel de 3,2 % enregistré le mois précédent.

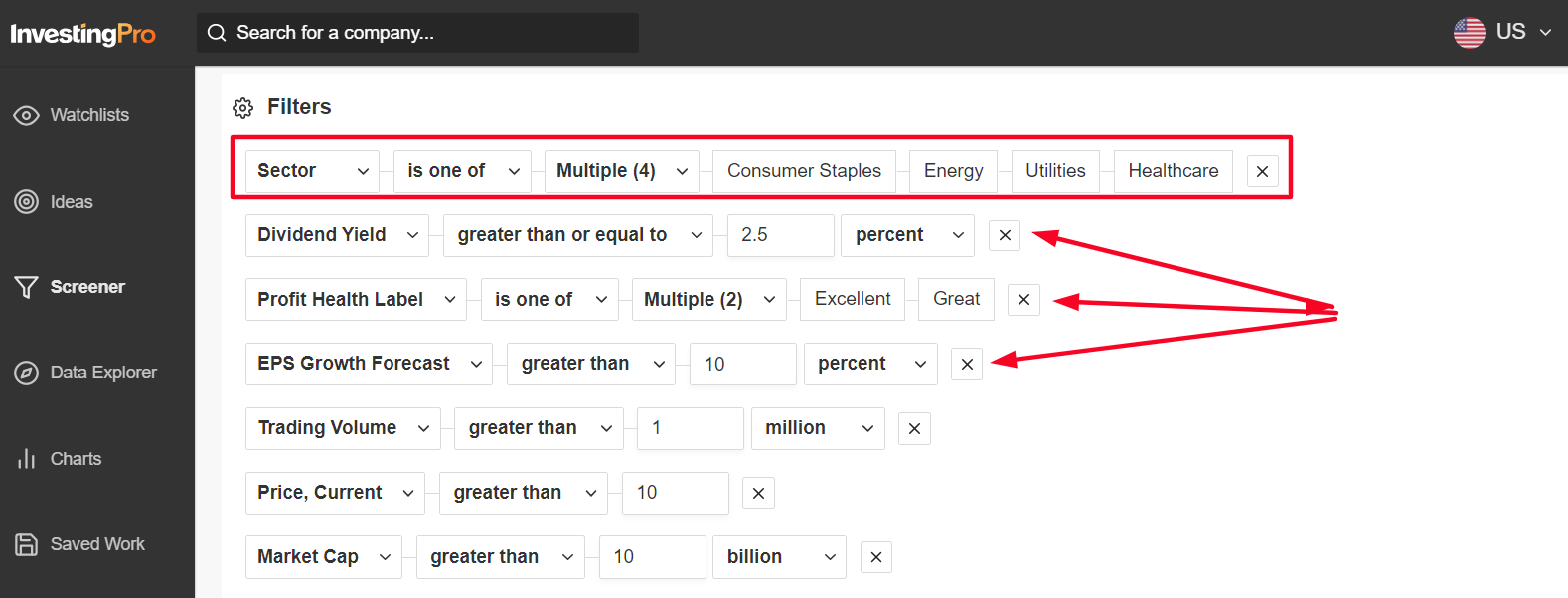

Pour vous aider à naviguer avec succès dans ce contexte macroéconomique incertain, j'ai utilisé l'outil de sélection InvestingPro afin d'identifier certaines des meilleures actions qui ont tendance à produire des rendements élevés en période d'inflation élevée, comme c'est le cas aujourd'hui.

Je me suis concentré sur des sociétés diversifiées, de nature défensive, qui affichent une solide rentabilité, un bilan sain, de fortes perspectives de croissance et des dividendes résistants grâce à leur position de leader sur le marché.

Pour lancer mon processus, j'ai d'abord recherché des actions issues de secteurs défensifs du marché, tels que les biens de consommation de base, l'énergie, les services publics et la santé, car leurs produits et services sont essentiels à la vie quotidienne des gens.  Source : InvestingPro

Source : InvestingPro

J'ai ensuite recherché des actions dont le rendement en dividendes est supérieur à 2,5 %.

Enfin, j'ai recherché les titres dont l'étiquette de santé des bénéfices d'InvestingPro était " Excellente " ou " Superbe ". Cette note est basée sur la solidité des prévisions de croissance des bénéfices et des flux de trésorerie de l'entreprise.

Ma liste de surveillance comprend des sociétés dont la capitalisation boursière est supérieure à 10 milliards de dollars, dont le volume quotidien moyen des transactions est d'au moins un million d'actions et dont le cours de l'action est égal ou supérieur à 10 dollars.

Seules 26 actions cotées en bourse aux États-Unis répondaient aux critères susmentionnés. Parmi elles, voici trois entreprises à privilégier en cas de retour des craintes liées à l'inflation.

Pour obtenir la liste complète des actions qui figurent sur ma liste de surveillance, commencez votre essai gratuit de 7 jours avec InvestingPro. Si vous êtes déjà abonné à InvestingPro, vous pouvez consulter mes sélections ici.

1. Johnson & Johnson

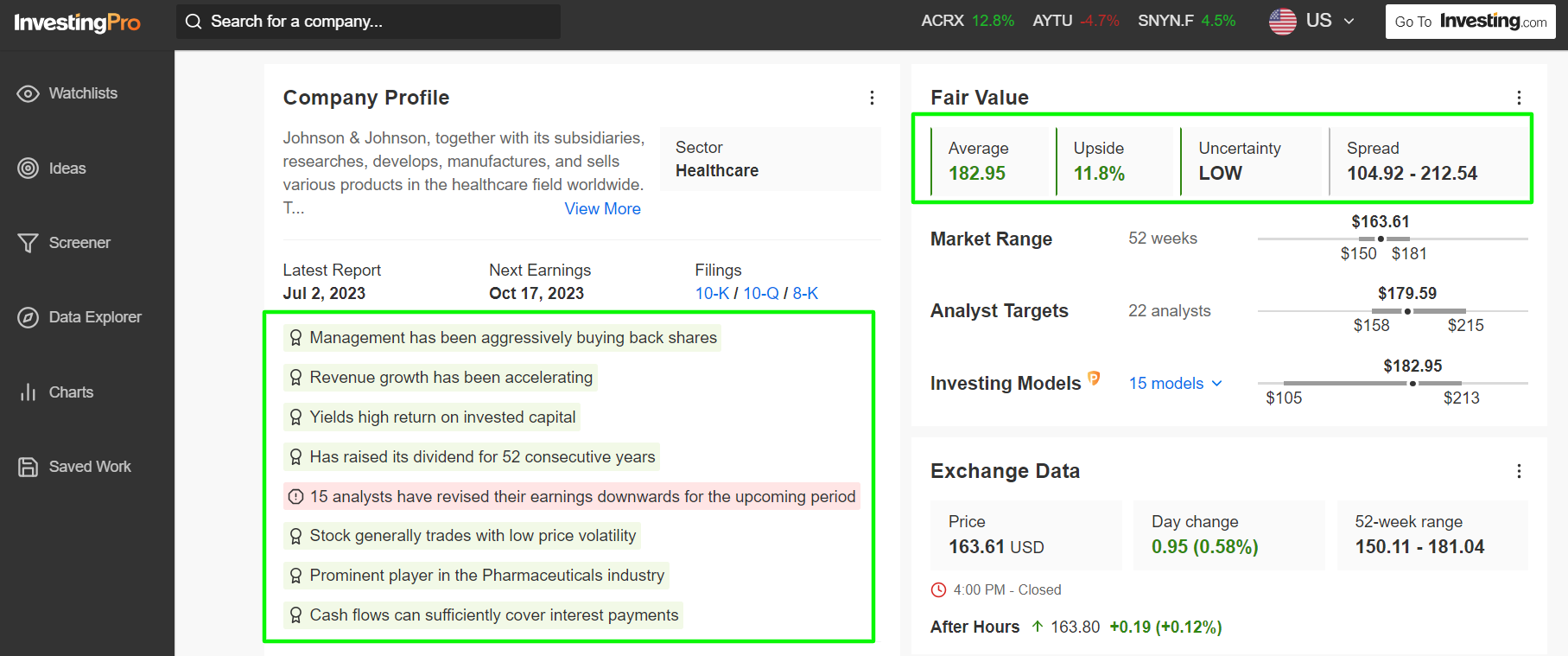

Johnson & Johnson (NYSE :JNJ) est l'un des fabricants de médicaments et d'appareils médicaux les plus précieux au monde, surtout connu pour ses divers médicaments à succès dans les domaines de l'immunologie, de l'oncologie et de la médecine cardiovasculaire.

Le géant de la santé s'est récemment séparé de son activité de santé grand public Kenvue (NYSE :KVUE), suivant les traces de plusieurs autres fabricants de médicaments qui ont réduit leur activité pour se concentrer sur leurs unités pharmaceutiques.

J&J a l'habitude de résister aux tempêtes économiques et tend à faire preuve de résilience pendant les périodes d'inflation, car la demande de produits et de services médicaux reste stable.

La réputation d'innovation de l'entreprise basée à New Brunswick, dans le New Jersey, et sa solide réserve de médicaments prometteurs la placent en position de croissance, même en cas de retour de l'inflation.

En outre, le dividende annualisé relativement élevé de J&J et son rendement attrayant - actuellement de 4,76 $ et 2,91 %, respectivement - renforcent l'attrait de ce géant diversifié de la santé.

En fait, il s'agit de l'une des deux seules sociétés américaines à bénéficier d'une notation de crédit "AAA", supérieure à celle du gouvernement américain, et qui a augmenté son dividende chaque année pendant 52 années consécutives. Source : InvestingPro

Source : InvestingPro

Selon un certain nombre de modèles d'évaluation, y compris les multiples P/E, l'objectif de prix moyen "Juste valeur" pour l'action JNJ sur InvestingPro s'élève à 182,95 $, soit une hausse potentielle de 12 % par rapport à la valeur de marché actuelle.

Compte tenu de ces éléments, détenir des actions Johnson & Johnson en période de hausse de l'inflation présente plusieurs avantages grâce à la solidité du bilan de la société et à sa longue tradition non seulement de versement de dividendes, mais aussi d'augmentation de ces derniers au fil du temps.

2. PepsiCo

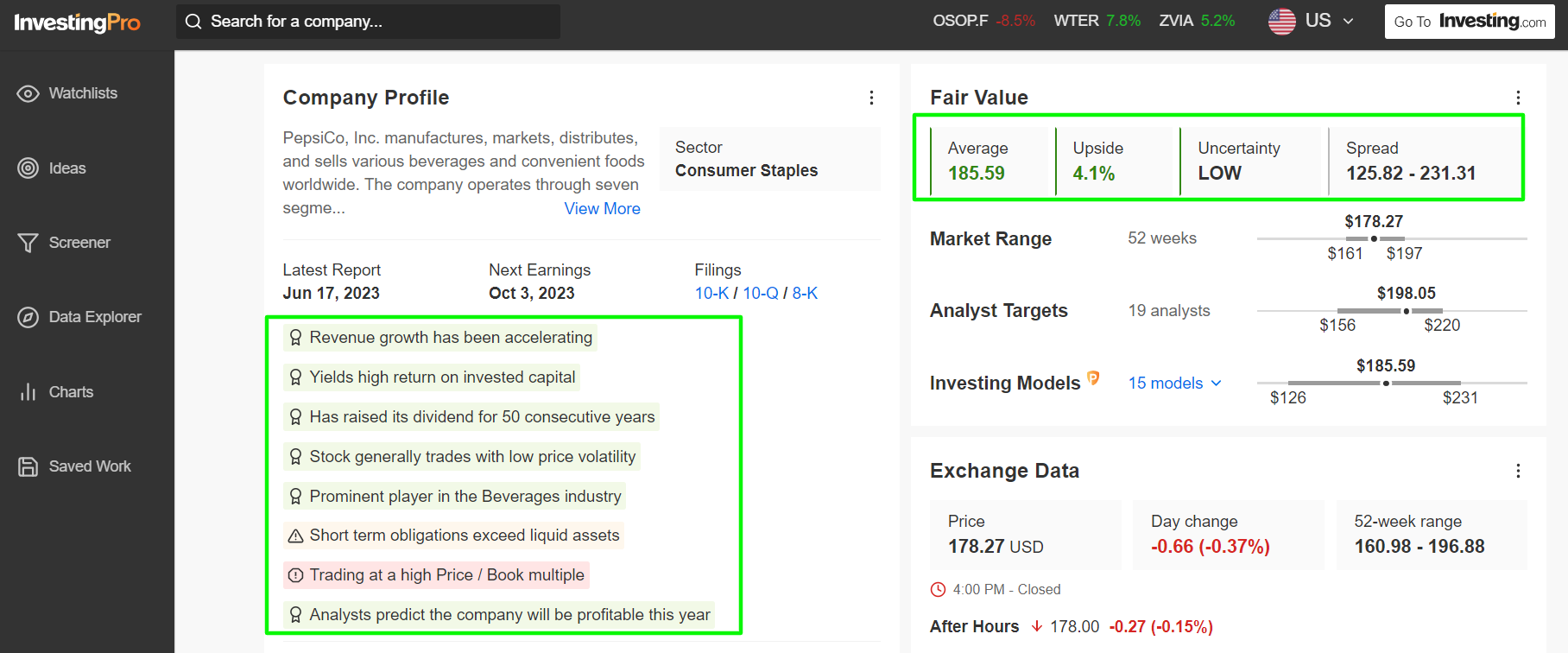

PepsiCo (NASDAQ :PEP) répond à mes critères stricts de sociétés de premier ordre rentables qui s'en sortent bien en période de pressions inflationnistes croissantes et d'incertitude économique.

Cette société de produits de consommation bien diversifiée opère dans 200 pays et vend une large gamme d'articles populaires que les gens consomment quelles que soient les conditions économiques.

En outre, le pouvoir de fixation des prix de PepsiCo lui permet de s'adapter à la hausse des coûts des intrants, ce qui atténue l'impact de l'inflation sur ses marges bénéficiaires.

Le géant mondial des boissons et des snacks possède actuellement 23 marques dans son portefeuille qui génèrent plus d'un milliard de dollars de ventes annuelles, y compris des boissons non alcoolisées notables comme Pepsi, Gatorade et Tropicana, ainsi que des marques de snacks reconnaissables comme Lay's, Fritos, Doritos et Cheetos.

L'entreprise new-yorkaise est également un payeur de dividendes fiable, avec un historique de croissance régulière des dividendes. En fait, le dividende versé par PepsiCo a connu 50 années consécutives de croissance, ce qui lui a valu le statut de "roi du dividende". Source : InvestingPro

Source : InvestingPro

Selon InvestingPro, les investisseurs ont la possibilité d'acheter l'action PepsiCo avec une légère décote. L'estimation moyenne de la "juste valeur" pour PEP est de 185,59 $/action, ce qui implique un potentiel de hausse de 4,1 %.

Tout bien considéré, la forte présence mondiale de PepsiCo, la diversité de son portefeuille de produits, la stabilité de ses dividendes et son engagement en faveur de l'innovation en font un choix de premier ordre pour les investisseurs qui cherchent à relever les défis actuels liés aux pressions inflationnistes élevées.

3. NextEra Energy

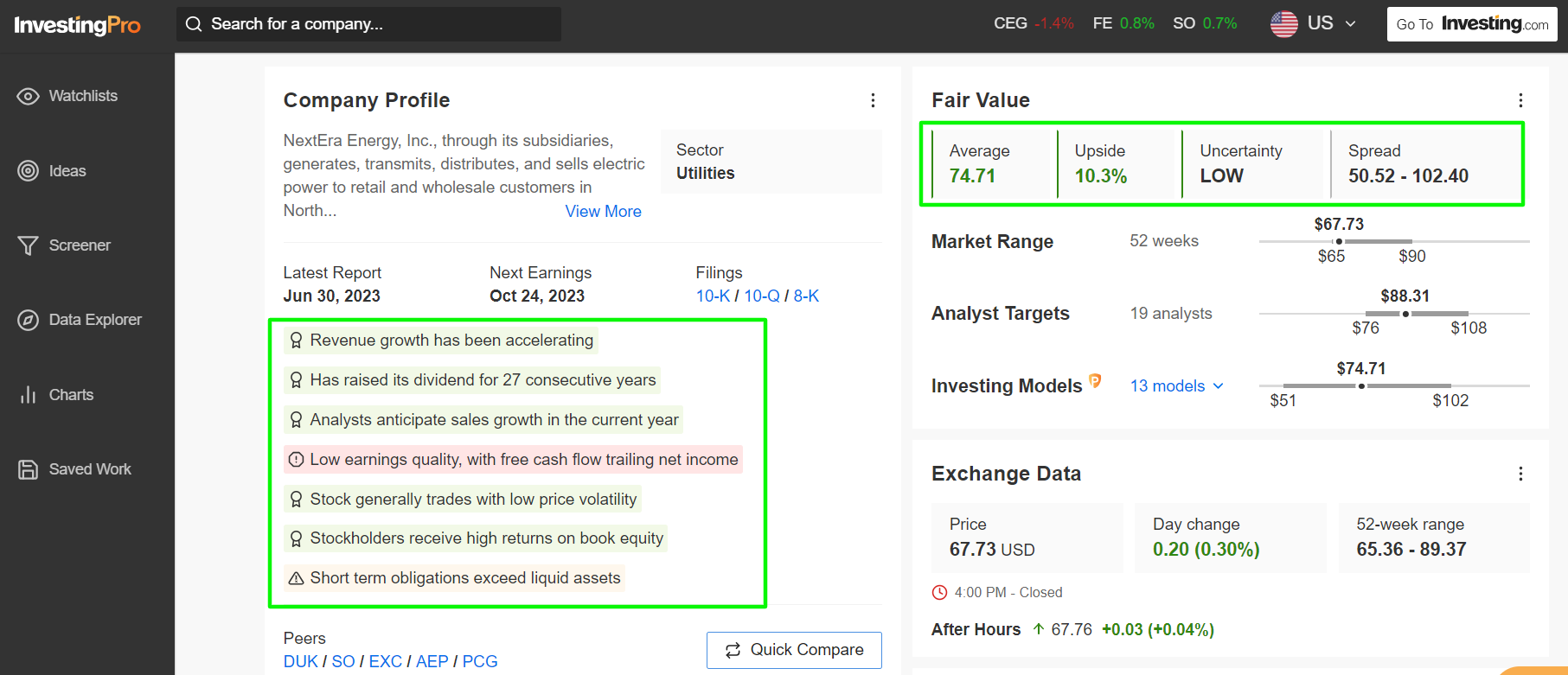

NextEra Energy (NYSE :NEE), qui se distingue dans le secteur des services publics en tant que leader dans le domaine des énergies renouvelables, a le potentiel de fournir des rendements élevés alors que les préoccupations inflationnistes refont surface.

Les actions des sociétés défensives dont les produits et les services sont essentiels à la vie quotidienne, comme les fournisseurs de services publics, ont tendance à surperformer dans les environnements où l'inflation s'accélère.

Le géant des services publics basé à Juno Beach, en Floride, qui est le plus grand producteur d'électricité éolienne et solaire au monde, semble prêt à continuer à bénéficier de la transition en cours vers les énergies propres.

Les contrats à long terme de NextEra et ses activités de services publics réglementés fournissent des flux de trésorerie réguliers, ce qui en fait un choix fiable pour les investisseurs qui cherchent à se protéger des incertitudes liées à l'inflation.

En outre, la constance des dividendes versés par la société d'énergie renouvelable et l'accent mis sur la valeur actionnariale en font un choix solide pour les investisseurs axés sur les revenus.

NextEra Energy a augmenté son dividende annuel pendant 27 années consécutives. Source : InvestingPro

Source : InvestingPro

En effet, selon les modèles quantitatifs d'InvestingPro, les actions pourraient connaître une hausse de 10,3 % par rapport au cours de clôture de mardi, ce qui rapprocherait l'action NEE de son prix de "juste valeur" d'environ 75 $.

Dans l'ensemble, la position financière solide de NextEra Energy, son portefeuille diversifié d'énergies renouvelables, ses flux de trésorerie réguliers et son engagement en faveur de la croissance des dividendes font de ses actions une option convaincante en cas de retour des craintes d'inflation.

Ne manquez pas de consulter InvestingPro pour vous tenir au courant des tendances du marché et de ce qu'elles impliquent pour vos décisions de trading.

***

Divulgation : Au moment où j'écris ces lignes, j'ai une position longue sur Dow Jones Industrial Average via le SPDR Dow ETF. J'ai également une position longue sur l'Energy Select Sector SPDR ETF (NYSE :XLE) et le Health Care Select Sector SPDR ETF (NYSE :XLV). En outre, j'ai une position courte sur le S&P 500, Nasdaq 100, et Russell 2000 via le ProShares Short S&P 500 ETF, le ProShares Short QQQ ETF, et le ProShares Short Russell 2000 ETF. Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.