- Wall Street devrait poursuivre son rebond après la forte baisse de lundi.

- Les valeurs technologiques sont de nouveau en faveur dans le cadre du retour du commerce à risque.

- C'est pourquoi j'ai utilisé InvestingPro pour trouver des actions technologiques de haute qualité, sous-évaluées et à fort potentiel de hausse.

- Vous cherchez d'autres idées de transactions exploitables ? Essayez InvestingPro pour moins de 8 € par mois.

Le récent redressement du sentiment de risque fait pousser un soupir de soulagement aux investisseurs, deux jours seulement après que le S&P 500 ait subi sa pire baisse quotidienne depuis fin 2022. Avec le retour du commerce à risque, les valeurs technologiques suscitent à nouveau l'intérêt des investisseurs.

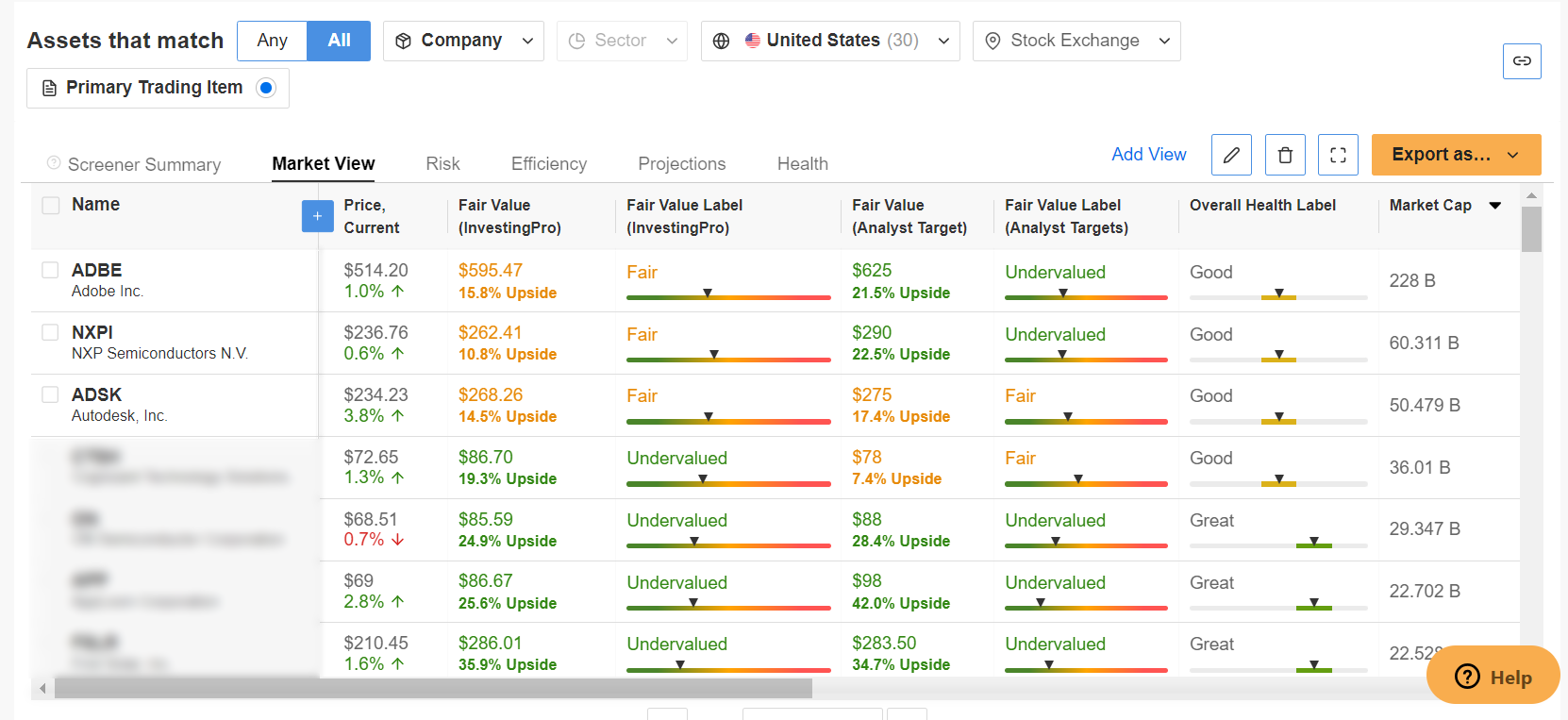

Source : Investing.com

À l'aide d'InvestingPro, j'ai identifié trois valeurs technologiques de grande qualité qui méritent d'être prises en considération.

Chacune de ces sociétés présente des fondamentaux solides et un potentiel de hausse significatif selon les modèles quantitatifs alimentés par l'IA d'InvestingPro.

Avec des scores de santé financière solides et des perspectives de marché favorables, ces actions sont bien positionnées pour offrir des rendements robustes dans un contexte d'amélioration de l'appétit pour le risque.

Source : InvestingPro

Examinons les trois principales valeurs technologiques à prendre en considération alors que le sentiment du marché commence à changer.

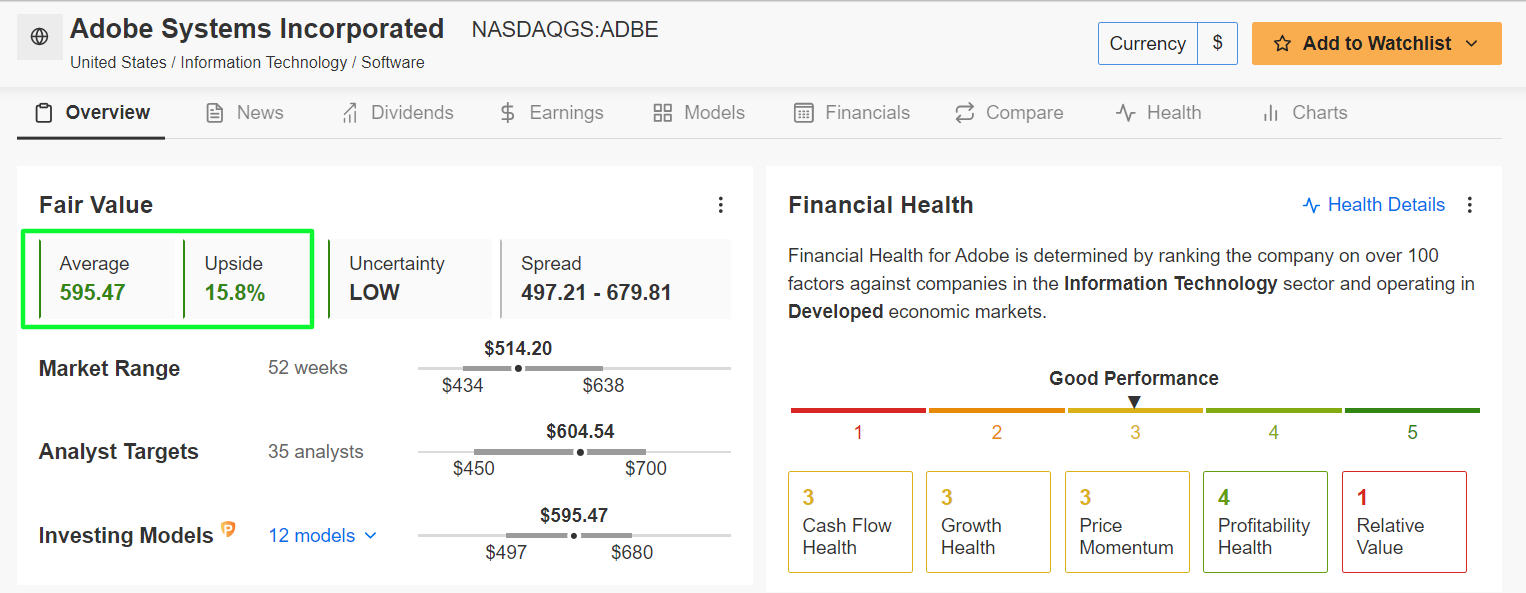

1. Adobe

- Cours de clôture de mardi : 514,20 $

- Estimation de la juste valeur : 595,47 $ (+15,8 % de hausse)

- Capitalisation boursière : 228 milliards de dollars

Adobe (NASDAQ :ADBE) est un chef de file mondial en matière de médias numériques et de solutions de marketing numérique. Ses produits phares, tels que Photoshop, Illustrator et Acrobat, sont largement utilisés par les professionnels de la création et les entreprises.

Les plateformes Creative Cloud et Experience Cloud d'Adobe offrent une gamme complète d'outils et de services pour la création de contenu, le marketing, l'analyse et le commerce électronique.

L'action ADBE a terminé la séance de mardi à 514,20 dollars, non loin de son plus bas niveau en 2024 de 433,97 dollars atteint le 31 mai. Aux niveaux actuels, le géant du logiciel-service basé à San Jose, en Californie, a une capitalisation boursière de 228 milliards de dollars.

Source : Investing.com

Malgré les inquiétudes suscitées par un paysage de plus en plus concurrentiel, Adobe continue de bénéficier de la numérisation en cours des entreprises et de la demande croissante d'outils de création de contenu numérique. Le modèle d'abonnement d'Adobe lui assure un flux de revenus régulier, et ses offres de produits innovants lui permettent de rester à la pointe du secteur.

- Potentiel de hausse de la "juste valeur" :

Selon les modèles de "Juste Valeur" d'InvestingPro, alimentés par l'IA, Adobe est extrêmement sous-évalué avec un potentiel de hausse de +15,8 % par rapport à son estimation de juste valeur de 595,47 $.

Source : InvestingPro

Ce potentiel de hausse considérable, combiné à sa position de leader sur le marché et à son portefeuille de produits innovants, fait d'Adobe un investissement attractif en période de sentiment de risque accru.

- Score de santé de l'entreprise :

L'excellente santé financière d'Adobe se caractérise par une forte croissance du chiffre d'affaires et des marges bénéficiaires élevées. La société génère régulièrement un flux de trésorerie disponible important, qui soutient ses initiatives de croissance et le rendement pour les actionnaires.

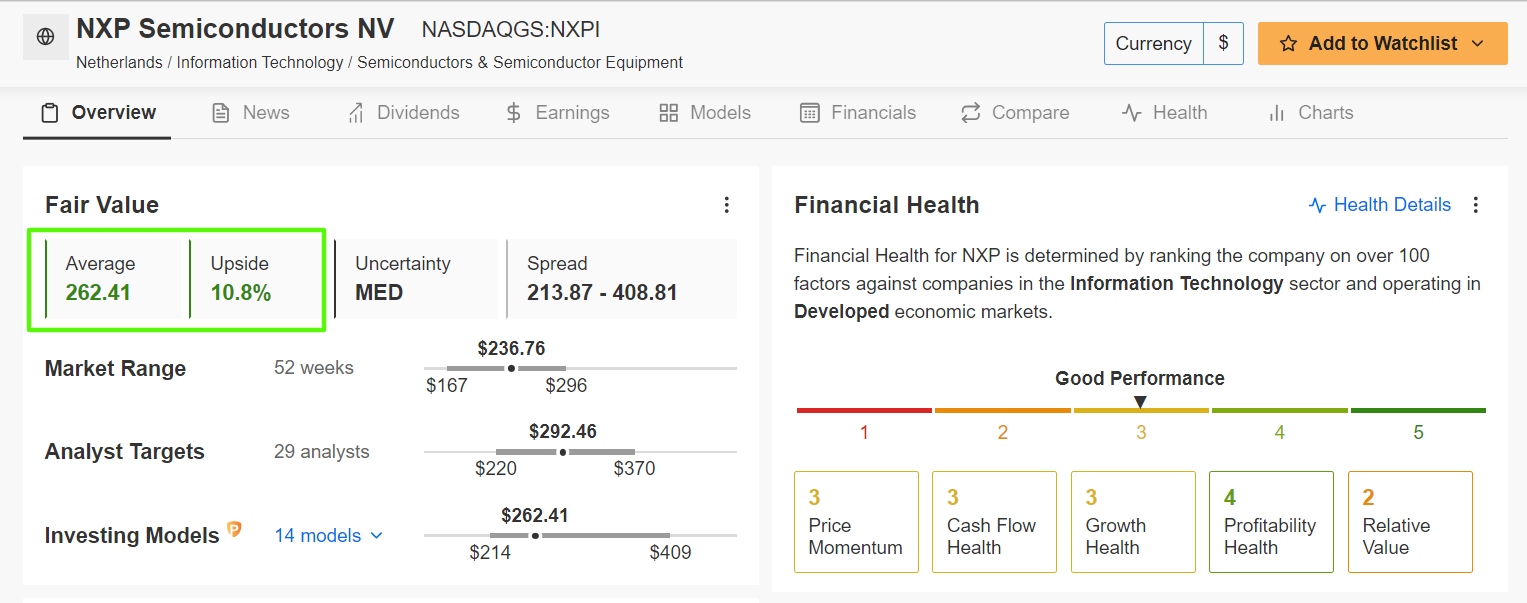

2. NXP Semiconductors

- Cours de clôture de mardi : 236,76 $

- Estimation de la juste valeur : 262,41 $ (+10,8 % de hausse)

- Capitalisation boursière : 60,3 milliards de dollars

NXP Semiconductors NV (NASDAQ :NXPI) est un important fabricant mondial de semi-conducteurs spécialisé dans la production de puces pour les marchés de l'automobile, de l'industrie, de la téléphonie mobile et des infrastructures de communication.

Les produits de cette société basée aux Pays-Bas font partie intégrante d'applications telles que les systèmes avancés d'aide à la conduite (ADAS), les voitures connectées sécurisées, la cybersécurité et l'Internet des objets (IoT).

L'action NXPI a terminé à 236,76 dollars hier, non loin de son pic de 296,08 dollars atteint le 17 juillet. À sa valeur actuelle, NXP a une capitalisation boursière de 60,3 milliards de dollars, ce qui en fait la deuxième société européenne de semi-conducteurs après ARM Holdings (LON :ARM).

Source : Investing.com

L'expansion du marché de l'IdO et la prolifération des appareils connectés créent des opportunités significatives pour NXP. L'expertise de la société en matière de connectivité sécurisée et de traitement de pointe la place en bonne position pour tirer parti de cette tendance croissante.

- Potentiel de hausse de la "juste valeur" :

Les estimations actuelles de l'objectif de cours " Juste valeur " indiquent que l'action NXPI se négocie à un prix avantageux. Les modèles d'IA d'InvestingPro prévoient un potentiel de hausse de +10,8%. Cela rapprocherait les actions de leur objectif de cours de 262,41 $.

Source : InvestingPro

Ce potentiel de hausse substantiel, combiné à son leadership dans les semi-conducteurs automobiles et à la forte demande sur les marchés de l'IdO et de la connectivité, fait de NXP un investissement attrayant dans un environnement à risque.

- Score de santé de l'entreprise :

Le "Financial Health Score" de NXP Semiconductors, tel qu'évalué par InvestingPro, reflète sa position financière robuste, son bilan sain, ses fortes capacités à générer des liquidités, ainsi que sa trajectoire prometteuse de croissance des bénéfices et du chiffre d'affaires.

En outre, InvestingPro mentionne également que l'entreprise a augmenté son dividende annuel pendant six années consécutives, ce qui témoigne de ses efforts continus pour restituer du capital aux actionnaires.

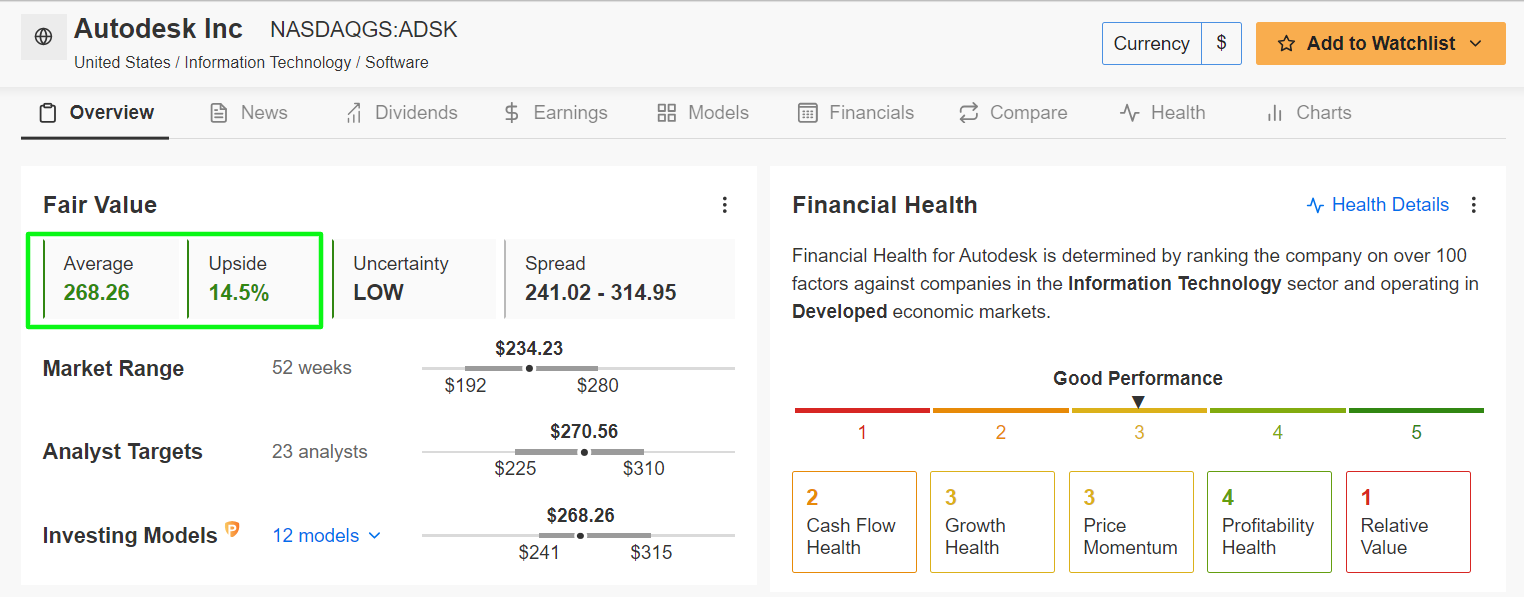

3. Autodesk

- Cours de clôture de mardi : 234,23 $

- Estimation de la juste valeur : 268,26 $ (+14,5 % de hausse)

- Capitalisation boursière : 50,5 milliards de dollars

Autodesk (NASDAQ :ADSK) est une société mondiale de logiciels qui fournit des logiciels de conception et des services pour l'architecture, l'ingénierie, la construction, la fabrication, les médias et les industries du divertissement.

Son produit phare, AutoCAD, est largement utilisé pour la conception et le dessin en 2D et en 3D.

Les actions d'ADSK ont clôturé à 234,23 dollars hier soir, juste au-dessus de leur plus bas niveau depuis le début de l'année, à 195,32 dollars, atteint le 31 mai. Le fabricant de logiciels basé à San Francisco, en Californie, a une capitalisation boursière de 50,5 milliards de dollars à son évaluation actuelle.

Source : Investing.com

L'industrie de l'architecture, de l'ingénierie et de la construction (AEC) connaît une croissance robuste, stimulée par l'augmentation des investissements dans les infrastructures et l'adoption des technologies numériques. Autodesk est bien placée pour tirer parti de cette tendance grâce à sa gamme complète de produits AEC.

- Potentiel de hausse de la "juste valeur" :

La valorisation actuelle d'Autodesk suggère qu'il s'agit d'une bonne affaire, comme l'évaluent les modèles quantitatifs soutenus par l'IA d'InvestingPro. Il existe une possibilité d'augmentation de +14,5 % par rapport au cours de clôture d'hier soir, ce qui permettrait de se rapprocher de la " juste valeur " fixée à 268,26 $ par action.

Source : InvestingPro

Cette hausse significative, associée à sa forte position sur le marché et à la transition vers un modèle de revenus par abonnement plus stable, fait d'Autodesk un investissement convaincant à mesure que le sentiment de risque s'améliore.

- Score de santé de l'entreprise :

Selon l'étude d'InvestingPro, les perspectives de rentabilité saines d'Autodesk, son revenu net en hausse, ses marges bénéficiaires brutes impressionnantes et son bilan solide lui valent une note de santé financière de 3 sur 5.

Conclusion

Alors que le sentiment de risque se rétablit, investir dans des titres technologiques de haute qualité comme Adobe, Autodesk et NXP Semiconductors peut offrir un potentiel de hausse significatif.

Chacune de ces sociétés est sous-évaluée selon les modèles d'InvestingPro alimentés par l'IA et bénéficie de solides vents contraires qui soutiennent sa croissance.

***

Cliquez ici pour accéder aux puissantes fonctionnalités d'InvestingPro à prix réduit.

Divulgation : Au moment où j'écris ces lignes, j'ai une position longue sur le S&P 500 et le Nasdaq 100 via le SPDR S&P 500 ETF (SPY) et l'Invesco QQQ Trust ETF (QQQ). Je suis également long sur le Technology Select Sector SPDR ETF (NYSE :XLK ).

Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises.

Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.

Suivez Jesse Cohen sur X/Twitter @JesseCohenInv pour plus d'analyses et de points de vue sur les marchés boursiers.