La saison des résultats du troisième trimestre de Wall Street a démarré cette semaine, avec le géant bancaire JPMorgan Chase & Co (NYSE:JPM) en tête des publications aujourd'hui, bientôt suivi par Bank of America Corp (NYSE:BAC), Citigroup Inc (NYSE:C), Wells Fargo & Company (NYSE:WFC), Goldman Sachs Group Inc (NYSE:GS) et Morgan Stanley (NYSE:MS), qui présenteront tous leurs derniers résultats financiers dans les jours à venir.

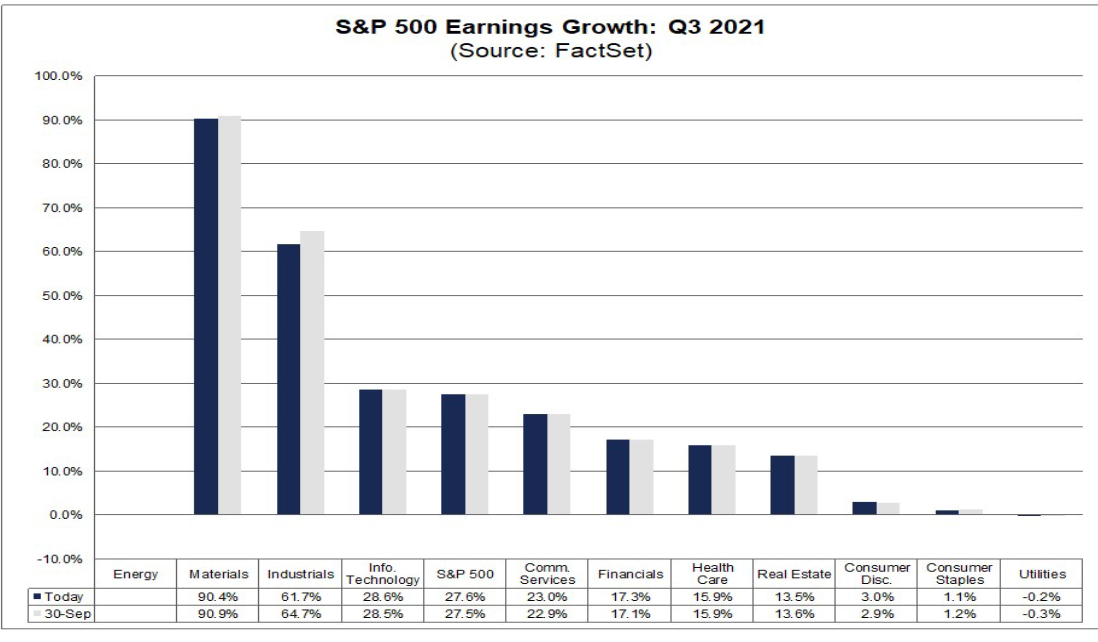

Les données de FactSet montrent que les analystes prévoient que les bénéfices du S&P 500 au troisième trimestre augmenteront de 27,6 % par rapport à la même période de l'année dernière, principalement en raison du recul de l'impact de la pandémie de COVID-19 sur plusieurs industries. Si cela se confirme, le troisième trimestre 2021 marquerait la troisième plus forte croissance des bénéfices en glissement annuel (YoY) rapportée par l'indice depuis le troisième trimestre 2010, où la croissance des bénéfices avait augmenté de 34,0 %.

Au niveau sectoriel, dix des onze secteurs devraient enregistrer une croissance des bénéfices en glissement annuel, avec en tête les secteurs de l'énergie, des matériaux, de l'industrie et des technologies de l'information.

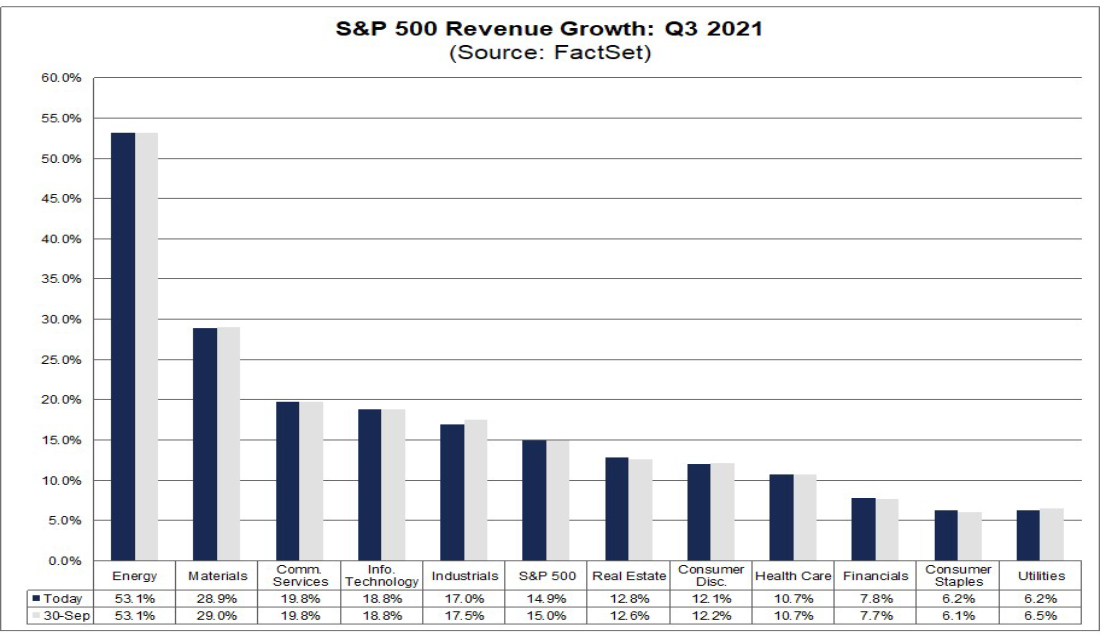

Les prévisions de revenus sont également prometteuses, la croissance des ventes devant atteindre 14,9 % par rapport à la même période de l'année précédente. Si cela se confirme, il s'agira de la deuxième plus forte croissance annuelle du chiffre d'affaires enregistrée par l'indice depuis que FactSet a commencé à suivre cette mesure en 2008. Le record actuel est de 25,3 %, ce qui s'est produit au deuxième trimestre de 2021.

Les 11 secteurs devraient tous afficher une croissance annuelle des revenus, avec en tête les secteurs de l'énergie et des matériaux.

Nous présentons ci-dessous une analyse de trois secteurs dont les résultats financiers devraient afficher une hausse significative par rapport à l'année précédente dans les conditions actuelles du marché.

1. L'énergie : La flambée des prix du pétrole devrait stimuler les résultats

- Croissance prévue des revenus au troisième trimestre : +53,1% en glissement annuel

Le secteur de l'énergie devrait enregistrer des bénéfices de 20,5 milliards de dollars au troisième trimestre, soit une amélioration substantielle par rapport à la perte de 1,5 milliard de dollars enregistrée au cours de la période difficile de l'année précédente, lorsque la crise sanitaire du COVID-19 est passée à la vitesse supérieure et que l'économie s'est arrêtée.

La hausse des prix du pétrole profitant au secteur - le prix moyen du brut WTI au troisième trimestre 2021 était de 70,52 dollars le baril, soit 72 % de plus que le prix moyen de 40,92 dollars au troisième trimestre 2020 -, il devrait enregistrer la plus forte augmentation de ses revenus en glissement annuel parmi les 11 secteurs, soit 53,1 %, selon FactSet.

Au niveau des entreprises, Exxon Mobil Corp (NYSE:XOM) et Chevron Corp (NYSE:CVX) devraient être les principaux contributeurs à la hausse annuelle des bénéfices du secteur. Ensemble, les deux majors pétrolières représentent 10,9 milliards de dollars de l'augmentation prévue de 22,0 milliards de dollars des bénéfices du secteur.

Deux des autres noms notables qui devraient bénéficier d'améliorations significatives dans leurs résultats financiers du troisième trimestre sont Occidental Petroleum Corporation (NYSE:OXY), qui devrait afficher un BPA de 0,58 $, contre une perte de 0,84 $ par action au cours de l'année précédente, et Diamondback Energy Inc (NASDAQ:FANG), qui devrait enregistrer une augmentation de 330 % du BPA en glissement annuel.

Le Energy Select Sector SPDR® Fund (NYSE:XLE), qui suit un indice pondéré par la capitalisation boursière des sociétés énergétiques américaines du S&P 500, a progressé de 48,8 % depuis le début de l'année, contre 15,8 % pour le S&P 500 sur la même période.

Outre Exxon et Chevron, les principales positions de XLE comprennent ConocoPhillips (NYSE:COP), EOG Resources Inc (NYSE:EOG), Schlumberger NV (NYSE:SLB), Marathon Petroleum Corp (NYSE:MPC), Pioneer Natural Resources Co (NYSE:PXD), Phillips 66 (NYSE:PSX), Kinder Morgan Inc (NYSE:KMI) et Williams Companies Inc (NYSE:WMB).

2. Matériaux : Le rallye des métaux et de l'exploitation minière devrait favoriser la croissance des bénéfices et des ventes

- Projection de la croissance du BPA au 3e trimestre : +90,4% en glissement annuel

- Croissance prévue du chiffre d'affaires au 3e trimestre : +28,9 % en glissement annuel

Selon FactSet, le secteur des matériaux devrait enregistrer la plus forte hausse des bénéfices en glissement annuel parmi les 11 secteurs, avec un BPA du troisième trimestre qui devrait augmenter d'environ 90 % par rapport à la période turbulente de l'année précédente.

Grâce à la hausse des prix des métaux (cuivre, nickel, platine, palladium et or), le secteur devrait également enregistrer la deuxième plus forte augmentation des revenus en glissement annuel, avec une croissance des ventes de près de 29 %.

Comme on pouvait s'y attendre, trois des quatre industries du secteur devraient enregistrer une forte croissance du bénéfice par action et du chiffre d'affaires au troisième trimestre, le groupe Métaux et mines devant voir son bénéfice et son chiffre d'affaires augmenter de 200 % et 65 % respectivement par rapport à l'année précédente.

Pour le secteur des matériaux, nous avons le fonds Materials Select Sector SPDR® Fund (NYSE:XLB), qui suit un indice pondéré par la capitalisation boursière des sociétés américaines de matériaux de base du S&P 500. XLB est en hausse de 12,3 % en 2021.

Les dix principaux titres détenus par XLB comprennent Linde PLC (NYSE:LIN), Sherwin-Williams Co (NYSE:SHW), Air Products and Chemicals Inc (NYSE:APD), Freeport-McMoran Copper & Gold Inc (NYSE:FCX), Ecolab Inc (NYSE:ECL), Newmont Goldcorp Corp (NYSE:NEM), Dupont De Nemours Inc (NYSE:DD), Dow Inc (NYSE:DOW), PPG Industries Inc (NYSE:PPG), et International Flavors & Fragrances Inc (NYSE:IFF).

Deux sociétés du groupe se distinguent par leur potentiel à enregistrer des résultats impressionnants. La première est Nucor (NYSE:NUE), qui devrait déclarer un bénéfice par action de 6,81 $, soit une hausse de près de 1 000 % par rapport au BPA de 0,63 $ de l'année précédente. Le second est Mosaic (NYSE:MOS), qui devrait afficher un BPA de 1,57 $, soit une amélioration de 580 % par rapport au BPA de 0,23 $ enregistré à la même période l'année précédente.

3. Industrie : Les compagnies aériennes et les machines devraient mener la croissance en glissement annuel

- Croissance prévue du BPA au troisième trimestre : +61,7% en glissement annuel

- Croissance prévue du chiffre d'affaires au 3e trimestre : +17,0 % en glissement annuel

Le secteur industriel - qui a été l'un des plus durement touchés par les arrêts de production liés au COVID l'année dernière - devrait enregistrer la deuxième plus forte hausse des bénéfices en glissement annuel parmi les 11 secteurs, avec un bond impressionnant de 61,7 % du BPA au troisième trimestre, selon FactSet.

En fait, les 12 industries du secteur devraient toutes enregistrer une hausse des bénéfices en glissement annuel, avec en tête les groupes des compagnies aériennes et des machines, qui devraient voir leurs bénéfices collectifs bondir de 86 % et 25 % respectivement par rapport à l'année dernière.

Le secteur, qui est peut-être le plus sensible à la conjoncture économique, devrait également enregistrer la cinquième plus forte croissance des revenus en glissement annuel, avec une hausse de 17,0 % des ventes au troisième trimestre.

Au niveau des entreprises, General Electric Company (NYSE:GE) et United Airlines Holdings Inc (NASDAQ:UAL) sont deux valeurs à surveiller. GE devrait afficher un BPA de 0,45 $ au troisième trimestre, soit une hausse de 650 % par rapport au BPA de 0,06 $ de l'année dernière, tandis que United devrait déclarer un chiffre d'affaires de 7,63 milliards de dollars, soit une hausse d'environ 200 % par rapport aux ventes de 2,49 milliards de dollars au troisième trimestre 2020.

Le FNB qui suit l'indice pondéré en fonction de la capitalisation boursière des actions du secteur industriel tirées du S&P 500 - le Industrial Select Sector SPDR® Fund (NYSE:XLI) - est en hausse de 12,7 % depuis le début de l'année.

Les dix principaux titres du XLI comprennent Honeywell International Inc (NASDAQ:HON), United Parcel Service Inc (NYSE:UPS), Union Pacific Corporation (NYSE:UNP), Boeing Co (NYSE:BA), Raytheon Technologies Corp (NYSE:RTX), Caterpillar Inc (NYSE:CAT), General Electric, 3M Company (NYSE:MMM), Deere & Company (NYSE:DE) et Lockheed Martin Corporation (NYSE:LMT).