- Le scénario actuel de taux d'intérêt élevés favorise le secteur financier

- La crise bancaire américaine a ramené les évaluations des banques et des compagnies d'assurance européennes à des niveaux plus abordables.

- La solidité du système bancaire européen ne présente aucun risque systémique particulier.

- Voici 4 titres à acheter avant la décision de la BCE, selon InvestingPro

La panique déclenchée par la crise bancaire américaine s'est propagée à l'Europe, réduisant considérablement des valorisations déjà faibles et faisant des banques et des compagnies d'assurance européennes des options d'investissement attrayantes.

Entre-temps, le secteur financier a été le principal bénéficiaire de la hausse des taux d'intérêt, grâce à l'augmentation des marges d'intérêt et à l'amélioration des revenus globaux.

Le secteur bancaire européen fait l'objet d'une surveillance et d'un contrôle plus poussés que son homologue américain. Une situation semblable à celle de la Silicon Valley Bank est donc beaucoup moins probable.

En outre, les bilans et les garanties réglementaires (sur les liquidités et les prêts) se sont considérablement améliorés ces dernières années.

Après décision de la Fed, c'est la BCE qui devrait relever ses taux de 25 points de base pour les porter à 3,75 %. Les quatre titres suivants pourraient bénéficier du scénario actuel de hausse des taux d'intérêt.

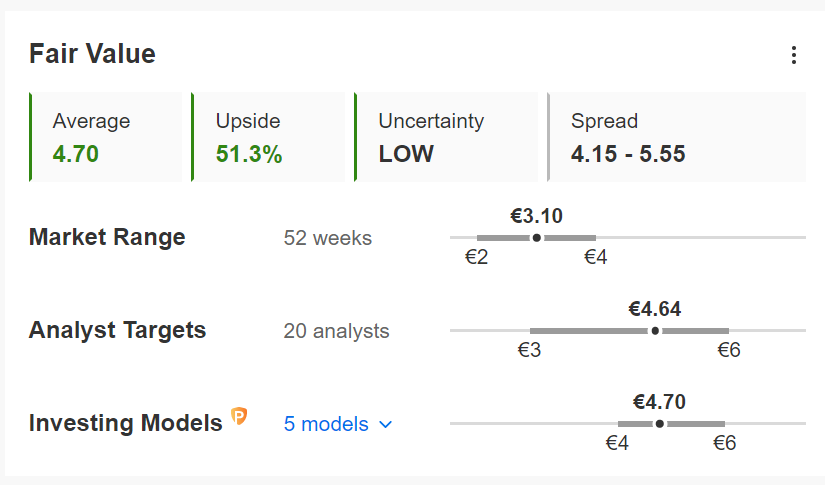

1. Banco Santander

Banco Santander (NYSE :SAN) est une banque espagnole dont les marges bénéficiaires et les revenus augmentent et qui a déjà montré une tendance à la durabilité à moyen et long terme dans ses derniers résultats.

Elle a toujours dépassé les estimations des analystes. Bien que je pense que la qualité du bilan de Credito Emiliano soit supérieure, la décote par rapport à la juste valeur est plus importante, juste au-dessus de 50 %.

Source : InvestingPro

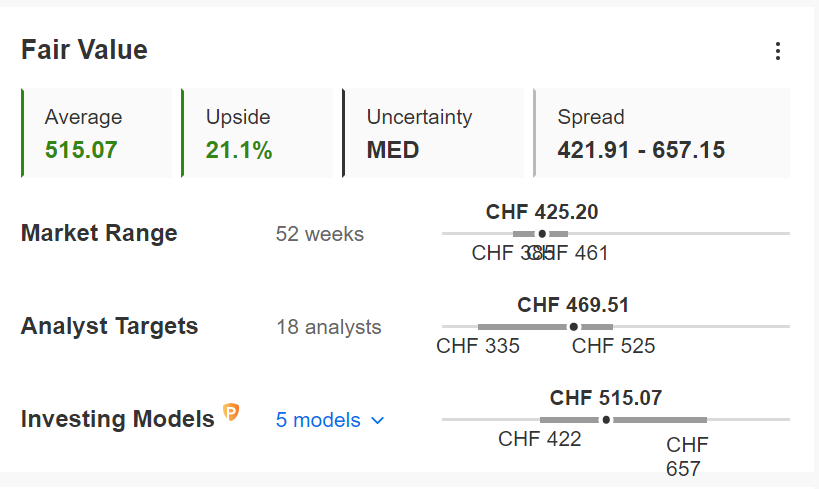

2. Zurich Insurance (SIX:ZURN) Group

La Suisse, autre victime de la panique bancaire, offre également quelques bonnes affaires, notamment le géant de l'assurance Zurich Insurance Group (OTC :ZURVY).

L'assureur a un score de qualité moyen de 3/5 sur InvestingPro. Mais la décote par rapport à la juste valeur fait de l'action une option d'investissement intéressante.

Source : InvestingPro

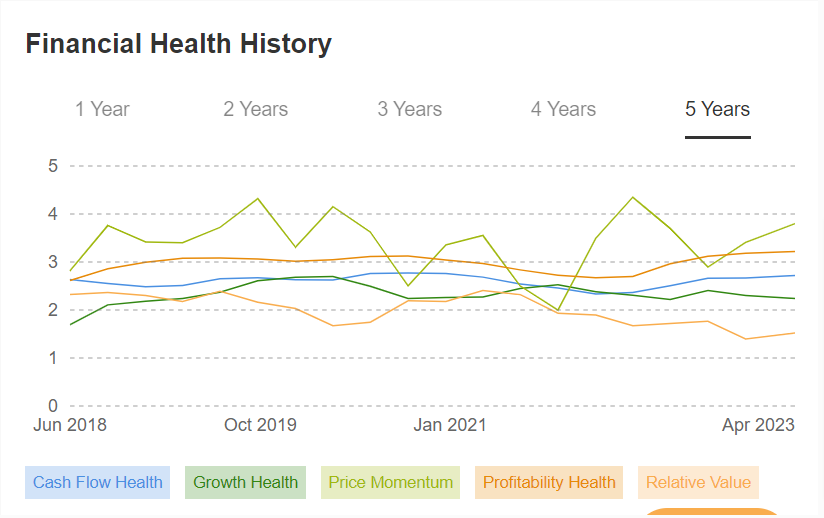

Le graphique ci-dessous montre qu'au cours des cinq dernières années, les valorisations relatives ont été le maillon faible de la valorisation globale.

Toutefois, après quelques années de stagnation, il est possible que le scénario actuel de taux d'intérêt plus élevés (qui devraient être en place en Europe jusqu'en 2023) conduise à une reprise de la croissance des bénéfices et du chiffre d'affaires et à un redressement conséquent du cours de l'action.

Source : InvestingPro

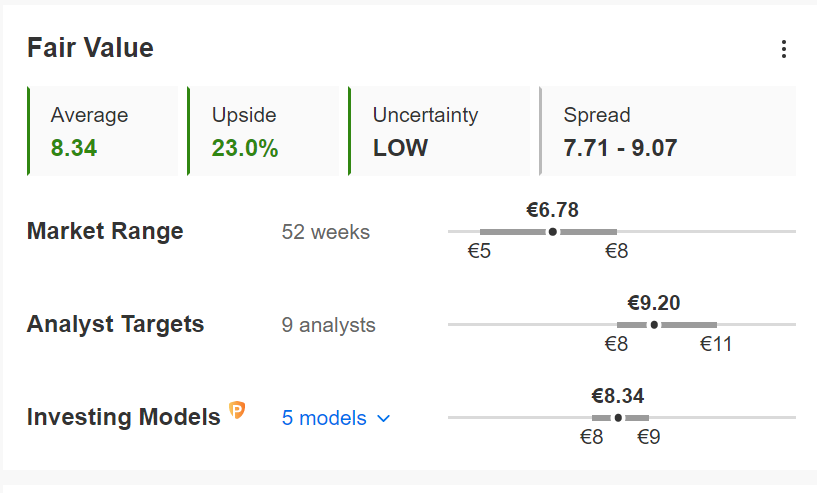

3. Credem

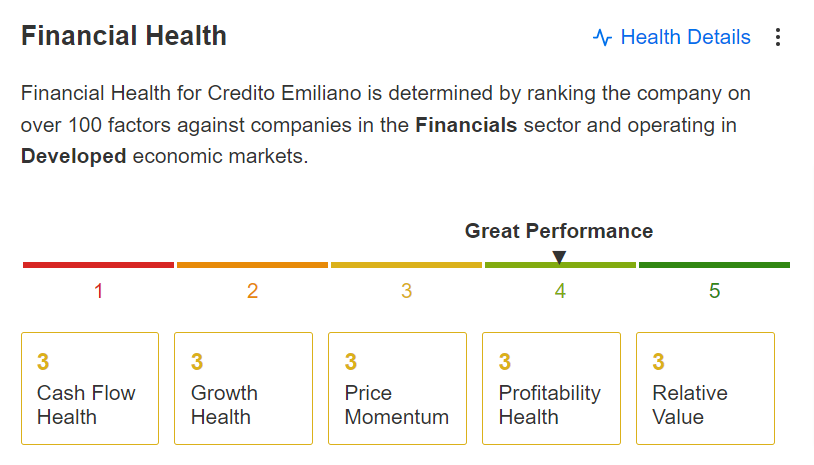

Selon InvestingPro, Credito Emiliano (BIT :EMBI) bénéficie d'une valorisation attrayante. Cette petite banque italienne est également l'une des plus solides du pays, avec un ratio de couverture des liquidités de 232 % et un Cet1 de 13,7 %.

Avec un chiffre d'affaires en hausse et une note de santé globale de 4,5 sur InvestingPro, il s'agit d'un bon titre dans lequel il est possible d'envisager d'investir.

Source : InvestingPro

Avec une décote potentielle d'environ 20 %, la juste valeur est également attrayante.

4. FinecoBank

Outre Credem, il convient également d'évaluer FinecoBank Banca Fineco SpA (BIT :FBK), qui présente d'excellents ratios CET1 et LCR, bien que les valorisations soient déjà à leur juste valeur.

J'ai utilisé InvestingPro pour analyser les titres ci-dessus. Vous pouvez accéder à cet outil en vous abonnant via ce lien.

Avertissement : l'auteur de l'analyse a une position longue sur Credem. Cet article a été rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un avis, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué à partir de multiples points de vue et est hautement risqué. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur".