- Le mois d'août devrait être une nouvelle fois volatile à Wall Street, en raison d'une pléthore d'événements influençant le marché.

- Les investisseurs se concentreront sur le rapport sur l'emploi aux États-Unis, les données relatives à l'inflation (IPC), la réunion de la Fed à Jackson Hole, ainsi que la poursuite de la saison des bénéfices au deuxième trimestre.

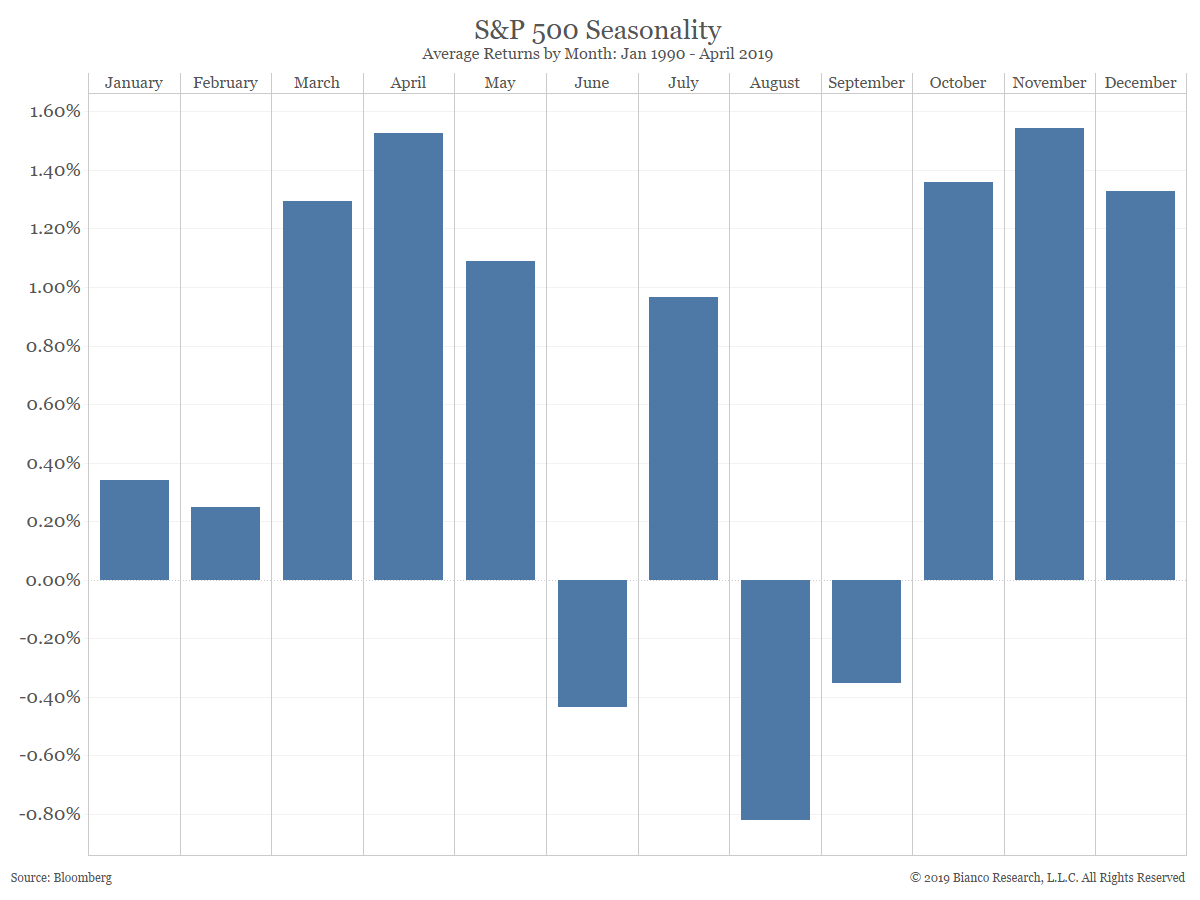

- Depuis 1986, le mois d'août est en moyenne le pire mois du marché boursier américain.

- Vous souhaitez un coup de pouce sur le marché ? Les membres d'Investing Pro bénéficient d'idées et de conseils exclusifs pour naviguer dans n'importe quel climat.

Les actions de Wall Street sont en passe de terminer le mois de juillet sur une base solide, car une récente série de données économiques optimistes et de solides bénéfices des entreprises ont contribué à apaiser les craintes de récession.

L'indice Russell 2000 des petites capitalisations, sensible à la conjoncture, est en bonne voie pour terminer le mois de juillet en tête, avec un gain de 3,4 % à l'approche des deux dernières séances de négociation du mois.

L'indice de référence Dow Jones Industrial Average est en hausse d'environ 2,5 % pour le mois.

Entre-temps, l'indice de référence S&P 500 index et l'indice technologique Nasdaq Composite sont tous deux en hausse d'environ 2 % ce mois-ci et sont en passe d'enregistrer leur cinquième progression mensuelle consécutive. Mais alors que le mois de juillet touche à sa fin, les investisseurs doivent se préparer à une nouvelle volatilité en août, qui a la réputation d'être un mois relativement faible pour le marché boursier.

Mais alors que le mois de juillet touche à sa fin, les investisseurs doivent se préparer à une nouvelle volatilité en août, qui a la réputation d'être un mois relativement faible pour le marché boursier.

En fait, depuis 1986, le mois d'août est en moyenne le plus mauvais mois du marché boursier américain. Au cours des 35 dernières années, le rendement moyen du Dow Jones au mois d'août a été de -0,67 %, contre un gain moyen de +1,05 % pour les autres mois du calendrier.

Source : Bloomberg, Bianco Research : Bloomberg, Bianco Research

Les investisseurs continuant à évaluer les perspectives en matière de taux d'intérêt, d'inflation et d'économie, les enjeux seront nombreux au cours du mois à venir. Voici donc les dates clés à surveiller lors du passage au mois d'août :

1. Rapport sur l'emploi aux États-Unis : Vendredi 4 août

Le rapport sur l'emploi aux États-Unis sera la première donnée importante à être publiée après la réunion de politique monétaire de la Fed et il sera probablement déterminant pour la prochaine décision de la banque centrale américaine.

Le département du travail publiera le très attendu rapport sur l'emploi de juillet le vendredi 4 août à 8 h 30 (heure de l'Est). Les prévisions font état d'un rythme d'embauche soutenu, même si l'augmentation est moins importante que les mois précédents.

L'estimation consensuelle est que les données montreront que l'économie américaine a ajouté 190 000 postes, selon Investing.com, ce qui représente un ralentissement par rapport à la croissance de 209 000 emplois en juin.

Le taux de chômage devrait rester stable à 3,6 %, proche de son niveau le plus bas depuis 53 ans (3,4 %). Les responsables de la Fed ont indiqué par le passé que le taux de chômage devait être d'au moins 4,0 % pour ralentir l'inflation.

Pour replacer les choses dans leur contexte, le taux de chômage se situait à 3,5 % il y a exactement un an, en juillet 2022, ce qui laisse penser que la Fed dispose encore d'une marge de manœuvre pour relever ses taux.

Entre-temps, le salaire horaire moyen devrait augmenter de 0,3 % d'un mois sur l'autre, tandis que le taux annuel devrait augmenter de 4,3 %, ce qui est encore trop chaud pour la Fed.

Prédiction :

- Je pense que les données sur l'emploi de juillet souligneront la remarquable résilience du marché du travail et soutiendront l'opinion selon laquelle d'autres hausses de taux seront nécessaires pour refroidir l'économie.

- La déclaration de juillet de la Fed a noté que les gains d'emplois restent "robustes", tout en décrivant l'économie comme se développant à un rythme "modéré", une légère amélioration par rapport au rythme "modeste" observé lors de la réunion de juin.

- En effet, les données du gouvernement américain publiées jeudi ont montré que l'économie américaine a progressé à un rythme annuel plus rapide que prévu de 2,4 % au deuxième trimestre, grâce à de fortes dépenses de consommation, ce qui pourrait permettre d'éviter une récession tant redoutée.

- En dehors du marché immobilier et de l'industrie manufacturière, l'économie a largement résisté aux 525 points de base de hausses de taux de la Fed depuis mars 2022.

2. Données de l'IPC américain : Jeudi 10 août

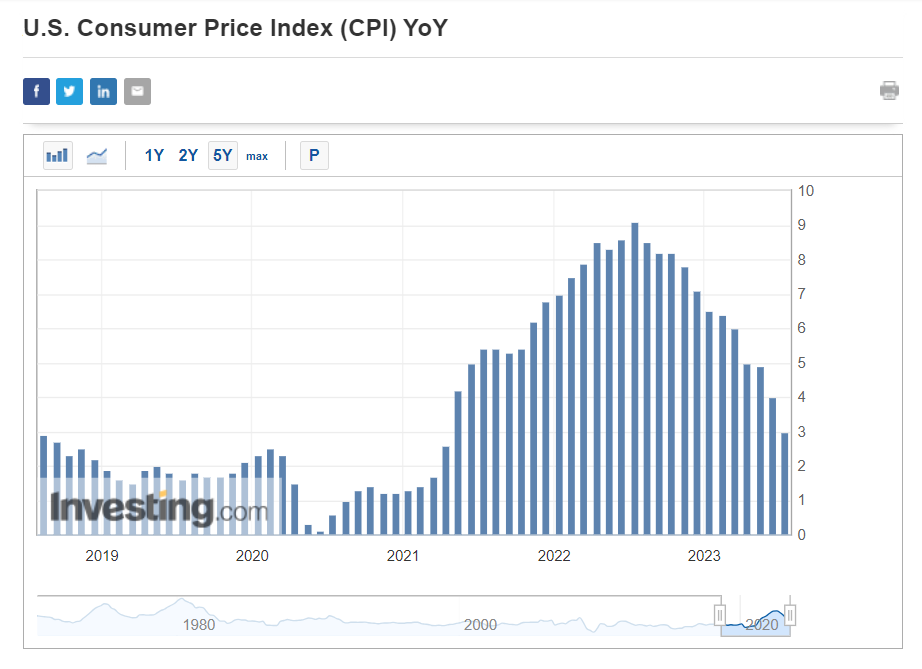

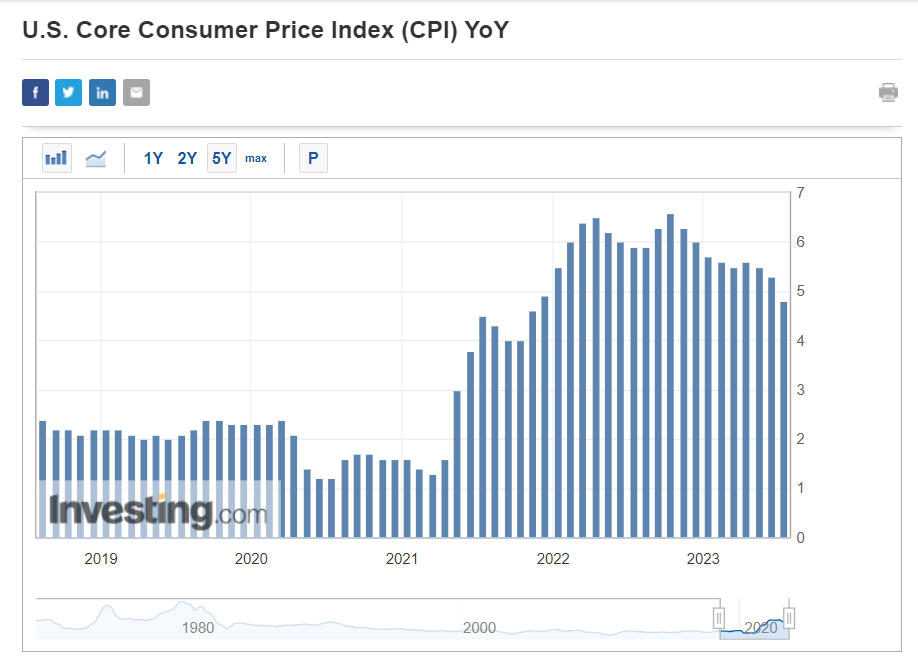

Le rapport de juillet sur l'indice des prix à la consommation sera publié le jeudi 10 août à 8h30 ET et les chiffres montreront probablement que l'inflation continue de dépasser largement l'objectif de 2 % de la Fed.

Bien qu'aucune prévision officielle n'ait encore été établie, les attentes pour l'IPC annuel varient entre une augmentation de 2,7 % et 2,9 %, par rapport à un rythme annuel de 3,0 % en juin.

Le taux d'inflation annuel global a atteint l'été dernier son plus haut niveau en 40 ans, à savoir 9,1 %, et suit depuis lors une tendance à la baisse constante.

Par ailleurs, les estimations pour le chiffre de base en glissement annuel - qui n'inclut pas les prix de l'alimentation et de l'énergie - se situent autour de 4,6 %-4,7 %, par rapport au chiffre de 4,8 % de juin.

Le chiffre de base sous-jacent est suivi de près par les responsables de la Fed, qui estiment qu'il fournit une évaluation plus précise de l'orientation future de l'inflation.

Prédiction :

- L'inflation pourrait se ralentir, mais pas encore assez rapidement pour la Réserve fédérale.

- Dans l'ensemble, bien que la tendance soit à la baisse, les données révéleront probablement que l'inflation continue d'augmenter bien plus rapidement que ce que la Fed considérerait comme compatible avec sa fourchette cible de 2 %.

- Alors que le président Powell a réaffirmé que la banque centrale américaine restait fermement déterminée à ramener l'inflation à son objectif de 2 %, je pense qu'il reste encore beaucoup de chemin à parcourir avant que les décideurs de la Fed ne soient prêts à déclarer que la mission est accomplie sur le front de l'inflation.

- Lors de la conférence de presse organisée mercredi à l'issue de la réunion du FOMC, M. Powell a déclaré que l'inflation s'était quelque peu ralentie depuis le milieu de l'année dernière, mais qu'il restait encore beaucoup à faire pour atteindre l'objectif de 2 % de la Fed, et qu'il ne voyait pas l'inflation retomber à ce niveau avant 2025.

Une lecture étonnamment forte, dans laquelle le chiffre principal de l'IPC s'élève à 3 % ou plus, maintiendra la pression sur la Fed pour qu'elle poursuive sa lutte contre l'inflation.

3. Symposium de la Fed à Jackson Hole : Du jeudi au samedi, du 24 au 26 août

La réunion annuelle des principaux banquiers centraux et économistes organisée par la Banque fédérale de réserve de Kansas City à Jackson Hole, dans le Wyoming, se tiendra du jeudi 24 au samedi 26 août.

Bien que la liste provisoire des intervenants ne soit pas encore arrêtée, les présidents de la Fed ont par le passé utilisé leur discours principal à Jackson Hole pour signaler les futures mesures de politique monétaire de la banque centrale américaine.

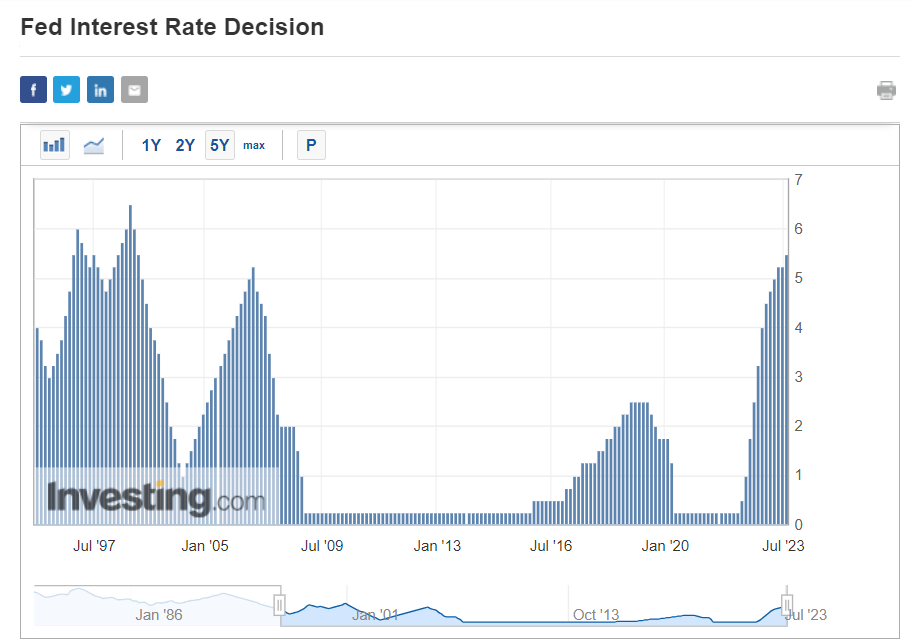

La Fed a repris son cycle de hausse des taux cette semaine en augmentant son taux d'intérêt de référence de 25 points de base, comme prévu, pour atteindre les niveaux les plus élevés depuis plus de vingt ans, et la déclaration de politique générale qui l'accompagne laisse la porte ouverte à une nouvelle augmentation.

La hausse des taux, la 11e au cours des 12 dernières réunions de la Fed, a fixé le taux des fonds fédéraux dans la fourchette de 5,25 % à 5,50 %, le plus élevé depuis janvier 2001.

La déclaration de la Fed a réitéré que les décideurs politiques surveilleraient les données à venir "pour déterminer l'ampleur du raffermissement supplémentaire de la politique qui pourrait être approprié" pour atteindre son objectif d'inflation de 2 %.

Le président Powell a déclaré lors d'une conférence de presse que la Fed prendrait des décisions fondées sur les données au fur et à mesure des réunions et qu'il était possible que la banque centrale poursuive sa dernière hausse de taux par une autre lors de la réunion de politique générale prévue en septembre.

"Il est certainement possible que nous augmentions le taux des fonds lors de la réunion de septembre si les données le justifient, et je dirais également qu'il est possible que nous choisissions de maintenir le taux lors de cette réunion" si les données l'exigent, a déclaré M. Powell.

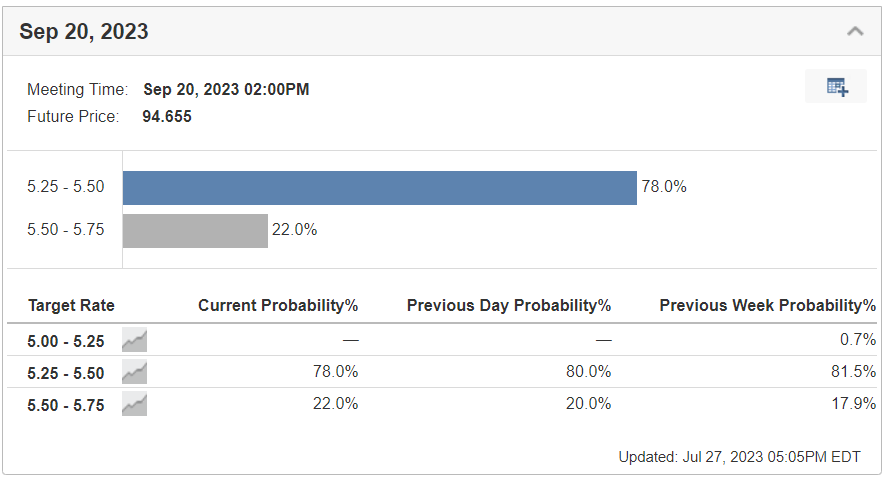

Vendredi matin, les marchés financiers estimaient à 22 % la probabilité d'une augmentation de 25 points de base du taux d'intérêt lors de la prochaine réunion de politique monétaire de la Fed en septembre et à 78 % la probabilité d'une absence d'action, selon l'Outil de surveillance du taux de la Fed d'Investing.com.

Source : Investing.com

Prédiction :

- Powell signalera probablement la prochaine action de la Fed lors de son discours de Jackson Hole, dans un contexte où l'on s'attend de plus en plus à ce que les taux restent élevés plus longtemps.

4. La saison des résultats se poursuit

Les investisseurs attendent une avalanche de résultats en août, alors que la saison des rapports du deuxième trimestre se poursuit à Wall Street.

Apple (NASDAQ :AAPL) et Amazon (NASDAQ :AMZN) seront les dernières sociétés "FAAMG" à publier leurs résultats trimestriels après la clôture du marché le jeudi 3 août. Les deux méga-capitalisations technologiques ont vu leurs actions surperformer de manière significative le marché plus large cette année, avec AAPL en hausse de 48,7 % et AMZN en hausse de 52,6 %.

D'autres sociétés notables se joindront à Apple et Amazon pour publier leurs résultats la semaine prochaine, notamment Advanced Micro Devices (NASDAQ :AMD), Qualcomm (NASDAQ :QCOM), Cloudflare (NYSE :NET), Fortinet (NASDAQ :FTNT), PayPal (NASDAQ :PYPL), Block, Coinbase (NASDAQ :COIN), Robinhood (NASDAQ :HOOD) Markets, DraftKings (NASDAQ :DKNG), Shopify (NYSE :SHOP), Pinterest (NYSE :PINS), Etsy (NASDAQ :ETSY), Airbnb et Expedia (NASDAQ :EXPE).

Starbucks (NASDAQ :SBUX), Kraft Heinz (NASDAQ :KHC), Anheuser-Busch InBev, CVS Health (NYSE :CVS), Moderna (NASDAQ :MRNA), ConocoPhillips (NYSE :COP), Occidental Petroleum (NYSE :OXY) et Devon Energy (NYSE :DVN) sont également à l'ordre du jour.

La semaine suivante, des noms prestigieux tels que Walt Disney (NYSE :DIS), United Parcel Service (NYSE :UPS), Eli Lilly (NYSE :LLY), Palantir Technologies (NYSE :PLTR), Trade Desk (NASDAQ :TTD), Datadog (NASDAQ :DDOG), Roblox (NYSE :RBLX), Lucid Group (NASDAQ :LCID), Rivian Automotive (NASDAQ :RIVN), Tyson Foods (NYSE :TSN) et AMC Entertainment (NYSE :AMC) publient leurs résultats.

Les détaillants occupent ensuite le devant de la scène lorsque les poids lourds Walmart (NYSE :WMT), Target (NYSE :TGT), Home Depot (NYSE :HD), Lowe's (NYSE :LOW), TJX Companies (NYSE :TJX) et Costco (NASDAQ :COST) communiquent leurs derniers résultats financiers.

Un autre nom important à surveiller sera Nvidia (NASDAQ :NVDA), dont les résultats du deuxième trimestre devraient être publiés après la cloche de clôture le mercredi 23 août. Les actions du géant technologique basé à Santa Clara, en Californie, ont grimpé de 214 % depuis le début de l'année, parallèlement à l'intérêt croissant pour les progrès de l'intelligence artificielle (IA).

La saison des résultats du deuxième trimestre est presque à mi-parcours. Sur les 219 sociétés du S&P 500 qui ont publié leurs résultats jusqu'à vendredi, environ 78 % ont dépassé les attentes, selon les données de FactSet. Au cours d'un trimestre normal, 73 % des sociétés du S&P 500 dépassent les estimations.

***

Divulgation : Au moment où j'écris ces lignes, j'ai une position longue sur le Dow Jones Industrial Average, le S&P 500 et le Nasdaq 100 via le SPDR Dow ETF (DIA), le SPDR S&P 500 ETF (SPY) et l'Invesco QQQ Trust ETF (Q QQ).J'ai également une position longue sur le Technology Select Sector SPDR ETF (NYSE :XLK ).

Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.