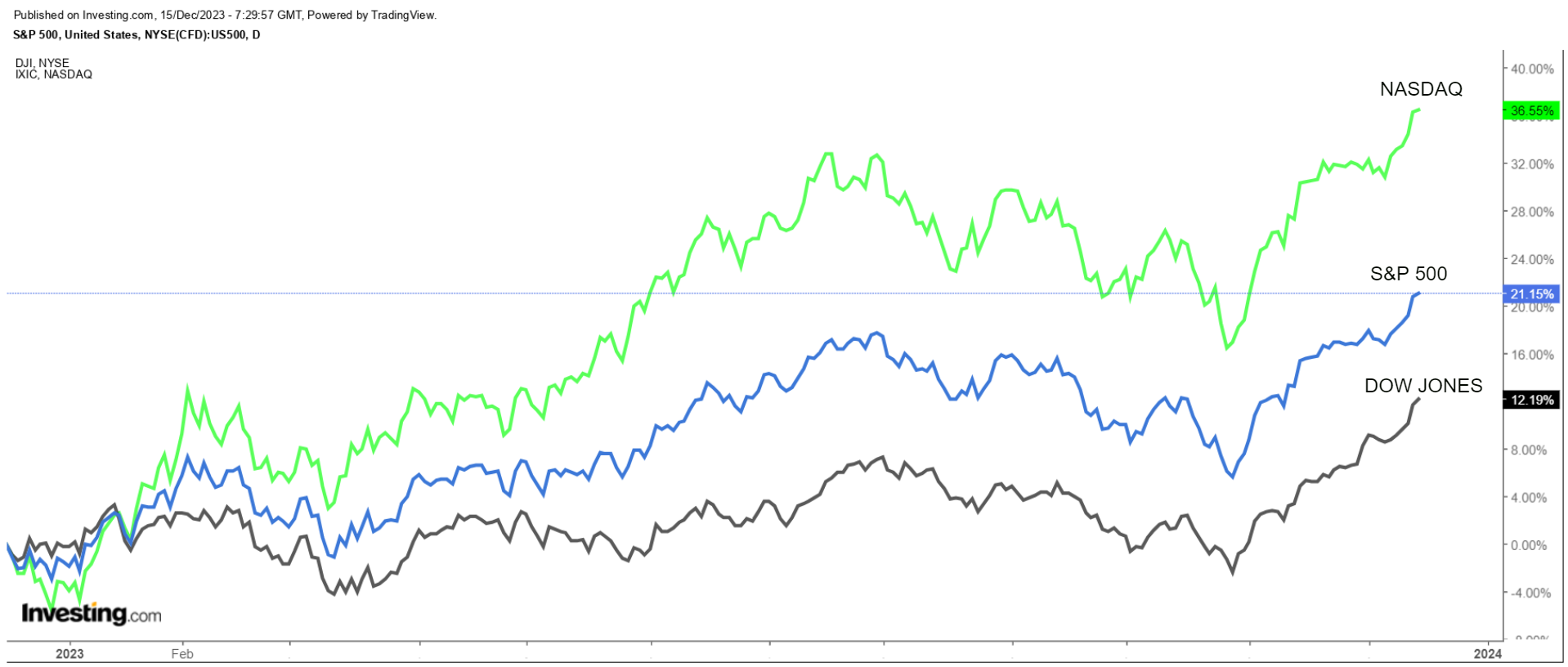

- Le virage dovish de la Réserve fédérale cette semaine a contribué à déclencher un "rallye de tout" à Wall Street.

- L'optimisme selon lequel la Fed en a fini avec les hausses de taux et passera à des baisses l'année prochaine continuera à soutenir le sentiment.

- Voici donc cinq actions sous-évaluées qui méritent d'être achetées dans le contexte actuel.

Les actions américaines sont prêtes à terminer l'année 2023 sur une note élevée, les investisseurs étant optimistes quant à la fin du resserrement historique de la politique monétaire et à la baisse des taux d'intérêt l'année prochaine, suite à la décision de la Réserve fédérale de faire preuve de retenue.

Sans surprise, le taux des fonds fédéraux est resté inchangé dans une fourchette de 5,25 % à 5,50 % en début de semaine. Cependant, les nouvelles prévisions du FOMC (dot-plot) ont montré trois réductions de taux en 2024, car l'inflation a chuté plus rapidement que prévu.

Lors de la conférence de presse qui a suivi la réunion, le président de la Fed, Jerome Powell, a reconnu qu'il était peu probable qu'il y ait d'autres hausses de taux et que le moment des baisses de taux se rapprochait.

Le pivot dovish a déclenché un rallye massif à Wall Street. Le Dow Jones Industrial Average a atteint son premier record de clôture depuis janvier 2022, dépassant le niveau de 37 000 pour la première fois de l'histoire.

L'indice S&P 500 pourrait bientôt rejoindre le Dow Jones en territoire record, puisque l'indice de référence est à moins de 2 % d'atteindre son record historique établi en janvier 2022. L'indice Nasdaq Composite, à forte composante technologique, est actuellement à environ 8 % de son record de clôture.

Compte tenu de ces éléments, voici cinq options convaincantes qui méritent d'être prises en considération par les investisseurs à la recherche d'actions sous-évaluées qui pourraient prospérer lorsque la Fed commencera à assouplir sa politique monétaire en 2024.

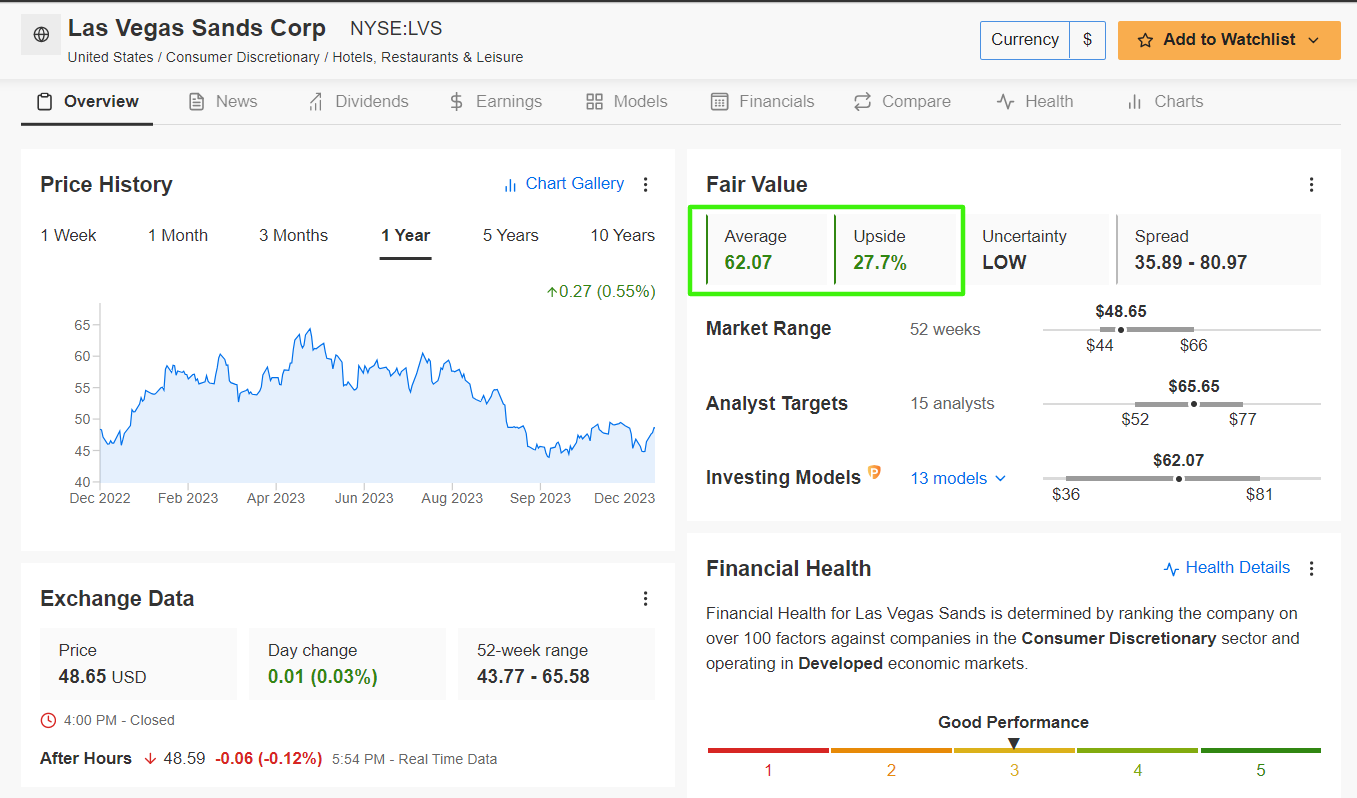

1. LasVegas Sands

- Performance depuis le début de l'année : +1.2%

- Capitalisation boursière : 36,5 milliards de dollars

Las Vegas Sands (NYSE :LVS) est un leader mondial des centres de villégiature intégrés, exploitant des propriétés emblématiques telles que The Marina Bay Sands à Singapour et The Venetian et The Parisian à Macao. Le géant du tourisme et de l'hôtellerie a réorienté ses activités vers l'Asie à la suite de la vente de ses établissements de Las Vegas au début de l'année.

Positionné de manière prépondérante dans le secteur des loisirs et du divertissement, Las Vegas Sands, dont les activités englobent les casinos, l'hôtellerie, les divertissements et les centres de congrès, devrait bénéficier de l'augmentation des dépenses discrétionnaires des consommateurs dans un contexte de baisse des taux d'intérêt et d'atténuation des craintes d'inflation.

Après un début d'année en fanfare, le leader mondial des casinos et des complexes hôteliers a subi une forte pression à la vente au cours des dernières semaines, ce qui lui a fait perdre la quasi-totalité de ses gains pour l'année. À deux semaines de la fin de l'année 2023, les actions n'ont augmenté que de 1,2 % depuis le début de l'année et se situent environ 25 % en dessous de leur récent sommet de 65,78 $ atteint à la fin du mois de septembre.

Source : InvestingPro

L'action LVS a terminé la séance de jeudi à 48,65 $, après avoir atteint un creux de 43,77 $ en 2023 au début d'octobre. Las Vegas Sands a une capitalisation boursière de 36,5 milliards de dollars à son évaluation actuelle, ce qui en fait la plus grande société de centres de villégiature et de casinos au monde, devant MGM Resorts (NYSE :MGM), Caesars (NASDAQ :CZR) Entertainment, et Wynn Resorts (NASDAQ :WYNN).

La valorisation actuelle de l'action LVS suggère qu'il s'agit d'une bonne affaire, selon le modèle InvestingPro. Il existe un potentiel de hausse de 27,7 % par rapport à la clôture d'hier, ce qui permettrait d'aligner le titre sur sa "juste valeur" estimée à 62,07 dollars par action.

En outre, Wall Street reste optimiste à l'égard de la société, selon une enquête d'Investing.com, qui a révélé que 14 analystes ont une note équivalente à l'achat sur le titre, contre deux notes équivalentes à la conservation et aucune note équivalente à la vente.

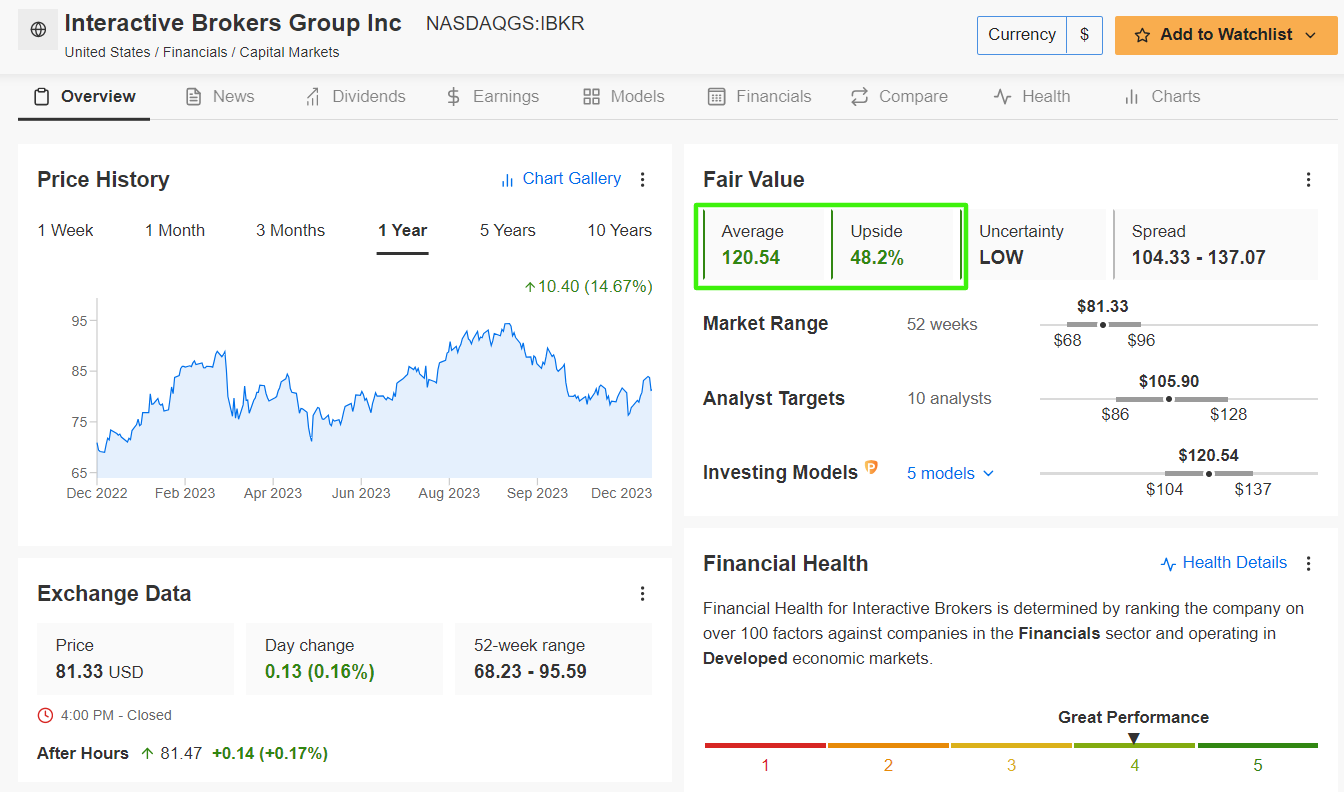

2. InteractiveBrokers

- Performance depuis le début de l'année : +12.4%

- Capitalisation boursière : 34,2 milliards de dollars

Interactive Brokers (NASDAQ :IBKR) est une société de courtage axée sur la technologie qui offre une large gamme de services de négociation et d'investissement. Sa plateforme s'adresse à la fois aux particuliers et aux clients institutionnels, en leur donnant accès aux marchés mondiaux, à diverses classes d'actifs et à des outils de négociation avancés.

Alors que la Fed s'apprête à réduire ses taux en 2024, le potentiel de volatilité continue des marchés pourrait jouer en faveur de la plateforme d'Interactive Brokers, en attirant davantage d'investisseurs à la recherche d'opportunités de trading actives. Interactive Brokers exploite la plus grande plateforme de négociation électronique des États-Unis en termes de nombre de transactions quotidiennes.

Comme le souligne InvestingPro, Interactive Brokers jouit actuellement d'une note de "santé financière" de 4/5, grâce à des perspectives de bénéfices solides et à des perspectives de rentabilité saines. La société de services financiers basée à Greenwich, dans le Connecticut, devrait bénéficier de l'augmentation de l'activité du marché et des volumes de transactions dans un environnement de taux d'intérêt plus bas, alors que la Fed fait preuve d'une attitude dovish.

Source : InvestingPro

L'action IBKR - qui est en hausse de 12,4 % depuis le début de l'année - a terminé à 81,33 $ jeudi. Aux valorisations actuelles, Interactive Brokers a une capitalisation boursière de 34,2 milliards de dollars.

Il convient de noter que les actions se négocient à un prix d'aubaine, comme l'indique le modèle InvestingPro. Il existe une possibilité d'augmentation de 48,2 % par rapport au cours de clôture d'hier soir, ce qui rapprocherait l'action de sa "juste valeur" fixée à 120,54 $.

De plus, neuf analystes sur dix interrogés par Investing.com ont une note d'achat sur l'action Interactive Broker, ce qui reflète une recommandation haussière.

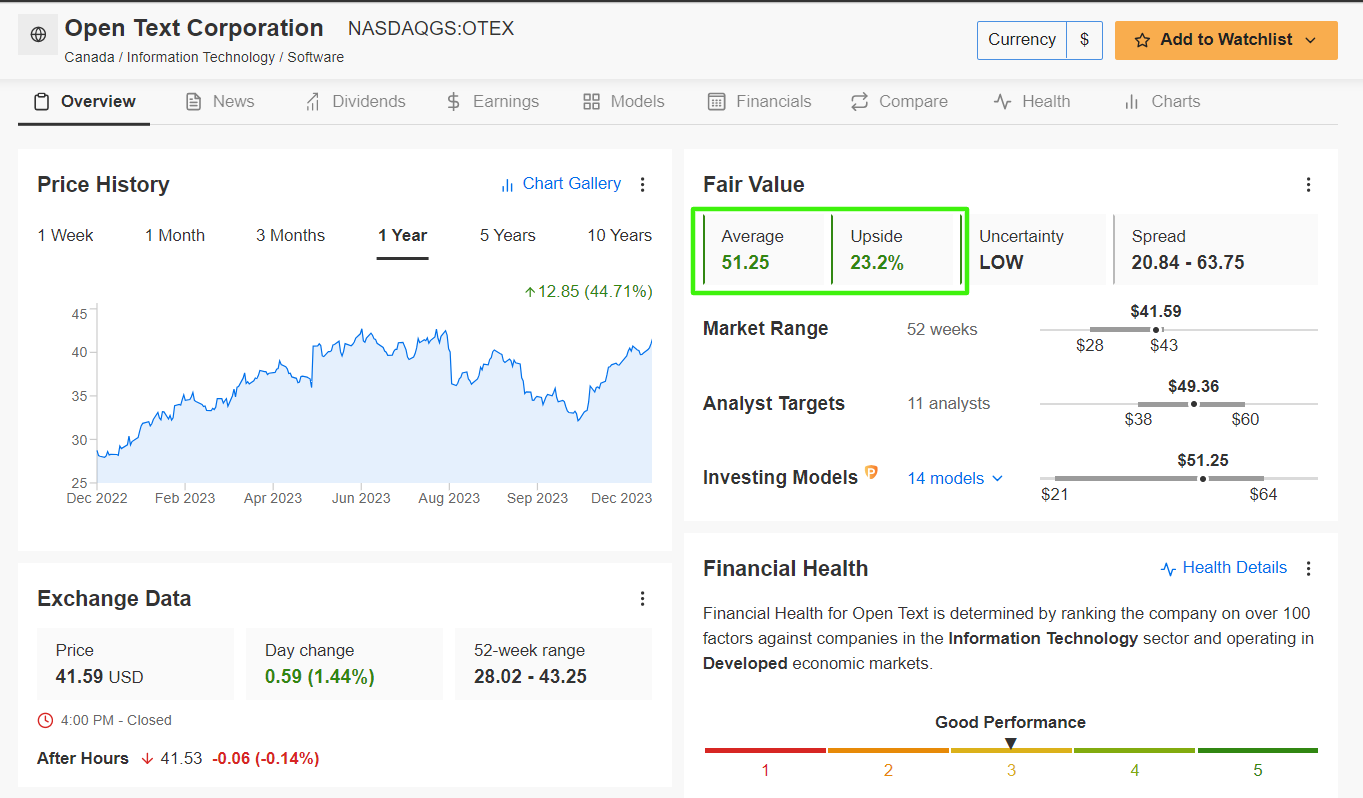

3. Texte ouvert

- Performance depuis le début de l'année : +40.2%

- Capitalisation boursière : 11,1 milliards de dollars

Open Text (NASDAQ :OTEX) se spécialise dans la gestion de l'information d'entreprise, offrant des logiciels et des services novateurs qui facilitent la gestion des documents, la collaboration et l'optimisation du flux de travail. L'expertise de cette société basée dans l'Ontario, au Canada, consiste à aider les entreprises à naviguer et à exploiter efficacement leurs vastes réserves de données.

Positionnée pour répondre aux besoins des entreprises à la recherche de solutions de gestion de données rentables, Open Text devrait bénéficier d'une demande accrue de la part des entreprises dans un environnement économique plus accommodant.

Comme le souligne InvestingPro, Open Text jouit d'une excellente santé financière, grâce à de solides perspectives de croissance des bénéfices et du chiffre d'affaires, combinées à une valorisation attrayante. En outre, il convient de noter que la société a augmenté son dividende pendant dix années consécutives.

Source : InvestingPro

Open Text a connu une tendance haussière majeure pendant la majeure partie de l'année, avec des actions qui ont grimpé d'environ 40 % en 2023. L'action - qui a commencé à se négocier à 29,85 $ le 3 janvier - a terminé à 41,59 $ hier, son prix de clôture le plus élevé depuis le 1er août.

Même avec la récente hausse, OTEX reste sous-évaluée et pourrait connaître une augmentation de 23,2 %, selon InvestingPro, ce qui rapprocherait les actions de leur "juste valeur" de 51,25 $.

En outre, Wall Street a une vision haussière à long terme de la société de logiciels de gestion de l'information d'entreprise, les 12 analystes interrogés par Investing.com ayant évalué l'action OTEX comme étant soit un "achat", soit un "maintien".

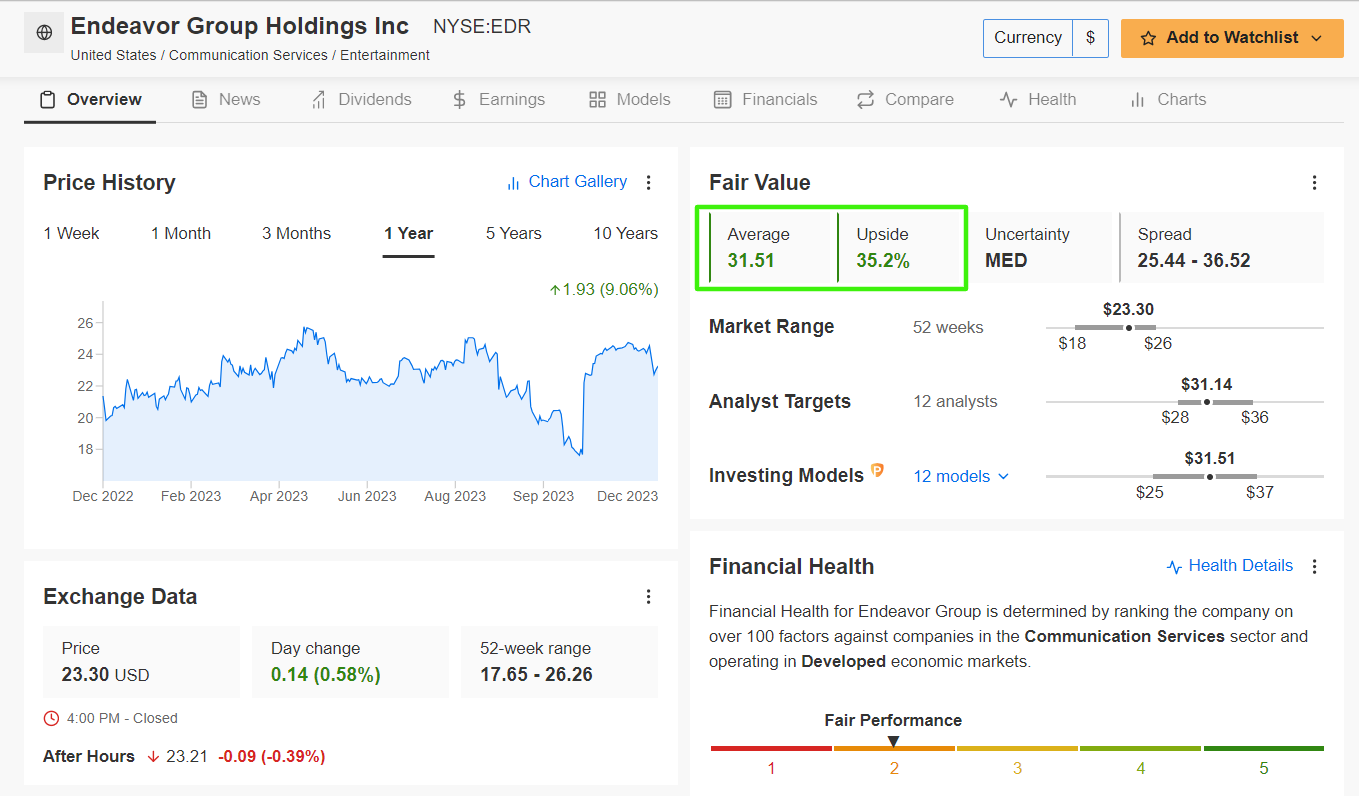

4. EndeavorGroup

- Performance depuis le début de l'année : +3.4%

- Capitalisation boursière : 10,9 milliards de dollars

Endeavor Group (NYSE :EDR) est une agence diversifiée de divertissement et de talents. Son portefeuille comprend des actifs dans les domaines du sport, des événements de divertissement, de la production médiatique et de la représentation de talents. La société basée à Beverly Hills est propriétaire majoritaire de World Wrestling Entertainment (WWE) et de l'Ultimate Fighting Championship (UFC) par l'intermédiaire de TKO Group (NYSE :TKO).

Endeavor est bien placé pour profiter de la reprise des événements en direct, des activités médiatiques et de la création de contenu par des talents, alors que l'économie pourrait être stimulée par des politiques monétaires plus souples.

Avec son éventail d'actifs couvrant le divertissement, le sport et la représentation de talents, Endeavor est prêt à saisir les opportunités de croissance découlant de l'augmentation des dépenses des consommateurs et des annonceurs.

Source : InvestingPro

Les actions ont bénéficié d'un puissant rebond depuis qu'elles sont tombées à un niveau presque record de 17,65 dollars à la mi-octobre, enregistrant une hausse d'environ 32 % au cours des six dernières semaines. Malgré ce récent rebond, l'action EDR, qui a clôturé à 23,30 dollars hier soir, reste inférieure d'environ 34 % au sommet historique de 35,28 dollars atteint en janvier 2022.

Selon le modèle InvestingPro, le prix de l'action EDR est actuellement très réduit. Il existe un potentiel d'augmentation de 35,2 % par rapport au cours de clôture de jeudi, ce qui le rapprocherait de sa "juste valeur" de 31,51 dollars par action.

En outre, Wall Street reste optimiste à l'égard de l'agence de talents et de médias, selon une enquête d'Investing.com, qui a révélé que 12 des 13 analystes couvrant le titre l'ont évalué comme un "achat".

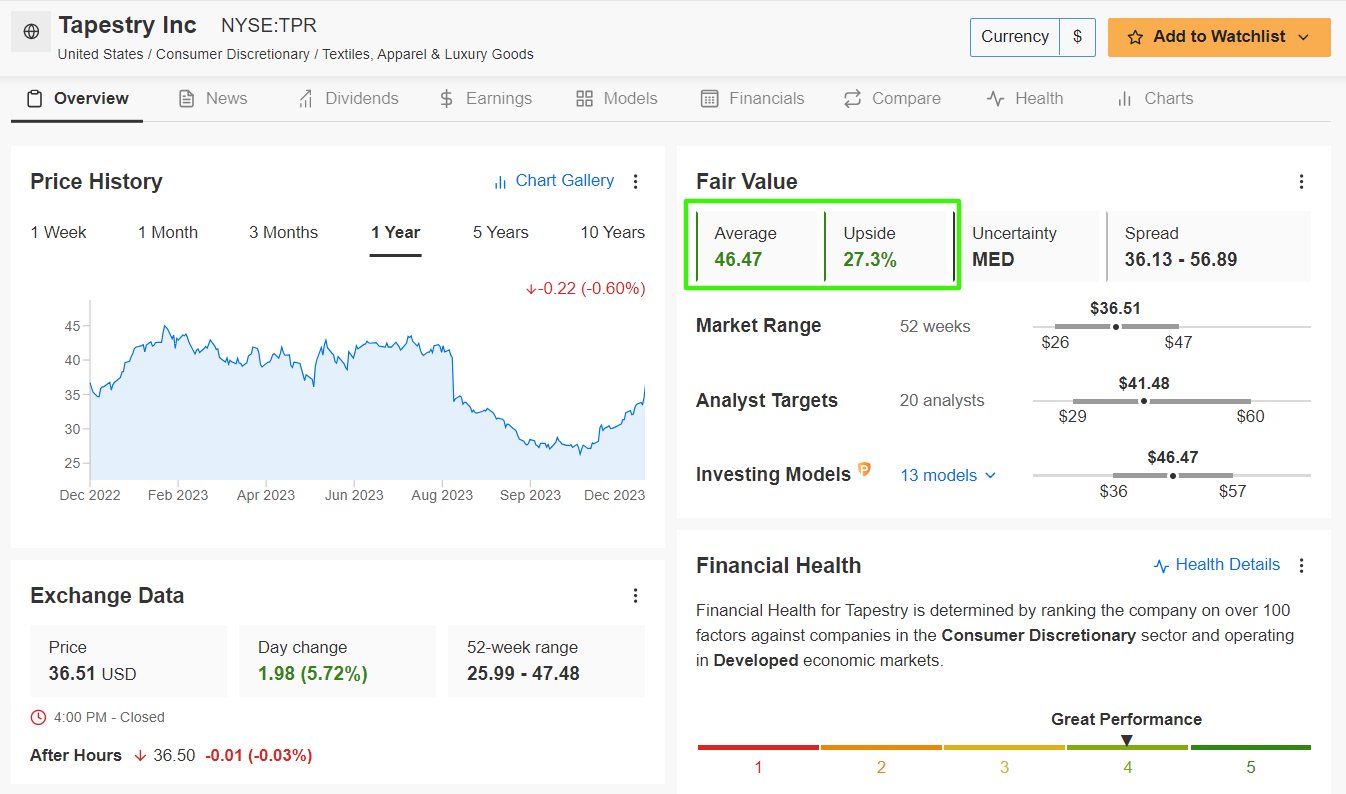

5. Tapestry

- Performance depuis le début de l'année : -4,1%

- Capitalisation boursière : 8,4 milliards de dollars

Tapestry (NYSE :TPR) est la société mère des marques de luxe renommées Coach, Kate Spade et Stuart Weitzman. En outre, grâce à sa récente acquisition de Capri Holdings (NYSE :CPRI), elle possède Versace, Jimmy Choo et Michael Kors.

Opérant dans le secteur de la vente au détail de produits de luxe, Tapestry conçoit, fabrique et commercialise des accessoires haut de gamme et des produits de style de vie. Dans un contexte où les consommateurs pourraient disposer d'un revenu disponible plus important en raison de la baisse des taux d'intérêt, Tapestry pourrait bénéficier de l'augmentation des dépenses en produits de luxe.

Le portefeuille de marques diversifié de la société la place en bonne position pour tirer parti de l'évolution des préférences des consommateurs dans un contexte économique plus favorable. Cela devrait permettre à l'entreprise de mode de luxe d'accroître ses bénéfices et d'améliorer ses marges bénéficiaires brutes.

Démontrant la force et la résilience de ses activités, Tapestry affiche un score presque parfait de 4 sur 5 pour sa santé financière selon Investing Pro et a augmenté son dividende pour la troisième année consécutive.

Source : Investing Pro InvestingPro

Après avoir commencé l'année à 39,38 dollars, l'action Tapestry a rapidement chuté à 25,99 dollars le 1er novembre, son niveau le plus bas depuis novembre 2020. Les actions ont depuis récupéré quelques pertes, terminant à 36,51 $ jeudi. Aux niveaux actuels, la société de mode de luxe basée à New York a une capitalisation boursière de 8,4 milliards de dollars.

Selon plusieurs modèles d'évaluation d'InvestingPro, l'action Tapestry se négocie actuellement à un prix avantageux, ce qui représente une opportunité abordable pour les investisseurs souhaitant s'exposer au secteur des produits de luxe. L'objectif de cours 'Fair Value' pour TPR est d'environ 46,50 $, soit un potentiel de hausse de 27,3% par rapport à la valeur de marché actuelle.

De plus, selon l'enquête menée par Investing.com auprès de 23 analystes, le consensus sur Tapestry reste largement haussier, 15 d'entre eux suggérant d' acheter ou de conserver le titre.

Grâce à l'outil de sélection des valeurs d'InvestingPro, les investisseurs peuvent filtrer un vaste univers d'actions sur la base de critères et de paramètres spécifiques afin d'identifier les valeurs bon marché présentant un fort potentiel de hausse.

***

Votre attention s'il vous plaît ! La plateforme InvestingPro, qui propose des stratégies d'investissement gérées par IA, des idées de trading de grands investisseurs et des données fondamentales massives, est à -60% pour le Cyber Monday Prolongé ! Mais ce n'est pas tout, puisque nous en rajoutons une couche pour les lecteurs de nos articles, qui bénéficient d'une réduction supplémentaire de 10% sur l'abonnement Pro+ de 2 ans en utilisant le code promo "ACTUPRO" ICI. N'attendez plus, et faites passer vos investissements à la vitesse supérieure avec notre MEILLEURE OFFRE DE L'ANNEE !

Divulgation : Au moment où j'écris ces lignes, j'ai une position longue sur le S&P 500 et le Nasdaq 100 via le SPDR S&P 500 ETF (SPY) et l'Invesco QQQ Trust ETF (QQQ ).Je suis également long sur leTechnology Select Sector SPDR ETF (NYSE :XLK ).Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.