- Les réservations d'hôtels internationaux et les volumes de voyages dans les aéroports sont en hausse, ce qui a entraîné des résultats positifs pour l'industrie du voyage au premier trimestre 23.

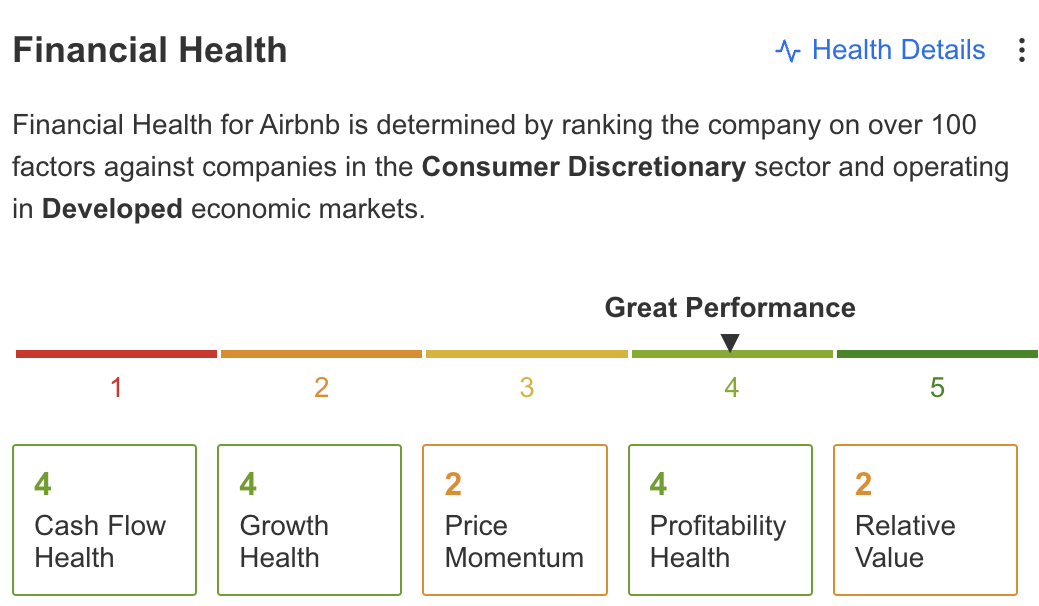

- L'activité d'Airbnb se développe et sa santé financière est bonne.

- Cependant, Booking pourrait être un meilleur titre pour accompagner le boom des voyages en raison de ses multiples prix/réservations plus faibles, de sa meilleure croissance des revenus et de son plus grand potentiel de hausse.

Avec la réouverture de la Chine, qui a finalement donné le coup de pouce tant attendu aux voyages dans le monde, et la hausse rapide des prix à la consommation dans la plupart des pays développés, le secteur du voyage est de nouveau en vogue.

Selon des statistiques récentes de AAA Booking, les réservations d'hôtels internationaux connaissent une augmentation stupéfiante de plus de 300 % cette année par rapport à 2022. De même, l'European Airport Trade Body a récemment indiqué que 45 % des aéroports ont déjà récupéré ou dépassé les volumes de voyages d'avant la pandémie.

Cela a conduit à une avalanche de résultats positifs dans l'industrie de l'hôtellerie et de la réservation de voyages dès le premier trimestre 23 - un trimestre généralement plus faible pour le secteur en raison de la nature cyclique de l'activité.

Booking Holdings (NASDAQ :BKNG) a réalisé un chiffre d'affaires stupéfiant de 3,8 milliards de dollars, les réservations brutes ayant augmenté de 44 % pour atteindre 39,4 milliards de dollars au cours du trimestre.

De même, Expedia (NASDAQ :EXPE) a également enregistré des chiffres impressionnants pour le trimestre, avec un chiffre d'affaires record de 2,67 milliards de dollars et une augmentation des réservations brutes de 20 % pour atteindre le chiffre impressionnant de 29,4 milliards de dollars.

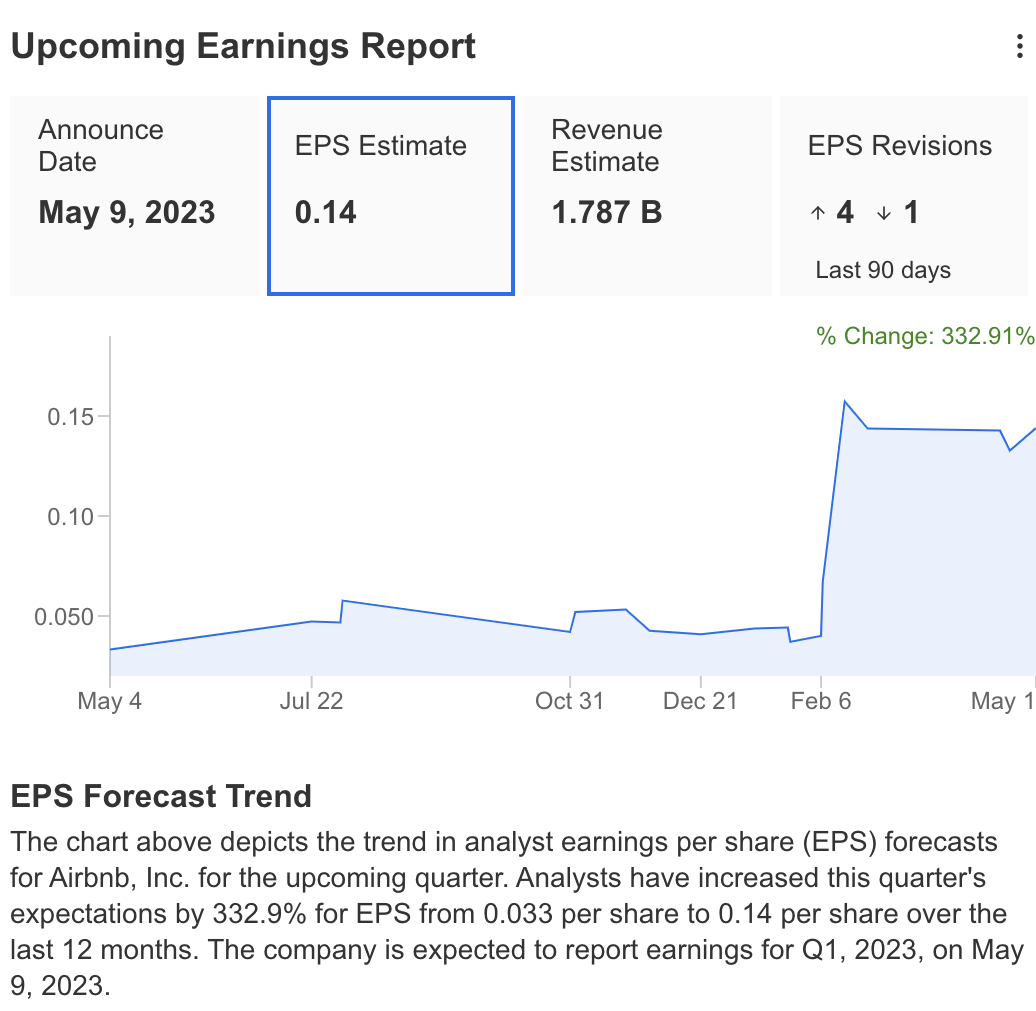

Il ne reste plus qu'à trouver la plus grande star du peloton : Airbnb (NASDAQ :ABNB). Après une année 2022 très positive, la société devrait afficher des bénéfices de 0,14 $ par action, une augmentation considérable par rapport aux -0,03 $ déclarés au cours de la même période de l'année dernière, mais une baisse considérable par rapport aux 0,48 $ du trimestre précédent.

Source : InvestingPro

Utilisons notre outil InvestingPro pour plonger en profondeur dans les données financières et les prévisions de bénéfices de l'entreprise afin de répondre à la question : Airbnb est-il le meilleur titre de voyage à acheter en ce moment ?

Les utilisateurs d'InvestingPro peuvent effectuer la même analyse pour toutes les actions du marché en s'inscrivant sur le lien suivant. Essayez-le gratuitement pendant une semaine !

Une année exceptionnelle

Bien qu'elle soit sans doute l'entreprise la plus connue au monde dans son segment, Airbnb est en pleine expansion. Après une année 2020 difficile suivie d'une introduction en bourse audacieuse en pleine pandémie, l'entreprise californienne a mis le pied sur l'accélérateur en 2022 et a réalisé sa première année complète rentable avec des marges saines.

C'est la raison pour laquelle l'entreprise bénéficie désormais d'une excellente note de santé financière sur InvestingPro.

Source : InvestingPro

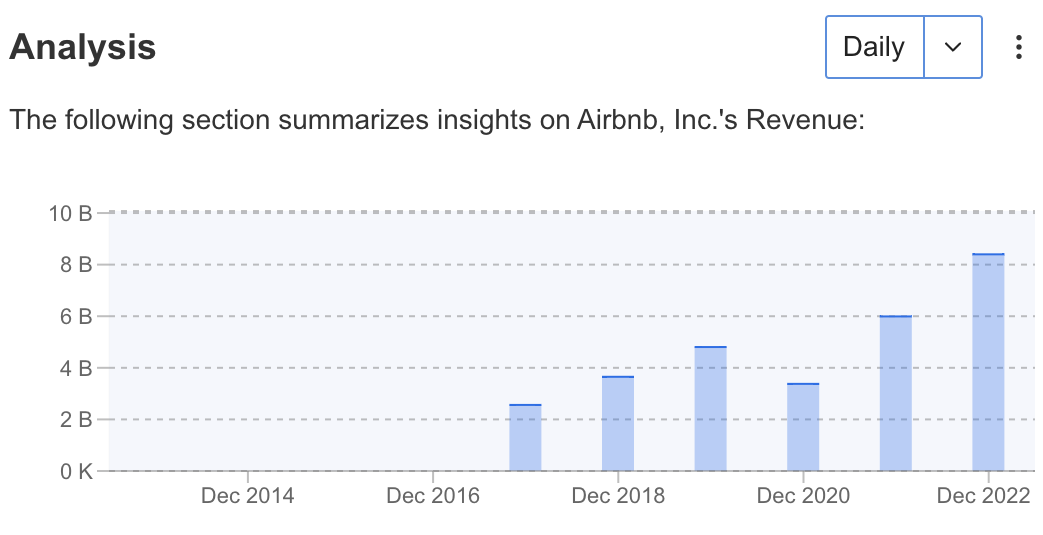

Au cours de l'exercice 2022, les revenus d'ABNB ont grimpé en flèche pour atteindre 8,4 milliards de dollars, soit une croissance impressionnante de 40 % par rapport à l'exercice précédent (46 % si l'on exclut les effets des taux de change). Cette performance exceptionnelle a permis de dégager un bénéfice net de 1,9 milliard de dollars selon les PCGR.

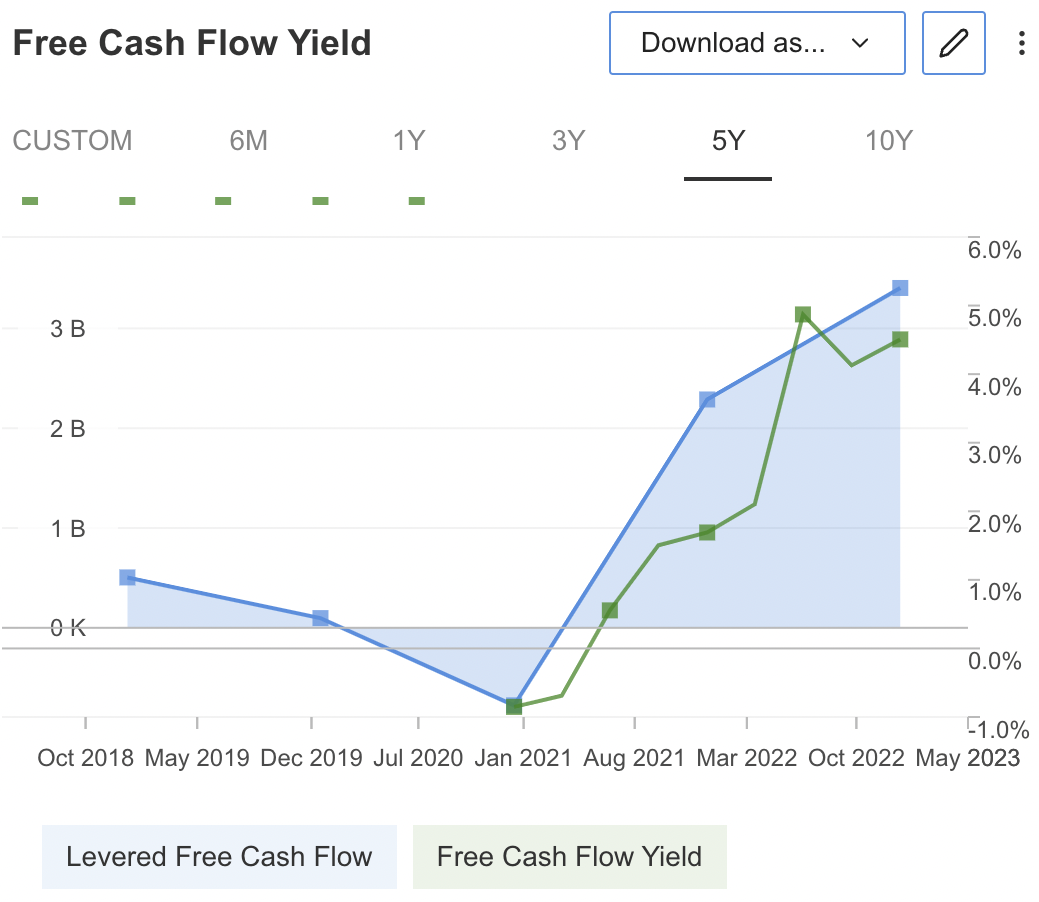

Source : InvestingPro

La société a également enregistré une croissance remarquable de l'EBITDA ajusté et du flux de trésorerie disponible, atteignant respectivement 2,9 milliards de dollars et 3,4 milliards de dollars, soit une augmentation positive de 49 % par rapport à l'année précédente.

Source : InvestingPro

La force motrice de ce succès exceptionnel a été la demande inébranlable des clients dans toutes les régions au cours de l'année 2022. Alors que les voyageurs s'aventurent de plus en plus au-delà des frontières et reviennent vers des destinations urbaines, chaque région a connu une expansion significative de sa plateforme.

En attendant le rapport sur les résultats du premier trimestre, la demande et la rentabilité devraient continuer à augmenter à un rythme soutenu. La combinaison d'un environnement macroéconomique favorable à l'industrie du voyage et des résultats solides des entreprises comparables a conduit à quatre révisions positives des attentes en matière de BPA de la part des analystes, contre une seule négative au cours des 90 derniers jours.

Airbnb ou Booking ?

L'argumentaire baissier de l'action Airbnb réside dans le fait que la plupart des vents contraires de la société sont de nature sectorielle. Ainsi, d'autres titres moins sexy de l'industrie du voyage, tels que Booking, peuvent offrir de meilleurs multiples prix/réservation aujourd'hui.

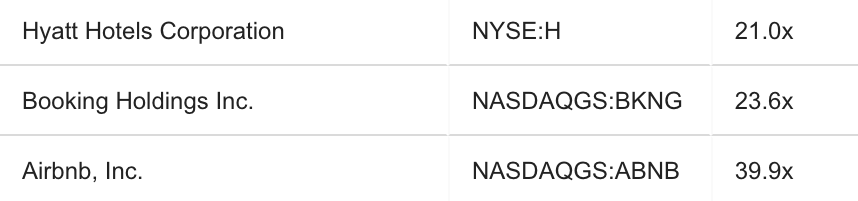

Airbnb se négocie actuellement à 39,9 fois les bénéfices, ce qui est nettement plus élevé que la concurrence, comme le montre InvestingPro:

Source : InvestingPro

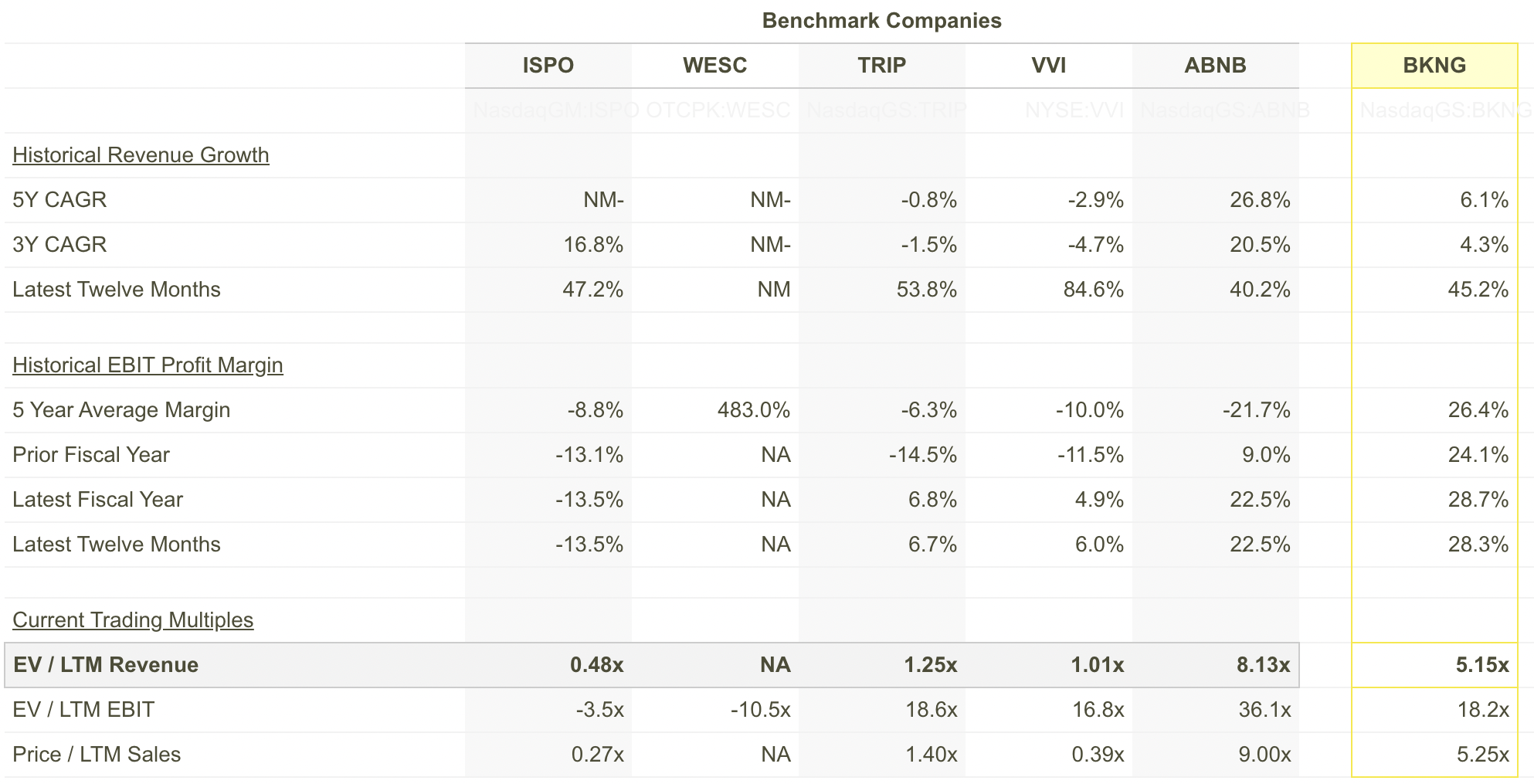

En ce qui concerne les autres multiples, Booking fait également un bien meilleur travail qu'Airbnb, avec des marges bien plus saines.

Source : InvestingPro

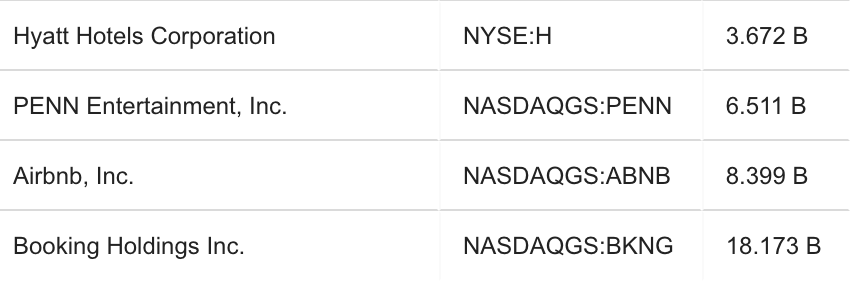

Booking bat également Airbnb par plus de deux fois lorsqu'il s'agit de générer des revenus aujourd'hui, ce qui montre que la startup technologique a encore un long chemin à parcourir avant de rivaliser avec les mastodontes de l'industrie en termes de génération de liquidités.

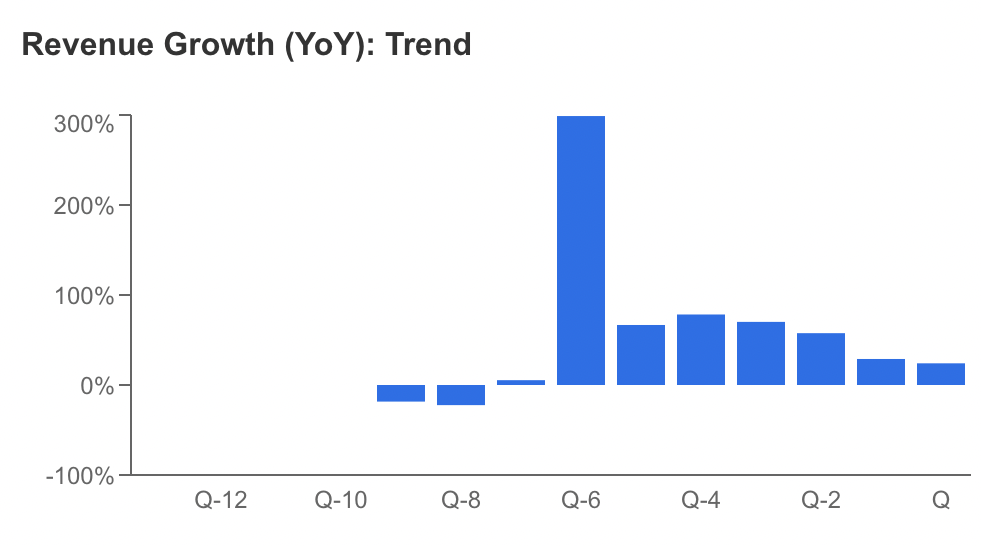

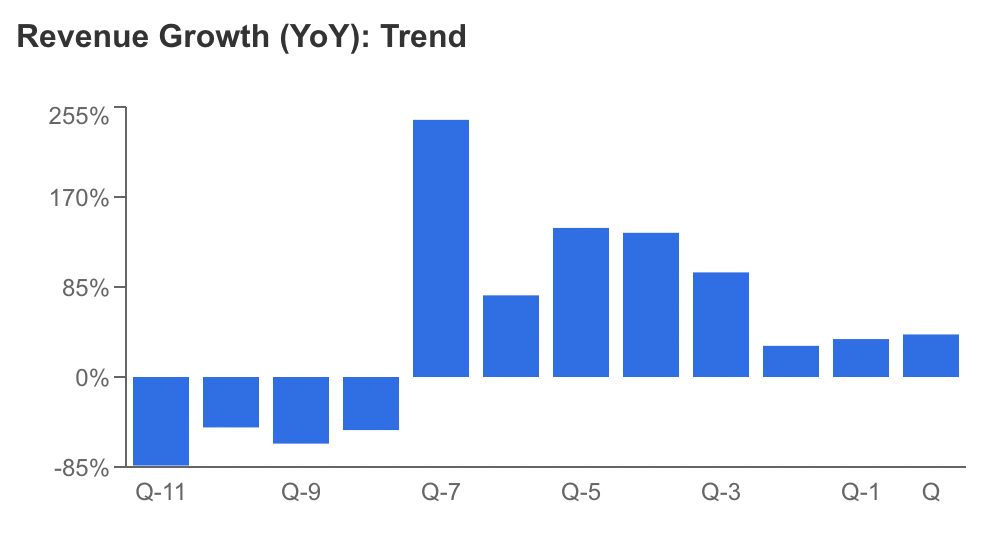

Enfin, la croissance des revenus d'Airbnb semble également moins saine que celle de Booking (*les revenus d'Airbnb en haut, ceux de Booking en bas).

Source : InvestingPro

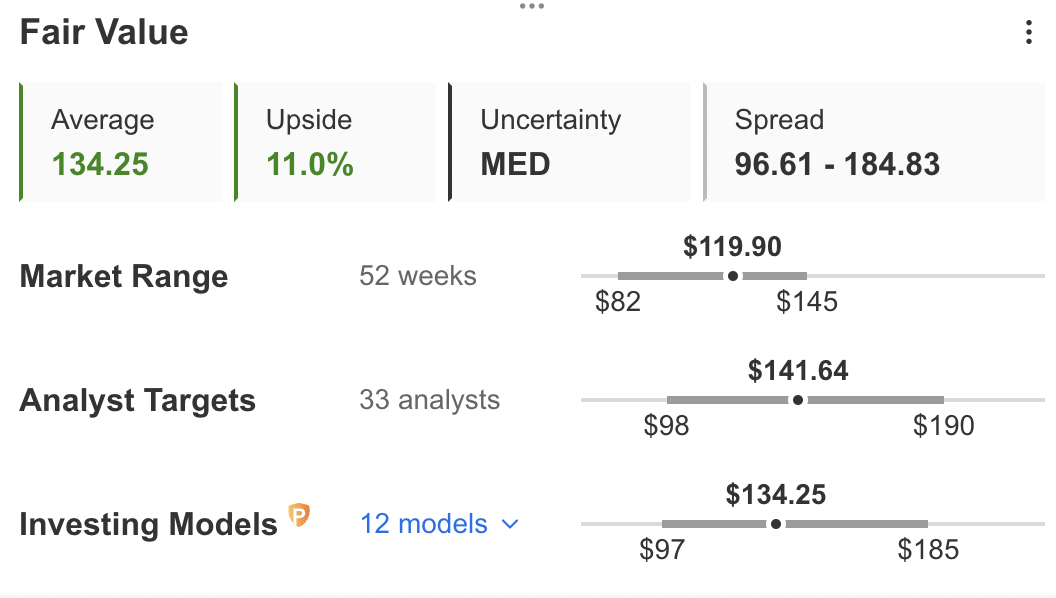

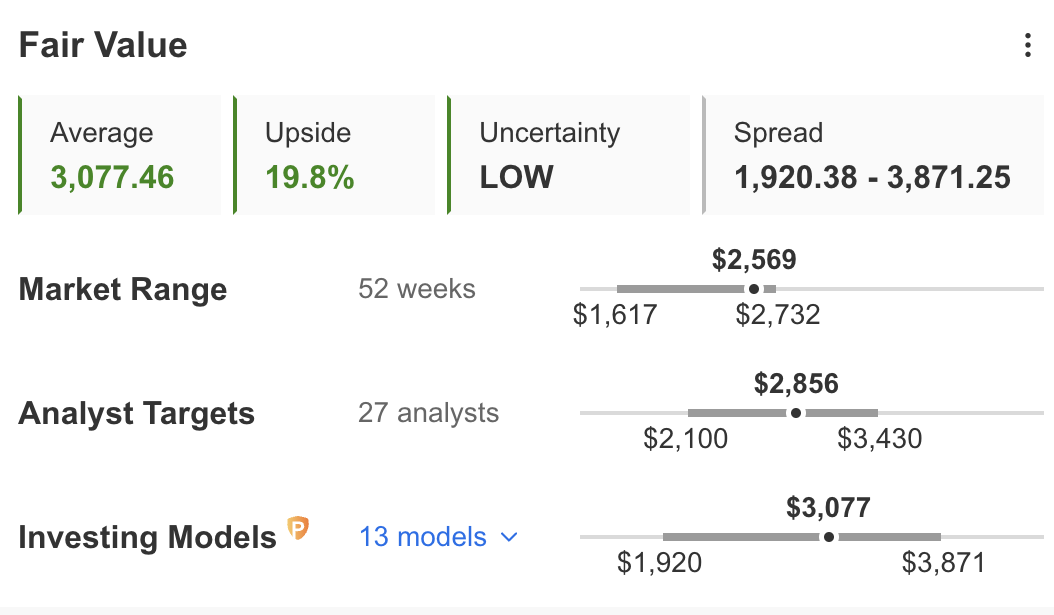

Ce sont les raisons pour lesquelles InvestingPro prévoit une hausse beaucoup plus importante pour Booking que pour Airbnb au cours des 12 prochains mois (la juste valeur d'ABNB en haut, celle de Booking en bas).

Source : InvestingPro

Conclusion

Il ne fait aucun doute qu'Airbnb est une excellente société avec d'énormes perspectives de croissance. Cependant, compte tenu des conditions de marché difficiles actuelles, Booking devrait rester un bien meilleur titre pour accompagner le boom des voyages à moyen terme.

Bien qu'il soit probable qu'ABNB surprenne à la hausse lors de la publication de ses résultats demain, les perspectives de croissance de la société pourraient encore avoir besoin de temps pour se concrétiser, et les risques liés à la hausse prolongée des coûts du capital devraient constituer une menace jusqu'à la fin de l'année 2023 - en supposant que la Fed ne change pas d'avis cette année. Si les conditions macro-financières indiquent un environnement plus risqué, il est conseillé aux investisseurs de réexaminer l'action.

Divulgation: L'auteur a une position longue sur le titre Booking et ne détient pas d'actions ABNB .