- Apple a récemment détrôné Microsoft en tant qu'entreprise la plus précieuse au monde, grâce à l'engouement pour l'IA.

- Les deux géants de la technologie affichent des résultats financiers solides, mais Apple est confronté à une surévaluation potentielle.

- À l'aide d'InvestingPro, nous allons examiner plus en détail Apple et Microsoft afin de déterminer qui pourrait être le meilleur pari en matière d'IA.

- Investissez comme les grands fonds pour moins de 9 €/mois grâce à notre outil de sélection d'actions ProPicks alimenté par l'IA. En savoir plus ici>>

Apple (NASDAQ :AAPL) a détrôné Microsoft (NASDAQ :MSFT) en tant qu'entreprise la plus précieuse du monde la semaine dernière, grâce à une forte anticipation de sa future technologie d'intelligence artificielle. La capitalisation boursière du fabricant de l'iPhone a atteint le chiffre stupéfiant de 3 300 milliards de dollars, dépassant pendant un moment les 3 29 000 milliards de dollars de Microsoft, avant de clôturer à la baisse.

Alimentée par une croissance de 3 milliards de dollars en une seule journée, l'ascension d'Apple reflète l'enthousiasme des investisseurs à l'égard de ses prochaines avancées en matière d'intelligence artificielle. Toutefois, la bataille pour la suprématie technologique est loin d'être terminée. Microsoft devrait rester un concurrent féroce dans la course à l'IA, tandis que Nvidia (NASDAQ :NVDA) le talonne de près avec une capitalisation boursière de 3,24 billions de dollars.

L'IA peut vous aider à maximiser vos gains dans un contexte de baisse de l'inflation

L'indice des prix à la consommation (IPC) s'est révélé plus faible que prévu et pourrait constituer une occasion en or de mettre la main sur des actions sous-évaluées prêtes à connaître une croissance explosive. Mais comment identifier ces joyaux cachés avant tout le monde ?

Voici ProPicks : Notre IA de pointe analyse des montagnes de données pour repérer les actions à fort potentiel avant que le marché ne réagisse.

Ne ratez plus rien ! Abonnez-vous à ProPicks dès aujourd'hui et.. :

- Dénicher des opportunités cachées : Tirez parti de l'IA pour identifier les actions sous-évaluées présentant un potentiel de croissance explosif.

- Gardez une longueur d'avance : Obtenez une liste mensuelle d'achats et de ventes sélectionnés par l'IA avant que le marché ne réagisse.

- Prenez de l'avance : Prenez des décisions d'investissement éclairées grâce à des données et des informations puissantes.

Pour en revenir au sujet, Apple et Microsoft se targuent tous deux d'occuper une position de leader sur leurs marchés respectifs, d'avoir une clientèle fidèle et, désormais, de se livrer une concurrence féroce dans le domaine brûlant de l'IA. Dans ce paysage technologique dynamique, la prévoyance stratégique est cruciale pour relever les défis contemporains et s'assurer un avenir dominant.

En nous appuyant sur les outils avancés d'InvestingPro, nous comparons le positionnement actuel d'Apple et de Microsoft et identifions l'entreprise qui offre l'opportunité d'investissement la plus attrayante.

Apple : Des finances solides, une valorisation surévaluée ?

Apple, le leader actuel de la capitalisation boursière, a clôturé vendredi à 212,49 dollars, en hausse de 10,4 % depuis le début de l'année. Toutefois, l'analyse d'InvestingPro suggère une correction potentielle.

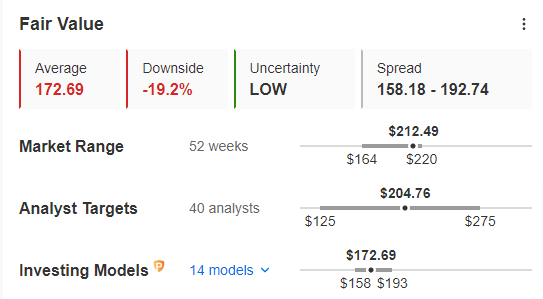

Leur estimation de la juste valeur, basée sur 14 modèles d'évaluation, s'élève en moyenne à 172,42 dollars, ce qui implique une dévaluation possible de 19,2 % au cours de l'année à venir. Même le modèle le plus optimiste suggère une baisse de 9,3 %. Les objectifs des analystes sont également inférieurs au prix actuel, avec une médiane de 204,76 dollars (en baisse de 3,6 %).

Source : InvestingPro

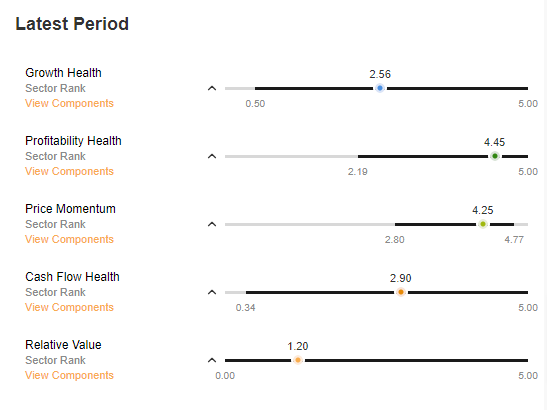

En dépit de sa valorisation élevée, Apple peut se targuer d'une bonne santé financière, avec un score de 3,05 (supérieur à la moyenne). Ce score pourrait être plus élevé, mais la catégorie Valeur relative souffre de multiples de valorisation gonflés (P/E, P/BV, EV/EBITDA). Si l'on ne tient pas compte de ces éléments, la note atteint 3,54.

Apple brille dans les catégories Tendance des prix (4,25) et Rentabilité (4,55). Les indicateurs de bénéfices tels que le rendement des liquidités sur le capital investi (58,1 %), le rendement des actifs (30,0 %), le rendement des capitaux propres (147,3 %) et le rendement du capital investi (57,3 %) sont tous positifs. En outre, ils ont déclaré des bénéfices nets de 96,9 milliards de dollars en 2023 et de 23,6 milliards de dollars au premier trimestre 2024.

Source : InvestingPro

Dans l'ensemble, les analystes pensent qu'Apple continuera à être rentable en 2024, ce qui devrait permettre de maintenir les paiements de dividendes qui durent depuis 13 ans - avec une croissance de la valeur au cours des 12 dernières années. Si l'entreprise met en œuvre avec succès sa stratégie en matière d'IA et surfe sur la vague actuelle, les perspectives déjà positives pourraient encore s'améliorer dans les mois à venir.

Microsoft : Un potentiel de croissance malgré des problèmes de valorisation

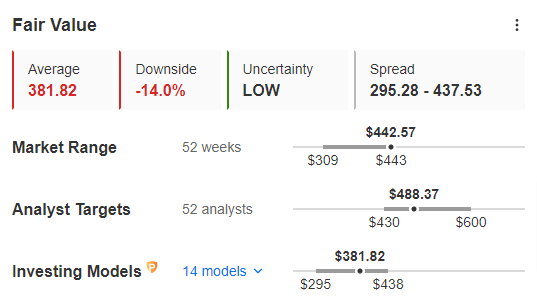

Bien qu'elle ait récemment perdu son avance en termes de valeur de marché, Microsoft reste optimiste quant à son potentiel de croissance. Le cours de l'action a clôturé à 442,57 dollars vendredi dernier, ce qui représente une hausse de 17,7 % depuis le début de l'année. Cependant, les estimations de juste valeur d'InvestingPro suggèrent un risque potentiel de baisse de 14%. La juste valeur moyenne de 14 modèles d'évaluation pour les 12 prochains mois s'établit à 381,82 $.

Source : InvestingPro

Alors que le modèle le plus optimiste (10-Year Discounted Cash Flow with EBITDA Exit) prévoit une juste valeur de 437,43 $ (seulement une baisse de 1,2 %), les objectifs de prix des analystes sont généralement haussiers. L'objectif de prix médian des analystes de 488,37 $ implique une appréciation potentielle de 10,3 %.

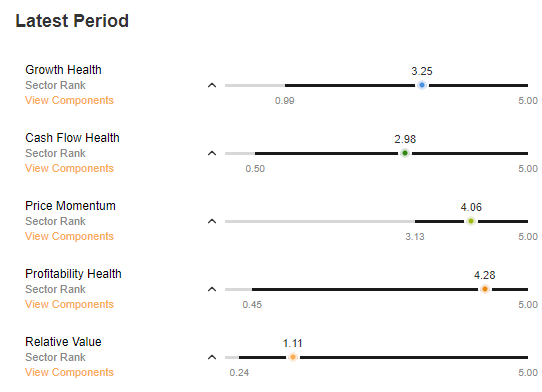

Microsoft affiche une note de santé financière globale légèrement supérieure (3,14) à celle d'Apple. Toutefois, à l'instar de son rival, les multiples d'évaluation élevés font baisser le score, en particulier dans la catégorie de la valeur relative (1,14). Le ratio P/E (38,2x), P/BV (13,0x) et EV/EBITDA (26,3x) y contribuent. Si l'on exclut la valeur relative, le score moyen de l'entreprise passe à 3,64.

Microsoft excelle dans la tendance des prix (4,06) et la rentabilité (4,28). L'entreprise se targue d'une rentabilité impressionnante, avec une marge EBITDA (53,3 %), une marge nette (36,4 %) et une marge d'exploitation (45,0 %) qui se distinguent toutes. En outre, l'entreprise a enregistré des bénéfices importants en 2023 (72,3 milliards de dollars de bénéfice net) et au premier trimestre 2024 (21,9 milliards de dollars de bénéfice net).

Enfin, Microsoft a maintenu ses dividendes pendant 22 années consécutives et les a augmentés au cours des 18 dernières années. La tendance est également au maintien de la rentabilité en 2024, avec l'espoir que l'investissement d'un milliard de dollars dans OpenAI, créateur de ChatGPT, soit payant dans la course à la domination du marché de l'intelligence artificielle.

Apple contre Microsoft : Une bataille pour la suprématie de l'IA

La course à la suprématie en matière d'intelligence artificielle s'intensifie, les titans de la technologie Apple et Microsoft se livrant une concurrence acharnée. Voici une comparaison rapide de leur situation actuelle :

- Valeur marchande : Apple détient une légère avance avec 3,30 billions de dollars, contre 3,24 billions de dollars pour Microsoft.

- Hausse de la juste valeur : les analystes estiment toutefois que Microsoft dispose d'une plus grande marge de progression, avec une hausse potentielle de 13,7 %, contre -21,2 % pour Apple.

- Note de santé financière : Les deux entreprises ont obtenu la note "B", Microsoft devançant Apple avec une note de 3,14 contre 3,05.

- Performances financières : Apple a dominé en 2023 avec un bénéfice de 96,9 milliards de dollars, contre 72,3 milliards de dollars pour Microsoft. Cette tendance s'est poursuivie au premier trimestre 2024, avec des bénéfices de 23,6 milliards de dollars pour Apple, contre 21,9 milliards de dollars pour Microsoft.

- Flux de trésorerie disponible : Apple reste en tête pour le flux de trésorerie disponible, générant 101,9 milliards de dollars contre 70,6 milliards de dollars pour Microsoft.

- Ratio d'endettement : Toutefois, Microsoft peut se targuer d'avoir un ratio d'endettement nettement plus sain (42 %) que celui d'Apple (141 %).

***

Ne manquez pas de consulter InvestingPro pour vous tenir au courant des tendances du marché et de leur incidence sur vos transactions. Comme pour tout investissement, il est essentiel d'effectuer des recherches approfondies avant de prendre une décision.

InvestingPro permet aux investisseurs de prendre des décisions éclairées en fournissant une analyse complète des actions sous-évaluées ayant un potentiel de hausse significatif sur le marché.

Abonnez-vous ici pour moins de 9 €/mois et ne ratez plus jamais un marché haussier!

Avertissement :Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. Je tiens à vous rappeler que tout type d'actif est évalué à partir de multiples points de vue et qu'il est hautement risqué. Par conséquent, toute décision d'investissement et le risque qui y est associé restent à la charge de l'investisseur.