Les titres obligataires Bed Bath & Beyond (NASDAQ:BBBY), du nom de cette chaine américaine de magasins d’ameublement et d'accessoires pour la maison, évoluent au plus bas sur le marché secondaire, tout comme l’action de l’entreprise cotée.

Dans un contexte de volatilité accrue sur les marchés cette année, les entreprises qui déçoivent vont au devant de lourdes sanctions de la part des marchés. Ce fut notamment le cas le 12 avril dernier pour Bed Bath & Beyond, qui a chuté de 20% en raison de prévisions annuelles inférieures aux attentes.

Basée dans le New Jersey, la société américaine propose pour rappel une gamme de produits pour la maison à travers une chaîne de magasins aux États-Unis, à Puerto Rico et au Canada. Elle détient également des parts d’une coentreprise qui exploite des magasins au Mexique. Ses produits sont de moyenne gamme, à quelques exceptions près.

Le 12 avril dernier, elle a annoncé avoir clôturé le quatrième trimestre de son exercice fiscal 2017-18, bouclé le 3 mars, sur un bénéfice net en baisse de 27,8% à 194 millions de dollars, pour un chiffre d’affaires en augmentation de 5,2% à 3,7 milliards. A magasin comparables, ce dernier recule toutefois de 0,6%.

Les investisseurs ont surtout retenu des prévisions de bénéfices par action décevantes communiquées par la direction, qu’elle anticipe dans la fourchette des 2-2,50 dollars, contre plus de trois dollars espérés par le concensus, ce qui a fait chuté le titre.

On notera que des marchés boursiers qui ne font pratiquement que monter depuis huit ans, le retailer a vu lui, sa valorisation être divisée par plus de quatre en cinq ans.

Comme bon nombre de détaillants américains, le géant des articles pour la maison a vu ses marges et ses bénéfices réalisés dans ses magasins « physiques » fondre au gré de la montée du commerce en ligne. On notera à ce titre que les ventes à magasin comparable de Bed Bath & Beyond ont reculé durant huit des dix derniers trimestres.

Lors d'une conférence téléphonique donnée en marge des résultats, Steven Temares, patron de la société depuis près de 15 ans, a dévoilé un plan de retour à la croissance des bénéfices (ainsi qu'une amélioration des ventes et des bénéfices d'exploitation) à l’horizon 2020, sur base d’une meilleure expérience d'achat numérique, davantage de produits exclusifs, une expédition plus rapide et des programmes de fidélité.

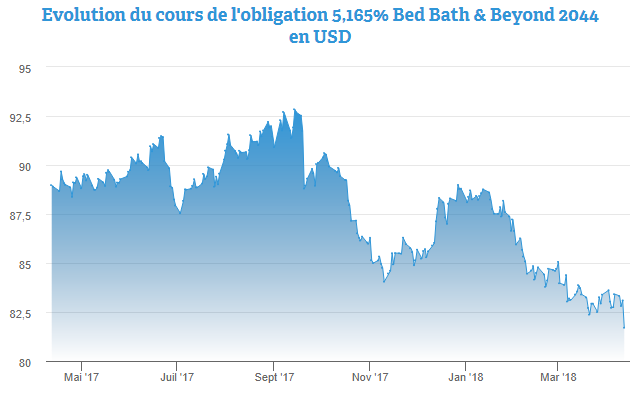

Le prix de l'obligation 2044 à son plus bas historique

Sur le marché secondaire, l’obligation d’une maturité égale au 1er août 2044 se traite à ses plus bas autour des 79% du nominal, correspondant à un rendement annuel de 6,85%.

Cette souche obligataire, notée « BBB+ » dans la catégorie « Investment grade » chez Standard & Poor’s, se négocie par coupures de 2.000 dollars.