Les personnes qui achètent et vendent des actions pour gagner leur vie ont semblé paniquer à la mi-juin. À leurs yeux, la Réserve Fédérale indiquait soudainement qu'elle pourrait recommencer à relever les taux d'intérêt à la fin de 2022 et non plus en 2023.

Attention, la Réserve fédérale n'a pas dit explicitement qu'elle allait augmenter les taux. Elle a seulement dit que certaines des personnes qui votent sur les changements de taux pensaient que les taux pourraient devoir augmenter plus tôt que prévu en raison d'un rebond plus fort que prévu suite aux ravages économiques causés par la pandémie de COVID-19.

Les investisseurs n'en avaient cure. Ils ont commencé à vendre et, sur une période de trois jours, ont fait chuter l'indice S&P 500 de 2 % et le Dow Jones Industrial Average de 3 % par rapport à leur clôture du 15 juin. Le NASDAQ Composite et le NASDAQ 100 ont réagi moins fortement, perdant moins d'un demi-point de pourcentage chacun.

Puis, aussi vite que les ventes ont commencé, elles se sont arrêtées. Les personnes qui achètent et vendent des actions ont, semble-t-il, cessé de s'inquiéter et ont acheté des actions, notamment des actions technologiques.

Apple Inc (NASDAQ:AAPL) a augmenté d'environ 6 % au cours des huit derniers jours de bourse de juin. Microsoft (NASDAQ:NASDAQ:MSFT) a bondi d'environ 5 % ; sa capitalisation boursière a dépassé les 2 000 milliards de dollars, rejoignant ainsi Apple.

Le fabricant de puces graphiques NVIDIA Corporation (NASDAQ:NVDA) a grimpé d'environ 12,7 % par rapport à son plus bas niveau intrajournalier du 17 juin.

En conséquence, le S&P et le Dow ont gagné respectivement 3,2 % et 3,6 % entre le 18 juin et mercredi, dernier jour de cotation du mois, tandis que le NASDAQ a progressé de 3,4 % et le NASDAQ 100 de 3,6 % sur la même période.

Décent mais pas spectaculaire

Juin 2021 s'est avéré un mois décent, mais pas spectaculaire. Le S&P 500 a terminé le mois de juin en hausse de 2,2 %, soit son cinquième gain mensuel consécutif, en grande partie grâce à la vigueur des valeurs technologiques, de la consommation discrétionnaire, de l'immobilier et de l'énergie. Sur le trimestre, l'indice a progressé de 8,2 % et de 14,4 % sur l'année.

Le Dow Jones a connu des difficultés pendant une grande partie du mois de juin, reculant d'un minuscule 0,08 % sur l'ensemble du mois, sa première baisse après quatre mois de hausse.

Cette faiblesse s'explique par le fait que les gains réalisés par Nike (NYSE:NYSE:NKE), Apple, Microsoft et Visa (NYSE:NYSE:V), toutes cotées dans l'indice à 30 composantes, ont été compensés par la faiblesse de Caterpillar (NYSE:NYSE:CAT), Boeing (NYSE:NYSE:BA), JPMorgan Chase (NYSE:NYSE:JPM) et Travelers (NYSE:TRV).

Pourtant, il ne faut pas pleurer pour l'indice méga-cap. Il a progressé de 4,6 % sur le trimestre et de 12,5 % sur l'année.

Néanmoins, les véritables vedettes du mois ont été le NASDAQ et le NASDAQ 100. Le premier a bondi de 5,5 %, après avoir atteint six nouveaux sommets de clôture en juin, et a progressé de près de 13 % sur l'année.

L'indice NASDAQ 100 a augmenté de 6,4 %, sa meilleure performance mensuelle depuis novembre, après avoir atteint sept nouveaux sommets de clôture au cours du mois. L'indice de référence a progressé de 11,2 % sur le trimestre et de 12,9 % sur l'année. Il a bondi grâce aux nouveaux sommets atteints par des sociétés comme Microsoft, Facebook Inc (NASDAQ:FB) et NVIDIA.

Pourquoi les inquiétudes des investisseurs concernant la Fed se sont-elles apaisées ? Le président de la Fed, Jerome Powell, et d'autres intervenants ont suffisamment parlé pour apaiser les craintes que l'inflation soit transitoire et se modère. Ainsi, la banque centrale américaine n'aurait pas à s'engager dans une politique qui tuerait l'inflation. Selon M. Powell, la Fed cherche plutôt à remettre les gens au travail, car les menaces de la pandémie semblent s'atténuer.

En fait, de nombreux États lèvent la plupart des restrictions, voire toutes, à mesure qu'une plus grande partie de la population américaine se fait vacciner.

Les marchés obligataires ont pris à cœur les assurances de M. Powell et les rendements ont baissé. En fait, le rendement du Trésor à 10 ans est tombé à 1,44 % en juin, contre 1,58 % en mai. Le rendement a atteint un sommet de 1,77 % en mars.

L'exercice a rappelé aux investisseurs de tous horizons une grande réalité : Ce que la Fed dit et ce que les gens pensent qu'elle dit n'est pas toujours la même chose.

La réaction du marché aux réflexions de la Fed sur la manière de ramener les taux à des niveaux plus normaux après la pandémie a semblé freiner les actions en juin et au deuxième trimestre.

Et les rendements obligataires suggèrent que certains investisseurs sont sceptiques quant à la vitesse à laquelle l'économie peut croître à l'avenir. On s'attendait à ce qu'une grande partie du programme du président Joseph Biden soit réalisée. Mais les démocrates et les républicains, comme d'habitude, n'arrivent pas à s'entendre.

Il y a eu d'autres problèmes que la Fed en juin :

- Les indices de force relative pour le NASDAQ et le NASDAQ 100 sont supérieurs à 70 depuis lundi, ce qui indique que les indices sont en surchauffe. Le RSI est un indicateur de momentum très suivi. Le franchissement de 75 est le signe qu'un indice ou une action est désormais vulnérable à un repli.

- Alors que le S&P 500 est positif sur le mois, moins de 220 actions sur 505 (en tenant compte des sociétés ayant plusieurs classes d'actions) étaient en hausse sur le mois. Treize des 30 actions du Dow Jones étaient en hausse. Cela suggère que l'argent pourrait se diriger uniquement vers les gagnants. Ce qui peut conduire à une déstabilisation du marché.

- L'exubérance du marché s'est atténuée. Le 12 mars, selon Barchart.com, 823 actions ont atteint de nouveaux sommets sur 52 semaines et une seule action a atteint un nouveau creux sur 52 semaines, soit un nouveau sommet net de 822. L'écart s'est lentement réduit depuis. Mardi, on a enregistré 123 nouveaux sommets et 26 nouveaux creux, soit 97 nouveaux sommets nets. Parmi les actions qui ont fait de nombreuses apparitions à de nouveaux sommets en juin, citons Microsoft, Costco Wholesale Corp (NASDAQ:COST), Target Corporation (NYSE:TGT), NVIDIA, Facebook, Adobe Systems Incorporated (NASDAQ:ADBE), Moderna Inc (NASDAQ:MRNA), fabricant de vaccins contre le coronavirus, et Smith & Wesson (NASDAQ:SWBI).

- Les prix du pétrole n'ont cessé de grimper, le WTI clôturant en hausse de 10,8 % pour le mois de juin, de 24 % pour le deuxième trimestre et de 50 % pour le premier semestre de l'année. L'augmentation du coût du carburant a touché les actions des compagnies aériennes, tout comme les difficultés rencontrées par les transporteurs pour se doter du personnel nécessaire à la réouverture de l'économie. Delta Air Lines Inc (NYSE:DAL) a chuté de 9,3 % sur le mois (mais est en hausse de 7,6 % sur le semestre). Les actions des autres compagnies aériennes américaines sont également en baisse.

- Le resserrement de l'offre sur de nombreux marchés a fait grimper les prix des maisons à des niveaux extraordinaires cette année, ce qui a fait grimper les prix des matériaux, notamment du bois et d'autres matériaux de construction. Les contrats à terme sur le bois de construction ont atteint 1 700 dollars par millier de pieds-planche en mai. Shawn Kelly, rédacteur en chef de Random Lengths, basé à Eugene, dans l'Oregon, a déclaré que sa mesure composite des prix du bois avait atteint un pic de 1 515 dollars par millier de pieds-planche en mai. Le prix a chuté de 44,6 % en un peu plus d'un mois pour atteindre 854 $. En 2019, le prix composite était de 319 $.

On ne sait pas vraiment pourquoi ce malaise s'est insinué sur les marchés, ni même s'il est sérieux. Il se peut que la réouverture rapide de l'économie américaine ait simplement été une trop grande surprise, produisant des tensions auxquelles personne n'avait pensé.

Cela dit, l'économie américaine sous-jacente devrait se renforcer à mesure que davantage de personnes se font vacciner et que d'autres reprennent le travail.

Mais il y a aussi des risques, notamment :

- La variante Delta du virus et la vitesse à laquelle il se propage et la gravité des infections.

- Les tensions mondiales, notamment au Moyen-Orient, en Europe de l'Est et autour de la Chine.

- Les tensions intérieures, notamment en ce qui concerne les partisans de l'ancien président Donald Trump qui ne veulent toujours pas reconnaître sa défaite face au président Biden.

- Les événements liés à la météo, notamment les ouragans et les incendies de forêt.

- Le rapport de juin sur l'emploi, publié vendredi par le département américain du travail, pourrait faire monter ou descendre les marchés, selon les chiffres. Investing.com prévoit que les emplois non agricoles augmenteront de 700 000 par rapport au mois de mai et que le taux de chômage s'établira à 5,7 %, en baisse par rapport au niveau de 5,8 % enregistré en mai.

Ce qui a fonctionné en juin

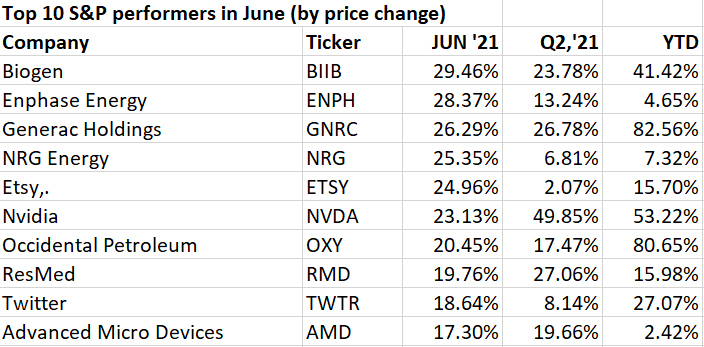

Le large indice de référence SPX a eu ses gagnants... :

Source, deux prochains graphiques : S&P Dow Jones Indices

Et au niveau sectoriel :

- La technologie : Parmi les gagnants : Enphase Energy Inc (NASDAQ:ENPH), NVIDIA, Adobe et Advanced Micro Devices (NASDAQ:AMD), tous en hausse de plus de 16 % sur le mois. Intéressant : L'ETF ARK Innovation (NYSE:ARKK) de Cathie Wood a progressé de 17,7 % en juin après avoir glissé en mai. Ark Innovation a été très actif ces derniers mois en raison des paris que Mme Wood a faits sur ce qu'elle appelle les perturbateurs. Tesla Inc (NASDAQ:TSLA) a été l'une de ses principales positions.

- L'énergie : Les actions de ce secteur comprennent Occidental Petroleum Corporation (NYSE:OXY), en hausse de plus de 21 %, Diamondback Energy Inc (NASDAQ:FANG), en hausse de 18 %, et Marathon Oil Corporation (NYSE:MRO), en hausse d'environ 12 %. La hausse des prix du pétrole fera grimper les actions, même si l'OPEP+ décide d'augmenter la production lors de la réunion de cette semaine. Les ETF spécialisés dans les actions liées à l'énergie ont également été solides.

- Consommation discrétionnaire : La place de marché web de produits artisanaux Etsy Inc (NASDAQ:ETSY), eBay Inc (NASDAQ:EBAY), CarMax Inc (NYSE:KMX), Nike et Chipotle Mexican Grill Inc (NYSE:CMG) ont mené le peloton. Tesla a progressé de près de 10 %, et Amazon (NASDAQ:NASDAQ:AMZN) a ajouté 7,4 % mais est en hausse de 6,4 % sur l'année.

- Services de communication : Twitter Inc (NYSE:TWTR), en hausse de 18 %, a été le leader dans ce domaine ; les autres gagnants sont Facebook et Netflix Inc (NASDAQ:NFLX), en hausse d'environ 6 % chacun.

- Soins de santé : Parmi les gagnants, citons la société de biotechnologie Biogen Inc (NASDAQ:BIIB), en hausse de 31 % en juin, le fabricant d'équipements médicaux ResMed Inc (NYSE:RMD), en hausse de 19,8 %, et Moderna, en hausse de 19 % sur le mois et de 125 % sur l'année.

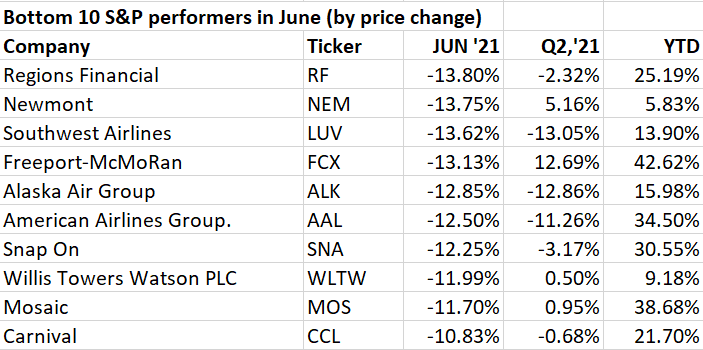

Ce qui n'a pas marché :

Et ses perdants :

- Constructeurs de maisons : Ce groupe comprend DR Horton Inc (NYSE:DHI), en baisse de plus de 5,6 %, et PulteGroup Inc (NYSE:PHM), en baisse de 5,7 %. Les taux d'intérêt ne sont pas le problème. Ce sont les terrains disponibles pour la construction qui le sont.

- Les banques : Citigroup Inc (NYSE:C) et Huntington Bancshares Incorporated (NASDAQ:HBAN) ont tous deux perdu 10 %. Regions Financial (NYSE:RF) a chuté de 13,8 %. Les taux d'intérêt SONT le problème. Ils sont trop bas et compriment les bénéfices.

- Matériaux : Freeport-McMoran Copper & Gold Inc (NYSE:FCX), le fabricant d'engrais Mosaic Co (NYSE:MOS) et le producteur d'or Newmont Goldcorp Corp (NYSE:NEM) ont tous chuté de plus de 12 %. Même le cuivre a chuté, victime de la hausse du dollar. Il est toutefois en hausse de 22 % sur l'année.