Il y a de nombreuses années, j'ai acheté un cours sur la façon de devenir un millionnaire en ligne. Il m'a coûté des milliers de dollars et j'ai rassemblé tous mes amis. Je leur en ai parlé, ils m'ont tous rejoint et nous avons suivi le cours ensemble, car je voulais être riche avec tous mes meilleurs amis.

Ce qui m'a donné à réfléchir, c'est vers la fin du cours. Ce type avait une section qui parlait des suceurs d'énergie. Il a ensuite décrit la personne moyenne et son manque de motivation et de courage pour réussir, vivre une vie pleine de plaisir, rendre service au monde et aider les autres.

J'ai consacré beaucoup de temps et d'efforts à essayer de motiver tout le monde à vivre une vie meilleure, ce qui était épuisant et me vidait de ma substance. J'ai rapidement compris de quoi parlait le coach lorsqu'il nous a dit d'arrêter d'aider les suceurs d'énergie et de nous concentrer sur nous-mêmes et sur ceux qui peuvent supporter leur poids et n'ont pas besoin d'être motivés pour réussir.

Au cours des dernières années, j'ai cessé d'essayer de satisfaire les traders agressifs à court terme qui exigent de gros rendements, de nombreuses transactions et qui ont envie de la poussée d'adrénaline que procure le fait d'investir dans des actions qui évoluent rapidement, pour me tourner vers des personnes qui apprécient une croissance constante supérieure à la moyenne sans les montagnes russes et des stratégies de valeur dont l'utilisation nécessite peu ou pas de temps ou d'expérience et qui protègent leur capital contre les pertes importantes.

Moments "Aha" !

Avez-vous déjà eu un de ces moments fulgurants dans votre vie ? Celui où un mot, une phrase, une expérience ou un événement particulier change les fondements de votre existence pour l'avenir ?

J'ai vécu l'un de ces moments il n'y a pas si longtemps. Vous avez probablement tous entendu parler des stratégies traditionnelles de l'industrie financière telles que l'achat et la conservation, la diversification, les portefeuilles 60/40 et les stratégies basées sur les dividendes, n'est-ce pas ?

Bien que certains aspects de ces stratégies puissent parfois être bénéfiques, ces stratégies, dans leur ensemble, n'ont jamais eu de sens pour moi.

Pourquoi conserver un actif dont la valeur s'effondre, emportant avec lui tous vos gains récents ?

- Parce qu'il finira par remonter vers ses précédents sommets ? Bien sûr, c'est possible... si vous avez le temps d'attendre ce "un jour" ambigu.

- Parce qu'en détenant un peu de tout un tas d'actifs, vous finirez par créer un portefeuille équilibré ? D'accord, cela pourrait fonctionner si l'on éliminait les actifs inutiles.

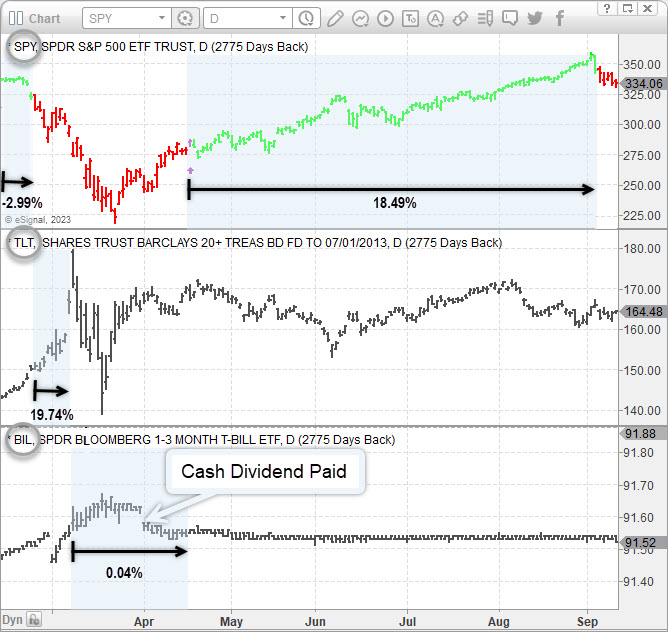

- Parce qu'en vieillissant, le fait de détenir plus d'obligations que d'actions diminue la volatilité du portefeuille et limite les pertes ? Ummm, pas lorsque les marchés obligataires s'effondrent à la suite d'une hausse des taux d'intérêt.

- Parce que les dividendes garantissent que vos investissements vous rapportent toujours quelque chose ? Je ne peux pas dire le contraire. Mais si vos actifs perdent plus de valeur que vous ne recevez de dividendes, le solde de votre compte continue de diminuer, ce qui va à l'encontre du but recherché.

Certains affirment que la plupart de ces pièges peuvent être évités en confiant la gestion de son compte à un bon professionnel de la finance. Je dis que c'est tout à fait vrai... si vous avez trouvé quelqu'un qui est fiduciairement lié à ses clients, qui est un analyste technique, qui gère activement les positions et les risques, et qui ne croit pas en la stratégie d'achat et de conservation en raison de ses dangers. Supposons que votre professionnel de la finance ne possède pas ces compétences et ces convictions. Dans ce cas, il est fort probable que votre compte souffre de l'AUM, c'est-à-dire qu'il paie des frais élevés pour que vos actifssoient gérésen vertu de l'UNDER.

Même si nous aimerions croire le contraire, de nombreux professionnels de la finance réussissent très bien en faisant le moins de travail possible. À bien y réfléchir, le rééquilibrage annuel d'un portefeuille devrait-il vraiment coûter 1 à 2 % de vos économies ? Pour donner quelques chiffres à cet exemple, supposons que votre portefeuille s'élève à 1 000 000 de dollars et qu'il est rééquilibré deux fois par an avec des frais d'actifs sous gestion (traditionnellement de 2 %). Cela représente un coût de 20 000 dollars. Votre compte doit gagner au moins cette somme en un an pour atteindre le seuil de rentabilité, sans parler de l'augmentation de sa valeur.

Éclair n°1 - L'investissement Buy & Hold est dangereux

L'une des premières leçons que j'ai apprises après avoir commencé à négocier et à investir était que ce n'est pas parce que j'aimais un actif qu'il m'aimait en retour. Il ne se souciait pas du fait que je passais des heures à faire des recherches et à apprendre tout ce que je pouvais. Peu importe que j'aie été convaincu à 100 % que son prochain mouvement serait à la hausse et à droite. Il ne s'est pas soucié du fait que j'avais investi tout le solde de mon compte dans le soutien de ma conviction. Lorsque cet actif s'est effondré, il m'a entraîné dans sa chute... durement. Et c'est la meilleure chose qui me soit arrivée, même si je ne le pensais pas à l'époque.

Heureusement, j'ai appris cette leçon assez tôt dans ma carrière. J'ai choisi de ne pas toucher à l'investissement parce qu'il n'y avait plus grand-chose à perdre. Au lieu de transformer une "perte sur papier" en "perte réalisée", j'ai décidé de laisser tomber et, ce faisant, j'ai appris une autre leçon précieuse. J'avais la jeunesse de mon côté. J'ai eu le temps de laisser l'investissement toucher le fond, se stabiliser, puis entamer son ascension, longue d'une décennie, vers ses précédents sommets. À ce moment-là, j'étais un investisseur beaucoup plus avisé et je m'étais éloigné de la stratégie d'achat et de conservation pour me constituer un patrimoine plus rapidement et maintenir ma richesse et mon style de vie.

L'éclair numéro un a donc été de m'assurer que je ne conserve pas des actifs dont la valeur diminue et que je ne retarde pas la croissance et ma retraite pour une raison autre que la paresse et/ou le manque d'éducation de la personne qui gère notre argent. Il y a beaucoup de fausses croyances dans le secteur financier, dans ce que nous disent les soi-disant professionnels.

Éclair #2 - Tendances et cycles du marché

Depuis des décennies, je ne crois pas qu'il faille posséder des actifs dont la valeur diminue. Quand je dis cela, je ne pense pas aux petits mouvements intrajournaliers des actions, des obligations ou des matières premières. Je me réfère plutôt à des tendances de prix plus importantes sur plusieurs mois. Lorsqu'un actif a connu une belle hausse et qu'il a commencé à inverser sa tendance, je ne pense pas qu'il faille conserver ces positions et regarder mon patrimoine s'effondrer avec elles.

Pourquoi diable ferais-je cela ? Je préfère ravaler ma fierté et vendre l'actif, même en subissant une petite perte, plutôt que d'essuyer une grosse perte qui changera ma vie, simplement parce qu'on nous a dit à tort, en tant qu'investisseurs, que la stratégie d'achat et de conservation était la meilleure stratégie à long terme, ce qui n'est pas vrai. En procédant ainsi, j'ai protégé mon capital afin de pouvoir le réinvestir un autre jour, par exemple lorsque le marché touche le fond et entame une nouvelle hausse. Je peux alors racheter l'actif avec l'argent que j'aurais perdu si j'étais resté sur le marché.

La difficulté que je rencontrais était de transmettre cette information aux gens de manière claire et concise. Ce que je veux dire par là, c'est que lorsque vous entendez l'expression "acheter et conserver", vous savez exactement ce que cela signifie sans qu'on vous le dise. Il en va de même pour les dividendes ou les stratégies de diversification, et nous savons de quoi il s'agit.

Les noms de ces stratégies sont des piliers de l'industrie financière depuis plus longtemps que la plupart d'entre nous et, par conséquent, il est rarement nécessaire de les définir. Mais ce n'est pas ce que je fais. J'avais besoin de créer un terme que moi-même et d'autres personnes pourrions identifier et comprendre pour le style d'investissement qui peut protéger le capital des investisseurs et le faire fructifier plus rapidement, ce en quoi je crois et que je fais depuis plus de 20 ans. C'est ainsi que mon équipe et moi-même nous sommes mis d'accord pour trouver une réponse : l'Asset Revesting (réinvestissement des actifs) !

Enfin, un nom pour un visage - Asset Revesting

Qu'est-ce que l'Asset Revesting exactement ? Permettez-moi d'en donner la définition la plus simple. Un "actif" est tout ce qu'une personne achète et dont elle pense qu'il conservera ou augmentera sa valeur. Les exemples incluent les métaux précieux, l'immobilier, les actions, les obligations, les ETF, les voitures de collection, les timbres, le bitcoin, etc.

Le réinvestissement est une combinaison de deux mots. Il s'agit de "se défaire" d'un actif qui perd de la valeur et de "réinvestir" l'argent dans un actif qui en gagne. D'où l'expression "réinvestissement d'actifs". Un style d'investissement qui relève du simple bon sens.

Réinvestissement d'actifs :

- Détient exclusivement des actifs dont la valeur augmente.

- Vend les actifs dont la valeur diminue.

- Fixe des règles de gestion des risques pour protéger le capital.

- Déploie une gestion des positions pour limiter les pertes et bloquer les profits.

- Conserve des liquidités en tant que position lorsque tous les autres actifs sont en baisse.

Avez-vous toujours agi de la sorte ? Si c'est le cas, il se peut que vous soyez un "Revendeur" d'actifs sans le savoir. Le terme "Asset Revesting" étant récent, les personnes qui gèrent actuellement leurs investissements de la manière susmentionnée sont déjà des "Revester". Il s'avère que j'en suis un depuis des décennies !

Devriez-vous envisager de devenir un "Asset Revester" ?

Ma réponse est simple. En devenant un "réviseur d'actifs", vous aurez une longueur d'avance pendant la majeure partie de votre parcours jusqu'à la retraite. Au lieu de voir votre portefeuille s'effondrer sous le poids de baisses inattendues, vous serez sorti de vos positions et en sécurité dans vos liquidités. Il est également possible de profiter de la baisse des prix, ce qui nous permet, en tant qu'investisseurs, d'augmenter les rendements.

Je ne suis pas du genre à faire de la figuration là où il n'y en a pas. Il y a des transactions qui ne marchent pas, bien sûr, mais toutes nos transactions ont-elles des objectifs de profit et des stops de protection en place pour gérer le risque, TOUJOURS !

La réalité est qu'il y a toujours un risque inhérent lorsqu'il s'agit de trading et d'investissement, et vous devez à la fois vous y préparer et vous y attendre. Une position a besoin d'espace pour respirer, mais cela ne signifie pas qu'il faille lui donner un kilomètre quand un centimètre suffit.

2022 a été une année difficile pour de nombreux retraités. Le marché obligataire, qui constitue traditionnellement une couverture sûre contre le marché boursier, s'est effondré, entraînant avec lui d'innombrables retraités, les obligeant à réduire leurs dépenses et à revoir leur mode de vie à la baisse.

C'est le pire moment pour la majorité des investisseurs de perdre encore 20 à 50 % de leur patrimoine et de devoir attendre 5 à 15 ans pour que leurs comptes se rétablissent.

Imaginez que vous ayez pu faire tourner votre capital vers le meilleur actif à tout moment de la période de covid. En délaissant les actions au profit des obligations, en attendant que les actions atteignent leur niveau le plus bas, puis en réintégrant le marché boursier pour réaliser des gains importants et ne pas subir de pertes ?