- Les actions de Walt Disney sont en baisse de près de 37% depuis le début de l'année 2022.

- Les investisseurs portent une attention particulière aux abonnés au streaming, à la fréquentation des parcs à thème et aux dépenses par habitant.

- Les investisseurs à long terme pourraient envisager d'acheter l'action DIS aux niveaux actuels.

- Pour des outils, des données et du contenu qui vous aideront à prendre de meilleures décisions d'investissement, essayez InvestingPro+.

- Prix intraday au moment de la rédaction : 97,70 $.

- Inflation

- L'agitation géopolitique

- Technologies perturbatrices

- Hausse des taux d'intérêt

Les actionnaires de l'entreprise mondiale de divertissement et de médias Walt Disney (NYSE:DIS) ont vu la valeur de leur investissement baisser de 43,7 % au cours des 52 dernières semaines et de 36,8 % depuis le début de l'année. En comparaison, l'indice Dow Jones U.S. Media Index a baissé de plus de 31 % en 2022. Pendant ce temps, les actions d'autres grandes sociétés de divertissement Netflix (NASDAQ:NFLX) et Fox (NASDAQ:FOXA) ont perdu respectivement 69,8% et 10,8% jusqu'à présent en 2022.

Source : Investing.com

Le 9 septembre 2021, l'action DIS a dépassé les 187 dollars, atteignant un sommet sur 52 semaines. Toutefois, le 22 juin, elles ont atteint un plancher pluriannuel de 92,01 $. La fourchette de l'action sur 52 semaines va de 92,01 $ à 187,58 $, tandis que la capitalisation boursière s'élève actuellement à 178,1 milliards de dollars.

Mesures récentes

Disney a publié les chiffres du deuxième trimestre le 11 mai. {Le revenu a augmenté de 23 % par rapport à l'année précédente pour atteindre 19,25 milliards de dollars. Le BPA dilué ajusté s'est établi à 1,08 $, soit une hausse de 37 % par rapport aux 79 cents de l'année précédente. La trésorerie et les équivalents de trésorerie ont terminé le trimestre à 13,3 milliards de dollars.

À propos des résultats, le PDG Bob Chapek a déclaré :

"Nos excellents résultats au deuxième trimestre, y compris les performances fantastiques de nos parcs nationaux et la croissance continue de nos services de streaming - avec 7,9 millions d'abonnés Disney+ ajoutés au cours du trimestre et un total d'abonnements dans toutes nos offres DTC dépassant 205 millions - ont prouvé une fois de plus que nous sommes dans une ligue à part."

Au cours de son dernier trimestre, le chiffre d'affaires du segment des parcs à thème de Disney a grimpé en flèche pour atteindre 6,6 milliards de dollars, soit une hausse de plus de 100 % par rapport à l'année précédente. Pendant les fermetures, la société a apporté des modifications importantes au fonctionnement des parcs à thème, ce qui a entraîné une augmentation des dépenses des clients et de la rentabilité. Les dépenses par habitant dans ses parcs à thème ont bondi de plus de 40 % par rapport au même trimestre en 2019.

Parallèlement, Disney+ a connu une croissance de 33 % en glissement annuel pour atteindre près de 138 millions d'abonnés à la fin du mois de mars. La direction prévoit que la croissance des abonnés de Disney+ au second semestre dépassera celle du premier semestre. D'ici l'exercice 2024, la société prévoit que Disney+ comptera entre 230 et 260 millions d'abonnés.

Avant la publication des résultats du deuxième trimestre, l'action DIS changeait de mains autour de 105 dollars. Au moment d'écrire ces lignes, mardi après-midi, elle est à 97,70 $.

Ce qu'il faut attendre de l'action Disney

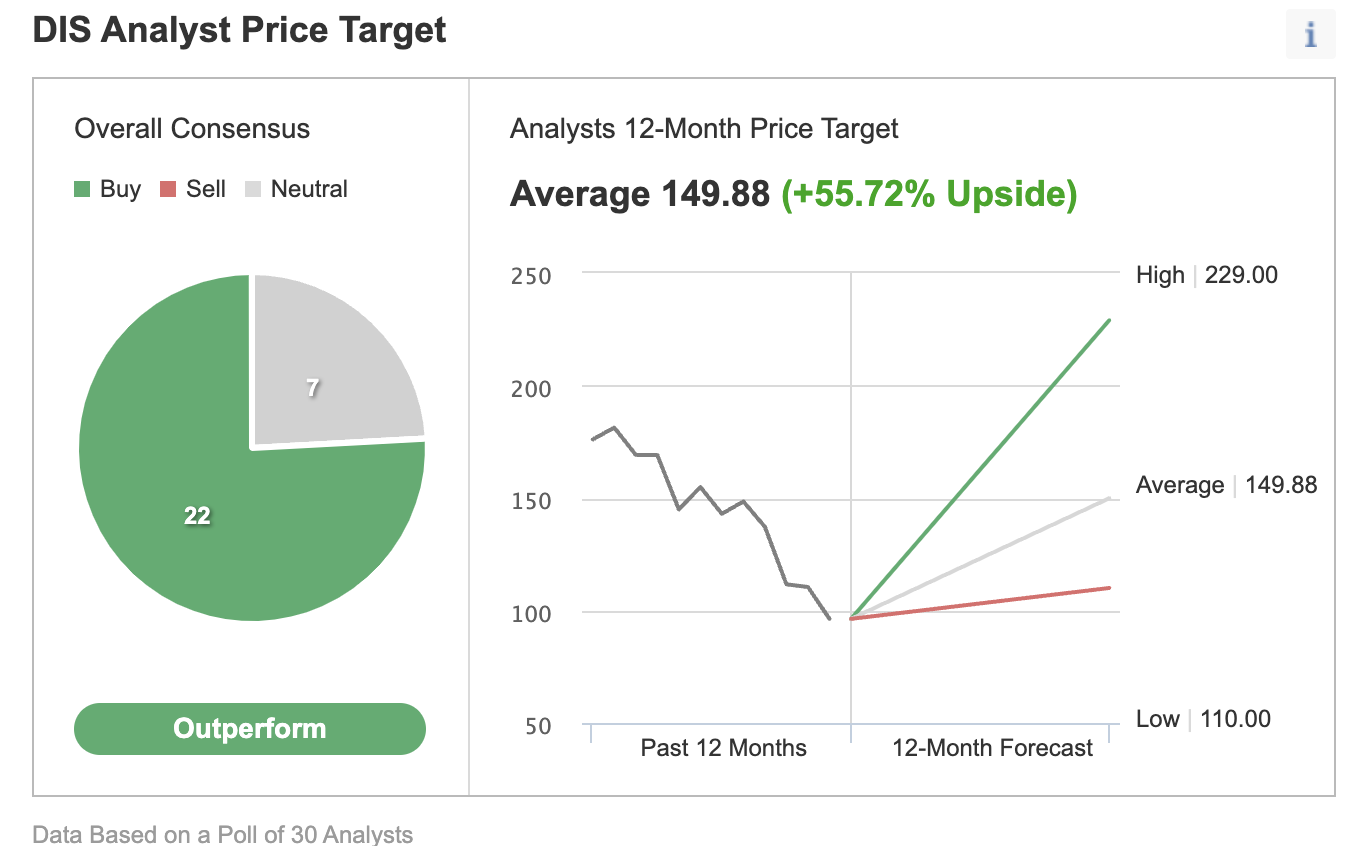

Parmi 30 analystes interrogés via Investing.com, le titre DIS est noté "surperformant". Wall Street a un objectif de cours médian à 12 mois de 149,88 $ pour le titre, ce qui suggère une augmentation de 55,7 % par rapport au cours actuel. La fourchette de prix sur 12 mois se situe actuellement entre 110 et 229 dollars.

Source : Investing.com

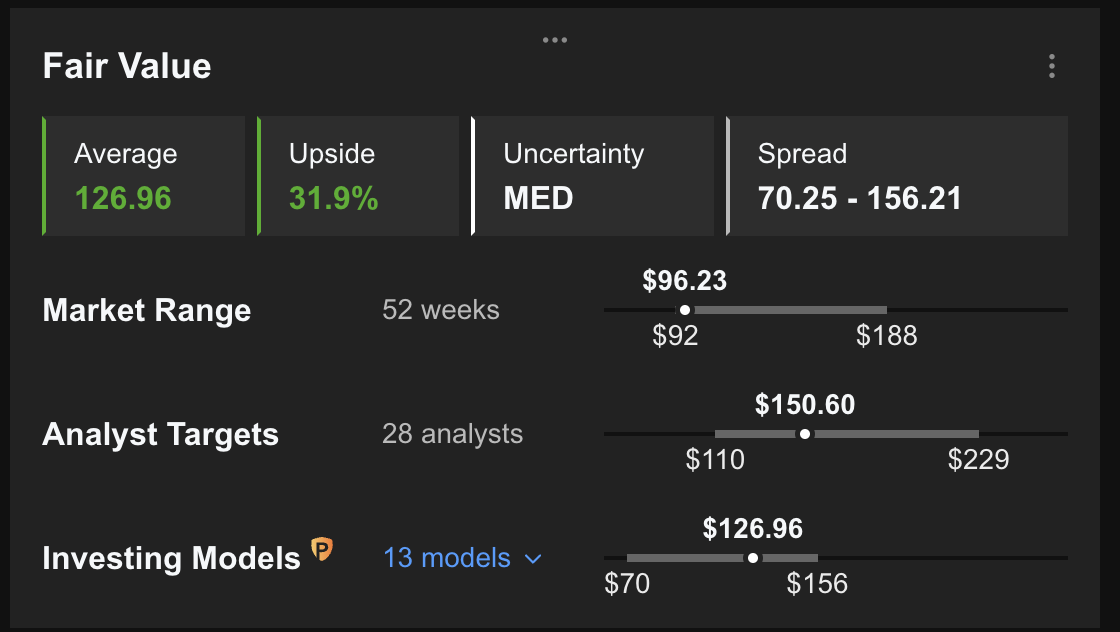

De même, selon un certain nombre de modèles de valorisation, comme ceux qui prennent en compte les multiples P/E ou P/S ou les valeurs terminales, la juste valeur moyenne de l'action DIS sur InvestingPro s'élève à 126,96 $.

Source : InvestingPro

En d'autres termes, la valorisation fondamentale suggère que les actions pourraient augmenter d'environ 30%.

Actuellement, les ratios P/B et P/S de Disney sont respectivement de 1,9x et 2,3x. Les métriques comparables pour les pairs sont de 2,2x et 1,8x, respectivement.

Nous nous attendons à ce que l'action DIS construise une base entre 95 et 105 dollars dans les semaines à venir. Ensuite, les actions pourraient potentiellement entamer une nouvelle phase de hausse.

Ajouter l'action DIS aux portefeuilles

Les partisans de Disney qui ne sont pas préoccupés par la volatilité à court terme pourraient envisager d'investir maintenant. Leur objectif de cours serait de 126,96 $, conformément au niveau de valorisation suggéré par les mesures quantitatives.

Par ailleurs, les investisseurs qui s'attendent à ce que l'action DIS rebondisse dans les semaines à venir pourraient envisager de mettre en place un call spread haussier.

La plupart des stratégies d'options ne conviennent pas à tous les investisseurs particuliers. Par conséquent, la discussion suivante sur l'action DIS est proposée à des fins éducatives et non comme une stratégie réelle à suivre par l'investisseur particulier moyen.

Opération mixte haussière sur l'action Walt Disney

Dans une opération mixte haussière sur les options d'achat, le négociateur a une option d'achat longue avec un prix d'exercice inférieur et une option d'achat courte avec un prix d'exercice supérieur. Les deux jambes de la transaction ont la même action sous-jacente (c'est-à-dire Disney) et la même date d'expiration.

Le trader souhaite que le cours de l'action DIS augmente. Dans une opération mixte d'options d'achat à la hausse, les niveaux de profit et de perte potentiels sont tous deux limités. La transaction est établie pour un coût net (ou un débit net), qui représente la perte maximale.

L'opération d'aujourd'hui consiste à acheter l'option d'achat 100 d'échéance du 16 septembre à 5,90 $ et à vendre l'option d'achat 105 d'échéance à 3,85 $.

L'achat de cet écart d'options d'achat coûte à l'investisseur environ 2,05 $, soit 205 $ par contrat, ce qui représente également le risque maximal pour cette opération.

Il convient de noter que le trader pourrait facilement perdre ce montant si la position est maintenue jusqu'à l'expiration et que les deux jambes expirent sans valeur, c'est-à-dire si le prix de l'action DIS à l'expiration est inférieur au prix d'exercice de l'option d'achat longue (ou 100 $ dans notre exemple).

Pour calculer le gain potentiel maximum, nous pouvons soustraire la prime payée de l'écart entre les deux prix d'exercice, et multiplier le résultat par 100. En d'autres termes : (5,00 $ - 2,05 $) x 100 = 295 $.

Le trader réalisera ce profit maximum si le cours de l'action Disney est égal ou supérieur au prix d'exercice de l'option d'achat courte (prix d'exercice supérieur) à l'expiration (ou 105 $ dans notre exemple).

Enfin, nous pouvons également calculer le seuil de rentabilité du cours de l'action à l'expiration. Dans notre exemple, il est de 100 $ + 2,05 $ = 102,05 $. En d'autres termes, nous ajoutons la prime nette payée au prix d'exercice de l'option d'achat longue, qui est le prix d'exercice le plus bas (soit 100 $ ici). Par conséquent, le jour de l'expiration, le trader devra faire en sorte que les actions Disney clôturent au-dessus de 102,05 $ pour rentabiliser cette transaction.

Les traders qui s'attendent à une augmentation progressive du prix de l'action DIS vers le prix d'exercice de l'option d'achat courte (c'est-à-dire 105 $ ici) pourraient envisager une opération d'achat haussière. Veuillez noter que les chiffres que nous avons utilisés dans les calculs ne comprennent pas les commissions ou les frais de courtage.

Conclusion

Ces derniers mois, l'action Disney a subi une forte pression. Pourtant, la baisse a amélioré la marge de sécurité pour les investisseurs qui achètent et conservent leurs titres et qui pourraient envisager d'investir prochainement. Les traders expérimentés peuvent également mettre en place une transaction d'options pour profiter d'une hausse potentielle du prix de l'action DIS.

***

Dans le marché actuel, il est plus difficile que jamais de prendre les bonnes décisions. Pensez aux défis à relever :

Pour y faire face, vous avez besoin de bonnes données, d'outils efficaces pour les trier et d'un aperçu de leur signification. Vous devez éliminer les émotions de l'investissement et vous concentrer sur les éléments fondamentaux.

Pour cela, il y a InvestingPro+, avec toutes les données et les outils professionnels dont vous avez besoin pour prendre de meilleures décisions d'investissement. En savoir plus "