Avant de poursuivre, j'aimerais vous rappeler que cet article n'a pas été écrit par un perma-bear. Il est important d'être crédible et, en effet, le NFTRH a planifié une reprise potentielle du marché baissier au quatrième trimestre 2022 sur la base d'un sentiment alors extrêmement excessif, du cycle haussier des élections de mi-mandat (qui, en moyenne, prévoit une hausse pendant un an, après les élections), d'un affaiblissement prochain des signaux d'inflation (avec l'espoir d'un assouplissement de la Fed), qui sont ses principaux éléments. Voici un post traitant du rallye de novembre 2022.

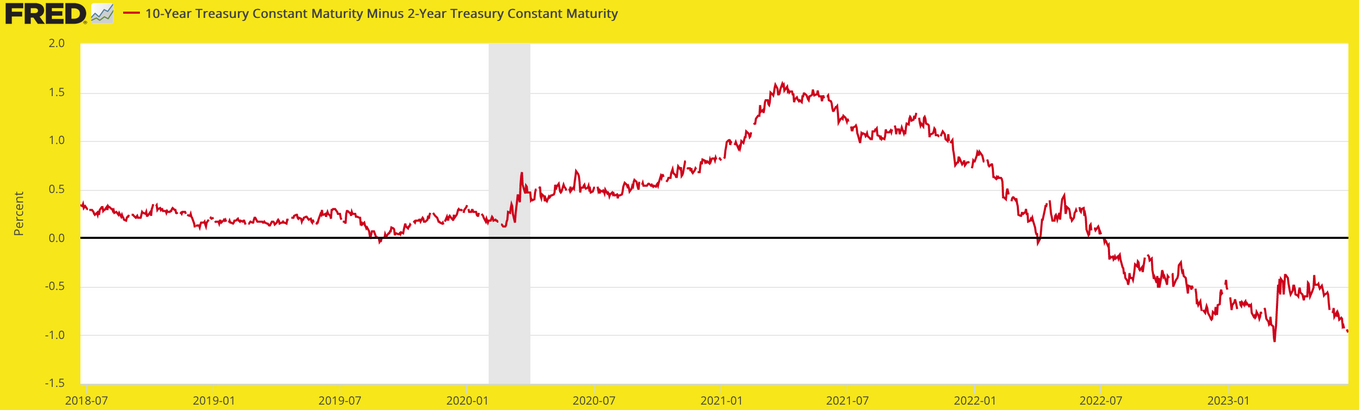

Il existe de nombreux autres indicateurs à haut risque actuellement en jeu sur le plan macroéconomique, mais si l'on se concentre sur un indicateur crucial, notons que l'inversion extrême de la courbe des rendements qui a eu lieu l'année dernière indique que le temps est compté pour la toile de fond macroéconomique actuelle, qui voit une Fed hawkish (et une fois de plus tardive, comme elle l'a été avec son stupide discours sur " l'inflation transitoire " il y a quelques années) se battre contre le moulin à vent inflationniste qu'elle a été la première à créer. Boucles d'or, qui privilégie les valeurs technologiques, les semi-conducteurs et les valeurs de croissance, a tenu bon, comme nous l'avons également projeté.

Boucles d'or vit pendant l'aplatissement de la courbe des rendements. Elle meurt lorsque la courbe s'accentue.

La courbe 10 ans-2 ans s'enfonce vers le sud, peut-être pour tester le creux d'inversion du début de l'année. Alors que les gens ont tendance à craindre qu'une inversion de la courbe de rendement soit un déclencheur de récession économique, c'est en fait l'accentuation de la courbe qui suit qui est généralement à l'origine des problèmes, qu'ils soient inflationnistes ou déflationnistes.*

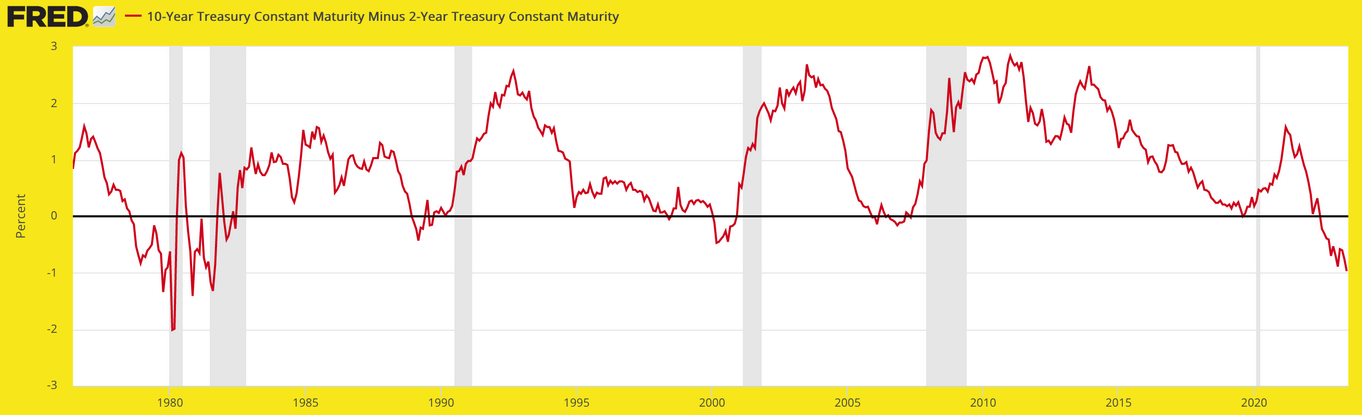

La situation actuelle teste les niveaux inversés des événements bruyants de la fin des années 1970 au début des années 1980. Après quelques récessions (zones ombrées), cette situation s'est résolue de manière agréablement désinflationniste (et non carrément déflationniste), car la pentification qui en a résulté - après plusieurs arrêts et départs - n'est jamais devenue impulsive. Il en va de même pour l'inversion suivante de la courbe des rendements en 1989.

Bien qu'il y ait beaucoup de jeu dans la roue, en ce qui concerne le timing entre les corrélations de or et le marché boursier (S&P 500 en tant que mesure large des États-Unis) à la courbe de rendement, l'or est généralement corrélé à une courbe de rendement qui s'accentue, et les actions sont corrélées à une courbe qui s'aplatit.

L'or est recherché lorsque les régulateurs monétaires semblent perdre le contrôle (sous l'emprise de l'inflation) ** ou devenir ouvertement dovish (sous l'emprise de la déflation), tandis que les actions ont tendance à s'orienter vers les producteurs de matières premières/ressources et certains secteurs cycliques/de valeur sous l'emprise de l'inflation ou à devenir carrément baissières sous l'emprise de la déflation (par opposition à la situation de Boucles d'or désinflationnistes) ou d'une inflation stagflationniste plus virulente.

Rappelons que l'or a devancé de loin la phase d'inflation de 2020 et qu'il a également devancé de loin la correction des marchés traditionnels de l'inflation (matières premières, ressources et leurs producteurs), car il a vu la Fed revêtir son costume de faucon dès août 2020. La Fed était en retard, mais l'or avait prévu le faucon depuis un certain temps avant que les têtes d'œuf n'abandonnent leur position d'"inflation transitoire".

Boucles d'or et le rallye boursier axé sur la technologie ont apprécié l'inversion, comme on pouvait s'y attendre. Lorsque la nouvelle pentification suivra, de concert avec une récession imminente, il n'y aura pas beaucoup de plaisir. Ce qu'il y aura, c'est la fin de cette phase "ON" massivement risquée, dont le rôle a toujours été de transformer le profil insoutenable du sentiment excessivement haussier du quatrième trimestre 2022 en son contraire.

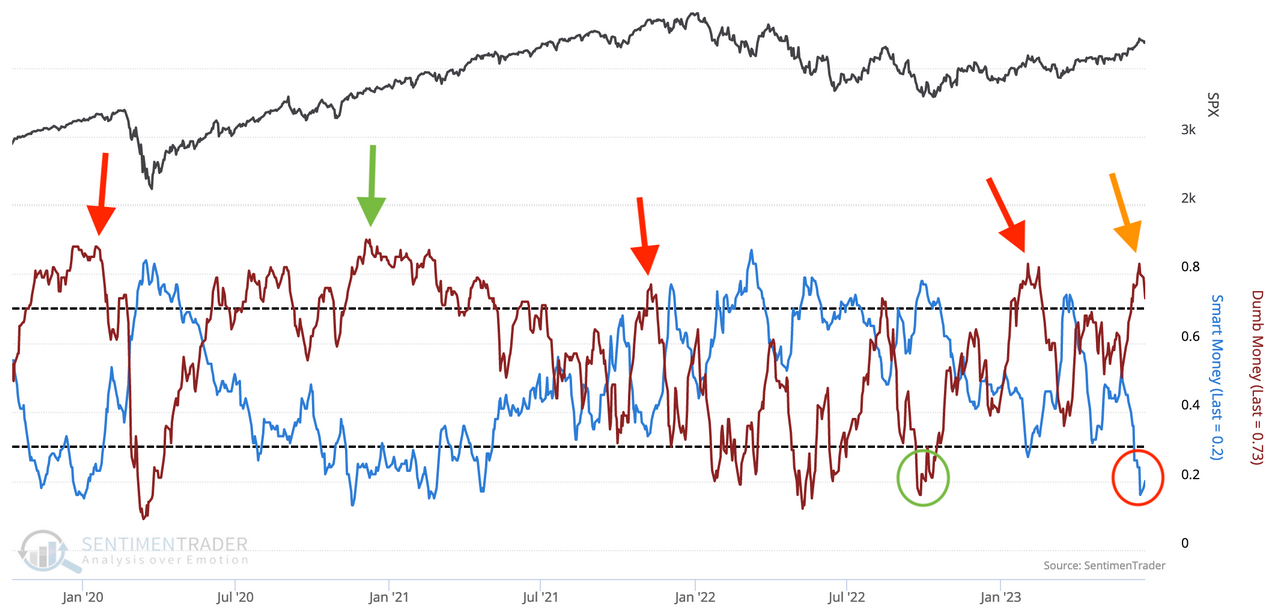

Bien que les indicateurs "dumb money" excessivement haussiers n'aient pas toujours signalé un sommet de marché, ils sont toujours une condition pour un sommet. Cette condition est maintenant en place, que le marché ait ou non déjà entamé son processus de sommet (pas encore indiqué techniquement).

L'or, quant à lui, porte son "anti-combinaison" (ou, plus précisément, son "assurance") généralement depuis la mi-2020, lorsque la correction a commencé. Fidèle à son habitude, il a mené le rallye général au quatrième trimestre 2022 jusqu'à ce que Boucles d'or prenne le dessus, que l'argent stupide revienne dans le jeu (peut-être avec comme point culminant la récente hype sur l'IA) et que les forces spéculatives passent à la vitesse supérieure.

Tout cela est le signe d'un sommet à venir dans la spéculation, et ensuite il y aura de l'or, comme c'est toujours le cas. La fin de l'inversion de la courbe de rendement et l'arrivée de la prochaine accentuation seront un signal important, même si nous gérons patiemment la correction de l'or, de l'argent et des minières sur une base hebdomadaire, avec des objectifs de baisse clairs définis en avril.

* Une accentuation est inflationniste si les rendements nominaux augmentent et déflationniste s'ils diminuent. À l'heure actuelle, nous continuons de penser que c'est ce dernier cas qui se produira, mais certains éléments en jeu pourraient permettre à une situation inflationniste mondiale de se réinstaller plus tôt que prévu. Il faut donc garder l'esprit ouvert, au moins...

** La Fed d'aujourd'hui ne semble pas avoir perdu le contrôle. Bien au contraire, le magicien est en pleine possession de ses moyens alors que le marché est obsédé par chaque mot qui sort de son orifice collectif et tardif.