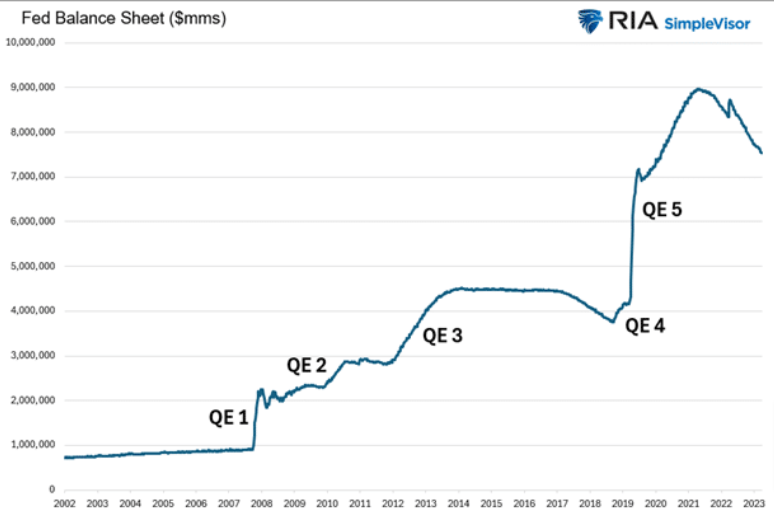

La Fed a ajouté l'assouplissement quantitatif (QE) à sa panoplie d'outils de politique monétaire en 2008. À l'époque, le système financier était en train d'imploser. Le président de la Fed, Ben Bernanke, a acheté pour 1 500 milliards de dollars de titres du Trésor américain et de titres adossés à des créances hypothécaires afin d'éviter un désastre financier.

Cette mesure radicale a été présentée au public comme une opération d'urgence ponctuelle destinée à stabiliser le système bancaire et l'économie. Depuis le premier cycle d'assouplissement quantitatif, il y en a eu quatre autres, qui ont culminé avec l'opération stupéfiante de 5 000 milliards de dollars en 2020 et 2021.

L'assouplissement quantitatif n'est plus un outil de gestion de crise. Il s'est transformé en une politique visant à garantir que le gouvernement puisse s'autofinancer. Cependant, comme nous l'apprenons aujourd'hui, l'assouplissement quantitatif a ses défauts. Par exemple, ce n'est pas une politique appropriée en période de forte inflation comme celle que nous connaissons.

Cela ne signifie pas que la Fed ne peut pas fournir des liquidités pour aider le Trésor à financer les déficits du gouvernement. Elle doit simplement faire preuve de plus de créativité. À cette fin, des rumeurs circulent selon lesquelles une nouvelle variante de l'assouplissement quantitatif permettrait de combler d'éventuels déficits de liquidités.

La triste situation budgétaire

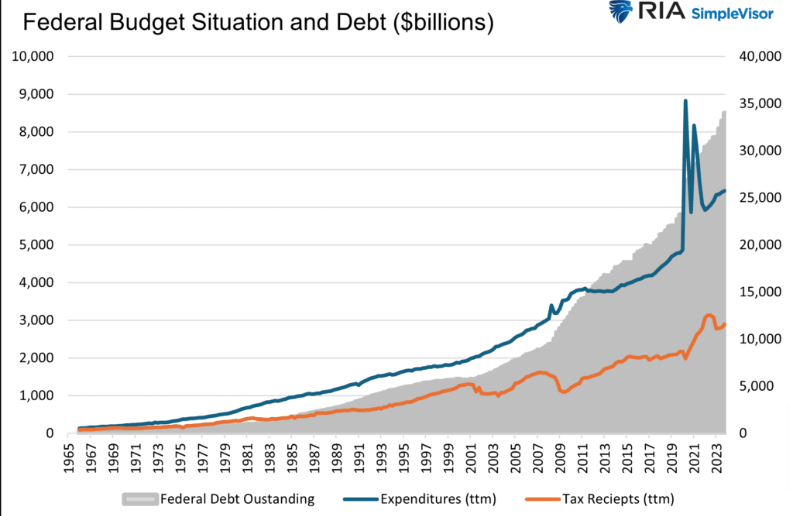

Le gouvernement fédéral paie actuellement plus de 1 000 milliards de dollars d'intérêts par an. Avant de dépenser le moindre centime pour l'armée, la protection sociale ou les dizaines de milliers d'autres dépenses, un tiers des recettes fiscales du gouvernement sert à payer les intérêts de la dette de 34 000 milliards de dollars, qui représente les déficits des années et des décennies passées.

Il existe de nombreuses façons de remédier aux déficits et à l'endettement excessif, par exemple en réduisant les dépenses ou en augmentant les impôts. Bien qu'il s'agisse d'approches logiques, les politiciens favorisent l'augmentation de la dette. Soyons réalistes : il est difficile de gagner une élection en promettant des réductions de dépenses et des augmentations d'impôts. Il est encore plus difficile de conserver son siège au Congrès si l'on tente de mettre en œuvre de tels changements.

Plus récemment, la Réserve fédérale a été contrainte de contribuer au financement des déficits actuels et de ceux des années passées. Nous pouvons débattre des mérites d'un tel comportement irresponsable toute la journée, mais pour les investisseurs, il est bien plus important d'évaluer comment la Fed et le Trésor peuvent continuer à financer la dette lorsque l'assouplissement quantitatif n'est plus une option.

Emprunter pour les déficits

Avant de répandre des rumeurs sur une nouvelle variante de l'assouplissement quantitatif, examinons le problème. Le graphique ci-dessous montre l'écart croissant entre les dépenses fédérales et les recettes fiscales. L'écart entre les deux lignes correspond au déficit fédéral cumulé. Au lieu de représenter les données relatives au déficit, nous préférons l'encours de la dette fédérale totale, qui représente mieux la charge cumulée des déficits.

Le graphique ci-dessus montre que la dette du Trésor a augmenté chaque année au cours des 57 dernières années d'environ 1,5 % de plus que les charges d'intérêt. Cela peut sembler peu, mais 57 ans d'intérêts composés font une grande différence.

La baisse des taux d'intérêt au cours des 40 dernières années est à l'origine de cette différence. La ligne verte montre que le taux d'intérêt effectif a régulièrement baissé jusqu'à récemment. Même avec la hausse actuelle des taux d'intérêt, le taux d'intérêt effectif n'est que de 3,00 %.

Domination fiscale

La Fed a été de plus en plus sollicitée pour aider le Trésor américain à maintenir sa capacité à financer sa dette à des taux d'intérêt raisonnables. Outre le fait qu'elle a présidé à l'établissement de taux d'intérêt inférieurs à la normale au cours des 30 dernières années, l'assouplissement quantitatif contribue à cette cause. En retirant du marché les titres du Trésor et les titres adossés à des créances hypothécaires, le marché peut plus facilement absorber les nouvelles émissions du Trésor.

La domination fiscale, telle que nous la connaissons, se produit lorsque la politique monétaire aide le Trésor à financer ses dettes. Selon l'Institut CATO :

La dominance fiscale se produit lorsque les banques centrales utilisent leurs pouvoirs monétaires pour soutenir les prix des titres d'État et pour fixer les taux d'intérêt à des niveaux bas afin de réduire les coûts du service de la dette souveraine.

2019 revisité

En 2019, avant les déficits massifs liés à la pandémie, les dépenses publiques ont augmenté au cours des années précédentes en raison de la hausse des dépenses et des réductions d'impôts. En septembre 2019, les marchés des pensions ont été mis à rude épreuve sous la pression des demandes croissantes du Trésor. Les banques disposaient de beaucoup de titres, mais n'avaient pas de liquidités à prêter. Pour plus d'informations sur cet incident et sur l'importance des liquidités dans le maintien de la stabilité financière, veuillez lire notre article.

Lorsqu'une banque, un courtier ou un investisseur ne peut pas emprunter de l'argent bien qu'il soit disposé à déposer des garanties du Trésor américain, c'est un signe clair que le système bancaire manque de liquidités. C'est exactement ce qui s'est passé en 2019.

La Fed est venue à la rescousse, en proposant un assouplissement quantitatif et en abaissant les taux d'intérêt.

Peu après, en mars 2020, les dépenses publiques ont explosé avec la pandémie, et la Fed n'a pas tardé à apporter son aide. Comme nous l'avons indiqué précédemment, la Fed, par le biais de l'assouplissement quantitatif, a retiré plus de 5 000 milliards de dollars d'actifs des marchés financiers. Ce montant correspondait à l'explosion de la dette publique.

La Fed est mandatée pour gérer la politique afin d'atteindre un niveau d'emploi maximal et des prix stables. Qu'elle soit mandatée ou non, l'expérience récente montre que la Fed est devenue le prêteur de facto du Trésor, bien qu'indirectement.

La Fed est menottée

Même si Jerome Powell et la Fed aimeraient aider le gouvernement à répondre à ses besoins de financement exorbitants en abaissant les taux d'intérêt et en pratiquant l'assouplissement quantitatif, ils sont menottés. La hausse de l'inflation due à la pandémie et les politiques fiscales et monétaires les obligent à réduire leur bilan et à maintenir des taux anormalement élevés.

Malheureusement, comme nous l'avons écrit dans Liquidity Problems, l'émission de dette du Trésor draine rapidement les liquidités excédentaires du système.

Alors que la Fed hésite à baisser ses taux ou à procéder à un assouplissement quantitatif, elle a peut-être un autre tour dans son sac.

La diffusion de rumeurs

Ce qui suit est basé sur des rumeurs provenant de nombreuses sources sur ce que la Fed et les régulateurs bancaires pourraient faire pour atténuer les pressions de financement et les manques de liquidités.

Les banques sont soumises à des limites réglementaires en ce qui concerne l'effet de levier qu'elles peuvent utiliser. Ce montant est déterminé par le type et le degré de risque des actifs qu'elles détiennent. Par exemple, les bons du Trésor américain peuvent avoir un effet de levier plus important qu'un prêt aux petites entreprises. Un dollar de dépôt bancaire peut permettre à une banque d'acheter 5 dollars de bons du Trésor, mais de n'en prêter que 3 à un emprunteur plus risqué.

La structure réglementaire reconnaît actuellement huit banques d'importance systémique mondiale (GSIB). Elles sont les suivantes : Bank of America (NYSE:BAC), The Bank of New York, Citigroup, Goldman Sachs (NYSE:GS), JPMorgan Chase (NYSE:JPM), Morgan Stanley (NYSE:MS), State Street (NYSE:STT) et Wells Fargo & Company (NYSE:WFC).

Selon la rumeur, les régulateurs pourraient supprimer les exigences en matière d'effet de levier pour les GSIB. Cela permettrait d'accroître à l'infini leur capacité à détenir des titres du Trésor. Cela peut sembler une solution parfaite, mais il y a deux problèmes : les banques doivent pouvoir financer les actifs du Trésor et éviter de perdre de l'argent sur ces actifs.

Le BTFP à nouveau à la rescousse

Il y a un an, la Fed a créé le Bank Term Funding Program (BTFP) pour renflouer les banques dont les titres étaient sous-évalués. Ce programme permettait aux banques de donner en gage à la Fed des actifs du Trésor sous-évalués. En échange, la Fed leur prêtait de l'argent à hauteur de la valeur nominale de l'obligation, même si les obligations se négociaient à des prix inférieurs à la valeur nominale.

Rappelons que depuis 2008, les banques n'ont plus à comptabiliser les gains ou les pertes sur les actifs, à moins qu'ils ne soient dépréciés ou vendus.

Dans un nouveau schéma, les régulateurs bancaires pourraient supprimer la nécessité pour les GSIB de détenir du capital contre des titres du Trésor pendant que la Fed rétablit une certaine version de BTFP. Dans un tel régime, les banques pourraient acheter des bons du Trésor et les financer par le biais du BTFP. Si le taux d'emprunt est inférieur au rendement des obligations, elles gagnent de l'argent et devraient donc être très disposées à participer, puisqu'il n'y a potentiellement pas d'inconvénient.

La Fed utilise toujours son bilan dans ce schéma, mais elle pourrait le vendre au public comme une action non inflationniste, comme elle l'a fait en mars 2023 lors de l'introduction du BTFP.

Résumé

L'escalade de la dette et des charges d'intérêt du gouvernement fédéral souligne les défis posés par des dépenses déficitaires prolongées. Ce problème a contraint la Fed à aider le Trésor à répondre à ses besoins croissants. La situation devient plus évidente chaque jour qui passe.

Le programme BTFP récemment clôturé et les rumeurs concernant les exigences en matière d'effet de levier donnent un aperçu de la manière dont la Fed pourrait accomplir cette tâche difficile tout en maintenant sa politique anti-inflationniste hawkish.