Bienvenue à la grande gueule de bois fiscale.

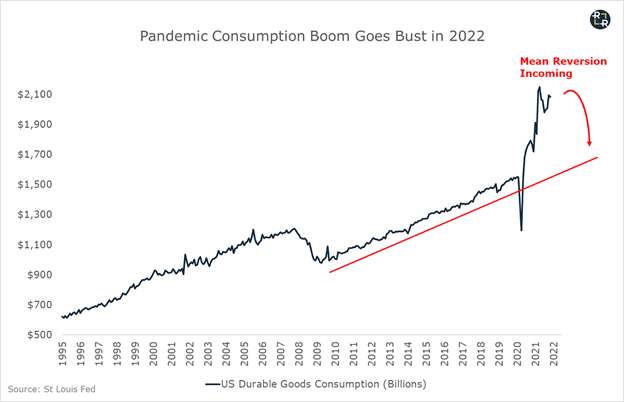

Au cours des 18 derniers mois, l'économie américaine a bénéficié du plus grand plan de relance de tous les temps. Plus de 5 000 milliards de dollars ont été empruntés et injectés directement dans les poches des consommateurs et des entreprises. Cela a déclenché une frénésie de consommation d'une ampleur sans précédent. Les Américains ont acheté tellement de choses qu'ils ont littéralement engorgé les chaînes d'approvisionnement nationales et internationales.

Mais il y a une raison pour laquelle la relance est souvent comparée à la prise de drogue. Elle produit un effet temporaire, suivi d'une douloureuse gueule de bois. Et c'est précisément ce qui se produira en 2022, alors que l'économie américaine sera confrontée à un retournement épique de la consommation :

Nous avons tous appris très tôt qu'il n'y a pas de repas gratuit. Il en va de même pour la politique économique. Bien sûr, nous avons créé un formidable boom en injectant des milliers de milliards de dollars empruntés dans l'économie au cours des 18 derniers mois... mais à quel prix à long terme ?

La facture de l'inflation devra être payée

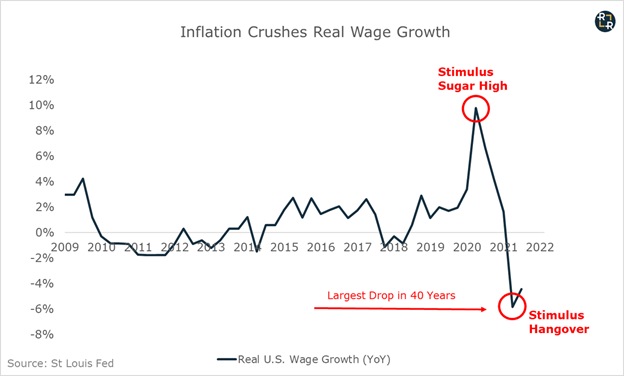

La facture des mesures de relance d'hier se manifeste sous la forme d'une hausse généralisée des prix. Avec une inflation de 7 %, son plus haut niveau depuis 40 ans, le coût de la vie augmente plus vite que les revenus. Après avoir connu une hausse de courte durée, les salaires corrigés de l'inflation ont maintenant inversé la tendance, enregistrant récemment la plus forte baisse depuis plus de 40 ans :

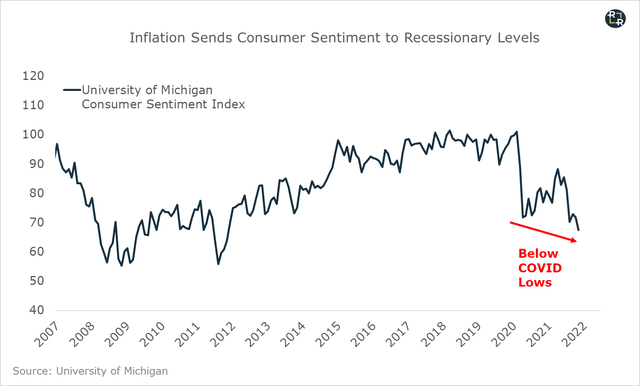

Il n'est pas surprenant que les politiciens américains paniquent et accusent les "sociétés cupides" d'être responsables de la hausse des prix actuelle. Ils savent que le graphique suivant, qui montre l'effondrement du sentiment des consommateurs - désormais en dessous des niveaux les plus bas de la COVID - sonne le glas de leurs perspectives de réélection :

Bien sûr, les entreprises ne se sont pas soudainement réveillées et sont devenues avides en 2021. La hausse des prix est la conséquence attendue et naturelle de l'injection de milliers de milliards de dollars dans l'économie.

De plus en plus d'Américains se rendent compte de ce fait. À un moment donné, les électeurs commenceront à se demander : à quoi bon toutes ces mesures de relance, si elles ne font que nous appauvrir ? C'est pourquoi nous voyons des gens comme le sénateur Joe Manchin refuser de voter pour des dépenses de relance plus téméraires financées par la dette. Ce rejet d'un stimulus fiscal plus téméraire est le meilleur pour la santé à long terme de l'économie et du pays. Mais comme le sevrage d'une drogue, le retrait initial des mesures de relance va créer beaucoup de douleur à court terme.

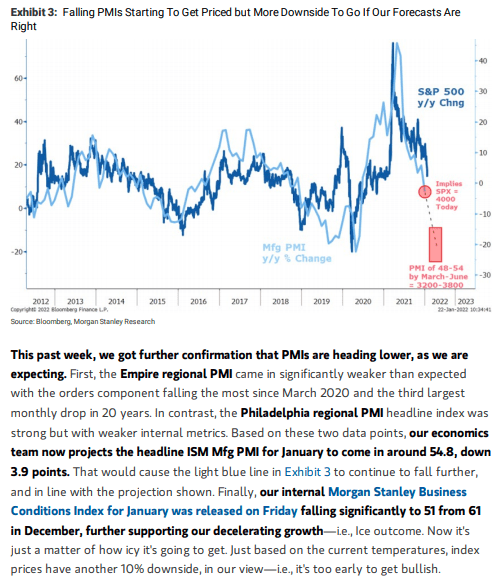

La réaction contre l'inflation oblige la Réserve fédérale américaine à resserrer sa politique monétaire, au moment même où nous observons les premiers signes d'un ralentissement de l'économie - une combinaison désastreuse pour les actifs à risque dans leur ensemble.

La faiblesse des données relatives à la fabrication et aux ventes au détail indique un ralentissement de l'économie américaine

Le graphique ci-dessous, tiré de la recherche de Morgan Stanley, détaille le nombre croissant de preuves indiquant un ralentissement substantiel du secteur manufacturier américain :

Pendant ce temps, l'effondrement des salaires réels et du moral des consommateurs se manifeste dans les données sur les ventes au détail. En décembre, le consommateur américain a enregistré une baisse de -2,3 % des ventes au détail sur une base corrigée de l'inflation. Il s'agit de la plus forte baisse des ventes au détail depuis la crise financière mondiale. Le revenu disponible réel aux États-Unis est maintenant inférieur à la tendance d'avant la crise. En d'autres termes...

Le consommateur américain a rendu tous les gains temporaires de revenu induits par les mesures de relance et plus encore.

Telle est la nature du stimulus financé par la dette. Après tout, nous n'avons pas créé de nouvelles richesses. Nous avons simplement tiré vers l'avant à partir du futur. Et maintenant, le futur est arrivé.

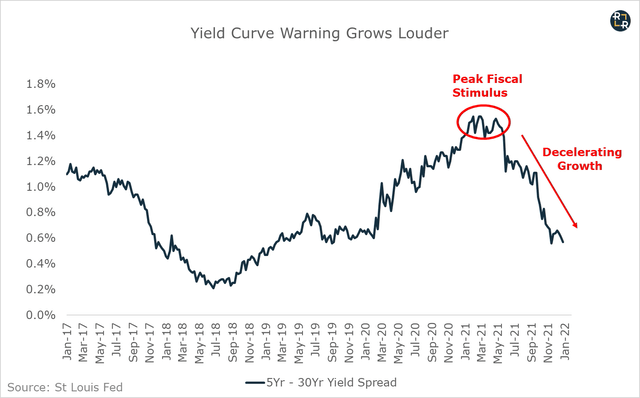

Les marchés financiers ont envoyé des signaux d'avertissement de cette falaise fiscale à venir depuis des mois maintenant. Sur le marché obligataire, l'écart entre les obligations du Trésor à court et à long terme - une mesure clé des attentes en matière de croissance future - indique que la croissance économique américaine est entrée dans une phase de déclin constant après avoir atteint un pic avec la dernière série de mesures de relance au premier trimestre 2021 :

Le marché boursier envoie ses propres signaux d'alarme, par le biais d'un nombre croissant d'explosions de valeurs individuelles très médiatisées. La dernière catastrophe en date est celle du fabricant d'équipements de fitness Peloton Interactive (NASDAQ:PTON).

Peloton montre que la pandémie de fuite en avant est terminée

Jeudi dernier, les actions de Peloton ont plongé de 25 % après que la société a annoncé un arrêt de la production de ses vélos et tapis de course, invoquant une demande plus faible que prévu.

Cette chute couronne un effacement de 85 % du cours de l'action au cours des 12 derniers mois.

Bien sûr, il y avait beaucoup de signaux d'alarme pour ceux qui ont pris soin de regarder. Le plus gros signal d'alarme a sans doute été la vague de ventes d'actions parmi les initiés de la société, qui ont jeté 500 millions de dollars d'actions Peloton dans les mois précédant l'effondrement du cours de jeudi.

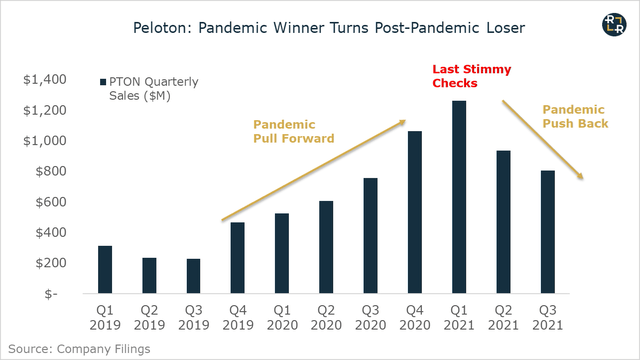

Ces initiés savaient apparemment à l'époque ce que nous savons tous maintenant : La manne de Peloton provenant des chèques de relance et des commandes des personnes qui restent à la maison en 2020 était un coup de pouce ponctuel qui n'a fait que reporter une grande partie de la demande future sur un blitz de ventes de 12 mois.

Au deuxième trimestre de 2021, la grande pandémie de demande de Peloton a commencé à reculer. Là encore, la croissance a culminé avec les derniers chèques de relance qui ont été distribués au premier trimestre 2021 :

Le problème avec les cours des actions des gagnants pandémiques comme Peloton, Zoom (NASDAQ:ZM), DocuSign (NASDAQ:DOCU) et d'innombrables autres, c'est que M. Market a extrapolé une hausse ponctuelle de la demande dans un avenir indéfini.

À son apogée, Peloton affichait une valorisation ridicule de 50 milliards de dollars, reflétant un multiple de vente supérieur à 10 fois. La narration a suivi la hausse du cours de l'action, Wall Street évoquant des notions fantastiques sur la société réalisant des marges similaires à celles des logiciels à grande échelle, avec un marché total adressable (TAM) apparemment infini à développer.

Bien sûr, après une chute de 85 % du cours de l'action, tout semble si évident. Peloton n'est rien d'autre qu'un fabricant de matériel informatique standardisé, à faible marge, qui n'a pas d'atouts et dont les perspectives de croissance sont limitées. Au cours des neuf premiers mois de cette prise de conscience, le cours de l'action a souffert d'une combustion lente de l'argent intelligent qui vendait aux acheteurs à la baisse. Cette phase de lente combustion a ensuite été suivie de trois mois de capitulation pure et simple :

Peloton constitue un excellent exemple de la vitesse et de l'ampleur de la destruction de richesse possible lorsque les récits délirants de Wall Street, nés d'une manie, se heurtent à la réalité financière lors de l'effondrement qui s'ensuit.

Pouvons-nous penser à d'autres entreprises de premier plan qui vendent des produits matériels à faible marge et banalisés, mais qui affichent une valorisation délirante de type logiciel supérieure à 10 fois le chiffre d'affaires ? Des actions pour lesquelles l'entreprise est fortement exposée à l'imminence d'un retour à la moyenne de la demande des consommateurs, et pour lesquelles les initiés ont récemment liquidé des milliards de dollars d'actions ?

Ah, oui - Tesla (NASDAQ:TSLA).

Tesla - le prochain candidat à la destruction de 90 % du cours de l'action

Tesla a publié mercredi des chiffres exceptionnels dans son rapport sur les résultats du quatrième trimestre, battant les ventes et les bénéfices. Mais observez la réaction de l'action : elle a chuté de plus de 11 % le jour suivant.

Le catalyseur apparent de cette faiblesse a été la révélation que Tesla ne prévoit pas de lancer de nouveaux modèles en 2022. C'est un gros problème pour une entreprise dont les prix laissent penser qu'elle va bientôt s'emparer de l'ensemble du marché automobile mondial - une tâche difficile avec seulement quatre modèles de véhicules. Telle est la vie sur le marché boursier lorsque vous êtes évalué à la perfection.

Considérez ce qui suit...

De 2019 à 2021, les ventes de Tesla ont à peu près doublé, passant d'environ 50 milliards de dollars à un peu moins de 100 milliards de dollars. Et sur la même période, la valorisation de Tesla a explosé, passant de 50 milliards de dollars à plus de 1 000 milliards de dollars. Donc, nous parlons d'un constructeur automobile dont les ventes sont multipliées par 10.

Ai-je besoin d'en dire plus ?

L'action est cotée comme si elle allait prendre le contrôle de l'ensemble du marché automobile mondial. Au moindre signe que ce scénario haussier n'est plus d'actualité, le cours de l'action pourrait immédiatement se redresser pour s'aligner sur celui d'une entreprise automobile moyenne, en se négociant à un multiple de ventes inférieur à 1 (c'est-à-dire 90 % inférieur).

Bien sûr, je comprends parfaitement que les haussiers disposent d'une multitude de récits élaborés pour justifier pourquoi Tesla devrait se négocier comme un monopole logiciel de classe mondiale avec des marges bénéficiaires de 80 % et des perspectives de croissance illimitées. Mais c'était là tout l'intérêt de l'exemple du Peloton - ce sont les histoires que l'on invente pour justifier l'action des prix pendant les manies.

Dans mon esprit, les seuls facteurs réels qui comptent pour le cours de l'action Tesla sont la psychologie de la foule, le momentum du cours et les flux financiers. Le pari se résume ici à une question : la manie d'aujourd'hui a-t-elle encore de la marge ou est-elle sur le point de s'effondrer ?

Malheureusement pour les actionnaires de Tesla, tous les signes indiquent un effondrement en 2022.

Pic des flux d'argent = pic de la manie spéculative

J'ai montré précédemment comment des milliers de milliards de dollars de relance budgétaire ont été consacrés à une consommation record de biens aux États-Unis au cours des 18 derniers mois, et comment cela constitue un gros problème lorsque la réversion moyenne se produira l'année prochaine.

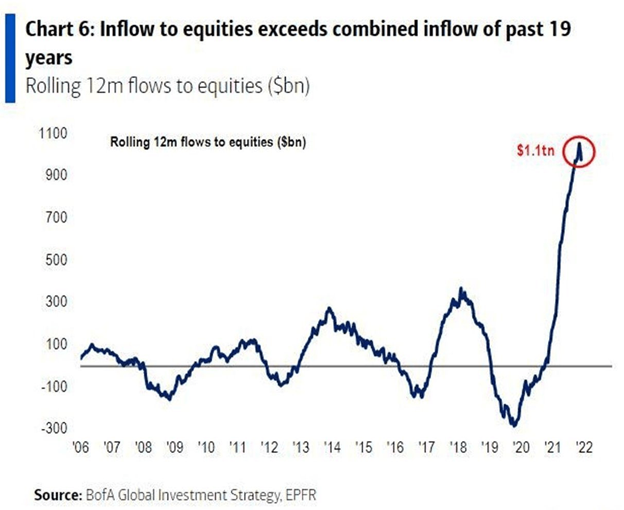

Mais il y a un autre domaine clé dans lequel les fonds de relance budgétaire se sont déversés : les marchés financiers. Le graphique ci-dessous montre comment les flux entrants sur le marché boursier américain l'année dernière ont dépassé la somme totale des 19 dernières années... combinées :

Et tout comme nous commençons à le voir dans l'économie réelle, je crois que nous verrons une réversion similaire des flux monétaires en 2022 - ce qui, selon le graphique ci-dessus, a peut-être déjà commencé.

Tesla a été l'un des principaux bénéficiaires du graphique ci-dessus. Dans l'un des plus grands exploits de market timing jamais réalisés, Tesla est entrée dans le S&P 500 en décembre 2020 - juste avant qu'un tsunami de liquidités record ne déferle sur les marchés financiers américains.

Mais maintenant, avec les robinets de relance budgétaire fermés, les flux d'argent ont atteint un pic et ont commencé à s'inverser. Il ne faut pas non plus s'étonner que le marché boursier au sens large, ainsi que Tesla, aient cessé de monter et soient devenus beaucoup plus volatils ces dernières semaines.

Au-delà des afflux sur le marché des actions, les actions Tesla ont également bénéficié de la plus grande frénésie spéculative de tous les temps en matière d'options.

J'ai (avec beaucoup d'autres) couvert en détail la façon dont la montée en flèche des volumes d'options d'achat peut créer une " compression gamma ", qui crée une pression d'achat artificielle de la part des négociants d'options couvrant leur exposition gamma dans le prix de l'action sous-jacente (voir plus ici).

Pour faire court, je pense que Tesla a bénéficié de la quantité massive d'actions nécessaires aux négociants d'options pour couvrir leur risque, car les volumes mensuels d'options d'achat ont explosé, passant de 1,5 million en septembre 2019 à près de 40 millions de contrats en novembre 2021 :

Mais encore une fois, cette frénésie d'options d'achat est le propre d'un environnement de marché maniaque. Alors que la marée de liquidité se retire dans un monde où le boom se transforme en buste, les actions Tesla pourraient faire face à un déroulement épique du plus grand squeeze gamma de tous les temps. Nous avons peut-être déjà vu le début de ce processus, les actions Tesla ayant atteint un pic précisément avec le pic des volumes d'options d'achat en novembre 2021.

Restez à l'écoute pour d'autres mises à jour, car cela pourrait devenir un élément essentiel de l'histoire, non seulement pour les actions Tesla, mais aussi pour les marchés financiers plus larges à l'avenir.

Pour l'instant, voici l'essentiel : quiconque considère les fondamentaux de Tesla comme le principal moteur du cours de l'action se retrouvera de plus en plus désorienté en 2022. Les fondamentaux pourraient très bien continuer à s'améliorer pour Tesla, et le cours de l'action pourrait encore perdre 90 % de sa valeur lorsque les flux d'argent spéculatifs s'inverseront.

Enfin, il n'y a pas que les valeurs à succès comme Tesla et Peloton qui sont vulnérables sur le marché actuel. Nous commençons à voir une pression de vente sur les anciens généraux du marché - les FANNG - un autre signe d'avertissement géant pour le marché haussier actuel.

Les généraux du marché commencent à chuter

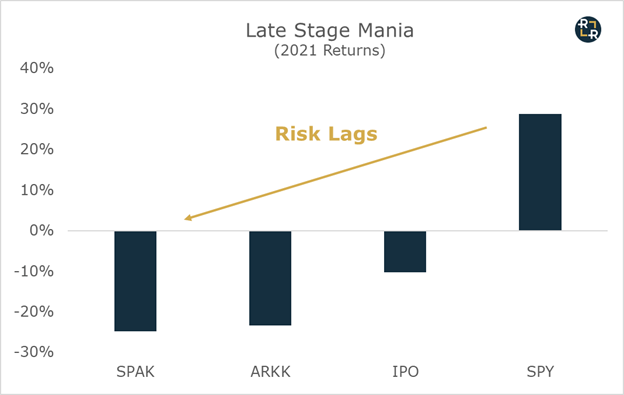

L'un des principaux indicateurs d'un marché qui passe de l'essor à l'effondrement est une forte détérioration des actions les plus spéculatives. L'année dernière en a été l'exemple type, puisque les entreprises les plus spéculatives du marché qui brûlent le plus de liquidités - y compris la récente série d'introductions en bourse de faible qualité, les SPAC et pratiquement toutes les positions de l'ETF ARK Innovation (NYSE:ARK) - sont passées de leaders du marché en 2020 à retardataires en 2021 :

Jeremy Grantham décrit ce phénomène de fin de cycle comme les "termites de la confiance" qui rongent l'extérieur du marché haussier, avant de se frayer un chemin jusqu'aux fondations. Pendant une grande partie de l'année 2021, l'argent s'est détourné de ces actions spéculatives pour se diriger vers les méga-capitalisations de premier ordre - notamment les FAANNG+ (Facebook (NASDAQ:FB), Amazon (NASDAQ : AMZN, Apple (NASDAQ:AAPL), Netflix (NASDAQ:NFLX), Nvidia (NASDAQ:NVDA), Alphabet (NASDAQ:GOOGL), etc. ).

Mais voici le signe troublant pour les haussiers : les termites de la confiance ont maintenant fait leur chemin vers les anciens généraux du marché des méga-capitalisations, à commencer par Netflix.

Après avoir publié des prévisions peu encourageantes concernant la croissance future des abonnements dans son dernier rapport sur les résultats, Netflix a chuté de plus de 20 % en une seule journée. L'action a maintenant perdu plus de 50 % par rapport aux sommets atteints pas plus tard qu'en novembre 2021 :

Au cours des dernières semaines, nous avons vu la pression de vente s'étendre aux autres valeurs générales. Plus particulièrement, les actions de la société Amazon ont perdu 25 % par rapport à leurs récents sommets, et ce, en dépit de toute nouvelle fondamentale significative.

Si l'on additionne tout cela, les fondamentaux macroéconomiques, les flux financiers et la dynamique du marché actuel devraient inciter les investisseurs à la prudence pour l'avenir. La gueule de bois fiscale et l'inflation galopante continueront de faire pression sur la consommation dans l'économie réelle. Dans le même temps, nous assisterons probablement à un renversement des flux monétaires records qui ont contribué à gonfler les valorisations stratosphériques du marché boursier actuel.

Nous voyons déjà les premiers signes du passage du boom à l'effondrement, et ce, avant que la Fed ne commence à resserrer sa politique monétaire dans une économie qui ralentit. C'est la recette d'une croissance des bénéfices plus faible, d'un ralentissement de l'économie et d'une baisse des valorisations.

En résumé, ne vous attendez pas à ce que 2022 ressemble à 2020 ou 2021.

Cet article a été initialement publié par le Ross Report.

.