- Après avoir fortement rebondi après le krach de l'ère pandémique, les actions de Simon Property subissent à nouveau une pression à la vente.

- Avec la Réserve fédérale qui s'obstine à vouloir récupérer l'inflation, les propriétaires immobiliers, comme Simon Group, ne peuvent pas rester à l'écart des vents contraires de l'économie.

- Les centres commerciaux sont les plus exposés aux dépenses discrétionnaires des consommateurs et doivent faire face à de plus grands défis lorsque l'économie ralentit.

Le plus grand exploitant de centres commerciaux d'Amérique, Simon Property Group (NYSE :SPG), offre une proposition risque-récompense intéressante aux investisseurs. Bien que le trafic dans les centres commerciaux de la société se soit entièrement rétabli après avoir été touché par la pandémie, le risque de récession rend de nombreux investisseurs prudents.

Ces sentiments du marché se reflètent dans l'action de Simon Property, basée à Indianapolis. Après avoir fortement rebondi après l'effondrement du marché provoqué par la pandémie en mars 2020, les actions SPG sont restées sous pression l'année dernière. Elles ont baissé d'environ 25 % cette année, contre une faiblesse de 15 % sur le S&P 500.

Source : Investing.com

L'immobilier a une longue histoire en tant que couverture contre l'inflation, basée sur le principe que les revenus générés par les bâtiments ont tendance à suivre le rythme des prix à la consommation. Mais cette fois, cela pourrait être différent. Avec la Réserve fédérale qui s'obstine à vouloir ramener l'inflation à son niveau le plus élevé depuis quatre décennies en relevant agressivement les taux d'intérêt, il est difficile pour les propriétaires immobiliers, comme Simon Group, de rester à l'abri des vents contraires de l'économie.

Les centres commerciaux sont les plus exposés aux dépenses discrétionnaires des consommateurs et doivent faire face à de plus grands défis lorsque l'économie ralentit. Si les consommateurs haut de gamme continuent d'absorber la hausse des prix du carburant, du logement et de l'alimentation, ce n'est pas le cas des consommateurs à revenus faibles et moyens, car les chèques de relance du gouvernement de l'année dernière ne sont plus disponibles pour les aider.

Simon, qui est une société d'investissement immobilier (REIT) possédant des centres commerciaux, des restaurants, des lieux de divertissement et des destinations à usage mixte de premier ordre à travers les États-Unis, n'a pas été confronté à de telles pressions jusqu'à présent.

L'activité des centres commerciaux est forte

Lors de la conférence téléphonique sur les résultats du mois dernier, le directeur général David Simon a indiqué que l'activité des centres commerciaux restait assez forte aux États-Unis. Les ventes au pied carré pour ses locataires ont augmenté de 14 % par rapport à l'année précédente, ce qui constitue un record. Le taux d'occupation des centres commerciaux de Simon était de 94,5 % à la fin du mois de septembre, contre 92,8 % à la même période de l'année précédente. Le loyer minimum de base par pied carré était de 54,80 dollars au troisième trimestre, contre 53,91 dollars l'année précédente.

Bien que ces chiffres soient encourageants, ils ne correspondent pas à une tendance normale. Après les restrictions liées à la pandémie, les consommateurs reprennent leurs activités extérieures, notamment en se rendant davantage dans les centres commerciaux et autres lieux de rassemblement communautaire.

Si la récession frappe de plein fouet l'année prochaine, comme le prévoient de nombreux économistes, Simon pourrait avoir du mal à maintenir un taux d'occupation élevé. Un environnement économique plus lent réduit la demande d'expansion des meilleurs opérateurs de détail et force les détaillants plus faibles à fermer leurs opérations.

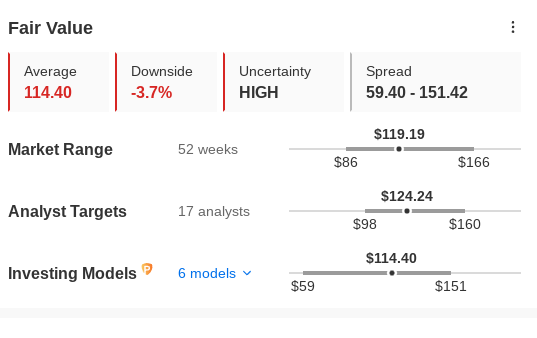

En raison de ces risques, les différents modèles d'InvestingPro ne fournissent pas de signal d'achat pour le titre Simon à ces niveaux. En fait, ces modèles montrent que l'action SPG se négocie près de sa juste valeur.

Source : InvestingPro

Un autre grand attrait de l'achat de FPI, telles que Simon, est leur potentiel de revenu.

Les FPI offrent aux investisseurs une exposition au secteur de l'immobilier, mais sans l'obligation d'effectuer une importante mise de fonds ou de contracter une dette hypothécaire pour acquérir une participation dans une propriété physique, tout en conservant les avantages d'un flux de revenus régulier.

Mais cette proposition devient moins attrayante lorsque les taux s'envolent. Après avoir attiré pendant des années les investisseurs en quête de rendement à une époque où les taux d'intérêt étaient au plus bas, l'équation change rapidement. Selon Bankrate.com, les investisseurs peuvent aujourd'hui obtenir jusqu'à 4 % par an sur un certificat de dépôt (CD) à faible risque d'une durée de trois ans.

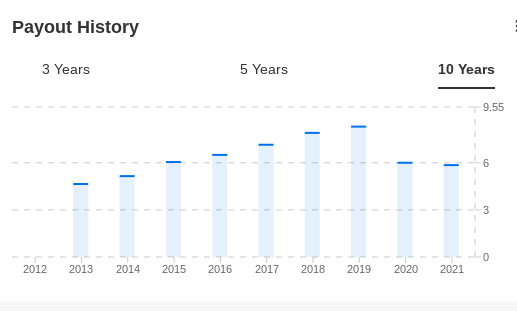

Source : InvestingPro

En ce qui concerne les dividendes, Simon Property n'a pas non plus un palmarès très impressionnant. Les paiements sont toujours inférieurs à ce qu'ils étaient avant la pandémie, après que la société les ait réduits en 2020 pour faire face à la baisse des revenus. Le géant des centres commerciaux verse actuellement un dividende annuel de 7,20 dollars, ce qui correspond à un rendement de 6 %.

Comme le géant des centres commerciaux profite d'une demande refoulée pour les visites de briques et de mortiers, il est possible que le dividende augmente encore cette année. Selon les dernières prévisions de Simon, les FFO (fonds d'exploitation) comparables se situeront dans une fourchette de 11,83 à 11,88 dollars par action diluée pour l'année se terminant en décembre. Cela se compare aux 12,04 $ qu'ils ont générés en 2019 lorsqu'ils ont versé un dividende de 8,30 $.

Mais c'était l'époque où les taux d'intérêt étaient trop bas. Avec des taux d'intérêt en hausse et d'autres coûts qui augmentent, il semble assez difficile pour la FPI sensible aux taux de distribuer plus de liquidités parmi les investisseurs.

Conclusion : Faut-il acheter cette action à dividendes ?

Simon Group n'est pas le genre d'action que les investisseurs devraient acheter lorsque les taux d'intérêt augmentent. Les opérateurs de centres commerciaux pourraient être mis sous pression si l'économie prend un mauvais tournant et que les détaillants commencent à fermer leurs magasins. L'investissement dans les actions immobilières est derrière nous dans le cycle économique actuel.

Avertissement : au moment de la rédaction de cet article, l'auteur ne possède pas d'actions SPG. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.