Je dis souvent dans mes analyses ou quand je vais parler dans un événement, que pour investir il n'y a que 20% de technique et de stratégie... les 80% sont des comportements.

Je dis cela parce que si l'on y réfléchit, au niveau stratégique, ce serait très simple (voir mon analyse d'hier), donc ce que chaque investisseur devrait vraiment apprendre, ce sont les "qualités" comportementales qui lui permettront de se distinguer de la masse.

Les 3 qualités clés pour réussir sur les marchés

Nous allons donc voir quelles sont les 3 qualités indispensables que tout investisseur devrait avoir (elles sont classées dans ce qui est selon moi l'ordre d'importance).

- Discipline

- Patience

- Humilité

Discipline

La discipline apporte avec elle, à mon avis, une double qualité, car une sous-caractéristique de la discipline est la constance.

Pour un investisseur, la discipline signifie établir une stratégie initiale, planifier un certain type d'approche du marché et... la maintenir.

Si on y réfléchit, c'est comme aller à la salle de sport : je me suis moi-même dans le passé inscrit à la salle de sport, j'y suis allé quelques fois puis j'ai abandonné (depuis 1 mois j'ai repris l'engagement d'y aller 3 fois par semaine jusqu'à la fin de l'année, je pense que c'est un excellent entraînement côté " discipline ").

Pensez au nombre de fois où vous avez commencé avec votre argent à construire un portefeuille qui prévoyait par exemple un rééquilibrage annuel ou semestriel, et où, ponctuellement, après un ou deux entretiens, vous avez tout simplement tout changé.

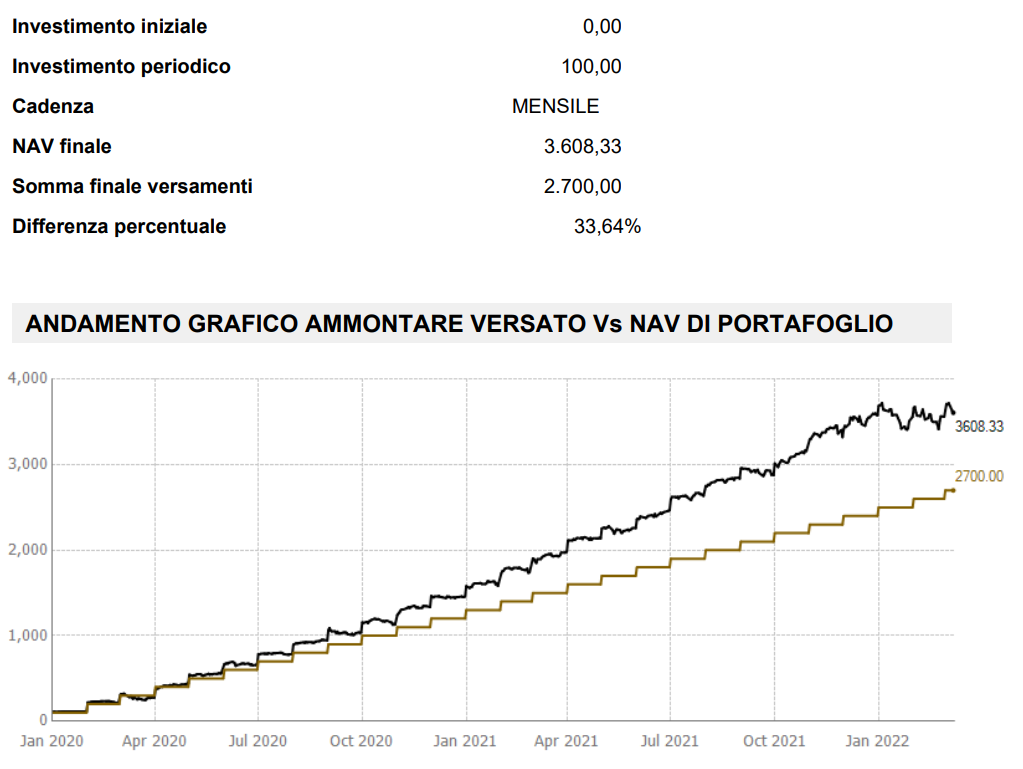

Dans l'exemple ci-dessous, je vous ai donné un plan d'accumulation de 100 € par mois qui a débuté le 1er janvier 2020 sur le S&P 500. Lorsque le Covid arrive, après une première baisse, vous décidez de tout fermer de peur de perdre l'argent, car vous vous dites "je vais laisser ces 100 euros par mois sur le compte courant". Et au début, alors que le marché continue de baisser, vous vous sentez soulagé, pensant que vous avez fait le bon choix.

Ainsi, sans rien investir, mais en épargnant simplement, vous mettez de côté 2 723 € du 1er janvier 2020 à aujourd'hui (23 € d'intérêts plus le capital non investi).

Si, en revanche, vous poursuivez (avec discipline et constance) votre plan d'accumulation, quels que soient les événements, vous retirerez pratiquement 3 608 euros dans la même période (885 euros de plus, soit 32,5 % d'argent en plus grâce aux intérêts).

Il a été statistiquement prouvé, quelle que soit la période historique, qu'investir (correctement avec un plan et un horizon temporel adéquats) votre argent rapporte beaucoup plus que de ne pas l'investir.

Patience

Mon professeur d'administration des affaires à l'université avait l'habitude de dire que la loterie est la "taxe sur la stupidité".

J'ajouterais qu'il s'agit de la "taxe sur la stupidité et l'impatience". Oui, car qui jetterait de l'argent (au lieu de l'investir) s'il y avait une chance sur 622 614 630 d'obtenir un "6" (cas du Superenalotto).

Il vaut mieux jeter de l'argent AUJOURD'HUI, avec une probabilité quasi nulle, car si vous gagnez, vous gagnez AUJOURD'HUI, plutôt que de l'investir pour avoir quelque chose dans quelques années.

Pensez au jeu du rendement attendu (mieux vaut 10 euros sûrs aujourd'hui ou 20 euros demain avec une probabilité de 50 % ?) Serait-il préférable d'avoir 0 euro aujourd'hui ou 20 euros demain avec une probabilité de 99 % ? Beaucoup de gens choisissent toujours la première option, le monde est vraiment étrange...

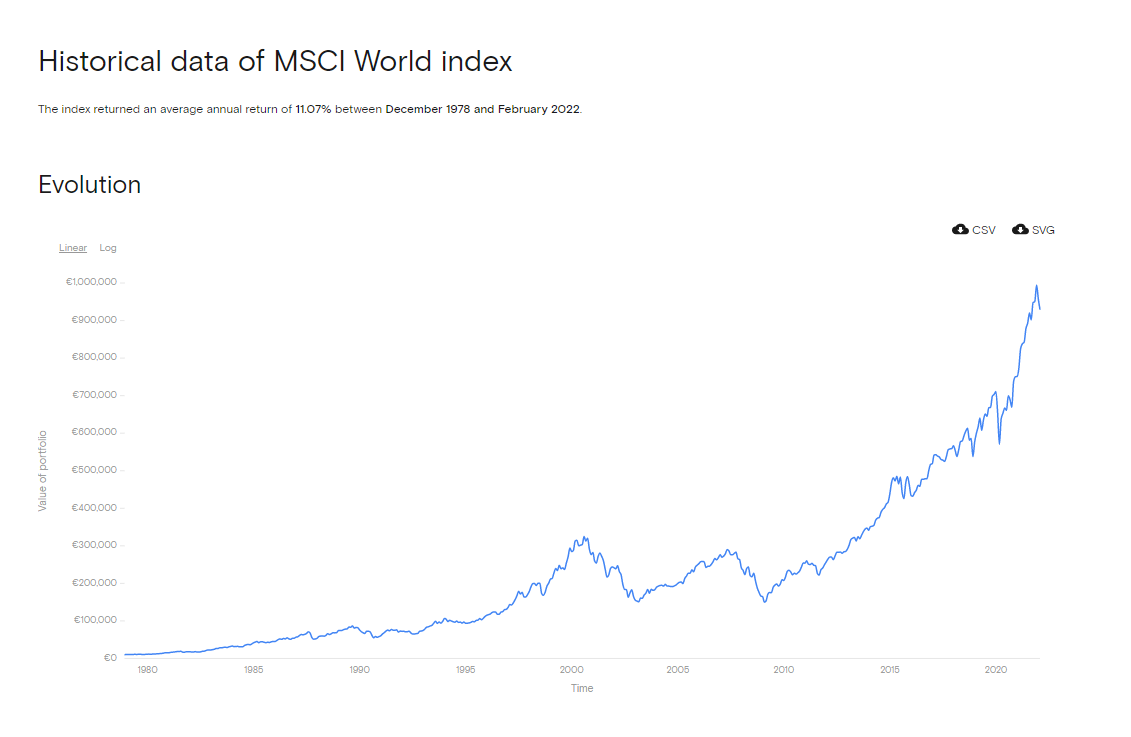

Afin de ne pas toujours prendre les données uniquement sur l'Amérique, j'ai mis ici les rendements du MSCI World de 1978 à aujourd'hui (11.7% annualisé, traduit 1 Dollar investi en 1978 = 950.000 Euro aujourd'hui, VOICI VOTRE "6" PRESQUE CERTAIN !)

La question est toujours la suivante : qui a la patience d'investir dans quelque chose, puis de le conserver pendant 10, 15, 20 ou 30 ans ?

Humilité

Le 8 mars, j'ai publié une analyse dans laquelle je montrais le rendement réalisé en 1 an environ sur les matières premières (au final j'ai clôturé à +82% en ayant vendu dans la journée). Le lendemain, un "flash crash" sur le pétrole brut et une chute de l'or ont porté les matières premières à -12%.

J'aimerais penser que je suis un diseur de bonne aventure ou un animateur de marché, mais malheureusement je ne le suis pas. De telles situations risquent toutefois de nourrir l'ego de l'investisseur, car inconsciemment, nous pensons être en mesure de "contrôler" certaines situations sur les marchés.

Malheureusement, ce n'est pas le cas, ni pour moi ni pour personne. Le seul repas gratuit est notre allocation d'actifs et le temps, je n'en connais pas d'autres.

Le risque, surtout en période de marchés haussiers ou en coïncidence d'opérations comme celle que je viens de vous décrire, est donc de "sentir" soudainement les génies. Cela "relâche" la discipline dans la gestion ordinaire et peut nous amener à quitter notre chemin pour tenter le sort dans une dynamique d'investissement différente (par exemple, parier sur une autre action unique parce que "je suis bon").

À long terme, cela entraîne des dommages importants pour notre capital. Un petit conseil pratique : lorsque vous voulez retrouver une bonne dose d'humilité, prenez le rendement de l'indice S&P500 des 5 ou 10 dernières années, et comparez-le au rendement que vous avez réalisé...

Conclusions

Discipline (et constance), patience, humilité. Ces 3 "qualités", exercées dans l'arc temporel correct, seront votre salut dans toute situation de marché.

Je vais travailler dessus, en attendant j'essaierai de les pratiquer dans le gymnase...

Jusqu'à la prochaine fois !

Si vous pensez que mes analyses sont utiles, et que vous voulez recevoir des mises à jour lorsque je les publie en temps réel, cliquez sur le bouton FOLLOW de mon profil !

" Cet article a été rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et, en tant que tel, il ne vise pas à encourager l'achat d'actifs de quelque manière que ce soit ". Je tiens à vous rappeler que tout type d'actif, évalué de plusieurs points de vue, est très risqué et que, par conséquent, toute décision d'investissement et le risque y afférent restent de la responsabilité de l'investisseur.