- La valeur continue de s'imposer confortablement face à la croissance en 2022

- L'indice Dow pourrait réaliser sa meilleure performance mensuelle depuis 1976.

- J'affirme que le Dow Jones va continuer à se redresser par rapport au NASDAQ Composite, un indice de croissance, jusqu'à la fin de l'année.

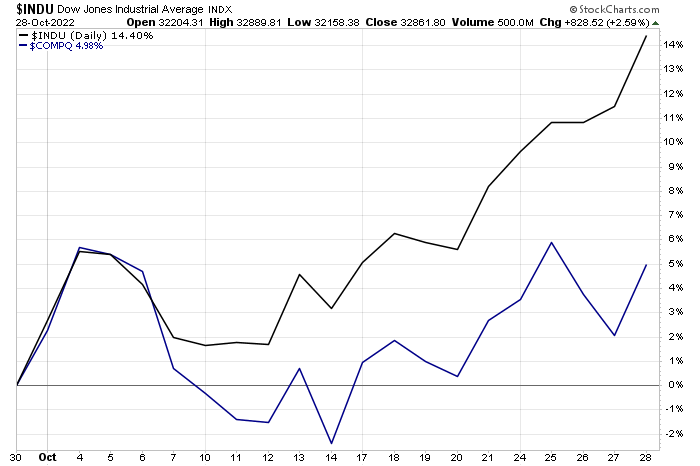

Le marché boursier national a connu un mois exceptionnel. Dans un contexte où le U.S. dollar index reste élevé et où les taux d'intérêt ne sont pas loin de leurs plus hauts niveaux du cycle, les actions ont réalisé un retour impressionnant au cours de la seconde moitié du mois. En dépit d'une saison des résultats incertaine, les indices Dow Jones Industrial Average et NASDAQ Composite ont bondi la semaine dernière.

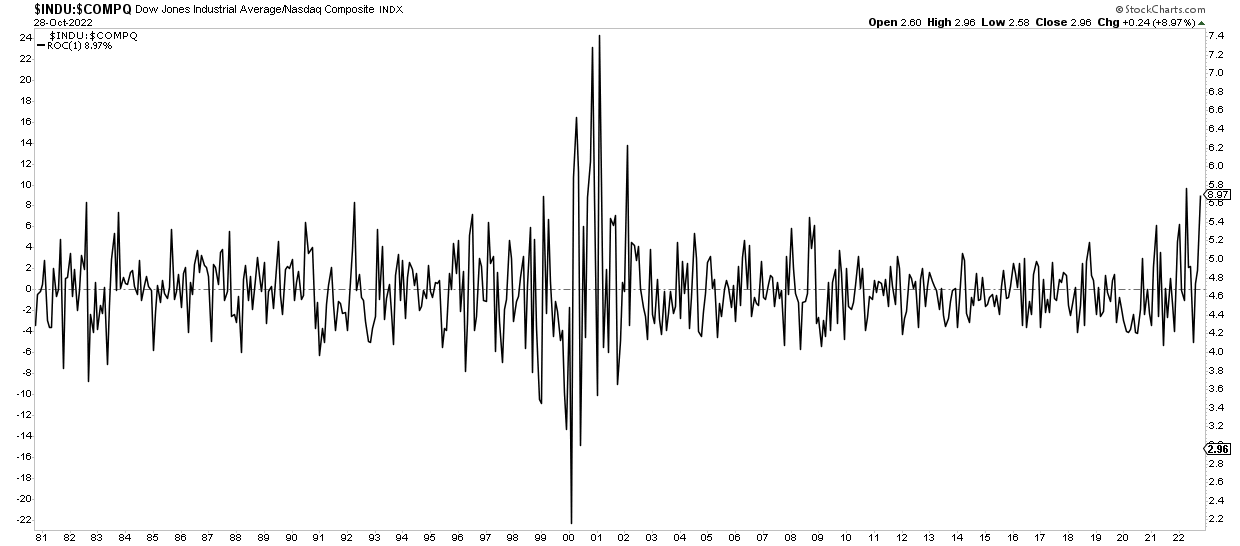

Sur le mois, jusqu'à vendredi dernier, le Dow Jones a enregistré une hausse massive de 14,4 %, ce qui lui permet de réaliser son meilleur mois depuis 1976, tandis que le NASDAQ n'a progressé que de 5 %. Cette différence de près de dix points de pourcentage fait partie des plus grands écarts mensuels que nous ayons vus au cours des quatre dernières décennies, en dehors du krach Internet de l'an 2000.

Performances d'octobre jusqu'à la semaine dernière : Dow > NASDAQ

Source : Stockcharts.com

Rendements mensuels relatifs des 40 dernières années : Dow par rapport au NASDAQ

Source : Stockcharts.com

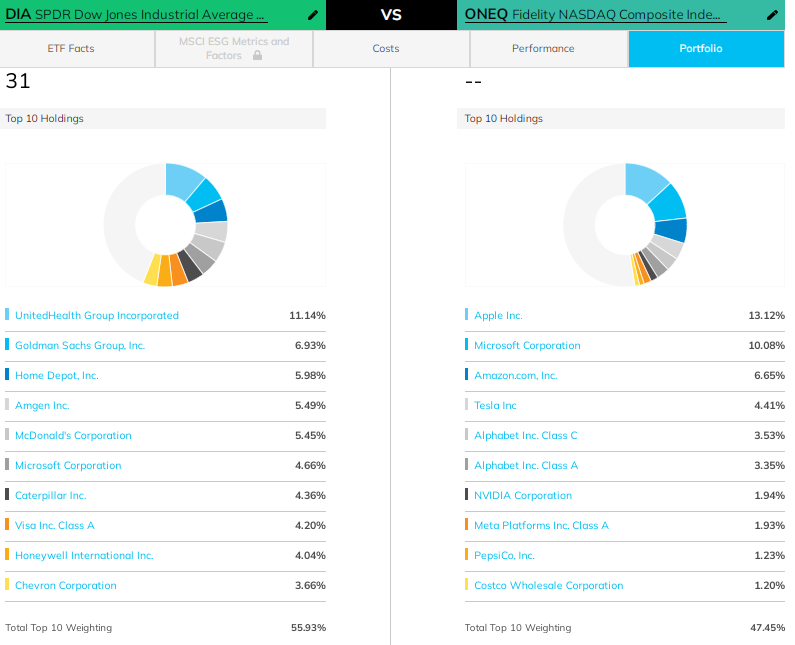

Comment expliquer cette différence ? Ne cherchez pas plus loin que l'exposition sectorielle. La construction du Dow, pondérée par les prix, signifie que le secteur des soins de santé occupe une position massive de 22 % dans l'indice. Le secteur des technologies de l'information ne représente que 19 % de la moyenne des valeurs vedettes.

Comparez cela au NASDAQ Composite, un indice à forte croissance, qui penche à 43 % vers le secteur des technologies de l'information et qui est exposé à moins de 9 % aux actions du secteur de la santé. Il est intéressant de noter que le seul grand FNB composé NASDAQ est le Fidelity Nasdaq Composite Index ETF (NASDAQ :ONEQ), alors qu'il existe plusieurs fonds indiciels NASDAQ 100 et DJIA.

Selon ETF.com, UnitedHealth Group (NYSE :UNH) représente 11% du DJIA. Apple Inc (NASDAQ :AAPL), en revanche, représente 13% du NASDAQ et seulement 3% du Dow Jones.

Comparaison entre le DJIA et le ONEQ : Des différences sectorielles majeures entraînent Sharp Différentiels de rendement depuis le début de l'année

Source : ETF.com

Les investisseurs actifs peuvent se demander quel est le meilleur choix pour l'avenir. Comme c'est le cas pour de nombreuses décisions d'investissement descendantes, tout dépend de votre position sur les performances de la valeur par rapport à la croissance et des secteurs qui, selon vous, seront les plus performants. En général, on peut s'attendre à ce que le Dow Jones continue de battre le NASDAQ si les actions de valeur et de dividende maintiennent leur alpha.

En tant que technicien, je pense qu'il est plus probable que la tendance reste votre amie en cette fin d'année. Il faut savoir que la vente de pertes fiscales a parfois pour conséquence que les perdants de l'année continuent à sous-performer dans les dernières semaines de l'année. De plus, le momentum, en général, dicte que ce qui a fonctionné devrait continuer à fonctionner à court terme.

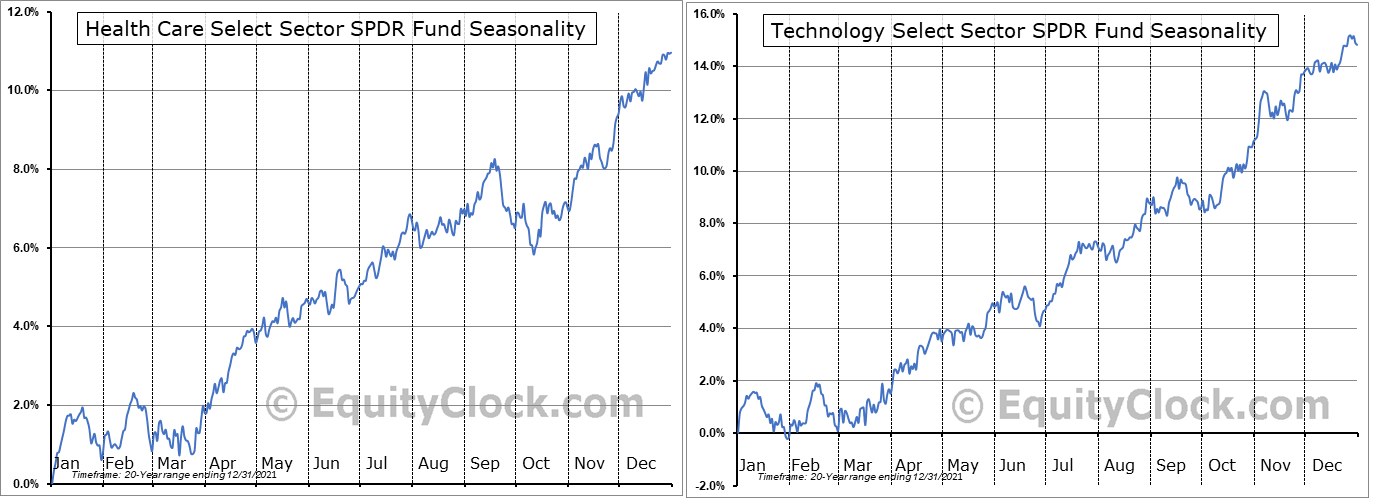

La saisonnalité est similaire entre XLV et XLK

Source : Equity Clock

Nous pouvons également vérifier les tendances saisonnières entre le Health Care Select Sector SPDR Fund (NYSE :XLV) et le Technology Select Sector SPDR Fund (NYSE :XLK). Selon Equity Clock, en utilisant les données de performance des deux dernières décennies pour la période se terminant le 31 décembre 2021, l'avantage va à nouveau au secteur de la santé. Ce secteur a tendance à remonter d'environ quatre points de pourcentage, soit plus de la moitié de son gain annuel habituel, au cours des deux derniers mois de l'année. XLK, quant à lui, voit une plus petite partie de sa progression annuelle en novembre et décembre, mais toujours environ +4%.

Conclusion : Faut-il préférer le Dow Jones au Nasdaq ?

Tout le battage récent sur le site à propos de l'énorme gain du Dow Jones en octobre pourrait vous amener à vous demander si vous ne pourriez pas allouer plus de fonds à un ETF qui suit l'indice centenaire. J'affirme que cela pourrait être une opération gagnante contre, par exemple, un indice à forte croissance comme le NASDAQ Composite. Les allocations relativement élevées du Dow Jones dans des secteurs comme les soins de santé, les finances et l'industrie, avec des pondérations plutôt légères dans les technologies de l'information et les services de communication, offrent un moyen intéressant de jouer un rebond continu de la valeur par rapport à la croissance.

Divulgation: Mike Zaccardi ne possède aucun des titres mentionnés dans cet article.

Quelle action envisager lors de votre prochain investissement ?

La puissance de calcul de l'IA est en train de changer le marché boursier Français. Les ProPicks IA d'Investing.com sont des portefeuilles d'actions gagnants choisis par notre IA avancée pour la France, les États-Unis et d'autres marchés passionnants dans le monde entier. Notre meilleure stratégie, Titans de la Tech, a presque doublé le S&P 500 en 2024 - l'une des années les plus haussières de l'histoire. Et Top Actions Françaises, conçue pour une large exposition au marché, affiche des gains de +314% avec une performance testée sur 10 ans. Quelle action Française sera la prochaine à monter en flèche ?

Débloquez l’IA ProPicks