Les Minutes de la Fed de février pourraient révéler que les taux devront être relevés plus que prévu.

La semaine de négociation sera écourtée en raison des vacances, mais elle sera tout de même riche en données susceptibles de faire évoluer le marché. Le compte-rendu de la Fed sera publié mercredi, et vendredi, nous recevrons les données de l'Inflation PCE, ainsi que celles des Attentes en matière d'inflation de l'Université du Michigan. Le compte-rendu donnera probablement des indications sur ce que la Fed recherche avant de suspendre son cycle de hausse des taux. Je soupçonne qu'elle voudra voir une tendance claire dans les lectures d'inflation d'un mois sur l'autre qui impliquent que la Fed dirige l'économie à un taux de 2 %.

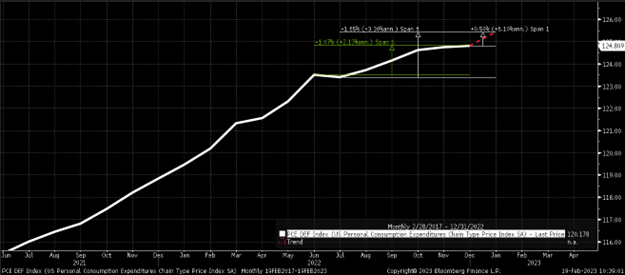

Le PCE devrait augmenter de 0,5 % en glissement mensuel, contre 0,1 % en décembre, et de 5 % en glissement annuel, comme en décembre. Si cette valeur d'un mois sur l'autre est conforme aux prévisions, cela indiquerait que la tendance annualisée sur trois mois de l'indice PCE est passée de 0,9 % (octobre, décembre, janvier) à 3,35 % (novembre, décembre, janvier). Dans le même temps, elle est de 3,3 % en rythme annualisé de juillet à janvier, contre 2,1 % en rythme annualisé sur la même période.

Vous pouvez donc constater que si les variations sur 3 mois et 6 mois en glissement annuel sont en forte baisse par rapport à ce qu'elles étaient, elles restent bien supérieures à l'objectif de 2 % fixé par la Fed pour l'indice global des prix à la consommation et montrent une accélération significative par rapport à la tendance précédente. Si un seul point de données ne paniquera pas la Fed, une lecture chaude en février pourrait le faire. Donc, si le mois de janvier est conforme aux attentes, cela signifie probablement que la Fed fait un pas en arrière dans la réalisation de son objectif.

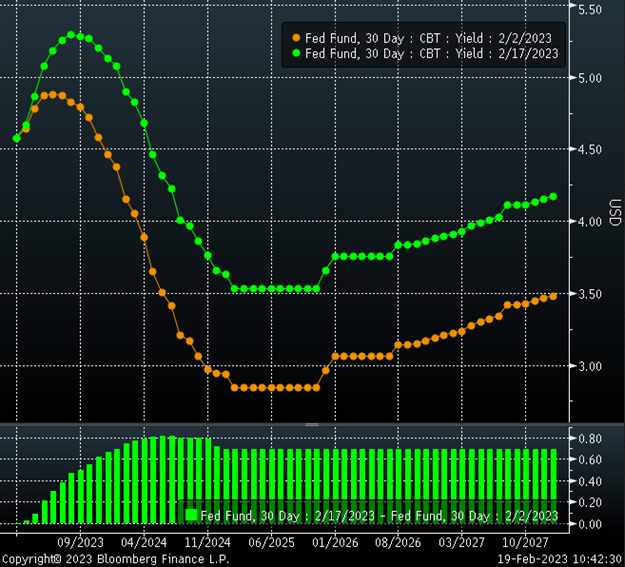

L'IPC et l'PPI de la semaine dernière ont certainement donné à réfléchir aux investisseurs et ont même poussé les analystes à revoir à la hausse leurs estimations du PCE. En conséquence, les contrats à terme sur les fonds fédéraux ont été réévalués et sont maintenant plus de 80 points de base plus élevés qu'ils ne l'étaient le 2 février, le jour précédant le Rapport sur l'emploi de janvier. Le taux terminal maximal est maintenant considéré comme étant de 5,3 % en août, contre environ 4,85 %.

Taux à 10 ans

Cette situation a entraîné une hausse des taux nominaux, le taux à 10 ans atteignant et testant la résistance à 3,9 %. Il semble également être sorti d'une configuration en fanion haussier, et le RSI a dépassé deux tendances baissières. Cela suggère probablement que la dynamique globale du 10 ans s'est orientée vers des taux plus élevés.

En outre, si le 10 ans dépasse 3,9 %, cela confirmerait probablement un double fond et pourrait entraîner un nouveau test des sommets autour de 4,25 %.

TLT

Nous pouvons observer une évolution similaire dans l'ETF TLT, qui est tombé en dessous d'une tendance haussière majeure depuis les plus bas d'octobre. Le momentum du TLT est également passé de haussier à baissier, avec une rupture du RSI sous une tendance haussière et la formation d'une nouvelle tendance baissière du RSI. À ce stade, le support se situe autour de 99,70 $, et si ce point de prix est cassé, cela met en place un modèle de double sommet et la possibilité pour les actions d'atteindre leurs plus bas.

DXY

Le dollar index a également fait une percée, à partir d'un biseau descendant. Je pense que le dollar peut revenir dans la zone des 105,80.

SPX

Plus important encore, le S&P 500 semble achever une configuration de type bump-and-run. La première tendance à la hausse de la configuration de type bump-and-run a été achevée, et maintenant le S&P 500 est susceptible de continuer à dériver vers le bas, vers la ligne de tendance inférieure, autour de 3 950.

QQQ

À ce stade, la question est de savoir si le QQQ a complété un biseau d'élargissement. Si c'est le cas, la prochaine étape pour le QQQ se situera autour de 270 $.

QQQ vs. TIP

En outre, il y a eu une déconnexion massive entre le QQQ et le TIP ETF. Le TIP ETF représente les taux réels, et lorsqu'il baisse, cela indique que les taux réels augmentent. La hausse des taux réels est mauvaise pour les actions et le NASDAQ en particulier. L'écart entre le QQQ et le TIP est vaste en ce moment, ce qui suggère que le QQQ est surévalué par rapport aux taux réels.

NVDA

Nvidia (NASDAQ :NVDA) publiera ses résultats cette semaine, et je me risquerais à penser que Nvidia n'affichera pas des résultats méritant la hausse de 51 % du titre depuis le début de l'année. Le titre a cessé de progresser autour de l'extension de 1% de la vague A de retracement et est maintenant très proche de casser le support à 209$. Le prochain niveau de soutien se situerait à 200 $.

AAPL

Gardez un œil sur Apple (NASDAQ :AAPL). Je possède cette action depuis très longtemps, mais elle a connu un mouvement monstre depuis ses plus bas niveaux. L'action est restée bloquée à 156 $ malgré quelques tentatives de sortie. Les actions flirtent avec le passage sous la moyenne mobile exponentielle à 10 jours. S'il casse sous cette moyenne mobile, cela signalerait un changement de tendance et permettrait probablement de combler le gap à 145$.

Bonne chance cette semaine.