Cet article a été rédigé exclusivement pour Investing.com.

La réaction immédiate de la plupart des investisseurs à l'écart important du rapport d'août sur les emplois non agricoles a été de penser que l'économie s'affaiblissait et que la Fed allait donc retarder l'entrée en vigueur de son programme.

Oui, la croissance du PIB est en train de ralentir ; le modèle GDPNow de la Fed d'Atlanta, en date du 2 septembre, suggère une croissance de 3,7 % au troisième trimestre. C'est très loin de ce que beaucoup espéraient au début du trimestre.

Cependant, cela ne signifie pas que la Fed va retarder le tapering. En examinant le dernier rapport sur l'emploi du BLS, on constate que de nombreux éléments positifs indiquent que le marché du travail se renforce, ce qui devrait permettre à la Fed de commencer à réduire ses achats d'actifs en septembre ou en novembre.

Le rapport sur l'emploi ne devrait pas retarder la réduction progressive du QE

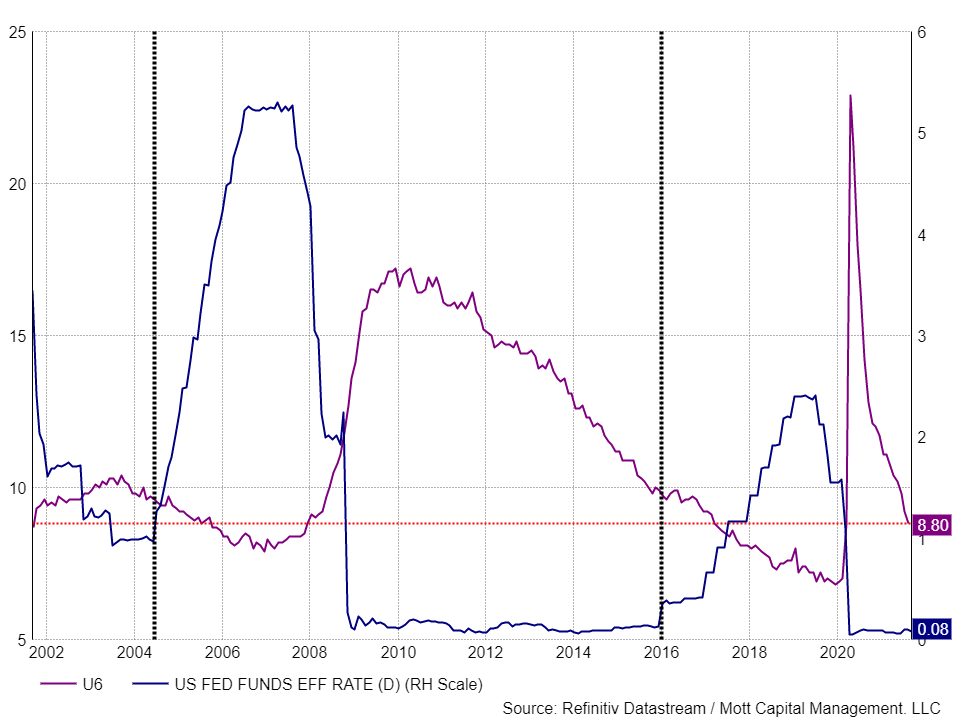

L'une des caractéristiques les plus solides de ce dernier rapport sur l'emploi est sans doute la mesure U-6 du sous-emploi. Le taux est tombé à 8,8 %, son plus bas niveau de l'ère post-COVID. Ce chiffre est particulièrement impressionnant car la Fed a mis fin à l'assouplissement quantitatif en 2014 alors que ce taux était beaucoup plus élevé - plus de 10 % - et a ensuite augmenté les taux d'intérêt en 2015.

En 2004, la lecture de U-6 était également autour de 10% lorsque la Fed a commencé à resserrer sa politique monétaire. Selon la norme U-6, il semblerait que le seuil pour réduire les achats d'actifs ait été atteint.

De solides résultats

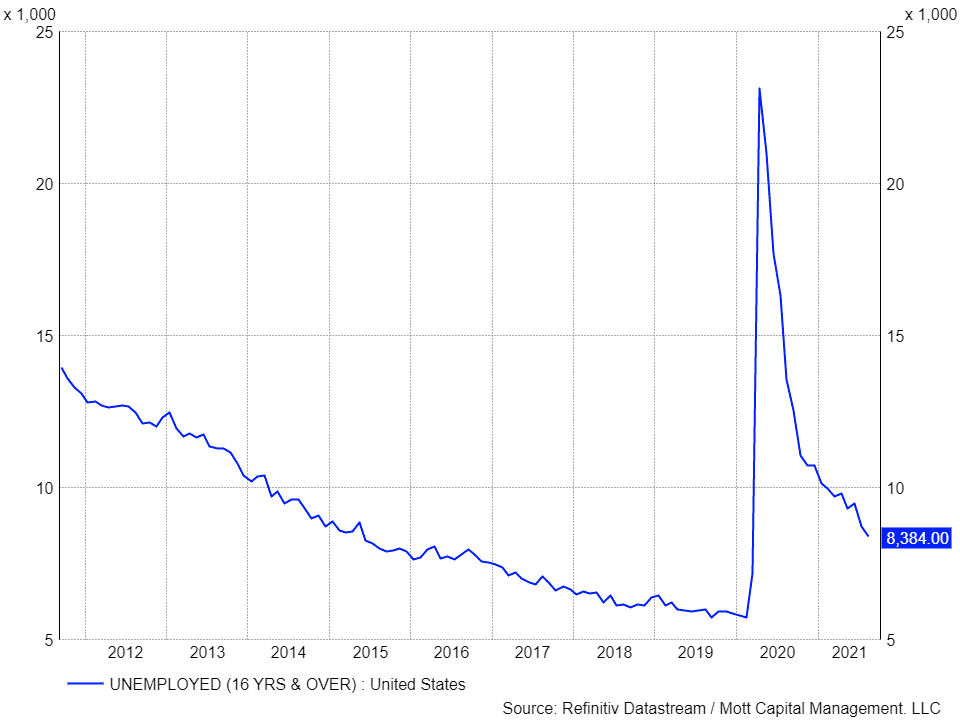

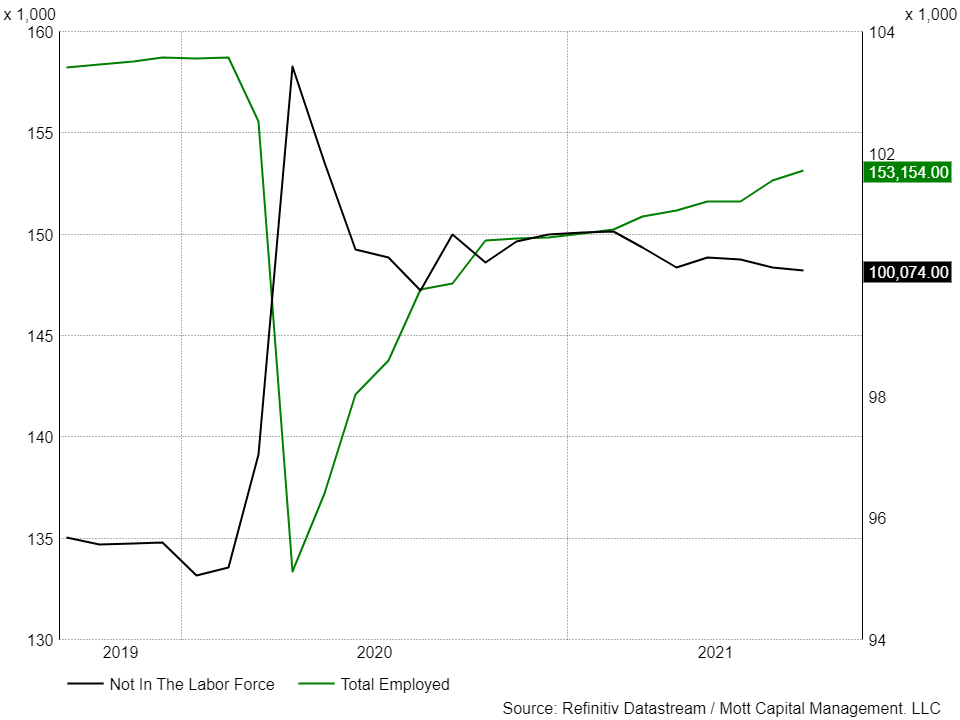

La baisse du nombre de chômeurs a été encore plus impressionnante, avec une diminution de 318 000 personnes pour atteindre 8,4 millions, contre 8,7 millions en juillet et 9,5 millions en juin. Ce qui est important dans ce total, c'est que cette baisse n'est pas due au fait que des personnes ont quitté le marché du travail et ne sont plus comptées comme chômeurs. La mesure de la population inactive a connu son troisième mois consécutif de baisse et a diminué de 49 000 en août pour atteindre 100 millions. Par ailleurs, le nombre de personnes ayant un emploi a augmenté de 509 000 pour atteindre 153,1 millions en août, contre 151,6 millions en juin. Dans l'ensemble, la population active a augmenté de 190 000 personnes pour atteindre 161,5 millions en août. Toutes ces données montrent que les personnes qui cherchaient du travail en août en ont trouvé, et que les personnes qui ne faisaient pas partie de la population active sont revenues sur le marché du travail.

Dans ces conditions, il semble que le marché de l'emploi soit assez robuste et, bien que la croissance du PIB soit modérée, elle semble revenir à sa tendance à long terme. Ce retour à la tendance se produit plus rapidement que la plupart des gens ne le pensaient. Cependant, le retour de l'économie à sa tendance à long terme n'est pas une raison pour retarder le processus de réduction des achats d'actifs.

C'est le moment

En fait, c'est le moment idéal pour que la Fed réduise ses achats d'actifs et ne les retarde pas. Le marché boursier américain se négocie à un niveau record et, pour l'essentiel, il a complètement ignoré tout risque que le resserrement des conditions financières pourrait lui faire courir. Si la Fed attend, elle ne fera qu'offrir au marché des actions une chance de baisser avant le retrait progressif, créant ainsi une situation que la Fed devrait essayer d'éviter. Une correction du marché boursier n'est jamais amusante, mais il peut être plus facile de naviguer à partir d'un sommet record du point de vue du positionnement.

Alors que l'économie a ralenti au troisième trimestre et que le nombre d'emplois pour le mois d'août n'a pas répondu aux attentes, peu de choses ont vraiment changé du point de vue de la Fed. L'économie est assez forte et n'a plus besoin de la politique monétaire ultra-accommodante.