- Le rapport sur l'IPC de septembre est attendu jeudi et devrait montrer que l'inflation annuelle globale a augmenté de 3,6 % par rapport aux 3,7 % enregistrés en août.

- Dans l'ensemble, bien que la tendance soit à la baisse, je pense que les données mettront l'accent sur le risque substantiel d'une nouvelle poussée de l'inflation.

- C'est pourquoi j'ai utilisé l'outil de sélection des titres d'InvestingPro pour identifier certaines des meilleures actions à détenir en période de hausse de l'IPC.

- Vous cherchez d'autres idées de transactions exploitables pour faire face à la volatilité actuelle des marchés ? Les membres d'InvestingPro reçoivent des idées et des conseils exclusifs pour naviguer dans n'importe quel climat. En savoir plus "

Les investisseurs en actions américaines se concentrent aujourd'hui sur le très attendu rapport sur l'inflation, qui pourrait déterminer la trajectoire à court terme d'un rallye boursier qui a vacillé ces dernières semaines.

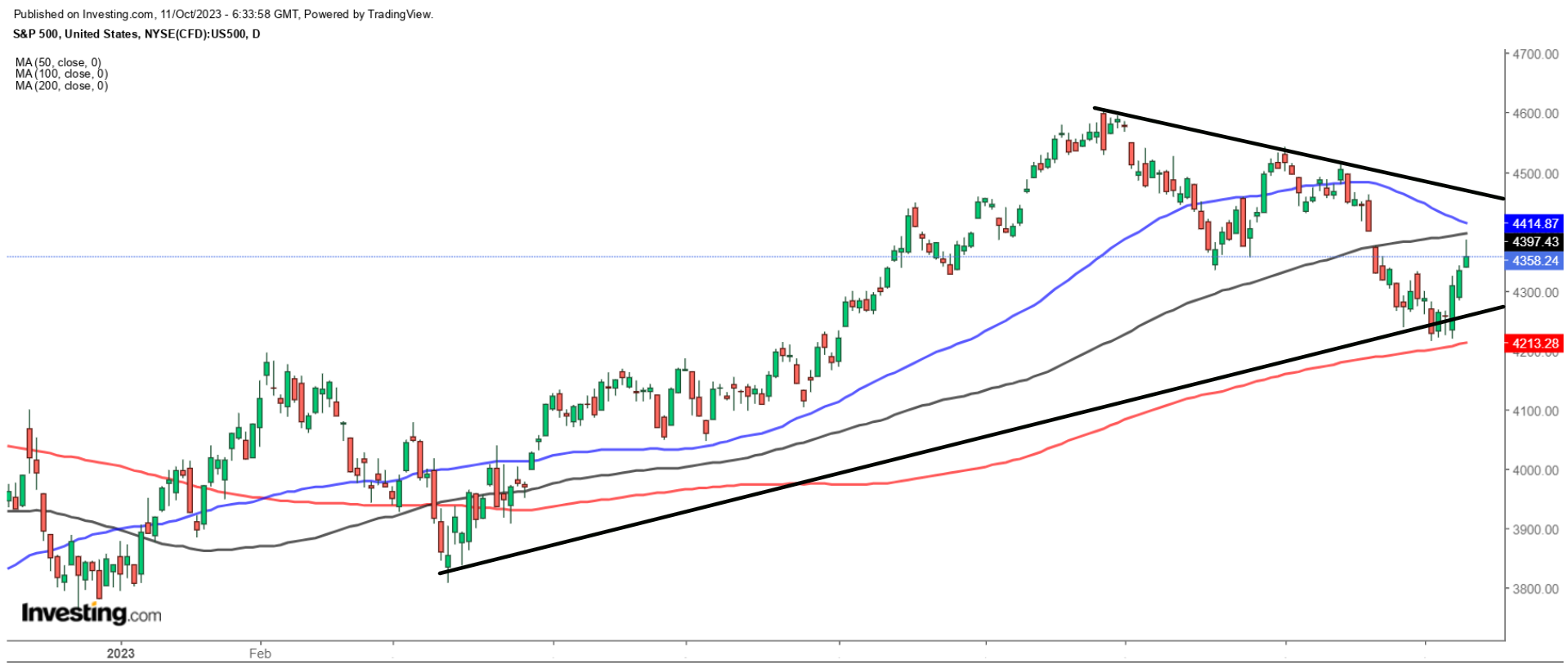

Après s'être rapproché de 4 % de son record historique de janvier 2022 à un moment donné au cours de l'été, l'indice de référence S&P 500 a été mis sous pression par les craintes que les taux d'intérêt restrictifs ne restent en place plus longtemps que prévu.

Avant la publication du rapport, les marchés financiers estimaient à 88 % la probabilité que la Fed maintienne ses taux à leur niveau actuel en novembre, selon Investing.com's Outil de surveillance du taux de la Fed, et à 12 % la probabilité d'une hausse de taux d'un quart de point de pourcentage.

Pour le mois de décembre, la probabilité d'une pause est de 70 % et celle d'un relèvement des taux de 30 %.

La banque centrale américaine étant dépendante des données, les données sur l'inflation IPC d'aujourd'hui revêtent une importance particulière pour les investisseurs qui s'interrogent sur les prochaines actions de la Fed.

À quoi doit-on s'attendre ?

Le gouvernement américain publiera le rapport sur l'IPC de septembre aujourd'hui à 8h30 ET et les chiffres montreront probablement que les prix continuent d'augmenter beaucoup plus rapidement que ce que la Fed considérerait comme compatible avec sa fourchette cible de 2 %.

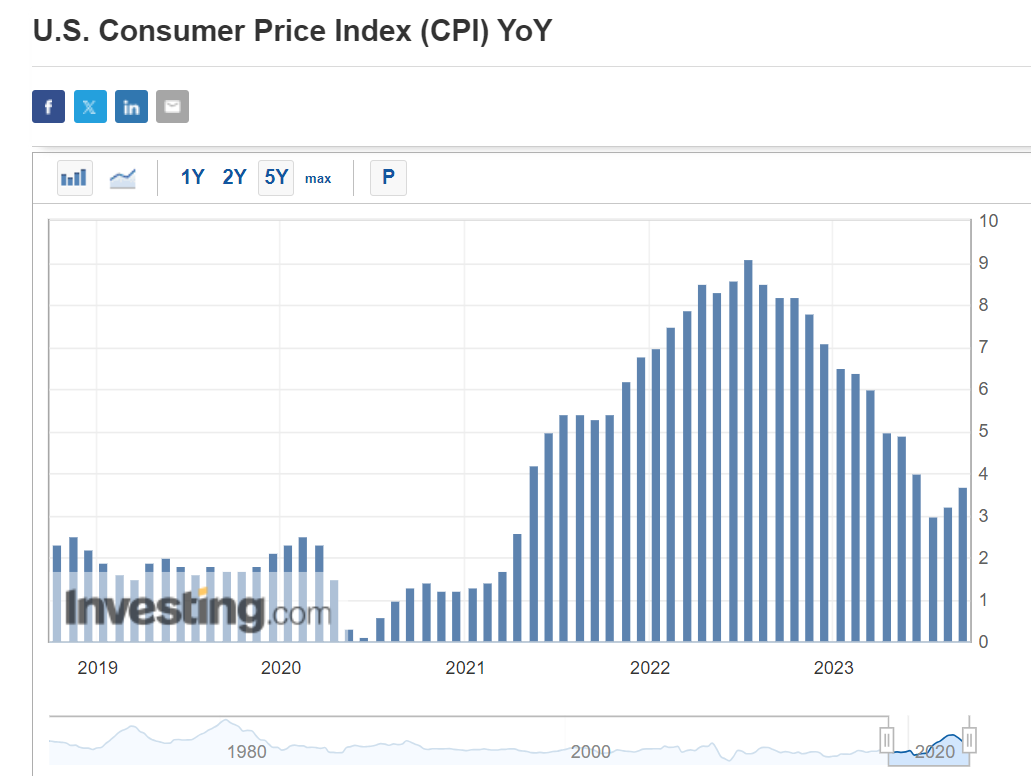

Selon Investing.com, l'indice des prix à la consommation devrait augmenter de 0,3 % au cours du mois, après une légère hausse de 0,6 % en août. Le taux global annuel devrait augmenter de 3,6 %, ce qui représente un ralentissement par rapport au rythme annuel de 3,7 % enregistré le mois précédent.

L'IPC a atteint l'été dernier son plus haut niveau en 40 ans, à savoir 9,1 %, et suit depuis une tendance baissière constante. Néanmoins, les chiffres continuent d'augmenter à un rythme bien plus rapide que ce que la Fed considère comme sain.

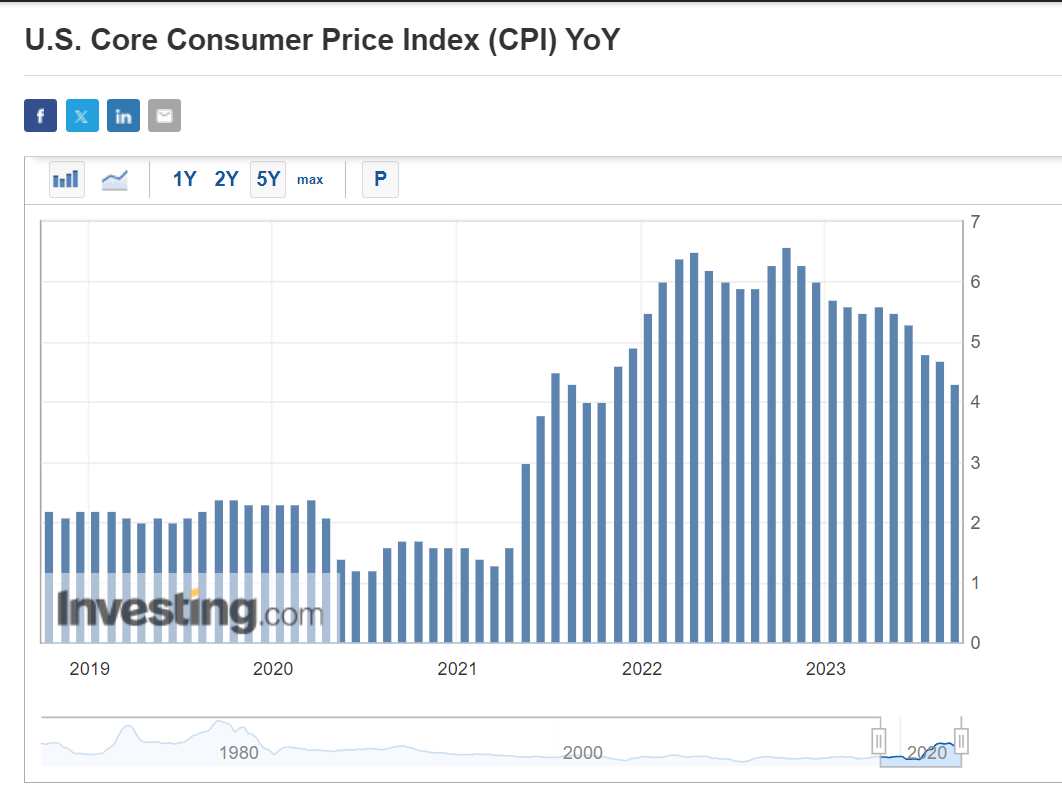

Parallèlement, l'indice de base de l'IPC de septembre - qui n'inclut pas les prix de l'alimentation et de l'énergie - devrait augmenter de 0,3 % au cours du mois, ce qui correspond à la même augmentation qu'en août. Les estimations pour le chiffre en glissement annuel prévoient une hausse de 4,1 %, contre 4,3 % en août.

Le chiffre de base est suivi de près par les responsables de la Fed, qui estiment qu'il fournit une évaluation plus précise de l'orientation future de l'inflation.

Dans l'ensemble, bien que la tendance soit à la baisse, je pense que les données mettront l'accent sur le risque substantiel d'une nouvelle poussée de l'inflation. Une hausse surprenante de l'inflation, qui atteindrait ou dépasserait 3,8 %, maintiendrait la pression sur la Fed pour qu'elle poursuive ses efforts de lutte contre la hausse des prix à la consommation.

La Fed a maintenu son taux d'intérêt de référence inchangé le mois dernier et a adopté un ton hawkish, alors que la lutte de la banque centrale contre l'inflation semble loin d'être terminée.

Les responsables du FOMC ont déclaré qu'ils prévoyaient encore une hausse des taux de 25 points de base avant la fin de l'année 2023, le taux cible des fonds fédéraux culminant dans la fourchette de 5,50 % à 5,75 %.

"Nous sommes prêts à relever encore les taux si nécessaire, et nous avons l'intention de maintenir la politique à un niveau restrictif jusqu'à ce que nous soyons convaincus que l'inflation se rapproche durablement de notre objectif", a déclaré Jerome Powell, président de la Fed, lors de la conférence de presse qui a suivi la réunion.

En effet, certaines alarmes inflationnistes retentissent à nouveau dans le contexte de la hausse continue des prix de l'énergie et des denrées alimentaires. Une hausse durable des prix des carburants et des denrées alimentaires mettrait à mal les progrès réalisés sur le front de l'inflation, ce qui pourrait contraindre la Fed à poursuivre sa campagne de hausse des taux plus longtemps que prévu.

Principaux enseignements

La hausse des prix du pétrole et des denrées alimentaires, sur laquelle la Fed n'a que peu d'influence, pourrait avoir plus d'influence sur l'inflation. Je ne serais pas surpris de voir l'IPC se redresser potentiellement à partir de là, le chiffre global remontant vers les 5 % dans les mois à venir.

Par conséquent, je suis d'avis que l'environnement actuel n'indique pas que la Fed devra changer de politique et qu'il reste encore beaucoup de chemin à parcourir avant que les décideurs politiques ne soient prêts à déclarer que la mission est accomplie sur le front de l'inflation.

Dans ces conditions, une inflation persistante pourrait contraindre la Fed à maintenir les taux à un niveau élevé plus longtemps que prévu.

Que faire maintenant ?

Pour vous aider à naviguer avec succès dans ce contexte macroéconomique incertain, j'ai utilisé le screener d'InvestingPro pour identifier certaines des meilleures actions à détenir pendant les périodes d'inflation élevée persistante.

Il n'est pas surprenant que certains des noms les plus notables figurant sur la liste comprennent Alphabet, la société mère de Google (NASDAQ :GOOGL), Meta Platforms (NASDAQ :META), Berkshire Hathaway (NYSE :BRKa), UnitedHealth Group (NYSE :UNH), ExxonMobil (NYSE :XOM), Johnson & Johnson (NYSE :JNJ), Chevron (NYSE :CVX), Cisco (NASDAQ :CSCO), Caterpillar (NYSE :CAT), Qualcomm (NASDAQ :QCOM) et Deere (NYSE :DE).

Pour obtenir la liste complète des actions qui figurent sur ma liste de surveillance, commencez votre essai gratuit de 7 jours avec InvestingPro.

Si vous êtes déjà abonné à InvestingPro, vous pouvez consulter mes sélections ici.

***

Divulgation: Au moment d'écrire ces lignes, j'ai une position courte sur le S&P 500, Nasdaq 100, et Russell 2000 via les ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ), et ProShares Short Russell 2000 ETF (RWM). Enoutre, j' ai une position longue sur l'Energy Select Sector SPDR ETF (NYSE :XLE) et le Health Care Select Sector SPDR ETF (NYSE :XLV) .

Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises.

Les opinions exprimées dans cet article n'engagent que l'auteur et ne doivent pas être considérées comme des conseils d'investissement.