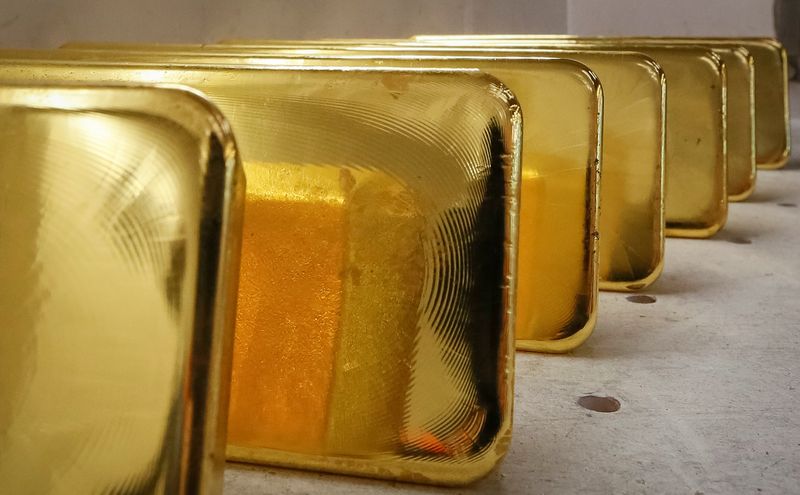

Investing.com - L’Or a de nouveau marqué un record historique mercredi, rejoignant un sommet à 2801.8 $ l’once, avant de corriger jeudi, pour s’établir vers 2760 $ ce vendredi matin, dans une tendance de fond qui reste cependant haussière.

De plus, l’Or reste en hausse d’environ 35% depuis le début de l’année. Or, de” nombreux économistes pensent que le métal jaune va encore largement accentuer sa hausse.

C’est notamment le cas de ceux de Goldman Sachs (NYSE:GS), qui ont prévu dans une note publiée plus tôt cette semaine que l'or atteindra 3 000 dollars l'once d'ici à la fin de 2025, soit une augmentation de 8.7 % par rapport à son prix actuel.

La banque a mis en avant 3 facteurs principaux qui devraient continuer à soutenir la hausse du métal jaune.

Goldman Sachs estime premièrement que la forte demande des banques centrales se maintiendra, même si la banque s'attend à un ralentissement des achats d'or l'année prochaine.

Rappelons que les achats d’or des banques centrales se sont accélérées depuis que les sanctions occidentales ont été imposées à la Russie pour son invasion de l'Ukraine. Certains pays y ont en effet vu un avertissement pour diversifier leurs réserves en les éloignant du billet vert, ce qui a entraîné une forte demande pour le métal jaune.

« Nous supposons que les achats des banques centrales se modéreront à un rythme mensuel de 30 tonnes - environ un tiers du rythme mensuel moyen élevé de 85 tonnes observé depuis 2022, mais structurellement plus élevé que le rythme mensuel moyen de 17 tonnes avant le gel des réserves de la Russie à la fin de 2025 », ont écrit les analystes.

La banque estime également que la détente des taux d'intérêt américains stimulera progressivement les avoirs des ETF occidentaux adossés à l'or.

Goldman Sachs s'attend à ce que la Réserve fédérale ramène le taux des fonds fédéraux dans la fourchette de 3,25 % à 3,5 % au milieu de l'année 2025. Soulignons que dans la mesure où l'or ne rapporte pas d'intérêts, l'assouplissement de la politique monétaire stimule généralement la compétitivité de l'or. En effet, le métal jaune est pénalisé par rapport à d'autres actifs porteurs d'intérêts lorsque les taux sont élevés.

Enfin, GS estime que les investisseurs en valeurs refuges auront davantage de raisons de continuer à investir dans l'or, face à des préoccupations géopolitiques et inflationnistes. La banque prévoit que cette situation pourrait se normaliser à mesure que l'incertitude s'atténuera après les élections, ce qui pourrait entraîner un risque de baisse du prix de l'or à court terme.

Cependant, les analystes ont écrit que l'or restera une couverture intéressante à long terme dans le cadre d'une escalade potentielle de nouvelles tensions dans des domaines tels que les différents commerciaux, les menaces pesant sur l'indépendance de la Fed, les craintes liées à la dette américaine et la possibilité d'une future récession.