Par Geoffrey Smith

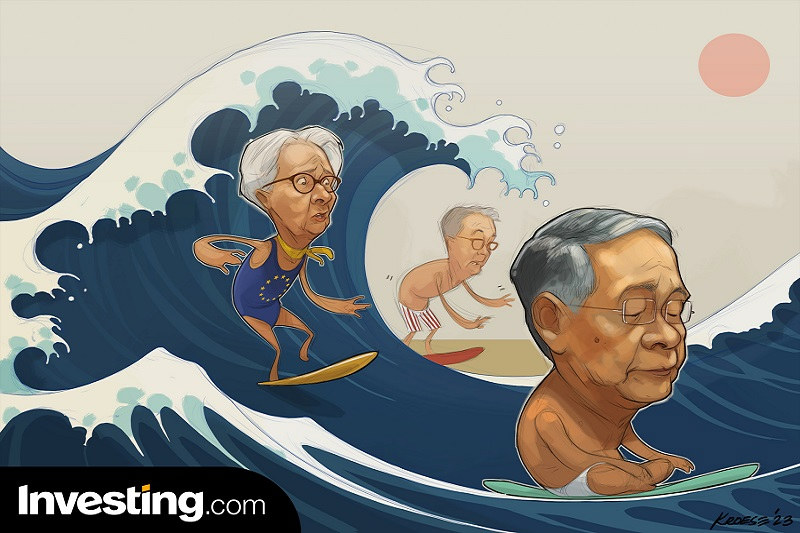

Investing.com -- Le banquier central le plus zen du monde pourrait bien avoir le dernier mot après tout.

L'imperturbable Haruhiko Kuroda semble presque certain de quitter son poste de gouverneur de la Banque du Japon dans deux mois sans augmenter les taux d'intérêt ou resserrer autrement la politique monétaire, après être revenu à un modèle résolument dovish lors de la réunion de politique générale de cette semaine.

La BoJ a défié les attentes largement répandues selon lesquelles elle relâcherait son contrôle sur les taux d'intérêt à long terme japonais, en maintenant son taux cible officiel pour les rendements des obligations d'État à 10 ans à 0 % et ses bandes de tolérance à 0,5 % de part et d'autre de ce taux. Fait unique parmi les banques centrales mondiales, alors que l'inflation n'a jamais été aussi élevée depuis 40 ans, son taux officiel à court terme est resté inférieur à 0 %.

Ces décisions ont choqué les marchés financiers, qui avaient parié que la BoJ serait contrainte de resserrer sa politique en raison de la flambée des prix des importations et de l'effondrement du yen. Ils avaient vu l'élargissement de ses marges de tolérance de 25 points de base de part et d'autre de 0 % lors de la réunion de décembre comme une première brèche dans le barrage, par laquelle un torrent imparable de capitaux spéculatifs se déverserait, anéantissant la stratégie de la BoJ.

Cela peut encore arriver, mais après quelques données économiques américaines d'une faiblesse alarmante cette semaine, qui ont fait perdre de la vitesse au dollar et au marché des bons du Trésor américain, il semble peu probable que cela se produise avant que Kuroda ne prenne son manteau.

Après tout, il n'est pas nécessaire de croire au resserrement de la politique de la BoJ pour être un yen haussier. Le même objectif est atteint si la banque centrale américaine devient plus dovish. Il suffit que la courbe à terme des taux du dollar s'aplatisse, puis commence à baisser.

L'essentiel est que l'écart de taux entre les deux monnaies se réduise, et c'est ce qui se passe : depuis octobre, lorsque le USD/JPY a atteint un sommet de près de 152 en 32 ans, l'écart entre les taux japonais et américains à 10 ans s'est réduit de quelque 80 points de base, ramenant le USD/JPY à un peu plus de 128, son plus bas niveau en huit mois.

Francesco Pesole, stratège en matière de change chez ING (AS:INGA), a déclaré qu'il voyait des risques de voir le dollar chuter davantage, même si la BoJ reste dovish.

Cela risque de réduire à néant les espoirs de la BoJ selon lesquels un yen faible générerait suffisamment d'inflation pour exorciser une fois pour toutes les démons déflationnistes du Japon, en forçant les entreprises à augmenter les salaires pour apaiser leur main-d'œuvre.

Les nouvelles prévisions de la Banque, publiées cette semaine, ne reflètent pas cette conviction. D'environ 3 % pour l'exercice en cours, elle s'attend à ce que l'inflation repasse sous la barre des 2 % d'ici à mars 2024, et qu'elle reste sous ce niveau l'année suivante. Une fois de plus, et de manière presque unique parmi les banques centrales mondiales, ces prévisions sont inférieures à la définition à long terme de la banque centrale de la stabilité des prix.

Il était donc inévitable qu'elle réaffirme son engagement à acheter des obligations pour relancer l'économie, en déclarant qu'elle "continuera à élargir la base monétaire jusqu'à ce que le taux d'augmentation en glissement annuel de l'IPC observé (tous les articles à l'exception des aliments frais) dépasse 2 % et reste au-dessus de l'objectif de manière stable".

Le seul espoir que la BoJ s'est permis d'exprimer est que les risques qui pèsent sur ses prévisions sont trop orientés à la hausse : La réouverture de la Chine cette année devrait soutenir le secteur extérieur, à la fois par le biais des exportations de machines et des importations de touristes, ce qui devrait tendre à rendre Japan Inc. un peu moins névrosé à l'idée d'augmenter les salaires. Le marché du travail japonais est et restera tendu, et les prévisions d'inflation ont augmenté.

Toutefois, le Japon a déjà connu de nombreuses fausses aubes sur ce front, et les sceptiques seront en droit d'exiger davantage de preuves avant d'adhérer à toute histoire de "nouveau paradigme". L'inflation mondiale semblant avoir atteint son pic il y a plusieurs mois, le principal soutien aux efforts de relance du Japon s'affaiblit. Kuroda est peut-être le dernier et le plus réticent des membres de l'"équipe transitoire" en matière de banque centrale, mais il y a de plus en plus de chances que, lorsque le Japon aura le courage de relever ses taux d'intérêt, la nécessité de le faire sera peut-être passée.