Investing.com - Aux États-Unis, la demande d'immobilier commercial, principalement dans le secteur des bureaux, diminue considérablement, ce qui explique l'augmentation des taux d'inoccupation. Les employés et les employeurs ont retenu de la crise de Corona que les activités commerciales ne s'effondrent pas lorsque l'on renonce à des bureaux coûteux et que l'on travaille à domicile.

Mais là où la demande diminue, ce ne sont pas seulement les loyers qui baissent, mais aussi les évaluations immobilières. C'est un problème à la fois pour les propriétaires et pour les banques, car de nombreux bâtiments ont été construits pendant la période des taux bas de la Fed et la valeur élevée des biens immobiliers à l'époque a été déposée en garantie auprès des banques régionales.

Aujourd'hui, ces garanties ne cessent de fondre, tandis que les financements ultérieurs sont assortis de taux d'intérêt beaucoup plus élevés. Une vague de faillites menace, qui mettra également en péril les bilans des banques.

En Europe, on croit volontiers qu'il s'agit d'un problème purement américain. Après tout, on a survécu à l'hiver dernier, sans récession, sans black-out et sans émeutes de masse. Mais comme souvent, les apparences sont trompeuses, car le marché immobilier européen ne se dirige pas seulement vers le gouffre, il est déjà en chute libre.

Pour l'un des plus grands loueurs d'immobilier commercial en Suède, la (ST :SBB), la semaine a été noire. Le cours de l'action a de nouveau chuté de plus de 40 pour cent au cours des cinq derniers jours, après que S&P Global Ratings a abaissé la note des obligations de l'entreprise à "Junk". La société immobilière, qui affichait encore une capitalisation boursière de 17 milliards de dollars fin 2021, n'est plus évaluée qu'à 1,5 milliard de dollars.

Cette dégradation entraîne automatiquement une augmentation des coûts de financement de la dette de 8,1 milliards de dollars, ce qui met en danger la pérennité de l'entreprise cotée en bourse.

Et les CFF ne sont pas les seuls à être confrontés à ce problème. Au cours des cinq prochaines années, les sociétés immobilières suédoises devront honorer des obligations arrivant à échéance pour un montant de 40,8 milliards de dollars. Un peu plus de 25 pour cent de cette somme arrivera à échéance cette année encore.

Les prix de l'immobilier résidentiel ont déjà baissé de 15 pour cent en Suède, car la demande diminue rapidement avec le durcissement des conditions d'octroi de crédit des banques et la hausse des taux d'intérêt. Ceux qui se trouvent dans une situation difficile et doivent vendre ne peuvent plus le faire qu'avec des décotes considérables.

Il manque des acheteurs prêts à accepter des taux d'intérêt élevés et des banques prêtes à accorder des crédits.

Une fois de plus, on pourrait commettre l'erreur de penser que la Suède n'a pas grand-chose à voir avec son marché intérieur. Mais l'indice STOXX Europe 600 Real Estate Price est éloquent et montre toute l'ampleur de la baisse du marché immobilier européen. Depuis son pic en août 2021, il a perdu 45 % de sa valeur, soit 140 milliards d'euros.

Aaron Guy, analyste chez Citi, estime que les crédits immobiliers en cours nécessiteront de nouvelles garanties sous forme de fonds propres à hauteur de 178 milliards d'euros en raison de la chute des prix. C'est la seule façon pour les prêteurs de compenser leurs risques. Ce qui pose problème, c'est que la valeur mesurée par rapport à la capitalisation du marché n'est que de 144 milliards d'euros.

Ni les banques ni les marchés obligataires ne fourniront de capitaux à ce secteur en difficulté, qui a formé une bulle spéculative à l'époque de l'argent bon marché. Cela conduit inévitablement à une nouvelle baisse des prix.

Guy évalue le potentiel de baisse à court terme des prix de l'immobilier commercial à 40 pour cent pour l'Europe occidentale.

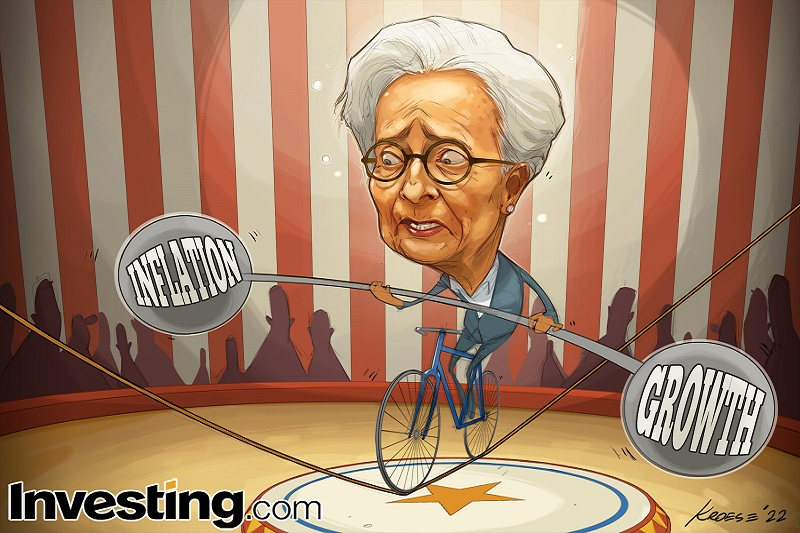

Et même si tout cela semble déjà misérable, la situation peut encore être bien pire. Le marché s'attend à ce que les banques centrales soient sur le point d'assouplir à nouveau les conditions de la politique monétaire si l'inflation baisse comme prévu. C'est le seul moyen de relancer la demande et de faire monter les prix.

Mais que se passe-t-il si cela ne se produit pas, si l'inflation reste élevée, si le taux d'Intérêt ne chute pas rapidement, si les bulles éclatent et si l'économie est frappée par une récession qui culmine avec un chômage de masse ?