- Le S&P 500 est en baisse de 19,9 % en 2022, en passe de devenir l'une des pires années de son histoire.

- L'anxiété liée à la hausse des taux d'intérêt de la Fed et au ralentissement de l'économie continuera d'avoir un impact négatif sur le sentiment du marché en 2023.

- Les investisseurs devraient envisager d'acheter Occidental Petroleum et Lockheed Martin pour se protéger contre une nouvelle volatilité baissière l'année prochaine.

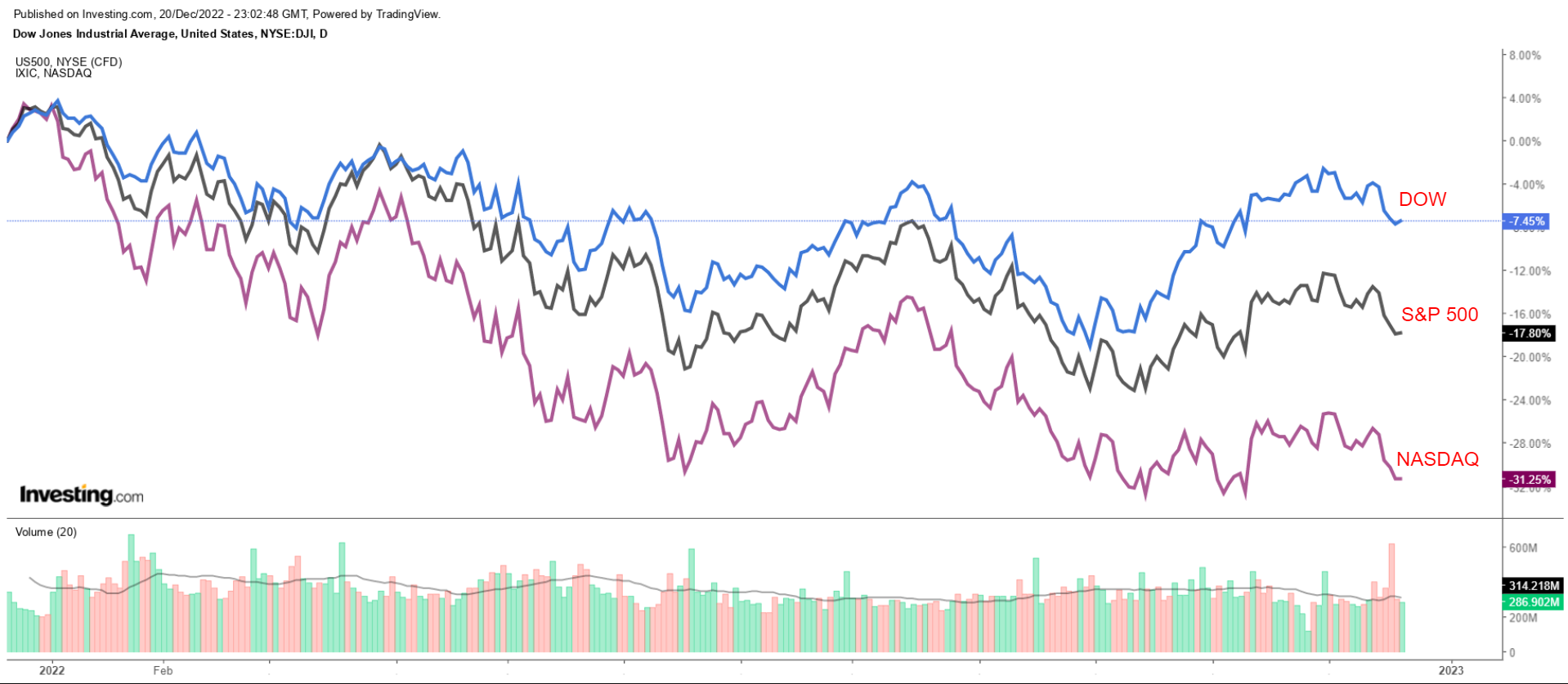

À une semaine de la fin de l'année 2022, les principaux indices de Wall Street sont en passe de connaître l'une de leurs pires performances annuelles de l'histoire récente, sur fond d'inquiétudes quant à la possibilité que les hausses de taux agressives décidées par la Réserve fédérale pour lutter contre l'inflation fassent basculer l'économie dans la récession.

L'indice de référence S&P 500 index a perdu 19,9 % depuis le début de l'année et 20,7 % par rapport à son record historique du 3 janvier. L'indice technologique Nasdaq Composite, qui a langui en territoire de marché baissier pendant la majeure partie de l'année, est en baisse de 32,2 % depuis le début de l'année et se trouve à environ 35 % en dessous de son sommet historique du 19 novembre 2021.

Pendant ce temps, le blue-chip Dow Jones Industrial Average est celui qui a le moins baissé, avec une baisse de 9,6 % depuis le début de l'année et 11,1 % par rapport à son pic record atteint en janvier.

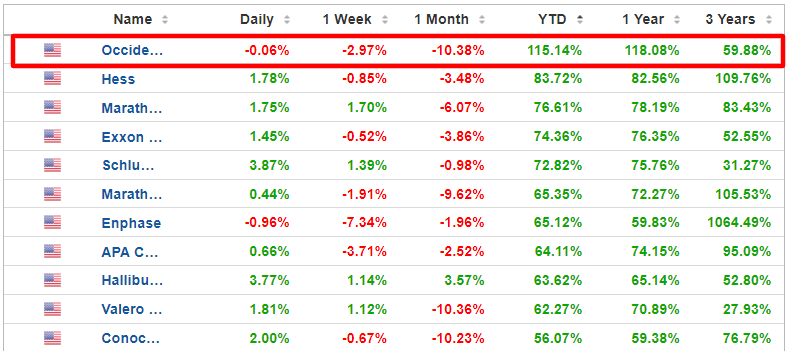

Malgré le repli de l'année, le producteur de pétrole et de gaz Occidental Petroleum (NYSE :OXY) et l'entrepreneur en défense Lockheed Martin (NYSE :LMT) ont réussi à s'écarter de la tendance à la baisse et à offrir aux investisseurs un peu de répit, dans un marché par ailleurs difficile.

Alors que de nouvelles turbulences sont attendues en 2023, je recommande d'acheter OXY et LMT à ces niveaux, étant donné leurs solides fondamentaux, leurs valorisations raisonnables, leurs bilans sains et leurs énormes réserves de liquidités.

1. Occidental Petroleum

- Performance depuis le début de l'année : +115.1%

- Capitalisation boursière : 56,5 milliards de dollars

Au cours d'une année marquée par de sombres performances pour l'ensemble du S&P 500, l'action d'Occidental Petroleum a été un rare point lumineux, car elle bénéficie d'une puissante combinaison de prix élevés de l'énergie, d'une demande mondiale croissante de pétrole et d'opérations rationalisées.

Malgré l'effondrement du marché en général, les actions de la société d'exploration et de production de pétrole et de gaz basée à Houston, au Texas, ont grimpé de 115,1 % depuis le début de l'année, ce qui en fait le titre le plus performant du S&P 500 en 2022, et de loin.

Outre l'amélioration des fondamentaux, les investisseurs ont également été encouragés par la nouvelle selon laquelle Berkshire Hathaway (NYSE :BRKa), la société de Warren Buffett, a accumulé une participation importante dans la société énergétique de premier plan. Berkshire est le principal actionnaire d'OXY, avec environ 195 millions d'actions, soit une participation de près de 21 %. En août, un régulateur américain de l'énergie a autorisé le conglomérat basé à Omaha, Nebraska, à acheter jusqu'à 50 % des actions ordinaires d'Occidental.

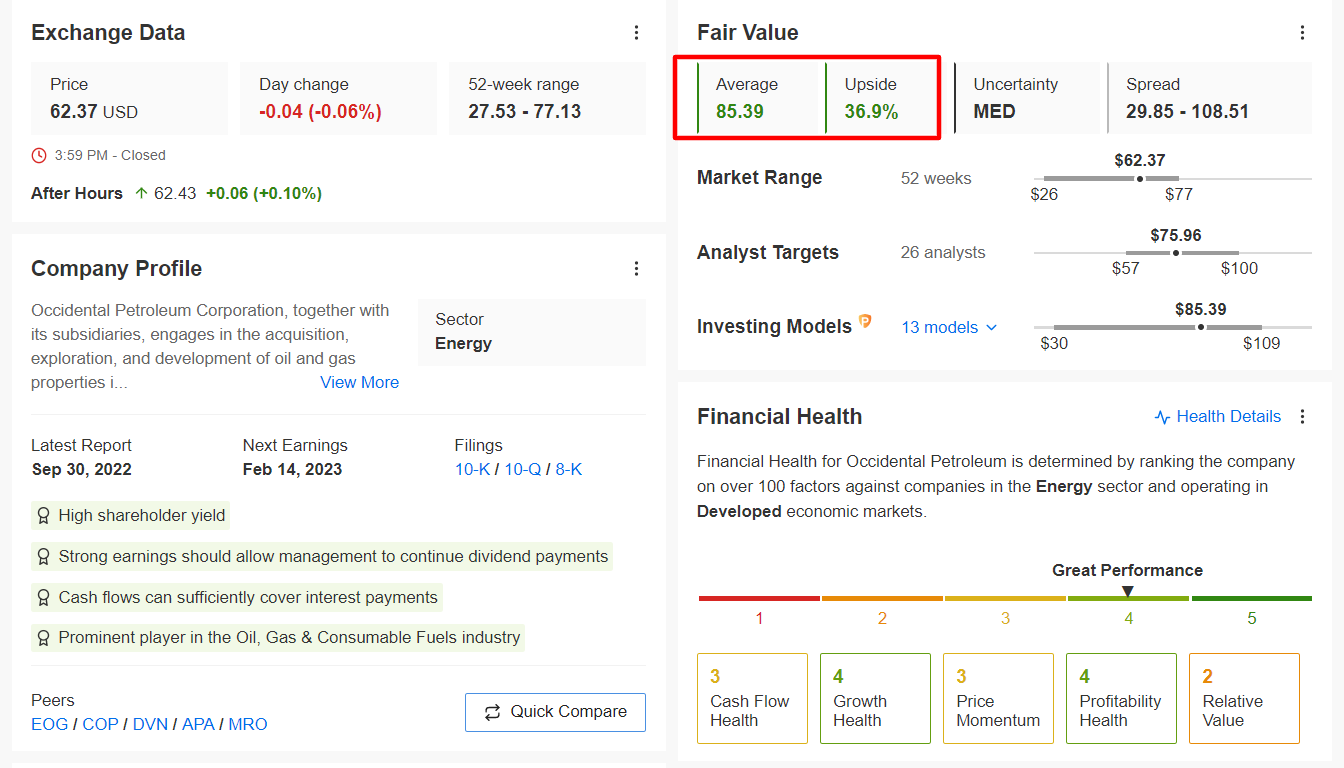

Les actions - qui ont commencé l'année à 28,99 $ et ont atteint un niveau record de 77,13 $ le 29 août - ont clôturé à 62,37 $ la nuit dernière, ce qui a permis à la prospère société énergétique d'être évaluée à 56,5 milliards de dollars.

À mon avis, OXY reste l'une des meilleures actions à détenir en 2023, grâce aux efforts continus de la société énergétique pour restituer du capital aux actionnaires sous la forme de paiements de dividendes plus élevés et de rachats d'actions dans un contexte de bilan solide et de niveaux élevés de flux de trésorerie disponibles.

Le producteur de pétrole et de gaz, riche en liquidités, bénéficie également d'une valorisation relativement bon marché. Avec un ratio C/B de 5,7, l'action OXY présente une décote substantielle par rapport à d'autres noms notables de l'exploration et de la production pétrolières et gazières, tels que ConocoPhillips (NYSE :COP), EOG Resources (NYSE :EOG) et Pioneer Natural Resources (NYSE :PXD), qui se négocient respectivement à 9,2 fois, 11,1 fois et 9,4 fois les bénéfices futurs.

Occidental a facilement dépassé les estimations de ventes de Wall Street au cours des sept derniers trimestres, et je m'attends à ce qu'elle maintienne cette tendance l'année prochaine, car elle bénéficie de l'augmentation de la production de ses excellentes opérations dans le bassin permien - tout en profitant des prix élevés du pétrole brut et du gaz naturel.

En effet, Wall Street a un point de vue haussier à long terme sur l'action OXY, 25 des 28 analystes interrogés par Investing.com lui attribuant la mention 'acheter' ou 'conserver'. L'objectif de cours moyen des analystes est d'environ 76 $, ce qui représente une hausse d'environ 22 % par rapport aux niveaux actuels.

De même, les modèles quantitatifs d'InvestingPro indiquent un gain de 36,9 % pour l'action OXY au cours des 12 prochains mois, ce qui rapprocherait les actions de leur juste valeur de 85,39 $.

Source : InvestingPro

2. Lockheed Martin

- Performance depuis le début de l'année : +36.8%

- Capitalisation boursière : 127,6 milliards de dollars

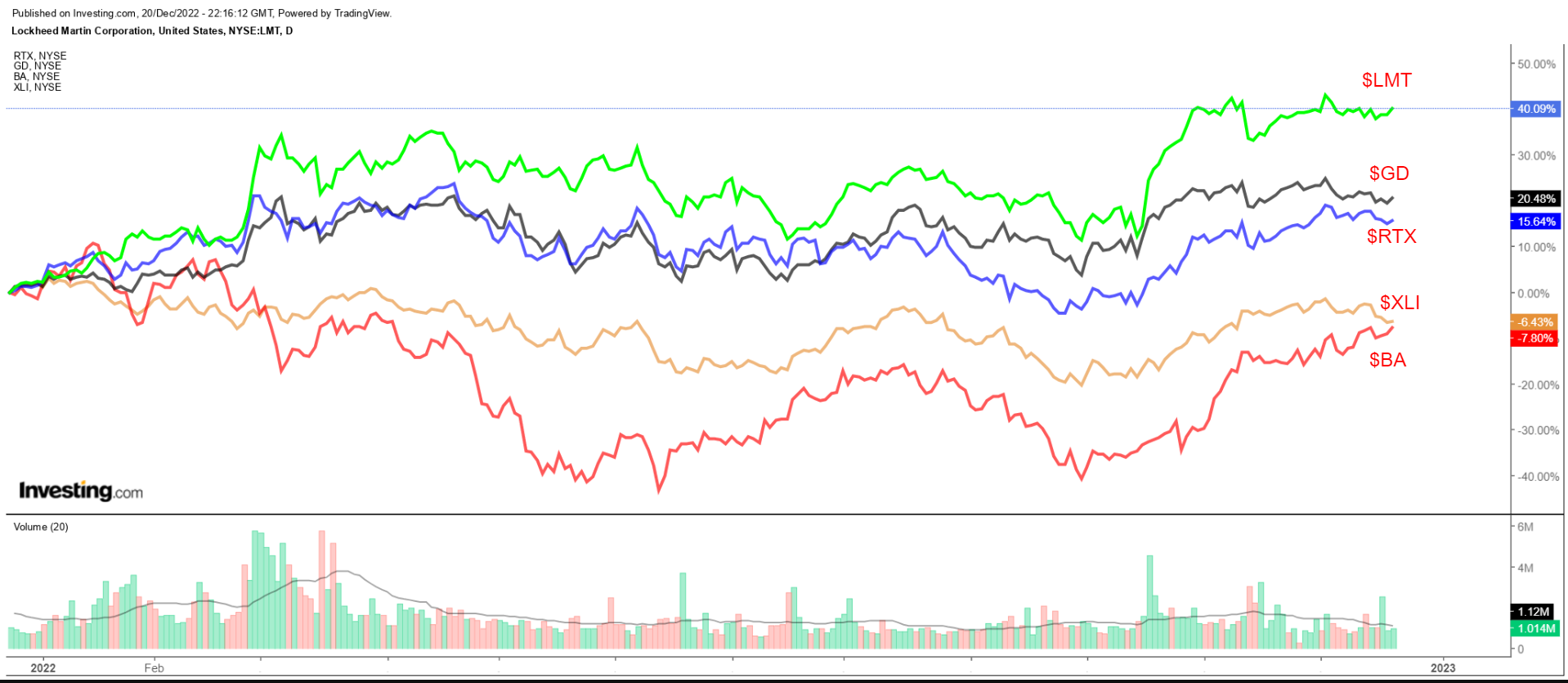

C'est une année exceptionnelle pour Lockheed Martin, dont l'action est en passe de réaliser sa meilleure performance annuelle depuis 2019. Alors que le S&P 500 s'est vautré en territoire de marché baissier pendant la majeure partie de l'année, les actions du géant de l'aérospatiale et de la défense ont augmenté de 36,8 % depuis le début de l'année dans un contexte géopolitique mondial qui s'aggrave.

L'action LMT, qui a commencé à se négocier à 355,41 dollars le 1er janvier 2022, a terminé la séance de mardi à 486,15 dollars, à portée de vue de son sommet historique de 498,95 dollars atteint le 2 décembre, alors que les hostilités entre les États-Unis, leurs alliés de l'Organisation du traité de l'Atlantique Nord (OTAN) et la Russie se sont fortement intensifiées à la suite de l'invasion de l'Ukraine par Moscou plus tôt cette année.

Lockheed a été l'une des actions les plus performantes de 2022 parmi les noms du fonds Industrial Select Sector SPDR Fund (NYSE :XLI), dépassant les principaux pairs du secteur, tels que Raytheon Technologies (NYSE :RTX) (+14,1% YTD), General Dynamics (NYSE :GD) (+18,3% YTD), et Boeing (NYSE :BA) (-6,5% YTD).

Aux niveaux actuels, Lockheed Martin a une capitalisation boursière de 127,6 milliards de dollars, ce qui en fait la deuxième plus grande société aérospatiale et de défense du monde, derrière Raytheon.

Selon moi, les actions Lockheed continueront leur progression en 2023, car les investisseurs sont susceptibles de s'empiler dans les zones défensives du secteur industriel dans un contexte de craintes persistantes concernant la hausse des taux d'intérêt et le ralentissement de la croissance économique. L'entreprise d'armement basée à Bethesda, dans le Maryland, reste bien positionnée pour bénéficier de la croissance des budgets de défense des gouvernements et des armées dans le monde, en raison de l'environnement géopolitique actuel.

Signe de la bonne performance de ses activités dans ce contexte macroéconomique difficile, Lockheed a dépassé les attentes de Wall Street en matière de bénéfices au cours de quatre des cinq derniers trimestres grâce à la forte demande pour son assortiment de biens militaires et de technologies avancées, tels que les avions de chasse, les navires de combat, les missiles hypersoniques et les systèmes de défense antimissile.

Lockheed Martin est l'un des plus grands noms mondiaux de l'industrie aérospatiale, du soutien militaire, de la sécurité et des technologies. Elle est surtout connue pour être le principal développeur et fabricant d'une large gamme d'avions militaires, notamment les avions de combat F-16, F-22 et F-35, dont l'armée américaine et ses alliés de l'OTAN sont les principaux acheteurs. Elle fabrique également des systèmes de défense antimissile comme le THAAD (Terminal High Altitude Area Defense), qui a été l'une de ses unités les plus performantes au cours de son dernier trimestre.

En outre, les efforts continus de Lockheed pour restituer davantage de liquidités aux actionnaires sous la forme de versements de dividendes plus élevés en font un candidat attrayant pour surperformer dans l'année à venir. L'entrepreneur en défense a récemment augmenté son dividende trimestriel en espèces de 7 % à 3 $ par action, marquant ainsi la 19e augmentation annuelle consécutive. Cela représente un dividende annualisé de 12 $ et un rendement de 2,49 %.

Sans surprise, la juste valeur moyenne de l'action LMT sur InvestingPro, selon un certain nombre de modèles de valorisation - y compris les multiples P/E - implique une hausse de 17,5% par rapport à la valeur de marché actuelle au cours des 12 prochains mois, à 571,08 $/action.

Source : InvestingPro

Divulgation : Au moment de la rédaction de cet article, Jesse est à découvert sur le S&P 500 et Nasdaq 100 via les fonds ProShares Short S&P500 (NYSE :SH) et ProShares Short QQQ (NYSE :PSQ). Il est long sur le Energy Select Sector SPDR ETF (NYSE :XLE) et le Health Care Select Sector SPDR ETF (NYSE :XLV).

Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.