Dans un contexte de hausse des rendements du Trésor, accompagnée de discussions sur les hausses de taux d'intérêt d'une Fed de plus en plus belliqueuse, et maintenant du début de ces hausses, les actions technologiques autrefois florissantes ont été fortement vendues.

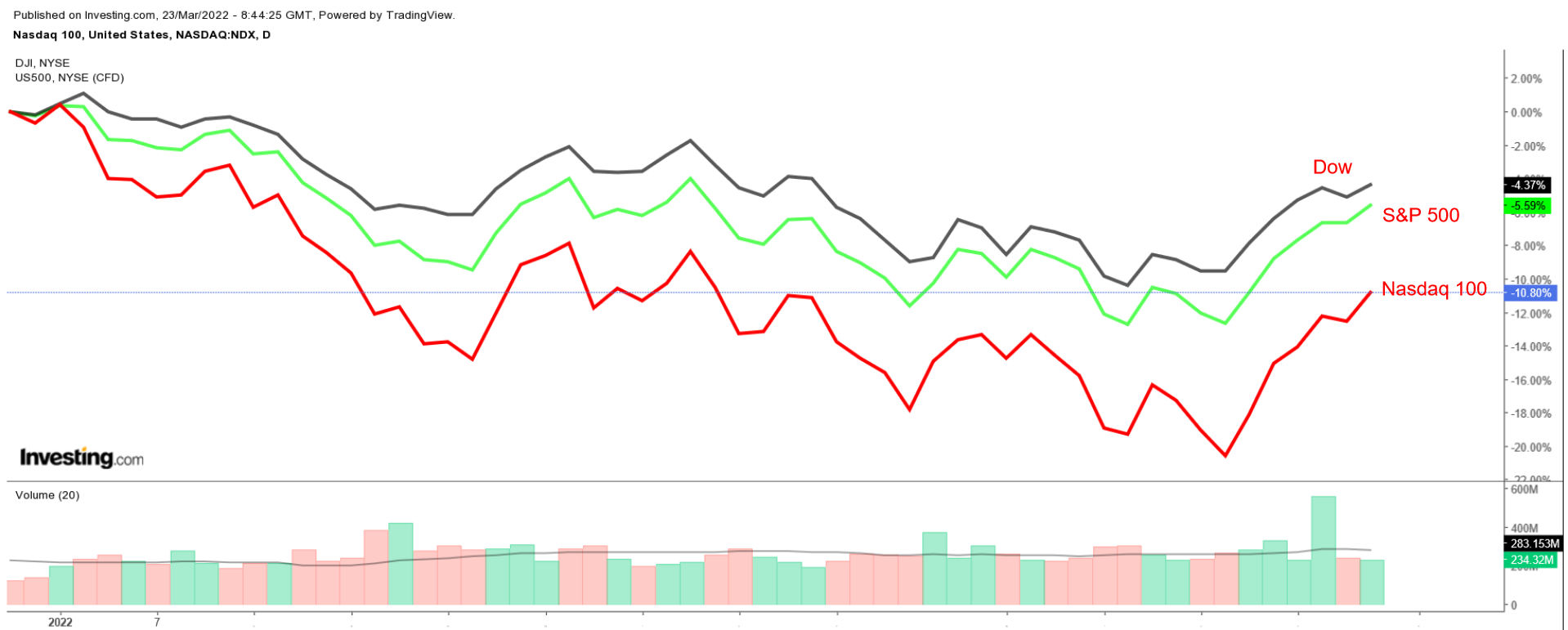

En général, la hausse des rendements et les attentes d'une politique monétaire plus agressive de la Fed ont tendance à peser lourdement sur les valeurs technologiques à forte croissance dont les valorisations sont élevées, car elles menacent d'éroder la valeur de leurs flux de trésorerie à long terme. Le NASDAQ 100, qui suit les 100 plus grandes sociétés cotées sur le NASDAQ Composite à forte composante technologique, est en baisse de 10,2% depuis le début de l'année, talonnant les rendements comparables du Dow Jones Industrial Average et du S&P 500.

Cela dit, la semaine dernière, les trois principales moyennes ont enregistré leur meilleure semaine depuis novembre 2020, en grande partie grâce aux valeurs de croissance.

Ci-dessous, nous mettons en évidence trois sociétés technologiques battues à prendre en compte dans le cadre du retour des investisseurs dans le secteur. Toutes trois ont encore beaucoup de marge de manœuvre pour développer leurs activités respectives, ce qui en fait de solides investissements à long terme.

1. Snowflake

- Performance depuis le début de l'année : -33,6%.

- Pourcentage par rapport au prix de base rajusté : -47,5%.

- Capitalisation boursière : 68,9 milliards de dollars

Snowflake Inc. (NYSE:SNOW) - dont le logiciel d'entrepôt de données aide les entreprises à gérer et à stocker de grandes quantités d'informations - a subi quelques turbulences ces derniers temps, les inquiétudes concernant les projets de resserrement de la politique monétaire de la Réserve fédérale ayant provoqué la déroute de nombreuses valeurs technologiques de premier ordre.

Les actions du fournisseur de services d'analyse et de stockage de données dans le nuage, qui ont atteint leur plus bas niveau historique à 164,29 dollars le 15 mars, sont en baisse de 33,6 % depuis le début de l'année en raison du repli généralisé du secteur technologique. SNOW a terminé la séance de mardi à 224,96 dollars, à environ 47,5 % de son pic record de 428,68 dollars atteint en décembre 2020. Aux niveaux actuels, le spécialiste de l'entreposage de données en nuage basé à San Mateo, en Californie, a une capitalisation boursière de 68,9 milliards de dollars.

Malgré la volatilité récente, nous nous attendons à ce que les actions de la société de logiciels en tant que service (SaaS) rebondissent dans les semaines à venir, étant donné la forte demande des grandes entreprises pour ses outils d'analyse et de gestion des données, alors que le travail à domicile se poursuit.

Snowflake, qui compte près de la moitié des entreprises du classement Fortune 500 parmi ses clients, a publié le 2 mars des résultats financiers pour le quatrième trimestre qui ont dépassé les estimations de Wall Street. Le chiffre d'affaires a augmenté de 101,5 % d'une année sur l'autre pour atteindre 383,7 millions de dollars, ce qui représente le chiffre d'affaires trimestriel le plus élevé de son histoire.

La société SaaS a déclaré compter 5 944 clients à la fin du quatrième trimestre, soit une augmentation de 44 % par rapport à l'année précédente. Plus impressionnant encore, Snowflake a déclaré avoir 184 clients ayant un revenu annuel récurrent (RAR) d'un million de dollars ou plus, soit une augmentation considérable de 139 % par rapport aux 77 clients déclarés au même trimestre de l'année dernière.

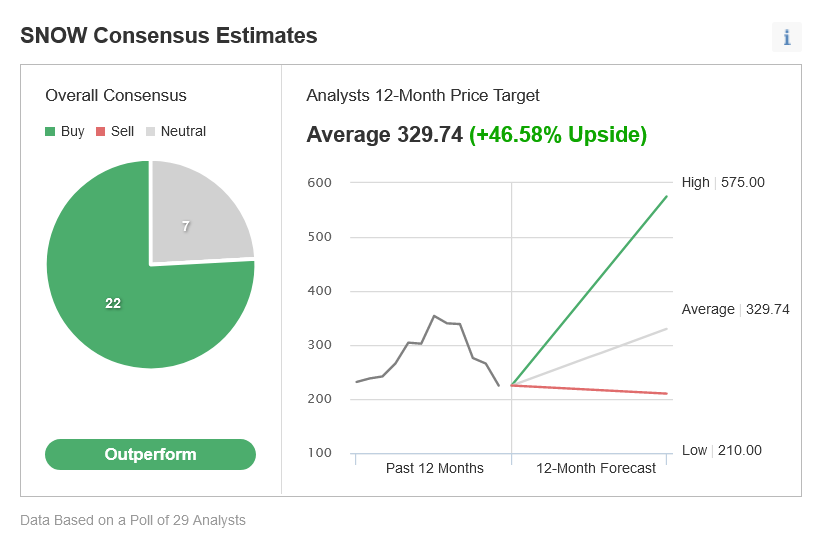

Il n'est pas surprenant que 22 des 29 analystes interrogés par Investing.com qualifient l'action SNOW de "surperformance", ce qui implique une hausse de près de 47 % par rapport aux niveaux actuels, à 329,74 dollars par action.

Source : Investing.com

2. Etsy

- Performance depuis le début de l'année : -32,3 %.

- Pourcentage par rapport au prix de base rajusté : -51,8%.

- Capitalisation boursière : 18,8 milliards de dollars

Les investisseurs se détournant de plus en plus des valeurs technologiques à forte croissance qui sont les plus sensibles à la hausse des taux d'intérêt en raison de leurs valorisations exagérées, Etsy (NASDAQ:ETSY) a connu de grandes difficultés ces derniers mois.

Après avoir enregistré des gains considérables de 301 % et 23 %, respectivement, lors de l'épidémie de COVID en 2020 et 2021, Etsy - qui fournit une plateforme de commerce électronique en ligne pour les produits faits main et vintage - a vu son action baisser d'environ 32 % depuis le début de l'année, les craintes liées à la hausse des taux ayant provoqué un exode du secteur technologique.

ETSY a clôturé à 148,25 dollars hier soir, soit près de 52 % en dessous de son pic record de 307,75 dollars touché en novembre 2021. Aux valorisations actuelles, la société de vente au détail sur Internet basée à Brooklyn, New York, a une capitalisation boursière de 18,8 milliards de dollars.

Selon nous, l'action Etsy semble prête à se remettre de son récent repli et à reprendre sa marche en avant à court terme, car les gens du monde entier affluent vers sa plateforme de marché en ligne dans le contexte inflationniste actuel.

Signe de la bonne tenue de l'activité d'Etsy ces derniers mois, la société a publié le 24 février des résultats financiers pour le quatrième trimestre qui ont largement dépassé les estimations de Wall Street en termes de bénéfices et de revenus.

Parmi les faits marquants du trimestre, le nombre d'acheteurs actifs d'Etsy a augmenté de 17,6 % par rapport à l'année précédente pour atteindre 96,3 millions. Le nombre de marchands sur sa plateforme a également augmenté, les vendeurs actifs ayant fait un bond de 72 % par rapport à l'année précédente pour atteindre 7,5 millions.

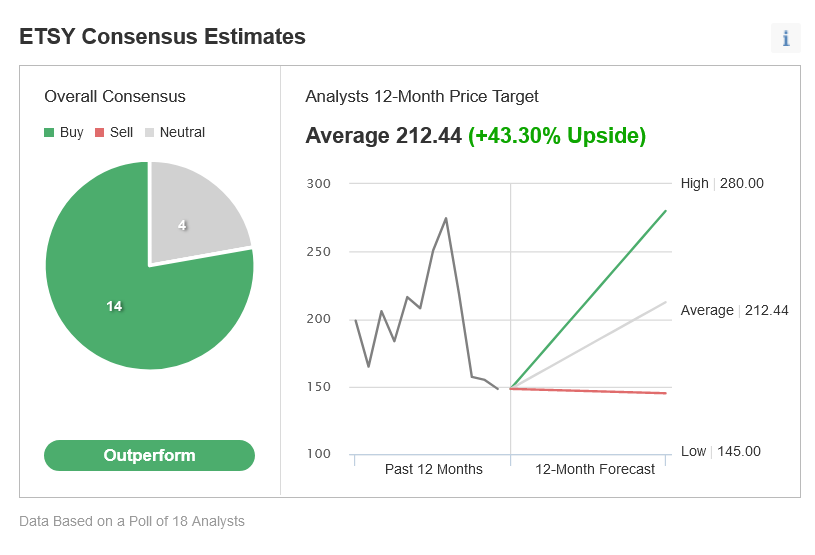

En outre, les ventes brutes de marchandises (GMS) par vendeur actif, qui est un indicateur clé utilisé dans le secteur du commerce électronique pour mesurer la valeur des transactions, ont augmenté de 16 % pour atteindre un niveau record de 136 dollars. En effet, 14 des 18 analystes interrogés par Investing.com sont optimistes quant à l'action ETSY, prévoyant un gain d'environ 43 % au cours des 12 prochains mois pour atteindre 212,44 $/action.

Source : Investing.com

3. Unity Software

- Performance depuis le début de l'année : -31,9 %.

- Pourcentage par rapport au prix moyen pondéré : -53,6 %.

- Capitalisation boursière : 28,6 milliards de dollars

Unity Software Inc. (NYSE:U) fournit un moteur de jeu multiplateforme utilisé pour créer des jeux vidéo pour ordinateurs de bureau, mobiles, consoles et appareils de réalité virtuelle (VR). Elle aussi a connu un début d'année 2022 difficile, l'ancienne coqueluche du marché ayant perdu la faveur des investisseurs.

Les actions de la société technologique basée à San Francisco, en Californie, qui ont récemment plongé à leur plus bas niveau depuis leurs débuts en septembre 2020, ont perdu environ 32 % depuis le début de l'année en raison de la réinitialisation agressive des valorisations dans l'espace technologique en ébullition.

Les actions de U - qui se sont établies à 97,40 $ hier - se négocient actuellement environ 54 % en dessous du sommet historique de 198,71 $ atteint en novembre 2021, ce qui a valu au développeur de logiciels de conception et d'animation de jeux vidéo une capitalisation boursière de 28,6 milliards de dollars.

Malgré le récent repli, nous pensons qu'Unity reste un bon pari pour l'avenir, en grande partie grâce à la forte demande enregistrée pour sa plateforme de création de jeux vidéo et de contenu numérique. L'entreprise devrait également bénéficier de son implication croissante dans le métavers émergent, qui est considéré comme la nouvelle génération d'Internet.

Unity a présenté des résultats financiers époustouflants dans son sixième rapport trimestriel en tant que société publique le 3 février, ce qui l'a incité à relever ses prévisions de ventes pour l'année entière. La société a annoncé une perte ajustée de 0,05 $ par action, ce qui réduit considérablement la perte de 0,10 $ par action enregistrée l'année précédente. Le chiffre d'affaires de 315,8 millions de dollars a augmenté de 43 % par rapport à l'année précédente, dépassant les prévisions de 295,5 millions de dollars.

Le nombre de clients dépensant 100 000 dollars ou plus sur la plateforme d'Unity a atteint 1 052 au quatrième trimestre, contre 793 il y a un an, soit une hausse de 33%. Pour l'ensemble de l'année 2022, Unity prévoit un chiffre d'affaires d'environ 1,5 milliard de dollars, ce qui représenterait une croissance annualisée de 35%. Elle prévoit d'atteindre le seuil de rentabilité au cours de l'année 2023.

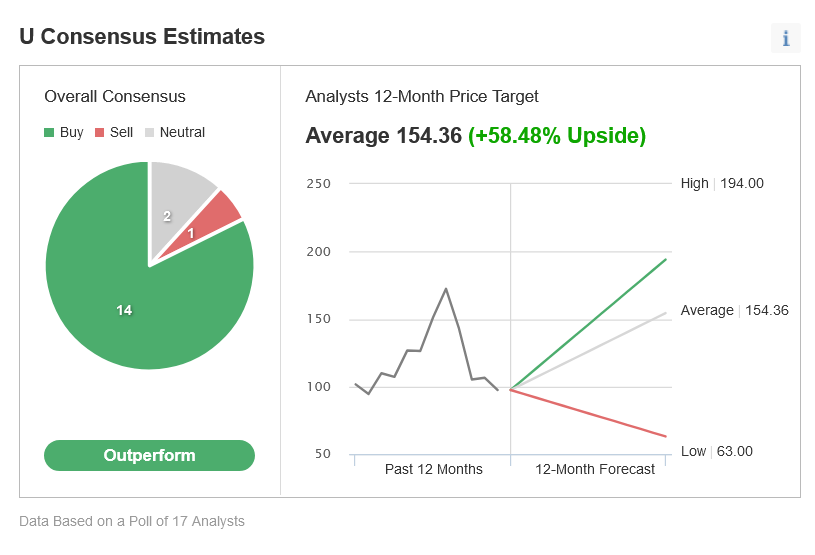

Selon Investing.com, sur 17 analystes interrogés, 14 ont noté l'action U 'surperformer'. L'objectif de cours moyen des analystes pour les actions est d'environ 154 $, ce qui représente une hausse d'environ 58 % par rapport aux niveaux actuels au cours des 12 prochains mois.