- Le mois de juin devrait être une nouvelle fois volatil à Wall Street, en raison d'un trio d'événements importants pour le marché.

- Le marché se concentrera sur le rapport sur l'emploi aux États-Unis, sur les données relatives à l'inflation (IPC) et sur la très attendue réunion de politique générale de la Fed.

- Les investisseurs doivent donc s'attendre à des fluctuations plus violentes et à des mouvements plus brusques dans les semaines à venir.

- Vous souhaitez un coup de pouce sur le marché ? Les membres d'InvestingPro bénéficient d'idées et de conseils exclusifs pour naviguer dans n'importe quel climat. En savoir plus "

Les actions de Wall Street sont en passe de terminer le mois de mai sur une note hésitante, les investisseurs continuant à jauger les perspectives en matière de taux d'intérêt et d'inflation tout en attendant une solution politique à la question du plafond de la dette américaine.

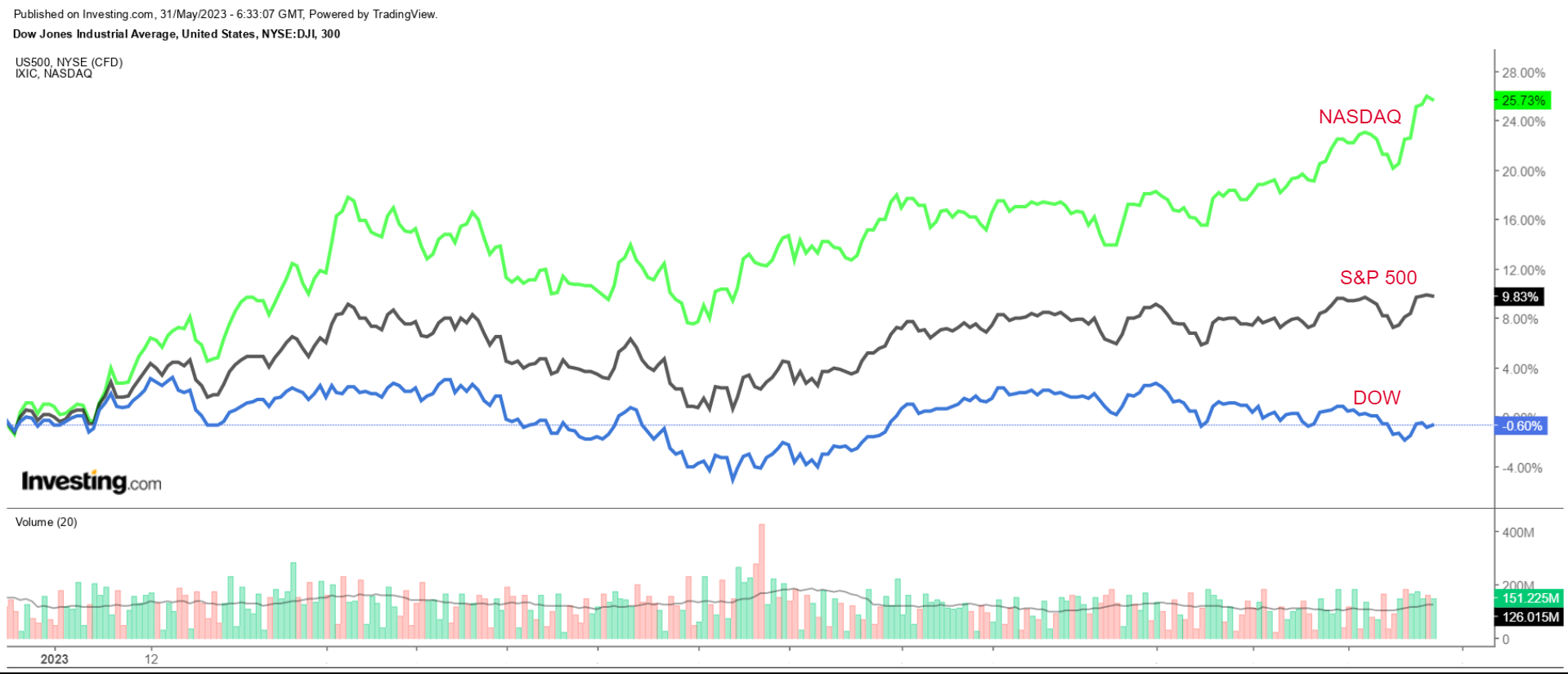

L'indice Nasdaq Composite, à forte composante technologique, est en bonne voie pour sortir vainqueur du mois de mai, avec un gain d'environ 6,5 % à l'approche de la dernière séance du mois, les investisseurs ayant investi dans des sociétés liées à l'intelligence artificielle, telles que Nvidia (NASDAQ :NVDA).

L'indice de référence S&P 500 est en hausse d'environ 0,9 % ce mois-ci.

En revanche, l'indice de référence Dow Jones Industrials Average devrait être le plus à la traîne en mai, avec une baisse de 3,1 % à la clôture de mardi.

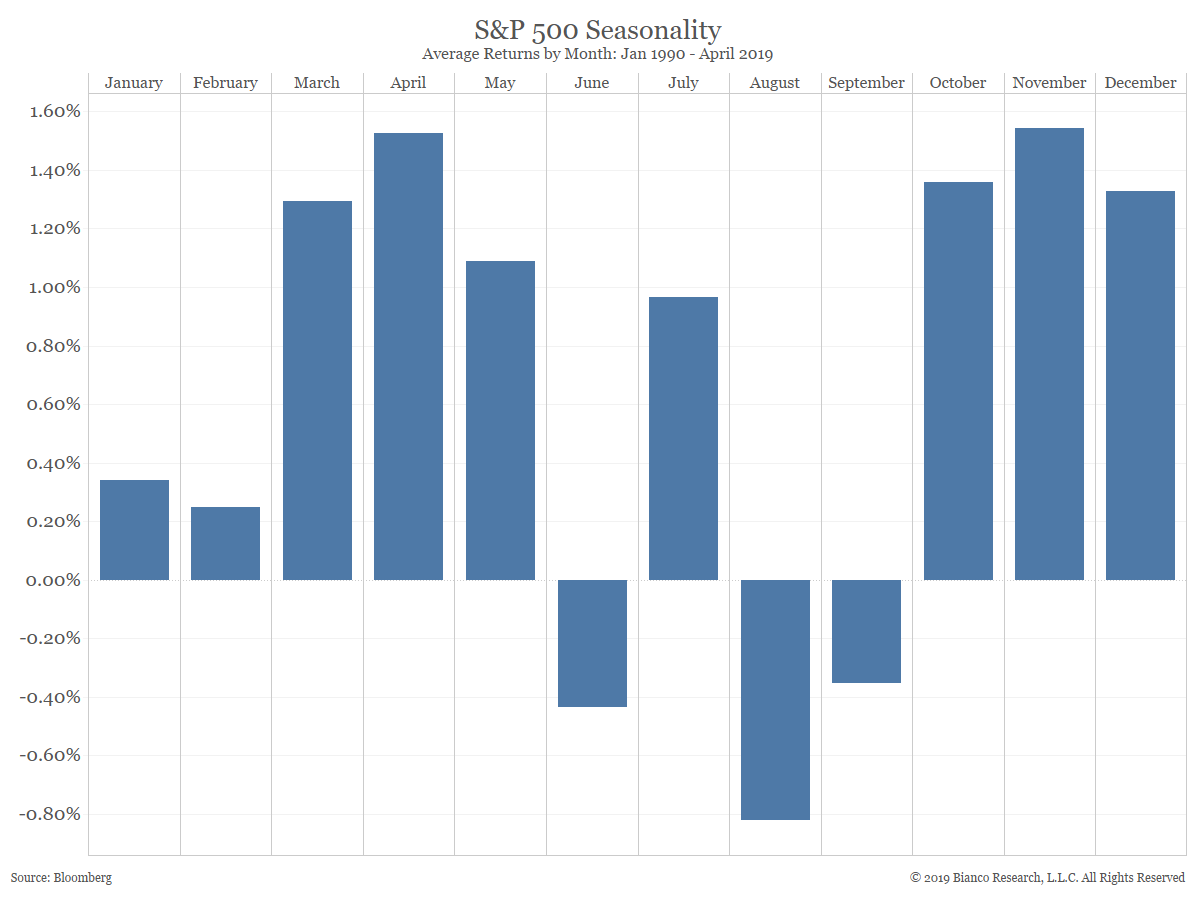

Alors que s'achève un mois de mai volatil, les investisseurs doivent se préparer à de nouvelles turbulences en juin, qui a la réputation d'être l'un des pires mois de l'année pour le marché boursier.

Depuis 1990, le S&P 500 a reculé en moyenne d'environ 0,4 % en juin, et il pourrait en être de même cette année.

Voici donc trois dates clés à surveiller lors du passage au mois de juin :

1. Rapport sur l'emploi aux États-Unis : Vendredi 2 juin

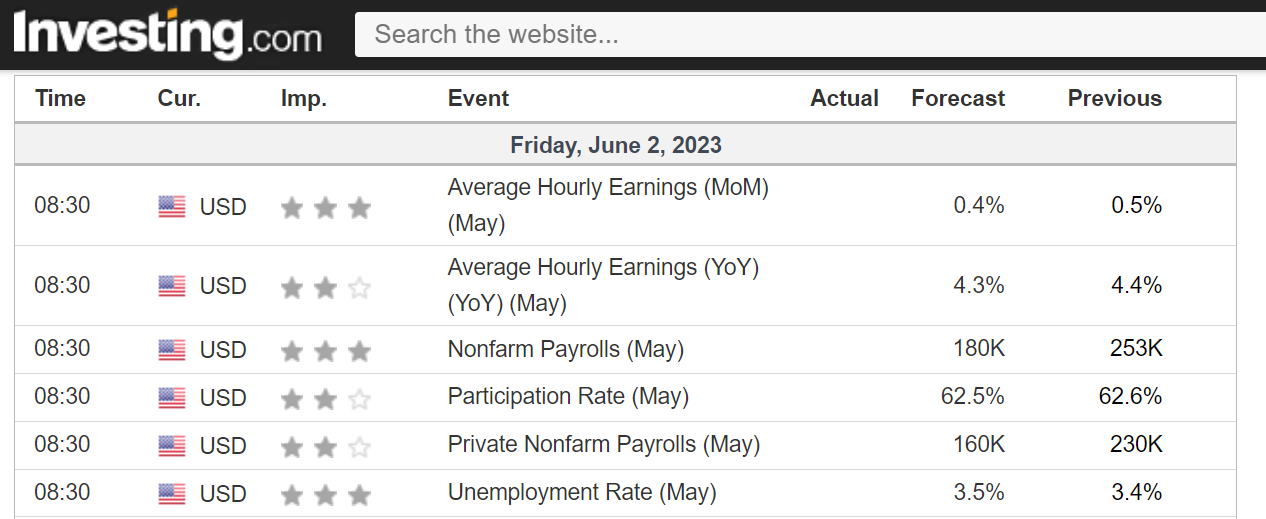

Le département du travail américain publiera le rapport sur l'emploi du mois de mai à 8h30 (heure française) le vendredi 2 juin, et ce rapport sera probablement déterminant pour la prochaine décision politique de la Réserve fédérale.

Le consensus estime que les données montreront que l'économie américaine a ajouté 180 000 postes, selon Investing.com, ce qui représente un ralentissement par rapport à la croissance de l'emploi de 253 000 en avril.

Le taux de chômage devrait remonter à 3,5 %, soit un peu plus que le niveau de 3,4 %, le plus bas depuis 53 ans, atteint le mois précédent, un niveau jamais atteint depuis 1969.

Prédiction :

- Je pense que le rapport sur l'emploi de mai soulignera l'incroyable résistance du marché du travail et soutiendra l'idée que d'autres hausses de taux seront nécessaires pour maîtriser le marché du travail en pleine effervescence.

- Les responsables de la Fed ont indiqué par le passé que le taux de chômage devait être d'au moins 4,0 % pour ralentir l'inflation, tandis que certains économistes affirment que le taux de chômage devrait être encore plus élevé.

- Pour replacer les choses dans leur contexte, le taux de chômage était de 3,6 % il y a exactement un an, en mai 2022, ce qui suggère que la Fed a encore de la marge pour relever ses taux, même si les traders parient sur une pause.

2. Données de l'IPC américain : Mardi 13 juin

Le rapport sur l'indice des prix à la consommation du mois de mai sera publié le mardi 13 juin à 8h30 ET, et les chiffres montreront probablement que ni l'inflation ni inflation de base ne chutent assez rapidement pour que la Fed interrompe ses efforts de lutte contre l'inflation.

Bien qu'aucune prévision officielle n'ait encore été établie, les attentes pour l'IPC annuel varient entre une augmentation de 4,6 % et 4,8 %, par rapport à un rythme annuel de 4,9 % en avril.

Le taux d'inflation annuel global a atteint l'été dernier son plus haut niveau en 40 ans, à savoir 9,1 %, et est en baisse constante depuis lors ; toutefois, les prix continuent d'augmenter à un rythme plus de deux fois supérieur à l'objectif de 2 % de la Fed.

Par ailleurs, les estimations pour le chiffre de base en glissement annuel - qui n'inclut pas les prix de l'alimentation et de l'énergie - se situent autour de 5,4 %-5,6 %, par rapport au chiffre de 5,5 % du mois d'avril.

Le chiffre sous-jacent est suivi de près par les responsables de la Fed, qui estiment qu'il fournit une évaluation plus précise de l'orientation future de l'inflation.

Prévision :

- Dans l'ensemble, bien que la tendance soit à la baisse, les données révéleront probablement que l'inflation continue d'augmenter bien plus rapidement que le taux de 2 % que la Réserve fédérale considère comme sain.

- Je pense qu'il reste encore beaucoup de chemin à parcourir avant que les décideurs politiques de la Fed ne soient prêts à déclarer que la mission est accomplie sur le front de l'inflation.

- Une lecture étonnamment forte, dans laquelle le chiffre principal de l'IPC s'élève à 5,0 % ou plus, réduira encore les espoirs d'une pause en juin et maintiendra la pression sur la Fed pour qu'elle poursuive sa lutte contre l'inflation.

3. Décision sur les taux de la Fed : Mercredi 14 juin

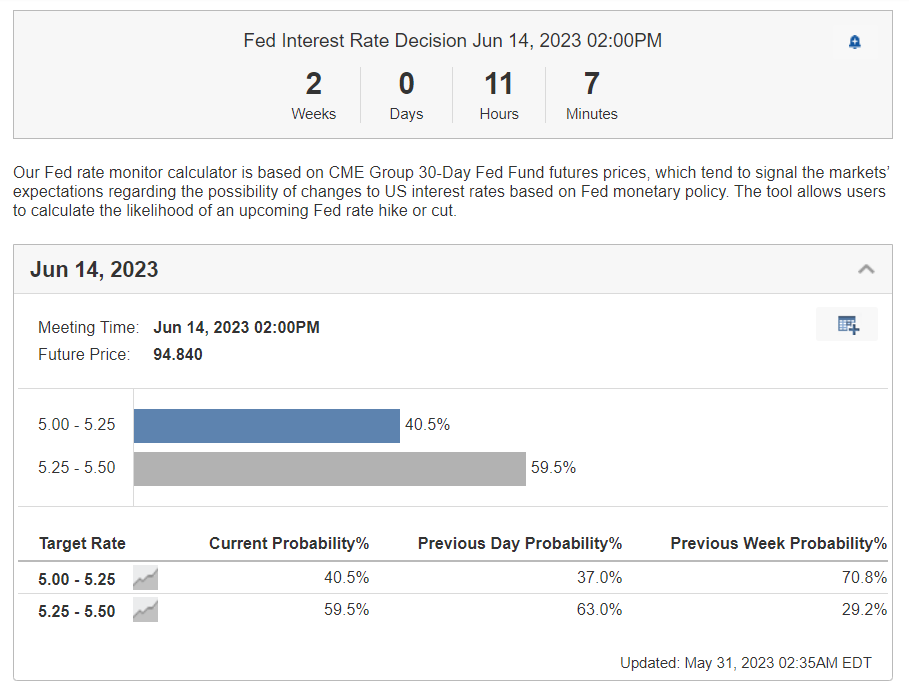

La Réserve fédérale devrait rendre sa décision de politique monétaire après la conclusion de la réunion du FOMC à 14h00 (heure de l'Est) le mercredi 14 juin.

Depuis mercredi matin, les marchés financiers évaluent à environ 60 % la probabilité d'une augmentation de 25 points de base des taux et à près de 40 % la probabilité d'une absence de décision, selon l'Outil de surveillance du taux de la Fed Investing.com.

Mais cela pourrait bien sûr changer dans les jours et les semaines précédant la grande décision sur les taux, en fonction des données entrantes et des efforts en cours pour faire approuver l'accord sur le plafond de la dette par le Congrès.

Si la banque centrale américaine procède effectivement à une nouvelle hausse de taux d'un quart de point de pourcentage, ce qui serait la onzième au cours des 13 derniers mois, la fourchette cible des fonds fédéraux de référence se situerait entre 5,25 % et 5,50 %.

Le président de la Fed, M. Powell, tiendra une conférence de presse très suivie peu après la publication de la déclaration de la Fed, les investisseurs recherchant de nouveaux indices sur la manière dont il perçoit les tendances de l'inflation et l'économie et sur l'impact que cela aura sur le rythme du resserrement de la politique monétaire.

Prévision :

- Étant donné que l'inflation reste obstinément élevée et que l'économie dans son ensemble résiste mieux que prévu, j'ai personnellement tendance à penser que la Fed décidera de relever ses taux de 25 points de base lors de la réunion de juin. En outre, je pense que Powell adoptera un ton étonnamment hawkish et avertira que la Fed a encore du pain sur la planche pour faire baisser l'inflation.

- Bien que je reconnaisse que le cycle de resserrement actuel soit proche de la ligne d'arrivée, je pense que le taux directeur devra encore augmenter d'au moins un demi-point de pourcentage, pour atteindre entre 5,75 % et 6,00 %, avant que la Fed n'envisage une quelconque idée de pause ou de pivot dans sa lutte pour restaurer la stabilité des prix.

- La banque centrale américaine risque de commettre une erreur politique majeure si elle commence à assouplir sa politique trop tôt, ce qui pourrait entraîner une ré-accélération des pressions inflationnistes malgré les craintes d'un ralentissement économique imminent.

- En fait, la Fed dispose d'une plus grande marge de manœuvre pour augmenter les taux d'intérêt que pour les réduire, à condition qu'elle suive les chiffres.

Que faire maintenant ?

Une fois encore, ce n'est un secret pour personne que nous entrons dans l'un des mois les plus faibles de l'année d'un point de vue historique. Par conséquent, une certaine faiblesse en juin ne serait pas surprenante à mon avis.

À court terme, je m'attends à ce que le marché boursier américain corrige à la baisse, car la Fed pourrait continuer à augmenter les coûts d'emprunt pendant l'été et les maintenir à un niveau plus élevé pendant plus longtemps.

Les traders qui prennent principalement des positions longues pourraient choisir de prendre un peu de repos au cours du mois de juin ou de sortir de leurs positions plus rapidement que d'habitude et de se mettre à l'écart si le marché commence à se retourner.

En revanche, les investisseurs à long terme peuvent souhaiter acheter des actifs à risque pour profiter de la baisse des prix, car l'histoire suggère que le marché pourrait se redresser brusquement en juillet.

Dans l'ensemble, il est important de rester patient et attentif aux opportunités. Il est toujours important d'augmenter progressivement l'exposition, de ne pas acheter des actions de longue durée et de ne pas trop se concentrer sur une entreprise ou un secteur en particulier.

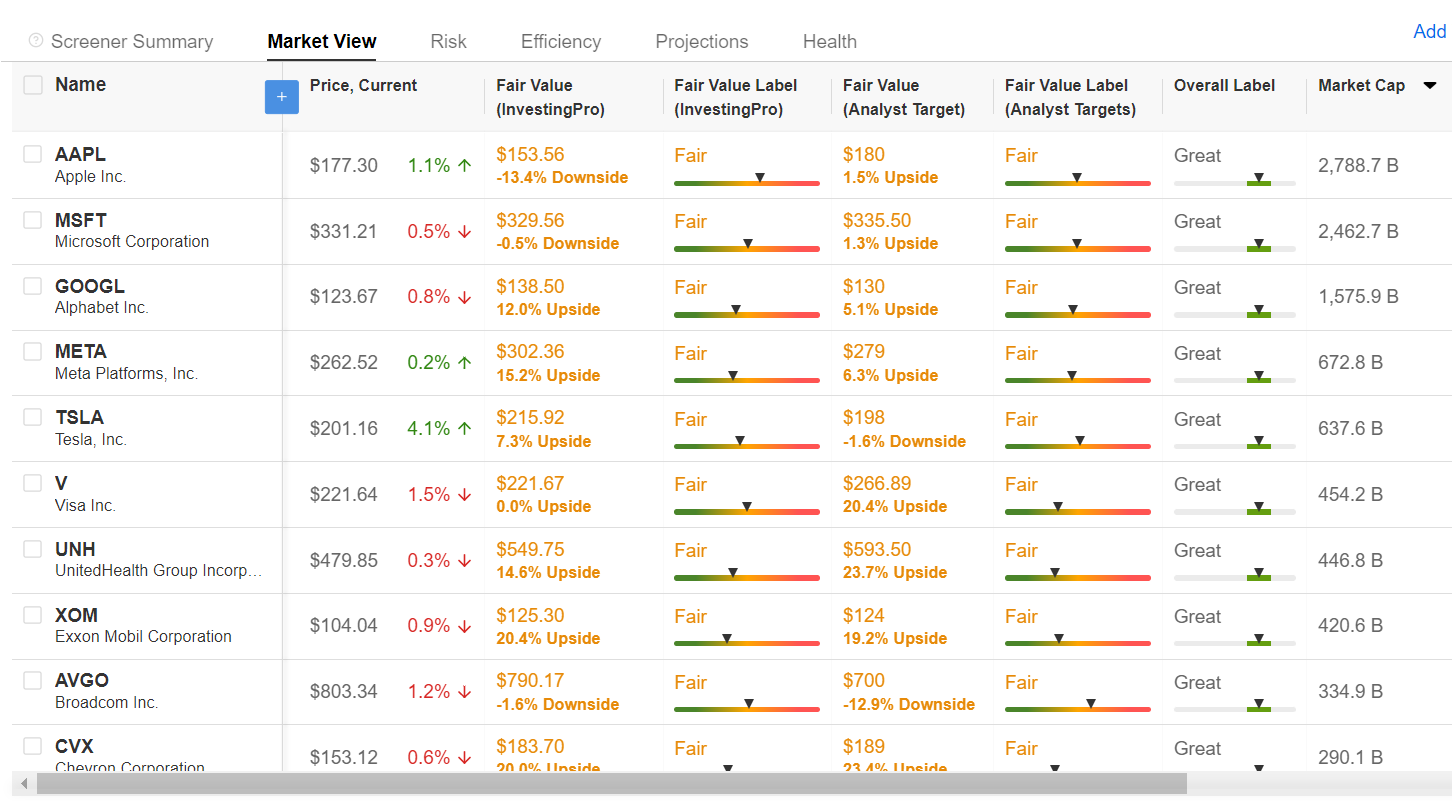

En tenant compte de ces éléments, j'ai utilisé l' outil d'évaluation des actions InvestingPro pour établir une liste de surveillance des actions de haute qualité qui affichent une forte force relative dans l'environnement de marché actuel.

Il n'est pas surprenant que les noms suivants figurent sur la liste : Apple (NASDAQ :AAPL), Microsoft (NASDAQ :MSFT), Alphabet (NASDAQ :GOOGL), Meta Platforms (NASDAQ:META), Tesla (NASDAQ :TSLA), Visa (NYSE :V), United Health (NYSE :UNH), Exxon Mobil (NYSE :XOM), Broadcom (NASDAQ :AVGO) et Chevron (NYSE :CVX), pour n'en nommer que quelques-uns.

Source : InvestingPro

Avec InvestingPro, vous pouvez facilement accéder à une page unique d'informations complètes et détaillées sur différentes entreprises, en un seul endroit, ce qui vous évite de devoir rassembler des données provenant de sources multiples et vous fait gagner du temps et de l'énergie.

Divulgation : Au moment où j'écris ces lignes, j'ai une position courte sur le S&P 500 et Nasdaq 100 via le ProShares Short S&P 500 ETF (SH) et le ProShares Short QQQ ETF (PSQ). Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises. Les opinions exprimées dans cet article n'engagent que l'auteur et ne doivent pas être considérées comme des conseils d'investissement.