- Apple, Microsoft, Alphabet, Amazon et Meta Platforms publient leurs résultats la semaine prochaine.

- Les mises à jour des orientations permettront probablement de faire ou de défaire le rallye actuel du marché.

- Date de publication des résultats : Mardi 26 juillet après la clôture

- Estimation de la croissance du BPA : +5,5 % en glissement annuel

- Estimation de la croissance du chiffre d'affaires : +13,5 % par rapport à l'année précédente

- Performance depuis le début de l'année : -21,2%.

- Capitalisation boursière : 1,98 trillion de dollars

- Date de publication des résultats : Mardi 26 juillet après la clôture du marché

- Estimation de la croissance du BPA : -4,4 % en glissement annuel

- Estimation de la croissance des revenus : +13,3 % par rapport à l'année précédente

- Performance depuis le début de l'année : -21,1%.

- Capitalisation boursière : 1,50 trillion de dollars

- Date de publication des résultats : Mercredi 27 juillet après la clôture du marché

- Estimation de la croissance du BPA : -28,5 % en glissement annuel

- Estimation de la croissance du chiffre d'affaires : -0,2 % en glissement annuel

- Performance depuis le début de l'année : -45,5%.

- Capitalisation boursière : 511,5 milliards de dollars

- Date de publication des résultats : Jeudi 28 juillet après la clôture du marché

- Estimation de la croissance du BPA : -11,5 % en glissement annuel

- Estimation de la croissance du chiffre d'affaires : +1,7 % par rapport à l'année précédente

- Performance depuis le début de l'année : -12,5%.

- Capitalisation boursière : 2,51 billions de dollars

Alors que le NASDAQ Composite languit en territoire de marché baissier dans le contexte d'une baisse généralisée de l'espace technologique, Wall Street passe à la vitesse supérieure la semaine prochaine avec la publication des résultats financiers de certains des plus grands noms du marché.

1. Microsoft

Microsoft (NASDAQ:MSFT) a dépassé les attentes en termes de chiffre d'affaires et de résultat au cours du trimestre précédent et a fourni des prévisions optimistes. Selon les estimations du consensus, le géant des logiciels et du matériel informatique devrait enregistrer une hausse de 13,5 % de son chiffre d'affaires en glissement annuel, à 52,4 milliards de dollars, et un bénéfice par action de 2,29 dollars pour son quatrième trimestre fiscal, dans un contexte de forte demande pour ses produits de cloud computing.

Les investisseurs se concentreront sur la croissance du segment Intelligent Cloud de Microsoft, en plein essor, qui comprend Azure, GitHub, SQL Server, Windows Server et d'autres services d'entreprise. Cette unité clé a vu ses ventes augmenter de 26 % au cours de son dernier trimestre, pour atteindre 19,1 milliards de dollars, tandis que les revenus de ses services de cloud Azure ont augmenté de 46 %.

La croissance du chiffre d'affaires du segment Productivité et processus d'affaires, qui comprend le logiciel de productivité en nuage Office 365, l'application de communication Teams, LinkedIn, ainsi que les produits et services en nuage Dynamics, sera également intéressante après avoir augmenté de 17 % pour atteindre 15,8 milliards de dollars au dernier trimestre.

Les actions de la deuxième société la plus précieuse au monde sont en baisse de 21,2 % depuis le début de l'année et près de 24 % en dessous de leur sommet historique. Malgré la volatilité récente, l'action du géant de la technologie basé à Redmond, dans l'État de Washington, semble toujours être un bon pari compte tenu de la bonne performance de son activité de cloud commercial.

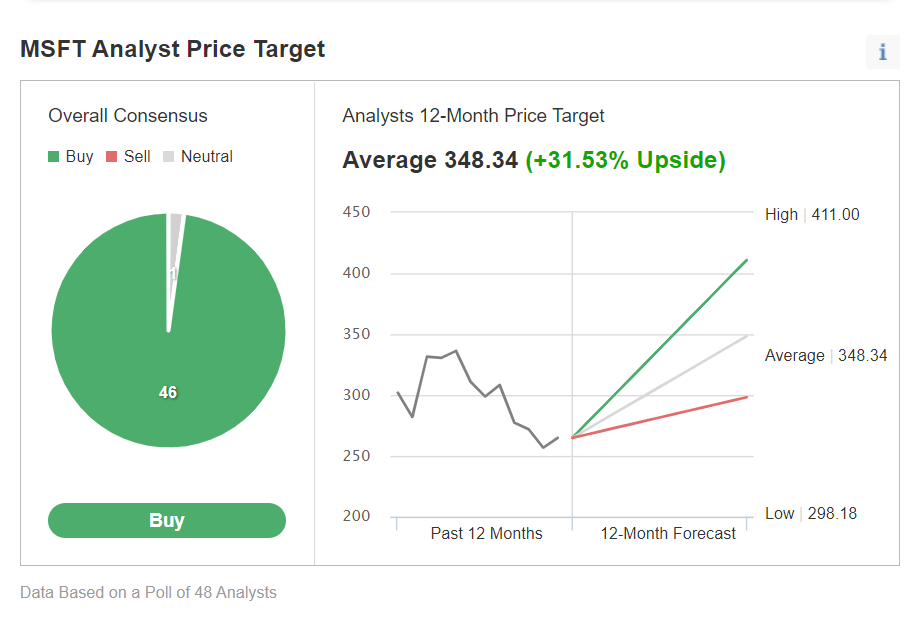

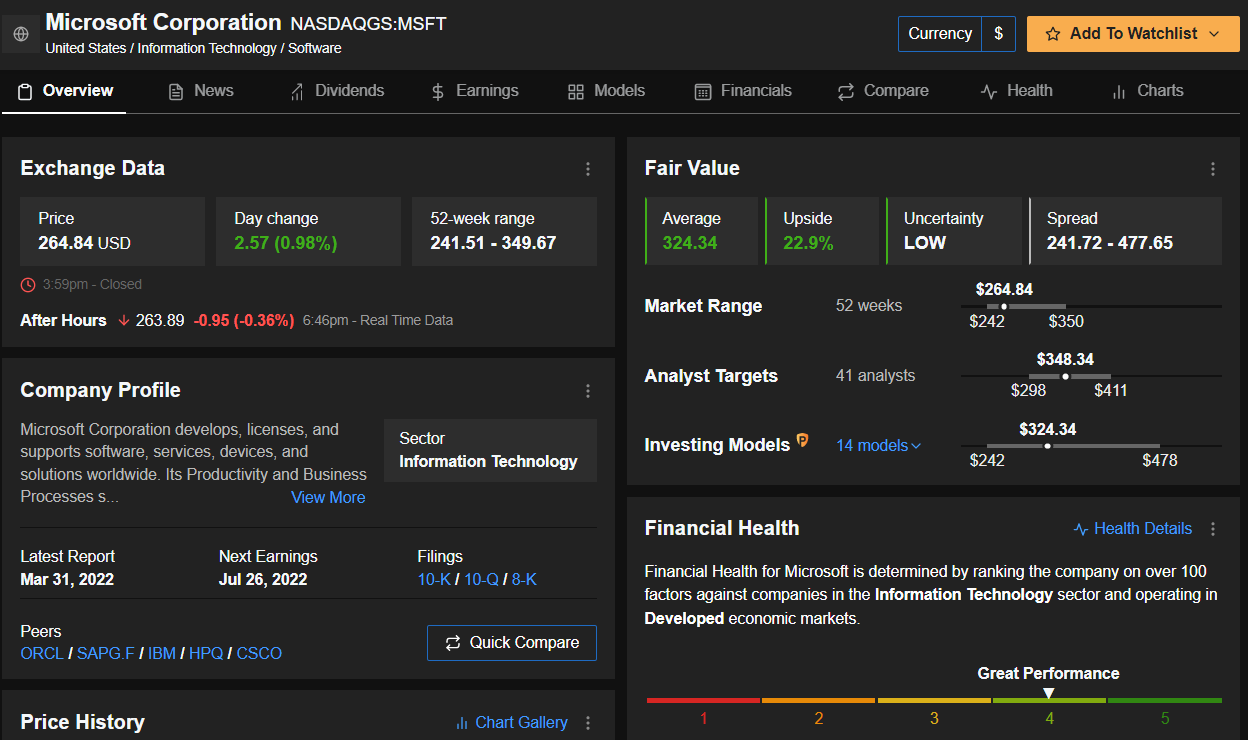

Source : Investing.com

46 des 48 analystes interrogés par Investing.com considèrent l'action Microsoft comme un "achat" avec un objectif de cours moyen d'environ 348 dollars, ce qui représente une hausse de près de 31,5 %.

De même, les modèles quantitatifs d'InvestingPro indiquent un gain de 22,9 % de l'action MSFT par rapport aux niveaux actuels à 324,34 $, ce qui rapproche les actions de leur juste valeur.

Source : InvestingPro

2. Google

Alphabet (NASDAQ:GOOGL) (NASDAQ:GOOG), la société mère de Google, n'a pas répondu aux attentes concernant le bénéfice et le chiffre d'affaires du dernier trimestre en raison d'un ralentissement du marché de la publicité en ligne. Le consensus prévoit une augmentation de 13,3 % du chiffre d'affaires du géant technologique, à 70,1 milliards de dollars, mais une baisse de 4,4 % du bénéfice par action, à 1,30 dollar.

Les investisseurs se concentreront sur les taux de croissance de l'activité principale de Google, à savoir les recettes publicitaires, qui ont enregistré un gain annualisé de 22,3 % pour atteindre 54,6 milliards de dollars au trimestre précédent. La croissance des recettes publicitaires de YouTube est un autre sujet pertinent après avoir été nettement inférieure aux attentes au cours du dernier trimestre en raison de la concurrence croissante de l'application chinoise de partage de vidéos TikTok.

En outre, la plateforme Google Cloud d'Alphabet devrait connaître un autre trimestre de croissance fulgurante après que les ventes ont bondi de 44 % au premier trimestre. Le géant de la recherche a investi massivement dans son activité de cloud computing pour rattraper Amazon Web Service et Microsoft Azure.

Bien que les actions de Google aient chuté de 21,4 % depuis le début de l'année et de 24,55 % par rapport à leur niveau record, cette société est la troisième plus précieuse du marché américain.

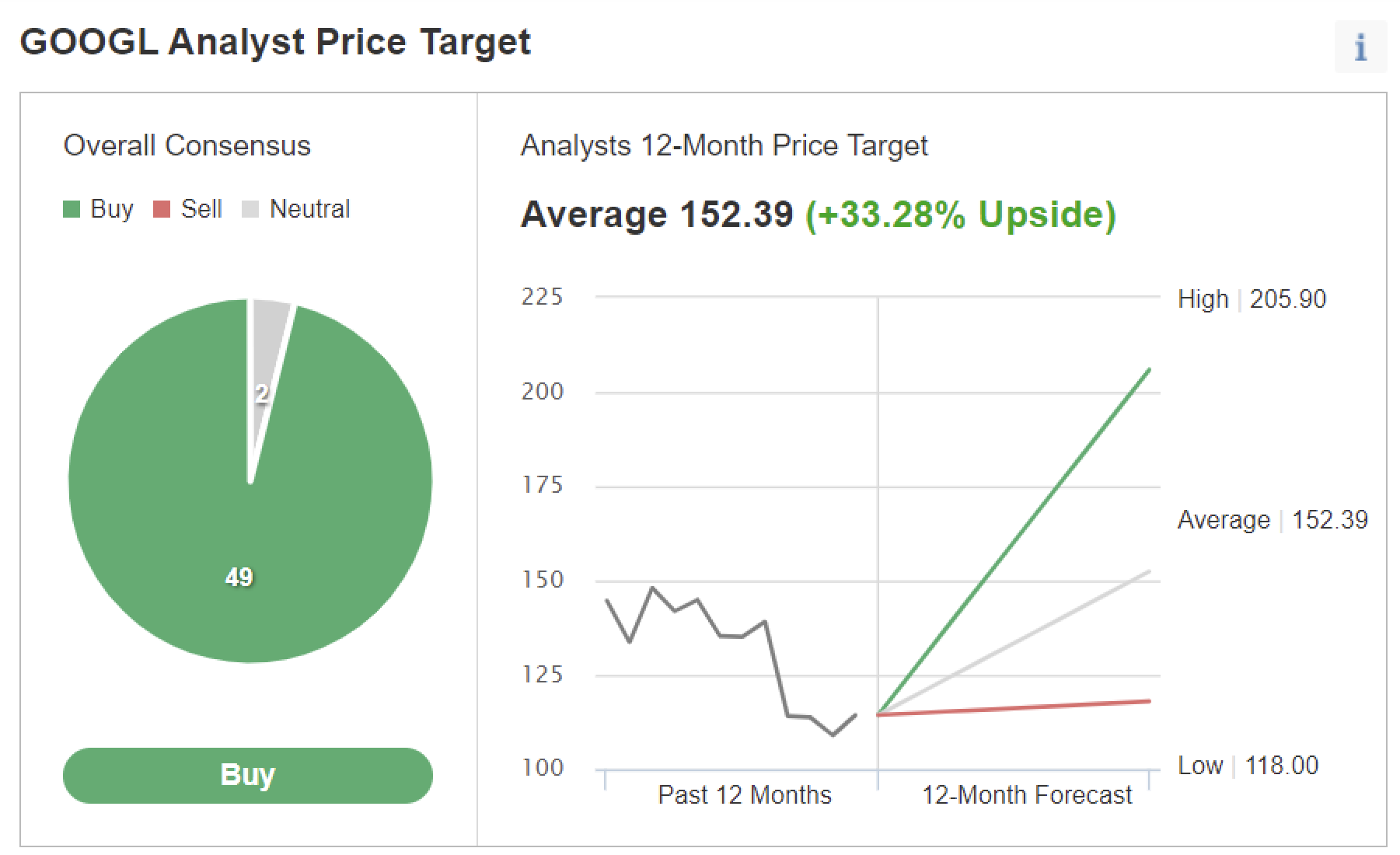

Sur les 51 analystes qui couvrent le titre, selon une enquête d'Investing.com, la recommandation consensuelle est de "surperformer" avec une conviction assez élevée, 49 analystes évaluant GOOGL à "acheter".

Source : Investing.com

Leur objectif de cours moyen de 152,39 $ donne à GOOGL une hausse implicite de 33,28 % sur l'année à venir. De même, le prix moyen de la juste valeur des actions sur InvestingPro s'élève à 147,87 $, soit une hausse potentielle de 33 %.

Source : InvestingPro

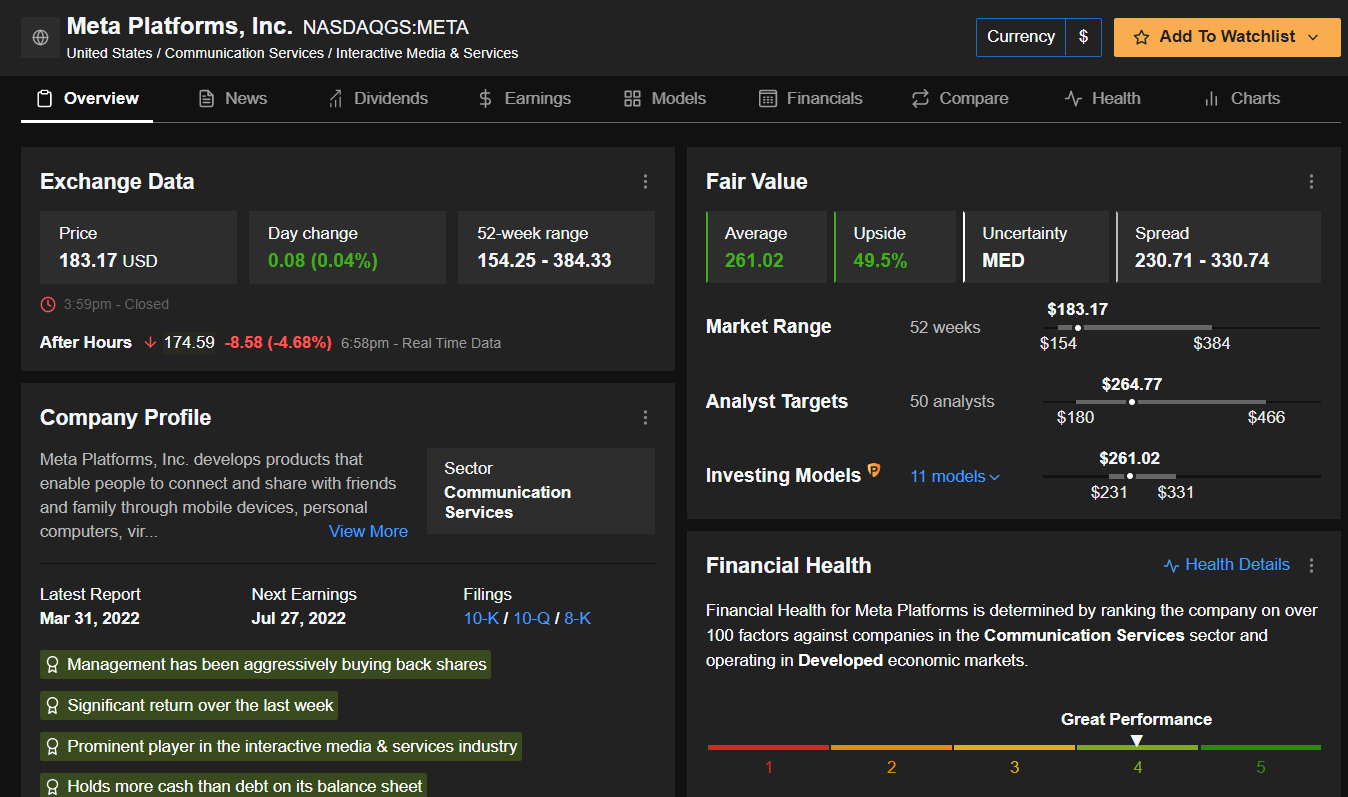

Meta Platforms

Meta Platforms (NASDAQ:META) a dépassé les attentes en matière de bénéfices au cours du Q mais a manqué les estimations de ventes. Le consensus prévoit que le géant des médias sociaux enregistrera une baisse de 28,5 % du BPA à 2,58 $ en glissement annuel dans les prochains résultats en raison de la hausse des coûts et des investissements liés au matériel de Meta et au segment VR. Le chiffre d'affaires devrait également baisser de 0,2 % à 29 milliards de dollars en raison d'une plus faible demande des annonceurs et d'une baisse des prix des publicités sur Facebook et Instagram.

Comme d'habitude, le marché sera très attentif à la mise à jour de Facebook sur ses comptes d'utilisateurs actifs quotidiens et mensuels, car il s'agit de mesures critiques pour l'exploitant du réseau social. Au trimestre dernier, les utilisateurs actifs quotidiens (DAU) ont augmenté de 4 % pour atteindre 1,96 milliard, tandis que les utilisateurs actifs mensuels (MAU) ont augmenté de 3 % pour atteindre 2,94 milliards.

Les commentaires du PDG Mark Zuckerberg seront également au centre de l'attention, car la plateforme de médias sociaux s'éloigne d'une activité basée sur la publicité et s'oriente vers un avenir de plus en plus numérique.

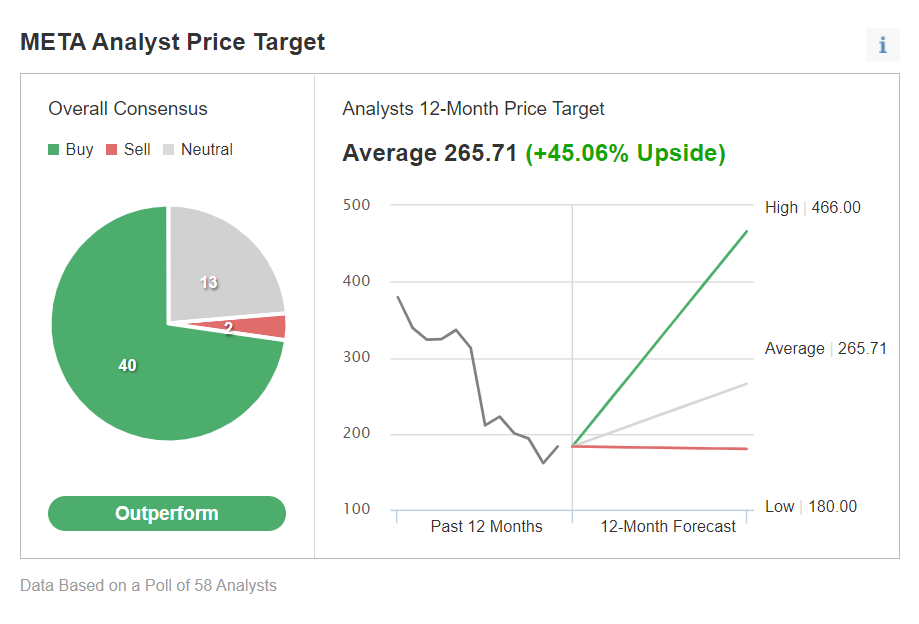

L'action META, qui a perdu 45,5 % depuis le début de l'année et 52,3 % par rapport à son record, a récemment atteint son plus bas niveau depuis avril 2020. Malgré les vents contraires à court terme, la plupart des analystes restent généralement haussiers, comme le montre une enquête d'Investing.com, qui a révélé que 53 des 58 analystes l'ont noté comme "acheter" ou "neutre".

Source : Investing.com

Le prix moyen de la juste valeur des actions de Meta sur InvestingPro est de 261,02 $, soit une hausse potentielle de 50 %.

Source : InvestingPro

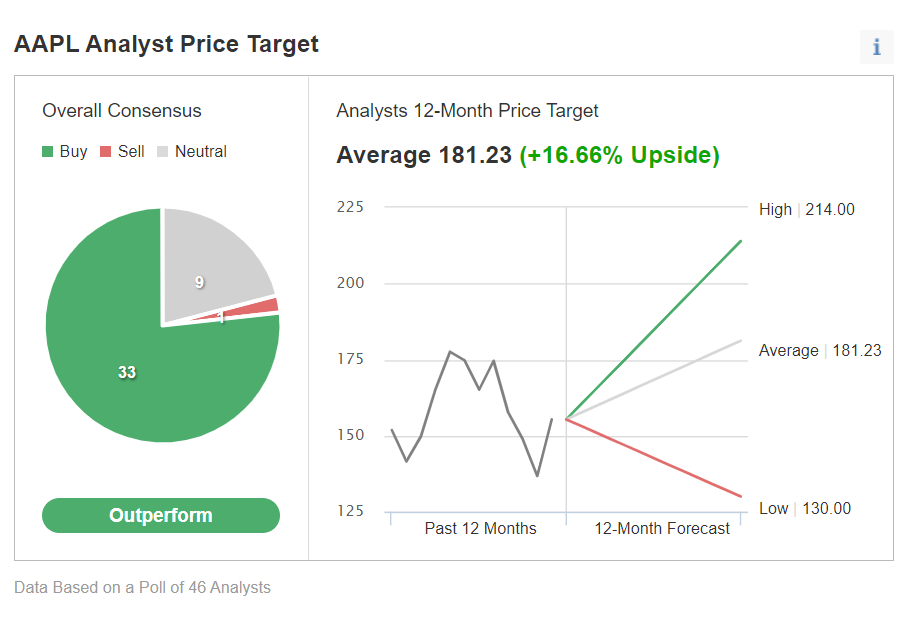

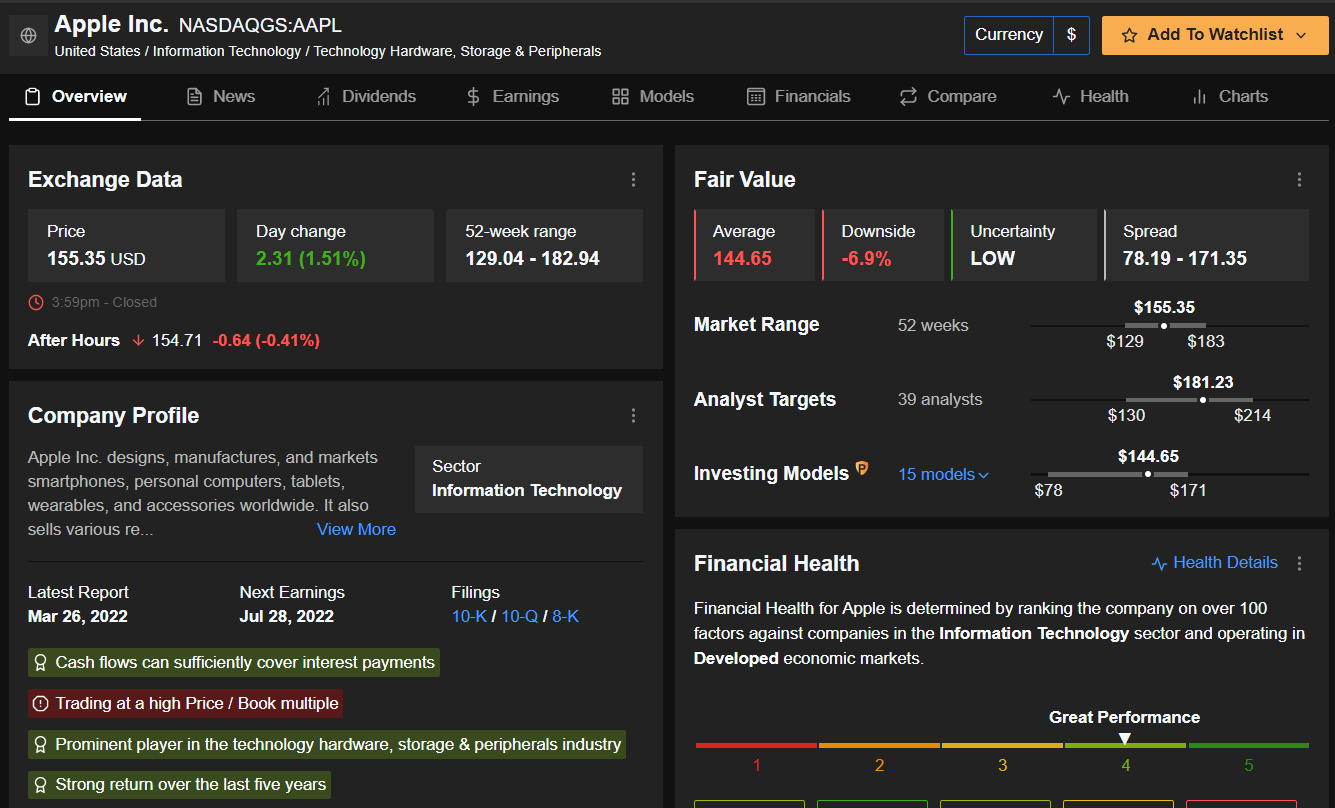

Apple

Apple (NASDAQ:AAPL) a fait état d'un impressionnant bénéfice au dernier trimestre, mais a prévenu d'un ralentissement de la croissance à venir, principalement dû aux problèmes de la chaîne d'approvisionnement. Le consensus s'attend à ce que le fabricant de l'iPhone réalise un chiffre d'affaires de 82,8 milliards de dollars au troisième trimestre, en hausse de 1,7 % par rapport à l'année précédente, mais le BPA devrait glisser à 1,15 dollar.

Wall Street portera une attention particulière à la croissance des activités iPhone et Mac d'Apple pour voir si l'entreprise peut maintenir une bonne performance malgré la détérioration de l'environnement macroéconomique. Au dernier trimestre, les ventes d'iPhone et de Mac ont augmenté respectivement de 5,5 % à 50,6 milliards de dollars et de 14,7 % à 10,4 milliards de dollars. De même, l'activité services d'Apple, en plein essor, qui comprend les ventes de l'App Store, les services d'abonnement à la musique et à la vidéo, les garanties prolongées, les licences et la publicité, a affiché une croissance du chiffre d'affaires de 17,3 % en glissement annuel au deuxième trimestre fiscal.

Le point faible devrait être l'activité iPad de la société, dont les ventes ont chuté de 1,9 % au dernier trimestre, car elle doit faire face à des contraintes d'approvisionnement liées à la pénurie mondiale de puces.

L'action AAPL a chuté de 12,5 % depuis le début de l'année et se situe à 15,1 % en dessous de son sommet historique.

Nous prévoyons que la tendance positive d'Apple reprendra dans les mois à venir, compte tenu de son modèle économique fiable et rentable et de son énorme trésorerie.

Source : Investing.com

En effet, 42 des 46 analystes interrogés par Investing.com considèrent l'action Apple comme "à acheter" ou "neutre". Leur objectif de cours moyen de 181,23 dollars donne à AAPL une hausse implicite de 16,6 %.

En revanche, la juste valeur moyenne de l'action Apple sur InvestingPro est de 144,65 $, soit une baisse potentielle de 7 % par rapport à la valeur de marché actuelle.

Source : InvestingPro

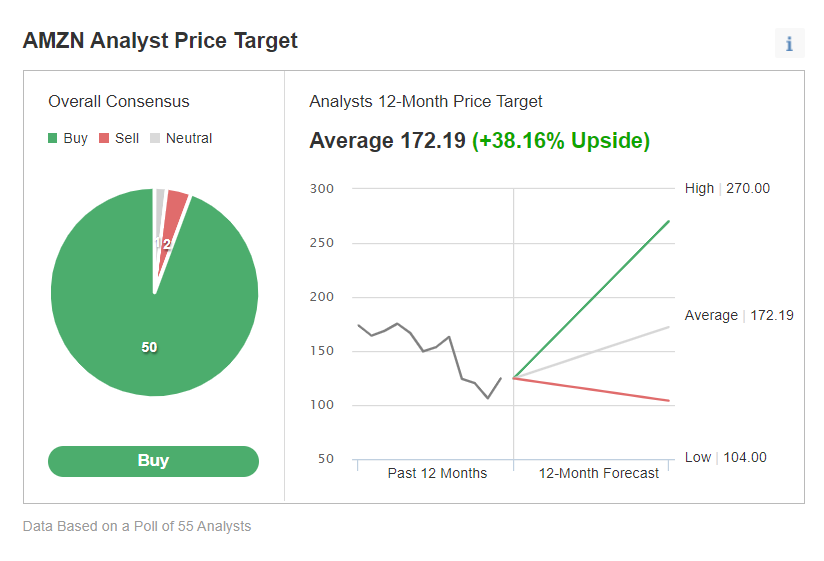

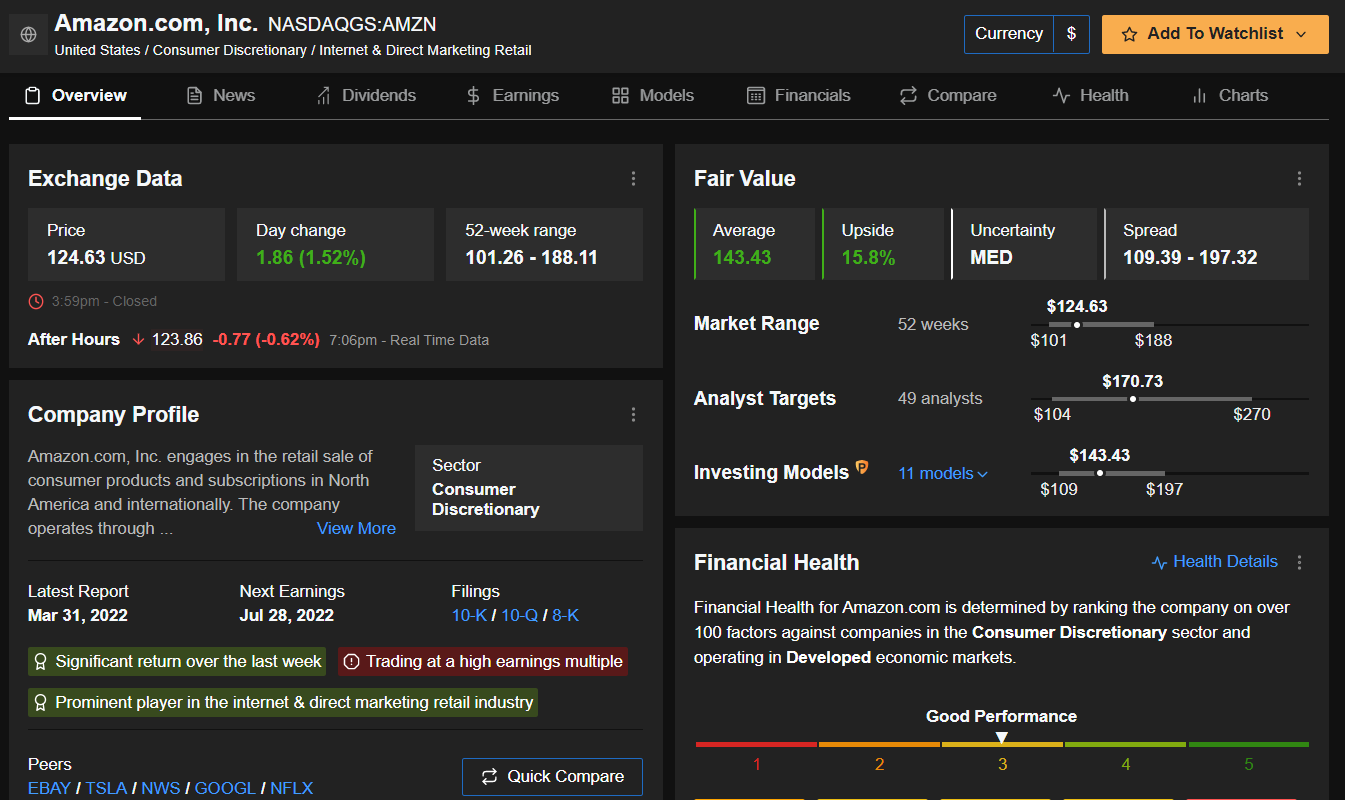

Amazon

Date de publication des résultats : Jeudi 28 juillet après la clôture du marché

Estimation de la croissance du BPA : -78,6 % en glissement annuel

Estimation de la croissance du chiffre d'affaires : +5,7% par rapport à l'année précédente

Performance depuis le début de l'année : -25,2%.

Capitalisation boursière : 1,27 trillion de dollars

Amazon.com (NASDAQ:AMZN) publiera son quatrième manque à gagner consécutif au cours du dernier trimestre et fournir des perspectives faibles.

Les investisseurs surveilleront l'activité florissante d'Amazon dans le domaine du cloud computing, qui a enregistré une hausse de 37 % de son chiffre d'affaires au dernier trimestre, pour voir si elle peut maintenir son rythme de croissance torride.

Le résultat d'exploitation et les prévisions de chiffre d'affaires pour l'ensemble de l'année seront peut-être plus importants, car Amazon doit faire face à plusieurs vents contraires, notamment des perspectives de demande incertaines, des perturbations continues de la chaîne d'approvisionnement, des coûts plus élevés et un dollar plus fort.

L'action AMZN a perdu environ 25 % depuis le début de l'année et se trouve à environ 34 % de son plus haut historique. Malgré le ralentissement prévu de la croissance des bénéfices et des ventes, nous pensons que l'action est bien placée pour progresser, compte tenu de sa position de leader dans les domaines du commerce électronique et de l'informatique en nuage.

Source : Investing.com

Les analystes restent également optimistes à l'égard du titan de la technologie : selon une enquête d'Investing.com, 50 des 55 analystes couvrant AMZN évaluent le titre comme "acheter" avec un objectif de prix moyen d'environ 172,00 $. Selon le modèle Investing Pro, l'action pourrait augmenter de 15,8 % par rapport aux niveaux actuels, ce qui la rapprocherait de sa juste valeur de 143,43 $ par action.

Source : InvestingPro

Divulgation : Au moment de la rédaction de cet article, Jesse possède des actions de MSFT, GOOGL et AAPL. Les opinions discutées dans cet article sont uniquement l'avis de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.

***

Vous cherchez à faire le point sur votre prochaine idée ? Avec InvestingPro+, vous pouvez trouver :

Les données financières de n'importe quelle entreprise pour les 10 dernières années.

Des scores de santé financière pour la rentabilité, la croissance, etc.

Une juste valeur calculée à partir de dizaines de modèles financiers

Une comparaison rapide avec les pairs de l'entreprise

Des graphiques fondamentaux et de performance.

Et bien d'autres choses encore. Obtenez rapidement toutes les données clés pour prendre une décision éclairée, avec InvestingPro+. En savoir plus >>