- Les banques européennes et américaines suivent de près les décisions de la Réserve fédérale américaine et de la Banque centrale européenne en matière de taux d'intérêt, des changements importants étant attendus.

- Il existe une liste de banques des deux côtés qui se négocient en dessous de leur juste valeur et auxquelles le consensus du marché attribue un potentiel.

- Des banques notables comme Deutsche Bank, Citi, UniCredit, Wells Fargo (NYSE:WFC), Santander et Truist Financial révèlent des informations financières clés et des perspectives d'avenir.

- Vous souhaitez investir en profitant des opportunités du marché ? N'hésitez pas, essayez InvestingPro dès maintenant. Inscrivez-vous ICI & MAINTENANT pour moins de 9 € par mois!

Les banques européennes et américaines suivent de près les prochaines décisions de la Réserve fédérale et de la Banque centrale européenne en matière de taux d'intérêt.

En Europe, le paysage a déjà changé avec les réductions de taux d'intérêt mises en œuvre par la Banque de Suisse et la Banque de Suède. Les prochains mois, en particulier le mois de juin, devraient être marqués par des actions similaires de la part de la BCE et de la Banque d'Angleterre.

Aux États-Unis, les projections initiales laissaient entrevoir jusqu'à quatre baisses de taux pour l'année. Cependant, la persistance d'une inflation incontrôlée a nécessité une réévaluation, conduisant à un retard potentiel ou même à la possibilité de ne pas ajuster les taux.

Dans l'ensemble, les banques européennes affichent de meilleures performances que leurs homologues américaines, grâce à une réduction stratégique des coûts, à l'amélioration des bilans et à des provisions minimales pour pertes sur prêts. En particulier, en 2024, ces banques sont prêtes à allouer un montant substantiel de 120 milliards d'euros à des rachats d'actions et à des dividendes.

L'annonce récente de la Bank of Ireland, ainsi que d'autres banques telles que BNP Paribas (EPA:BNPP), Deutsche Bank et Santander, souligne cette tendance à l'amélioration des rendements pour les investisseurs.

Les projections indiquent une augmentation notable du rendement des dividendes pour les 50 premières banques européennes, de 5,8 % en 2022 à 7,3 % en 2024, avec une légère baisse à 7,2 % en 2025 avant de rebondir à 7,4 % en 2026.

Parallèlement, le taux moyen des prêts interbancaires européens devrait dépasser les niveaux de 2023 en 2024, avec seulement des baisses marginales des revenus d'intérêts. À l'heure actuelle, les banques enregistrent des bénéfices importants qui dépassent leurs capacités de distribution, ce qui entraîne une augmentation des ratios de fonds propres.

Ces tendances se reflètent sur le marché boursier, où les 15 plus grandes banques européennes ont dépassé leurs homologues américaines en 2023, marquant un écart significatif par rapport à la norme observée au cours de la dernière décennie. Parallèlement, l'indice Stoxx 600 Banks a atteint des sommets inégalés depuis 2015.

À Wall Street, les cinq principales banques ont annoncé des réductions de 20 % et 17 %, respectivement, de leurs revenus de banque commerciale et de banque d'investissement au quatrième trimestre, en glissement annuel. Toutefois, les baisses pour l'ensemble de l'année ont été nettement moins prononcées.

Nous allons maintenant nous intéresser à quelques banques remarquables, tant aux États-Unis qu'en Europe, et utiliser l'outil InvestingPro pour approfondir les données et les informations pertinentes.

1. Deutsche Bank (Allemagne)

Deutsche Bank (ETR :DBKGn) (NYSE :DB) est le plus grand prêteur d'Allemagne et a été fondée en 1870. Le siège de cette banque géante se trouve à Francfort-sur-le-Main, la capitale financière du pays.

Le 21 mai, elle distribue un dividende de 0,45 euro par action et pour le recevoir, il faut avoir des actions avant le 17 mai.

Source : InvestingPro

La société publie ses résultats le 24 juillet et le bénéfice par action devrait augmenter de 11,89 %.

Source : InvestingPro

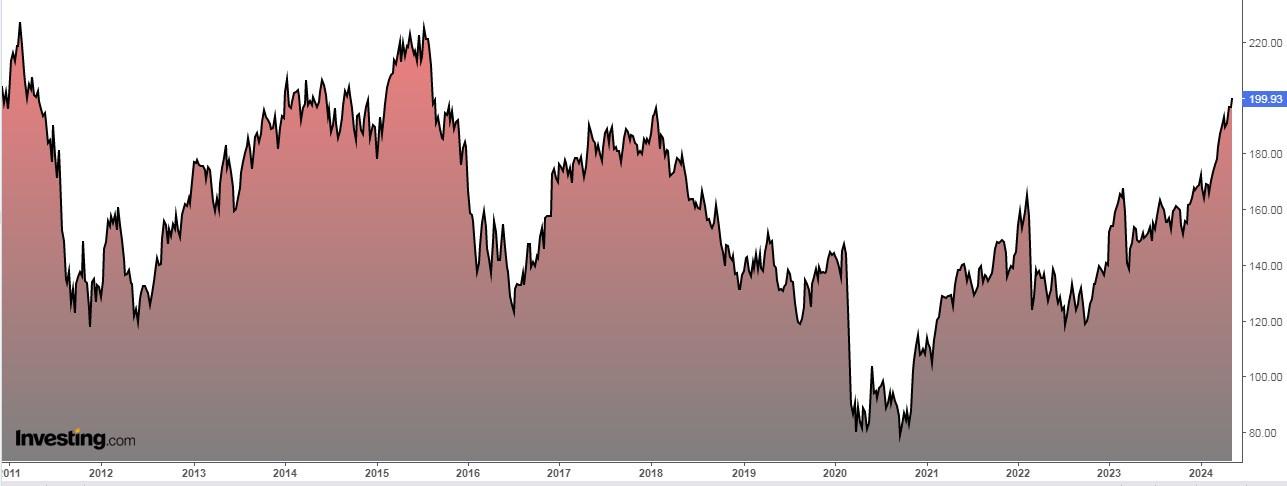

L'action a progressé de 70,40% au cours des 12 derniers mois.

Sa juste valeur, basée sur ses fondamentaux, s'élève à 17,69 euros, ce qui représente un potentiel d'environ 11% (à la clôture de la semaine).

Source : InvestingPro

2. Citi (USA)

Fondée en 1812 à New York, Citigroup Inc. (NYSE :C) est devenue une formidable présence mondiale, avec des opérations sur tous les continents.

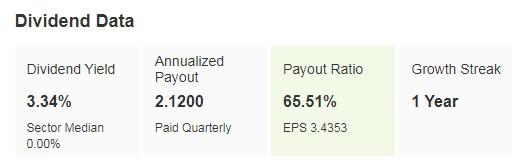

Son rendement en dividendes est actuellement de 3,34 %.

Source : InvestingPro

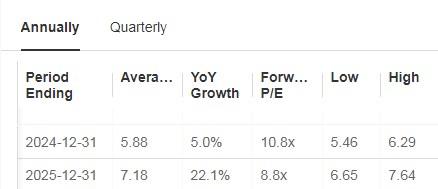

Elle présentera à nouveau ses résultats le 12 juillet. Pour l'année en cours, le bénéfice par action devrait augmenter de 5 % et de 22,1 % l'année suivante.

Source : InvestingPro

Citi a récemment réalisé un investissement stratégique dans Cicada Technologies, une société qui permet le commerce électronique de 28 obligations d'État mexicaines.

Elle a également achevé la restructuration de son activité de prêts commerciaux afin d'en améliorer la rentabilité et la valorisation.

Ses actions ont augmenté de 44 % au cours des 12 derniers mois. Le marché voit un potentiel pour l'action à 67,85 $ et sa juste valeur est de 67,70 $.

Source : InvestingPro

3. Unicredit (BIT :CRDI) (Italie)

UniCredit (OTC :UNCRY) (ETR :CRIG) a été fondée en 1870 et est basée à Milan, en Italie.

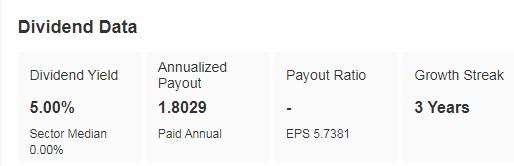

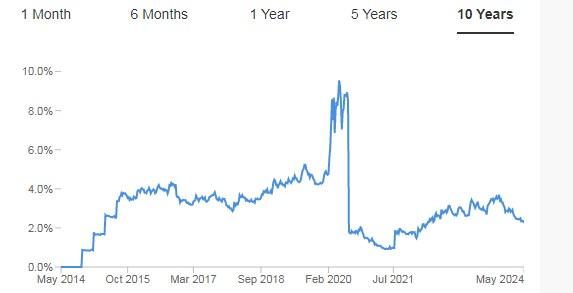

Son rendement en dividendes est de 5 %.

Source : InvestingPro

Le 24 juillet, nous connaîtrons ses comptes trimestriels et l'on s'attend à une augmentation des bénéfices par action de 10,38% et des revenus de 4,44%.

Source : InvestingPro

Elle dispose d'un capital excédentaire de 10 milliards d'euros dont elle doit décider de l'utilisation.

Ses actions ont augmenté de 101,20 % au cours des 12 derniers mois.

Le consensus du marché voit un potentiel à 41,43 €.

Source : InvestingPro InvestingPro

4. Wells Fargo (États-Unis)

Wells Fargo a été fondée en 1852 à New York City, mais son siège social se trouve aujourd'hui à San Francisco, en Californie.

Son rendement en dividendes est de 2,26 %.

Source : InvestingPro

Elle publiera ses chiffres le 12 juillet, avec un BPA attendu en hausse de 10,73% et des revenus en hausse de 4,57%.

Source : InvestingPro

La banque a annoncé il y a quelques jours le lancement de la Signify Business Cash World Elite Mastercard (NYSE :MA), sa nouvelle carte de crédit professionnelle avec des récompenses en espèces. Offrant des récompenses illimitées de 2 % sur les achats professionnels, sans limite et sans cotisation annuelle, elle permet aux propriétaires d'entreprises de bénéficier de récompenses faciles à comprendre et d'une valeur attrayante.

Ses actions ont augmenté de 66 % au cours des 12 derniers mois.

Sa juste valeur sur la base des fondamentaux serait de 65,90 $.

Source : InvestingPro

5. Santander (Espagne)

La société était auparavant connue sous le nom de Banco Santander Central Hispano et a changé de nom pour Banco Santander (BME :SAN) (NYSE :SAN) en février 2007. Elle a été fondée en 1856 et a son siège en Espagne.

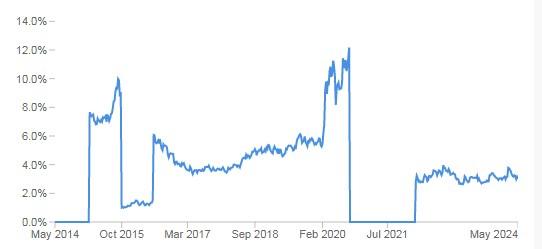

Le rendement du dividende estimé pour 2024 est de 4,63 %.

Source : InvestingPro

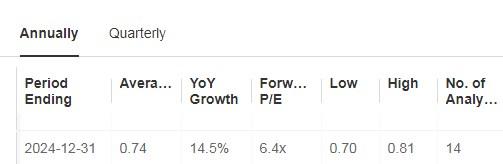

Le 24 juillet, elle présente ses comptes trimestriels. Pour 2024, les prévisions tablent sur une croissance du BPA de 14,5 % et du chiffre d'affaires de 5,6 %.

Source : InvestingPro

Les actions ont augmenté de 56 % au cours des 12 derniers mois.

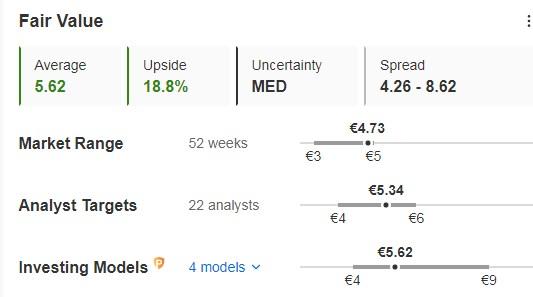

Sa juste valeur est de 5,62 € et le marché lui donne un potentiel de 5,34 €.

Source : InvestingPro

6. Truist Financial

La société était auparavant connue sous le nom de BB&T Corporation et a changé de nom pour devenir Truist Financial (NYSE :TFC) en décembre 2019. Elle a été fondée en 1872 et son siège social se trouve à Charlotte, en Caroline du Nord.

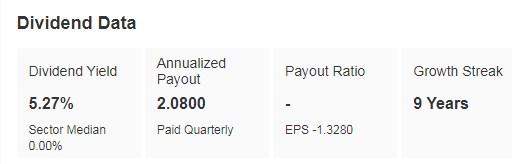

Son rendement en dividendes est de 5,27% et elle a maintenu ses paiements de dividendes pendant 52 années consécutives.

Source : InvestingPro

L'entreprise publiera ses résultats le 22 juillet. Dans le rapport précédent, elle a battu les prévisions de 11,8 % (BPA).

Source : InvestingPro

La vente récente de Truist Insurance Holdings s'est traduite par un gain substantiel après impôts. La vente a renforcé la position de capital qui soutient la poursuite de la restructuration du bilan, les rachats d'actions et la croissance organique.

Ses actions ont augmenté de 56,52 % au cours des 12 derniers mois.

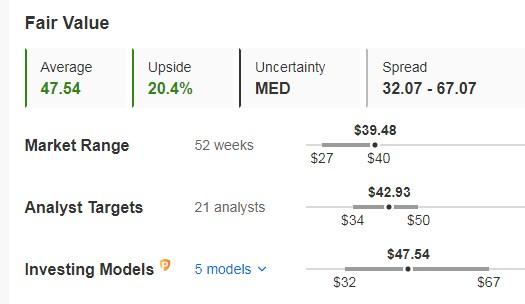

Sa juste valeur s'élève à 47,54 $ et le marché la voit monter à 42,93 $.

Source : InvestingPro

Comment saisir systématiquement les opportunités du marché ? Saisissez le moment ICI ET MAINTENANT pour vous procurer le plan annuel d'InvestingPro pour moins de 9 $ par mois. Utilisez le code INVESTINGPRO1 et bénéficiez d'une réduction de 40 % sur votre abonnement d'un an, ce qui vous coûtera moins cher qu'un abonnement à Netflix (NASDAQ :NFLX) ! (De plus, vos investissements vous rapporteront davantage).

Avec InvestingPro, vous avez accès à :

- ProPicks : Portefeuilles gérés par l'IA dont les performances ont été prouvées.

- ProTips : Des informations simplifiées distillant des données financières complexes en conseils exploitables.

- Recherche avancée d'actions : Localisez les actions les plus performantes en fonction de vos attentes, en tenant compte d'une multitude de paramètres financiers.

- Données financières historiques complètes pour des milliers d'actions, permettant aux professionnels de l'analyse fondamentale d'explorer chaque détail.

Et ce n'est que le début ! Restez à l'écoute pour découvrir les services supplémentaires en cours de développement.