Publié à l'origine sur la Bourse au quotidien.fr

Afin de circonscrire l’incendie en cours sur le secteur bancaire, les Etats sont encore une fois mis à contribution. Tandis que le Trésor américain a étendu la garantie des dépôts des anciens clients de Silicon Valley Bank, la Banque nationale suisse, elle, va apporter les liquidités nécessaires pour maintenir Credit suisse et tout l’écosystème financier du pays à flot.

UBS a donc sauvé Credit Suisse. UBS qui, pour rappel, était au bord du gouffre en 2008… Plus que l’intérêt propre de la première banque helvétique, c’est surtout la BNS (Banque nationale suisse), qui a été à la manœuvre. Afin, justement, d’éviter le risque systémique.

La réalisation du deal n’est toutefois pas sans contrepartie. Après les 50 milliards de francs suisses (50 MdsCHF) mis sur la table pour Credit Suisse mercredi dernier pour tenter de rassurer (ce qui n’avait donc pas abouti), la Banque nationale suisse a désormais doublé la mise avec 100 milliards de garanties apportées à UBS pour « y aller ».

Des interventions radicales…

Ce qui est frappant c’est que les autorités monétaires changent un peu les règles du jeu à leur guise depuis une semaine.

On l’avait déjà constaté le week-end précédent (11/12 mars) durant lequel le régulateur américain avait étendu les garanties des comptes des déposants au-delà du plafond normal des 250 000 $ (l’équivalent de notre garantie de dépôt de 100 000 € en Europe).

Eh bien le week-end dernier, c’était au tour de la BNS d’apporter sa « touche de nouveauté ». En cause : la décision des autorités suisses de ramener de 17 MdsCHF à zéro la valeur des titres de créances de Credit Suisse. En l’occurrence, celle des obligations AT1 (Additional Tier 1), qui représentent une part importante dans le capital des banques européennes.

Car dans les termes du deal UBS/Credit Suisse, les créanciers perdent tout, alors que les actionnaires, eux, actent une grosse perte, évidemment, mais qui n’est pas une perte totale. Il y a un échange d’actions Credit Suisse contre des titres d’UBS (avec une grosse décote de 70/80 %), mais la perte n’est pas totale.

Le message est donc ici que prêter de l’argent (sous forme d’emprunt obligataire émis par une banque), s’avère au final plus risqué que le fait d’être actionnaire pur et simple de ladite banque. Et c’est là où le bât blesse. Car ce montage pourrait bien mettre à risque les prochaines émissions obligataires du secteur bancaire (et donc le financement des banques).

… qui ne plaisent pas à tout le monde

Au-delà de la Suisse, on voit bien que les autorités n’ont pas tardé à monter au créneau sur ce sujet. Hier, dans un communiqué, l’Union européenne a pris ses distances par rapport à la BNS. En indiquant donc que la « norme » historique restait la référence, c’est-à-dire celle d’actionnaires qui arrivent en seconde ligne après les créanciers.

Même son de cloche ce matin encore en Asie, où les autorités ont emboîté le pas de leur homologue européen (cf. encadré jaune).

Quoi qu’il en soit, cela déclenche depuis hier midi un phénomène de type bear market rally. Vous savez, ces rallyes haussiers qui sont typiques de marchés baissiers. Et je pense que c’est exactement ce à quoi nous assistons depuis hier matin. Avec un CAC40 initialement en forte baisse et qui, ensuite, a opéré un revirement à 180 degrés pour remonter dès ce mardi au-dessus des 7 100 points…

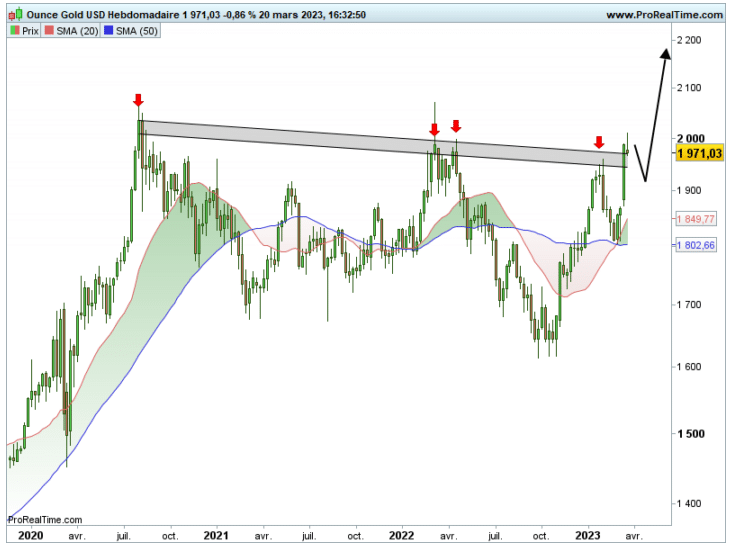

Dans ce contexte, un actif me fait de l’œil : l’Or. Les cours étant remontés dans la zone des 2 000 $ dernièrement, zone de contact avec une importante résistance oblique (cf. rectangle grisé + flèches rouges sur mon graphique hebdomadaire ci-dessous).

[NDLR : vous cherchez comment profiter du rebond de l’or ? Attention, le temps est compté. Dans ce contexte d’instabilité sur les marchés, cet actif est de plus en plus recherché. Les cours remontent… Certains analystes prédisent même que 2023 sera l’année du rebond pour le métal jaune. Mais il est encore temps de vous positionner. Cliquez ici pour en savoir plus !]

A voir ce que le compte rendu de la Fed va donner demain soir (mercredi 22 mars). Mais qu’une consolidation se poursuive ou pas sous les 2 000 $, je pense que ce cap ne tardera pas à être franchi, probablement de manière impulsive d’ailleurs étant donné la « propreté » graphique de la zone…