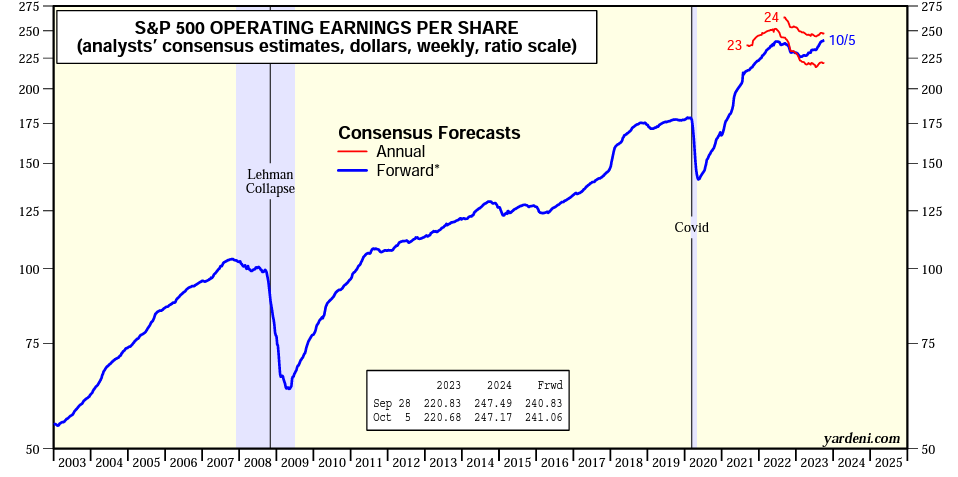

- Les premiers résultats suggèrent que la croissance du bénéfice par action a atteint son point le plus bas au cours du dernier trimestre

- Il semble que le rebond pourrait se poursuivre l'année prochaine.

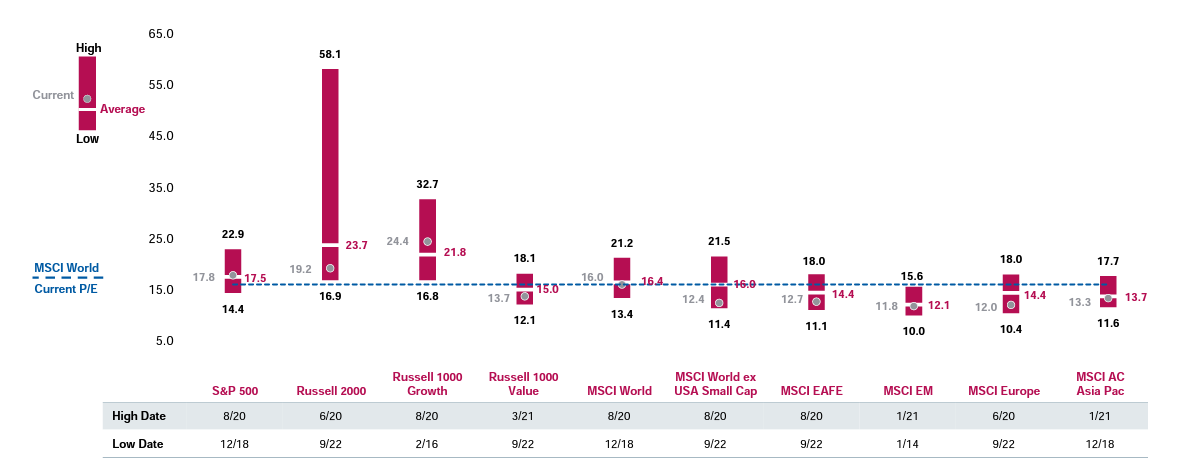

- Entre-temps, la majorité des actions du S&P 500 restent sous-évaluées.

Les rapports trimestriels sur les bénéfices ont commencé à affluer sur une note positive, en particulier pour les grandes banques. En fait, sur la base des performances des entreprises qui ont déjà publié leurs résultats, la tendance actuelle indique que nous avons déjà atteint le creux de la vague au cours du trimestre précédent.

En conséquence, les projections d'Ed Yardeni suggèrent que les bénéfices par action (BPA) pour 2023 devraient atteindre environ 221 dollars par action, avec une augmentation attendue à 247 dollars par action en 2024.

Source : Ed Yardeni : Ed Yardeni

Un ratio C/B d'environ 17,5 pour l'indice S&P 500 implique que la juste valeur de l'indice devrait se situer autour de 3 900 points.

Toutefois, si l'on se projette sur la croissance attendue des bénéfices par action en 2024, on peut s'attendre à ce que la juste valeur de l'indice se situe aux alentours de 4 331 points, ce qui correspond à peu près au prix actuel.

Source : Vance : Eaton Vance

Le chiffre susmentionné doit être considéré en tenant compte de deux éléments importants :

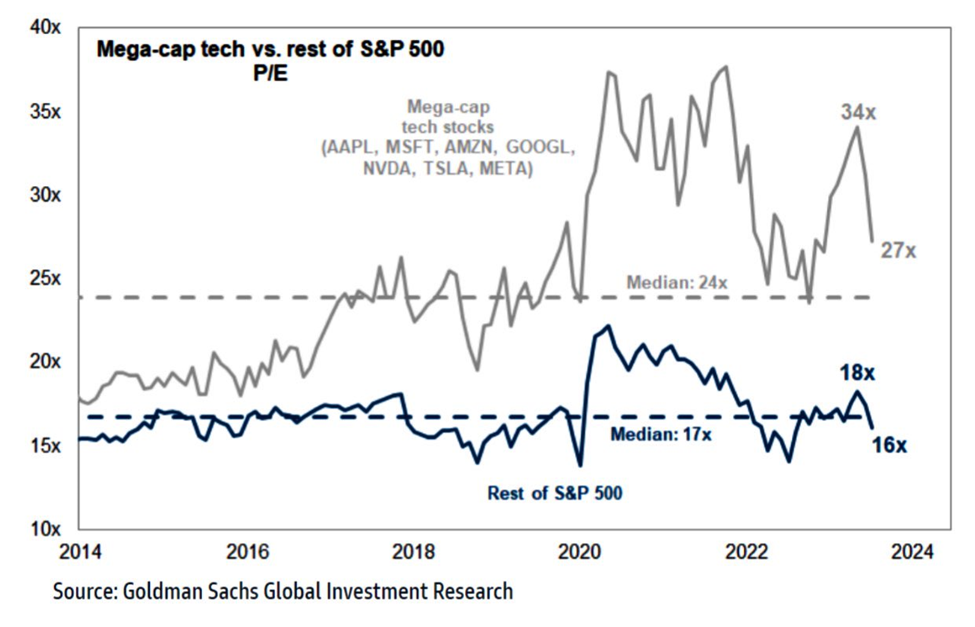

- L'influence du Big 7 sur la progression de l'indice.

- La nature même des marchés, qui ont tendance à se situer soit au-dessus, soit au-dessous de la moyenne.

La plupart des actions du S&P 500 sont sous-évaluées malgré les gains de l'indice cette année

En ce qui concerne les "Big 7", ces valeurs technologiques américaines à grande capitalisation se négocient à des valorisations considérablement plus élevées que les 493 autres valeurs de l'indice.

Source : Goldman Sachs (NYSE:GS)

Cette dynamique fait certainement pencher les valorisations globales de l'indice vers le haut, mais il est important de noter que la plupart des actions se négocient encore à des valorisations inférieures.

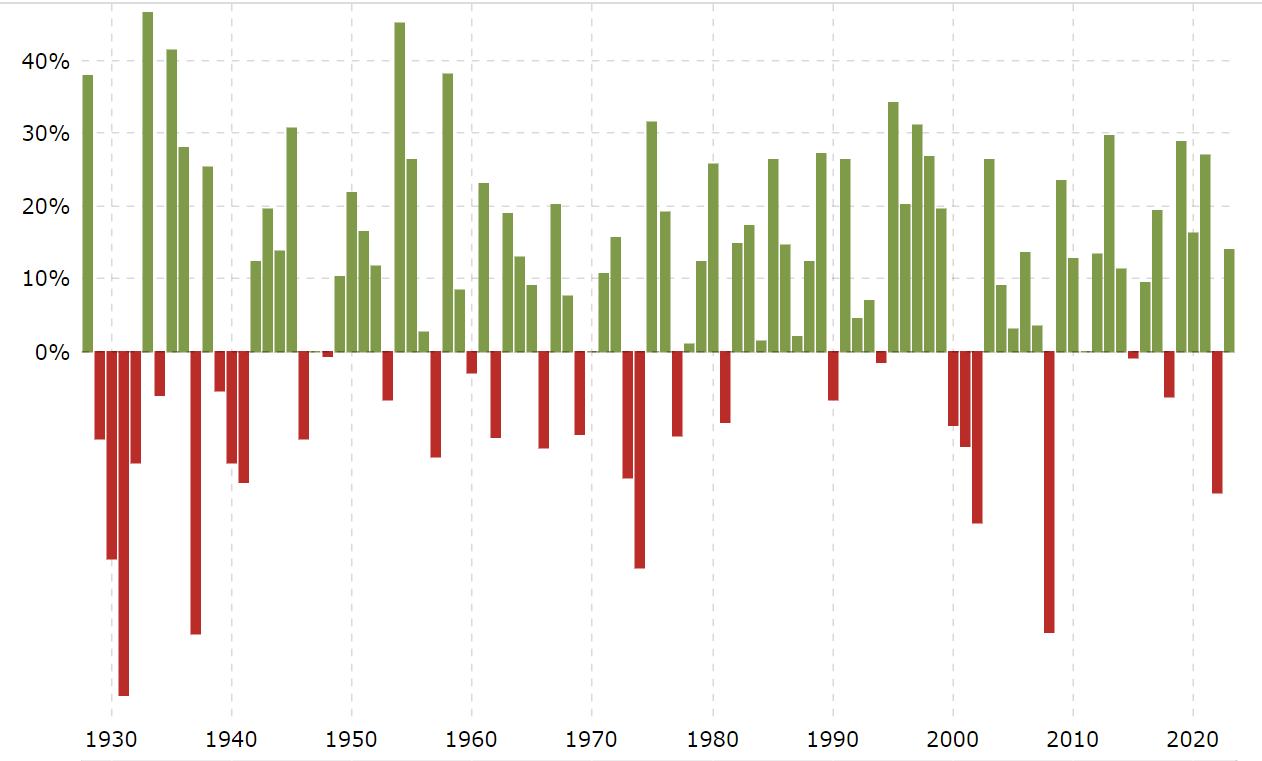

En ce qui concerne le second point, voici un exemple concret : Il est de notoriété publique qu'en moyenne et sur le long terme, le marché boursier américain offre un rendement annuel d'environ 9 à 10 %.

Source : Macrotrends : Macrotrends

Toutefois, si l'on examine de plus près les performances annuelles, on s'aperçoit que l'indice affiche rarement un rendement constant de 9 ou 10 % chaque année. Au contraire, les rendements varient souvent de manière significative. Le même principe peut être appliqué aux ratios cours/bénéfice.

Qu'est-ce qui explique ces fortes variations à court terme ?

La réponse est simple : la psychologie et le sentiment des investisseurs.

C'est pourquoi, en tant qu'investisseurs, il est important de se concentrer sur les valorisations, en particulier lorsqu'elles s'écartent de la juste valeur (un concept connu sous le nom de "marge de sécurité"). Cette approche garantit la réussite à long terme de nos investissements.

***

Avertissement : cetarticle est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un avis, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit.J'aimerais vous rappeler que tout type d'actif est évalué à partir de multiples points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque qui y est associé restent à la charge de l'investisseur.

Quelle action envisager lors de votre prochain investissement ?

La puissance de calcul de l'IA est en train de changer le marché boursier Français. Les ProPicks IA d'Investing.com sont des portefeuilles d'actions gagnants choisis par notre IA avancée pour la France, les États-Unis et d'autres marchés passionnants dans le monde entier. Notre meilleure stratégie, Titans de la Tech, a presque doublé le S&P 500 en 2024 - l'une des années les plus haussières de l'histoire. Et Top Actions Françaises, conçue pour une large exposition au marché, affiche des gains de +314% avec une performance testée sur 10 ans. Quelle action Française sera la prochaine à monter en flèche ?

Débloquez l’IA ProPicks