La chasse à l'I.A. crée un marché très étroit. Comme l' a dit un jour Bob Farrell :

"Les marchés sont plus forts lorsqu'ils sont larges et plus faibles lorsqu'ils se réduisent à une poignée de valeurs sûres.

La largeur est importante. Une reprise sur un marché étroit indique une participation limitée et les risques d'échec sont supérieurs à la moyenne. Le marché ne peut pas continuer à se redresser avec seulement quelques grandes capitalisations (les généraux) en tête. Les petites et moyennes capitalisations (les troupes) doivent également être de la partie pour donner de la crédibilité à la reprise. Une reprise qui "soulève tous les bateaux" indique une force de grande envergure et augmente les chances de gains ultérieurs.

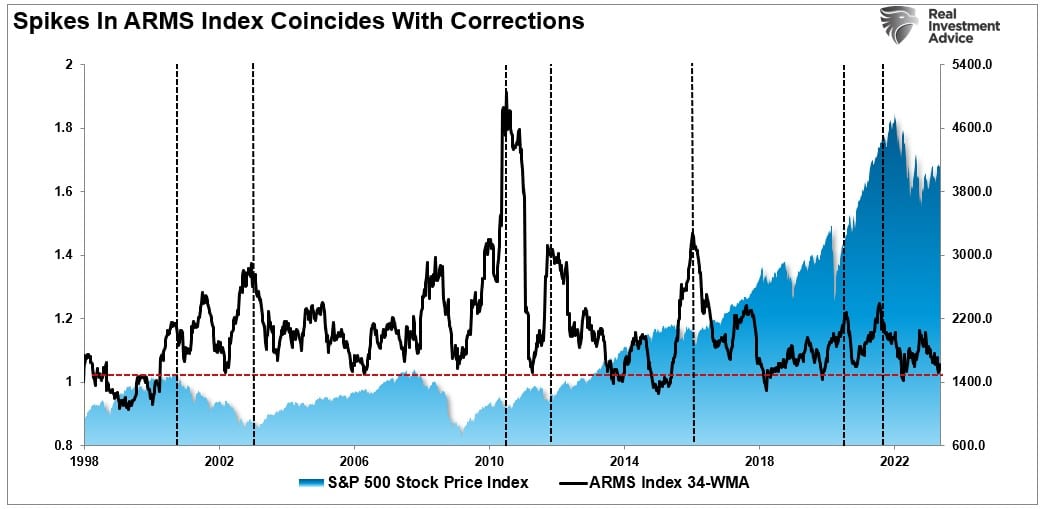

Comme l'a indiqué Bob, le graphique ci-dessous présente l'indice ARMS. Cet indicateur basé sur le volume, développé par Richard W. Arms en 1967, détermine la force et la largeur du marché en analysant la relation entre les titres en hausse et en baisse et leur volume respectif. Il est généralement utilisé comme mesure à court terme de la force du marché. Toutefois, lorsque l'on lisse l'indice avec une moyenne de 34 semaines, des valeurs extrêmement basses coïncident souvent avec des pics de marché à court terme. C'est ce que nous observons actuellement.

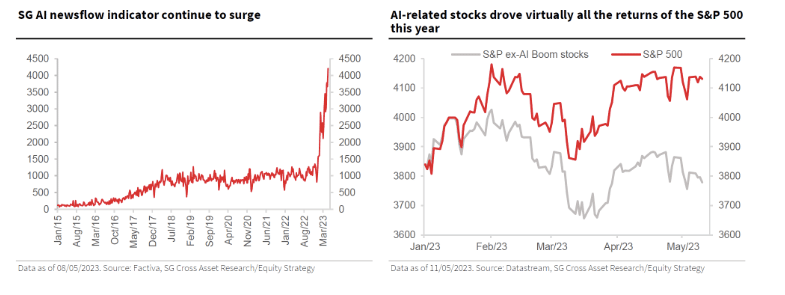

La reprise de cette année a été extrêmement limitée. Comme cité dans le numéro de la semaine dernière consacré à la "révolution de l'I.A." : "Le boom de l'I.A. et la révolution de l'I.A. ne sont pas des phénomènes nouveaux.

"Le boom et le battage médiatique de l'I.A. sont puissants. Tellement fort que sans les actions populaires de l'I.A., le S&P 500 serait en baisse de 2 % cette année. Pas +8%". - Societe Generale

Nous pouvons montrer cette anomalie plus clairement en examinant les actions du site S&P 500 sous la forme d'une "carte thermique" au cours des trois derniers mois. Comme vous pouvez le constater, les actions les plus importantes de l'indice en termes de capitalisation boursière ont maintenu l'indice en territoire positif.

Malheureusement, les actions dans lesquelles les investisseurs s'engouffrent sont aussi, et de loin, les plus chères en termes de rapport prix/ventes.

Deux questions se posent alors.

- Pourquoi en est-il ainsi ?

- Que se passera-t-il ensuite ?

Le nouveau TINA n'est pas l'ancien TINA.

Qu'est-ce que TINA? TINA est l'acronyme de l'expression "There is no alternative" (il n'y a pas d'alternative).

Pour les gestionnaires d'investissement, il est nécessaire de générer des performances pour limiter le "risque de carrière". Si un gestionnaire obtient des résultats inférieurs à ceux de son indice de référence pendant très longtemps, il est fort probable qu'il n'aura pas de "carrière" dans le secteur de la gestion d'investissements.

À l'heure actuelle, la chasse aux actions des méga-capitalisations est motivée par deux raisons. Tout d'abord, ces actions sont très liquides et les gestionnaires peuvent rapidement faire entrer et sortir de l'argent sans mouvements de prix importants. Le second est l'effet d'indexation passive. Lorsque les investisseurs réinjectent de l'argent sur le marché, celui-ci se dirige de manière inégale vers les actions des plus grandes capitalisations de l'indice.

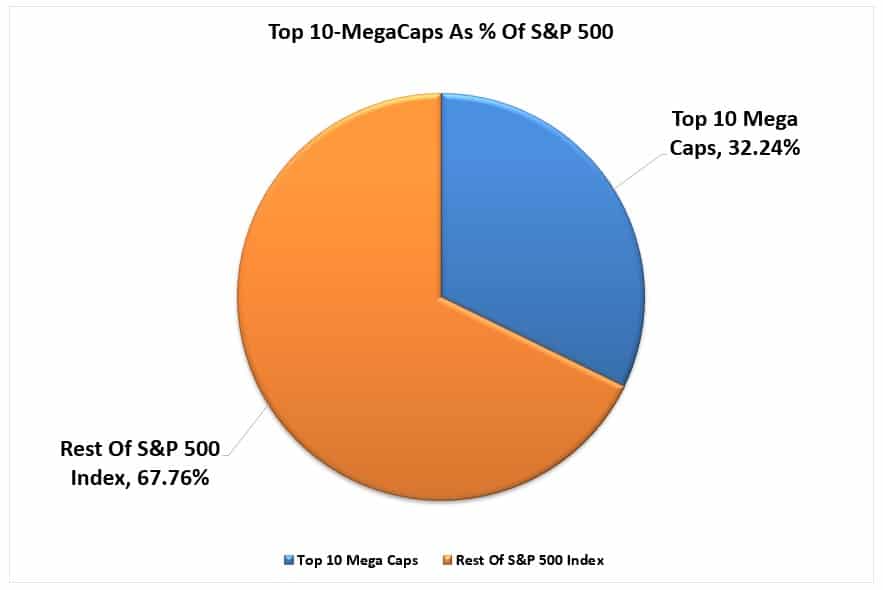

Comme le montre le graphique, pour chaque dollar investi dans l'indice S&P 500, 0,32 dollar va directement dans les 10 premières actions. Les 0,68 $ restants sont répartis entre les 490 actions restantes. Cet "effet d'indexation passive" a modifié la dynamique du marché au cours de la dernière décennie.

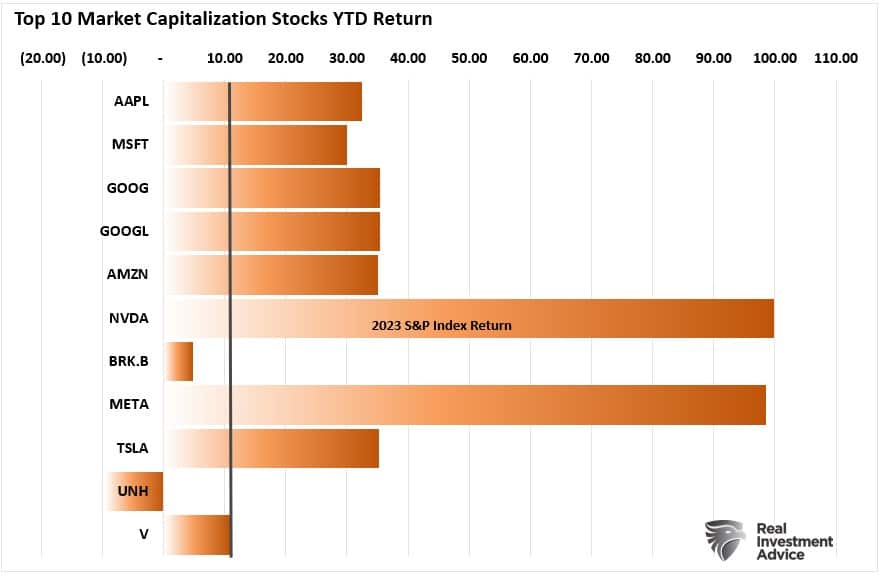

Lorsque l'on examine les performances depuis le début de l'année de ces 10 premières actions, on voit clairement d'où vient la performance de l'indice global.

Comme l'a récemment noté mon collègue Doug Kass dans son excellent bulletin quotidien.

"Aujourd'hui, TINA peut sans doute être associé à un petit groupe d'actions technologiques à grande capitalisation - Microsoft (NASDAQ :MSFT), Meta (NASDAQ:META), Apple (NASDAQ :AAPL), Alphabet (NASDAQ :GOOGL), Nvidia (NASDAQ :NVDA) et Amazon (NASDAQ :AMZN). Pour beaucoup, il n'y a pas d'alternative à ces six titres, et leur leadership est aussi évident que la dernière progression étroite du marché dans l'histoire... celle du Nifty Fifty.

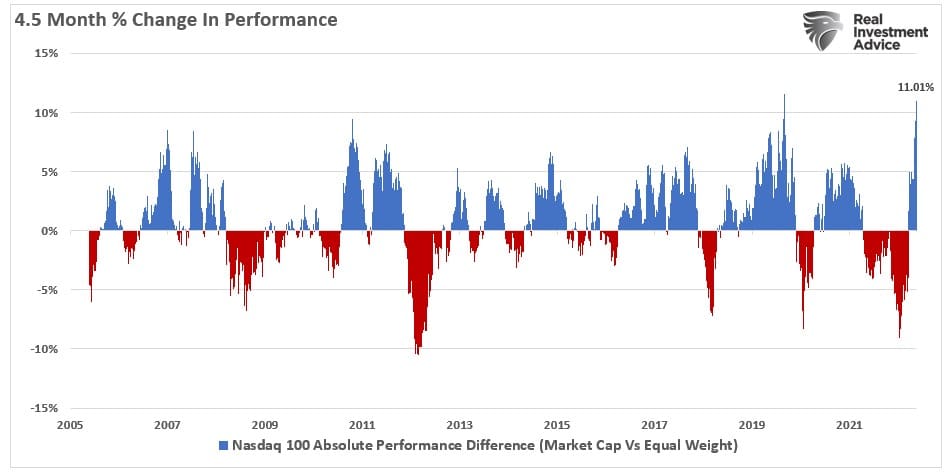

Le graphique suivant souligne la remarquable surperformance depuis le début de l'année du Nasdaq non pondéré par rapport à l'indice à pondération égale. L'écart NDX > NDXE est maintenant de +11 % sur l'année, ce qui est de loin l'écart le plus important sur une période de 4,5 mois au cours des 18 dernières années".

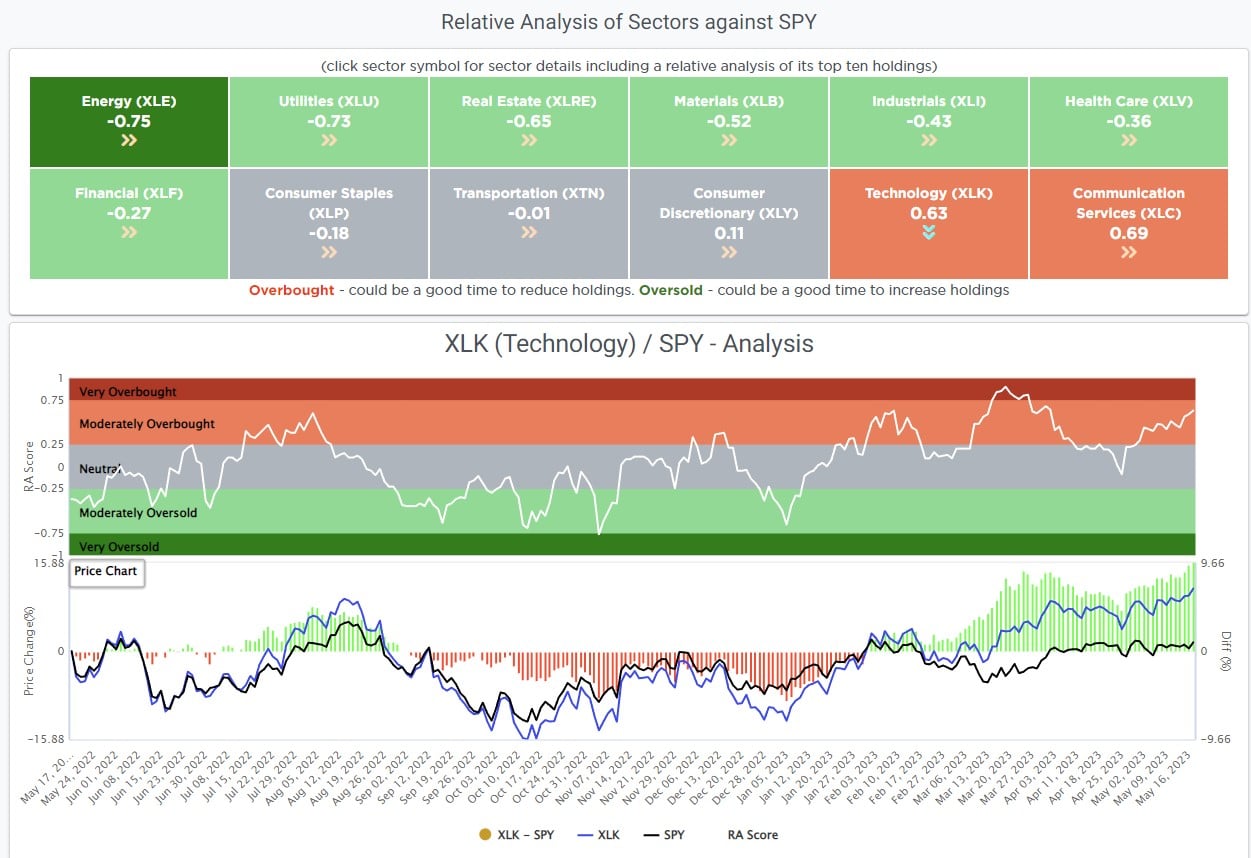

Comme l'a récemment souligné Jefferies, les positions longues sur les valeurs technologiques sont désormais extrêmement surchargées et surachetées.

"Nous avons insisté ces derniers jours sur le fait que le secteur technologique américain travaille sur une configuration d'épuisement assez convaincante. Nous ne voulons évidemment pas répéter la même chose encore et encore, mais en toute justice, il s'agit de la seule configuration graphique convaincante à l'heure actuelle sur la quasi-totalité des marchés et des actifs.

Comme c'est généralement le cas avec ce type de perspectives d'épuisement, il n'y a aucun moyen de savoir si nous aurons une réaction imminente ou si les opérations en dents de scie se poursuivront. Mais ce que l'on peut dire avec une assez grande confiance, c'est qu'il sera difficile d'obtenir une hausse à partir des niveaux actuels.

Cette situation de surachat massif du secteur technologique par rapport au reste du marché est facilement visible dans l'analyse de performance relative SimpleVisor.

Il convient de noter que ces périodes de surperformance n'ont pas été durables. Bien que cela ne signifie PAS que le marché doive subir un retour à la moyenne, cela suggère qu'il y aura, au minimum, une rotation vers d'autres secteurs du marché.

Une chose est sûre : l'ancienne T.I.N.A. de la chasse aux actions pour cause de taux d'intérêt nuls n'est pas la nouvelle T.I.N.A. de la chasse à la performance.

La chasse à l'I.A. peut durer plus longtemps que vous ne le pensez

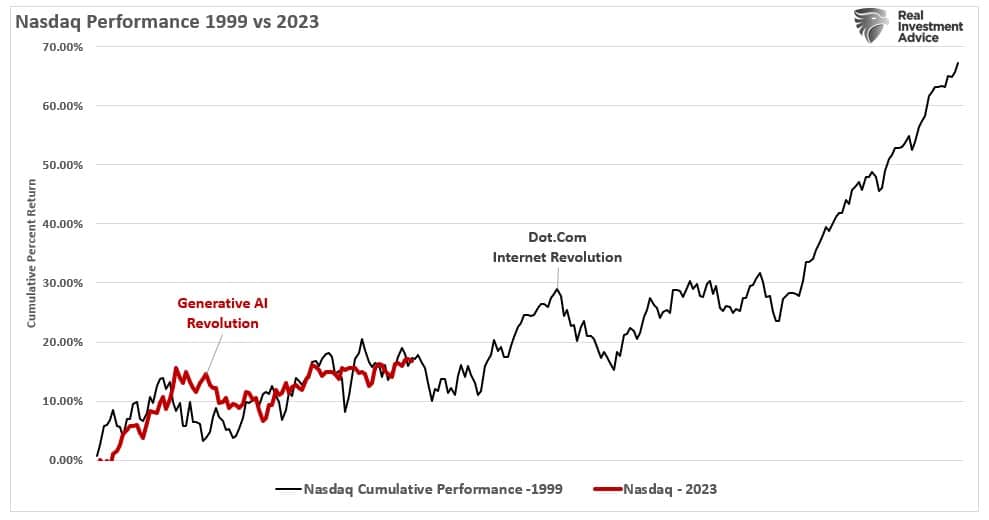

Comme nous l'avons vu dans l'article "La révolution de l'I.A.", ces phases de marché spéculatif peuvent durer jusqu'à dix ans.

Ces phases d'essor ont offert de grandes opportunités, car les innovations ont offert de grandes possibilités d'investissement pour capitaliser sur les progrès. Chaque phase a donné lieu à des rendements boursiers exceptionnels qui ont duré une décennie ou plus, les investisseurs étant à l'affût des nouvelles opportunités.

Nous vivons actuellement un autre de ces "booms" spéculatifs, alors que l'"IA générative" frappe l'imagination des investisseurs. Le graphique ci-dessous compare la "révolution Dot.com/Internet" de 1999 sur le Nasdaq composite à la révolution "Generative AI" de 2023.

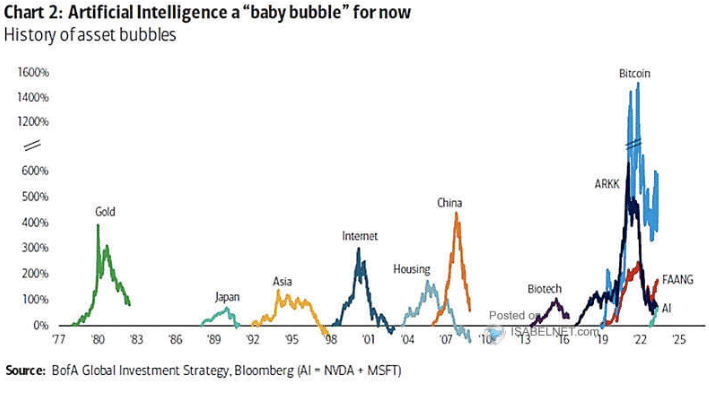

Bien entendu, ces périodes spéculatives se sont répétées à plusieurs reprises au cours des quatre dernières décennies, l'imagination des investisseurs dépassant les réalités fondamentales sous-jacentes.

Les bulles d'investissement précédentes, comme celle des "Dot.com", ont conduit les investisseurs à rechercher un groupe restreint d'actions en espérant des revenus futurs qui ne se sont pas concrétisés. Aujourd'hui, les investisseurs se lancent à la poursuite d'entreprises matures en espérant une augmentation massive de leurs revenus futurs pour justifier des valorisations de départ excessivement élevées.

Le chouchou de l'I.A.

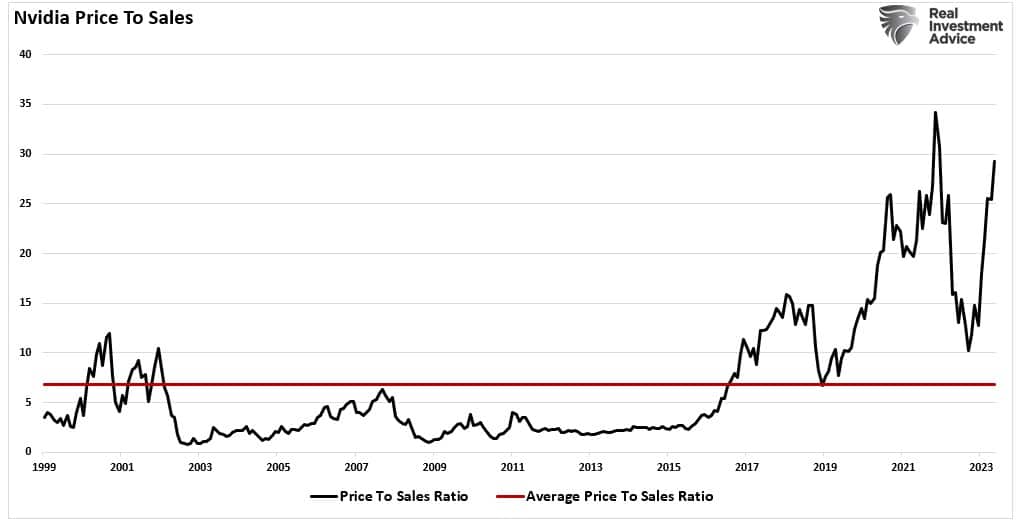

Nvidia (N.V.D.A.), qui est au cœur de la révolution de l'intelligence artificielle, en est un bon exemple. Nvidia se négocie actuellement à un ratio prix/ventes de 29x. C'est 300 % de plus que lorsque Scott McNeely a suggéré que les investisseurs étaient stupides de payer 10 fois le chiffre d'affaires de Sun Microsystems au plus fort de la bulle Dot.com.

Nvidia a une longue histoire de transactions supérieures et inférieures aux valorisations élevées, avec une moyenne à long terme d'environ 9 fois le chiffre d'affaires.

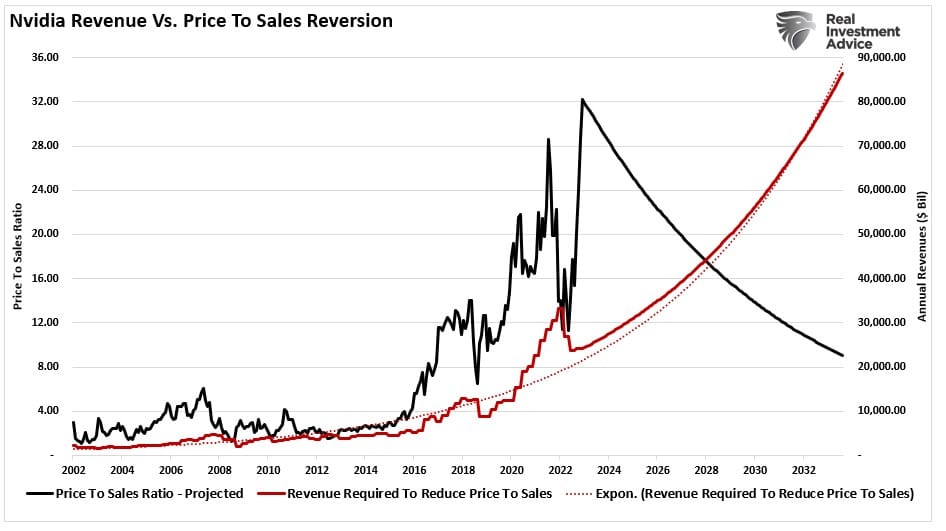

Le problème d'un rapport prix/chiffre d'affaires de 29x est qu'entre aujourd'hui et la fin de 2033, Nvidia devra augmenter son chiffre d'affaires de 1 % chaque mois pendant les dix prochaines années, et que le cours de l'action ne peut pas changer pendant cette période. Deux problèmes se posent à cet égard. Premièrement, depuis 2002, Nvidia a eu une croissance mensuelle de ses ventes de seulement 1,26%.

Il est très différent de faire croître les ventes à ce rythme lorsque le chiffre d'affaires est de 2 milliards de dollars contre 33 milliards de dollars aujourd'hui. Deuxièmement, même si Nvidia peut maintenir ce rythme de croissance ininterrompue, ce qui signifie que Nvidia détiendra 100% du marché des GPU, cela ne réduirait sa valorisation qu'à un 9x les ventes, ce qui est encore cher.

En d'autres termes, à 29 fois le chiffre d'affaires, un investisseur doit être prêt à bloquer des rendements nuls au cours de la prochaine décennie sur une base fondamentale. Dans ce contexte, la chasse aux actions de l'I.A. semble beaucoup moins attrayante.

Bien que les fondamentaux ne soutiennent pas les attentes actuelles des investisseurs, la phase "maniaque" d'un "effondrement" peut durer beaucoup plus longtemps qu'on ne le pense. Toutefois, comme toutes les autres bulles de l'histoire, celle-ci finira par s'éteindre.

En tant qu'investisseurs, il est essentiel de participer à ces évolutions du marché. Toutefois, il est tout aussi important de se rappeler qu'il faut vendre lorsque les attentes dépassent les réalités fondamentales.

En d'autres termes, comme l'a dit le légendaire investisseur Bernard Baruch : "J'ai gagné de l'argent en vendant trop cher :

"J'ai gagné de l'argent en vendant trop tôt".