- Plus que toute autre chose, les attentes comptent

- Le marché est toujours en train de réévaluer les prix après avoir été malmené à Jackson Hole.

- Les devises reflètent les dernières pressions

- 1931 : -57.5%

- 1932 : -51%

- 2008 : -49%

- 1937 : -45%

- 1929 : -44.6%

- 1930 : -44.3%

- 1987 : -34%

- 2002 : -34%

- 2020 : -34%

- 2009 : -28%

- 1995 : -2.5%

- 2017 : -2.8%

- 1964 : -3.5%

- 1961 : -4.4%

- 1958 : -4.4%

- 1954 : -4.4%

Il existe un principe directeur du comportement du marché qui dépasse les fondamentaux, les données macroéconomiques et l'activité des banques centrales. Il s'agit de la gestion des attentes qui ont une influence sur le marché.

Imaginons qu'un point important des données macroéconomiques soit sur le point d'être publié. Disons qu'un chiffre supérieur à 57 est bon, mais que le marché s'attend à ce que le chiffre soit de 60. Au final, la publication des données indique 58.

Les données en elles-mêmes sont bonnes car elles dépassent 57. Mais comme elle n'a pas atteint le chiffre de 60 attendu par le marché, ce dernier réagit, et cette réaction est presque toujours une baisse immédiate.

Je dis tout cela parce que les marchés, après la publication des dernières données sur l'inflation aux États-Unis, ont commencé à se convaincre et même à fixer le prix de l'idée que la Réserve fédérale, lors de sa prochaine réunion en septembre, lèverait le pied de l'accélérateur et relèverait moins les taux d'intérêt. (50 points de base au lieu des récentes hausses de 75 points de base) et qu'en 2023, elle cesserait sûrement de relever les taux à un moment donné, en pivotant plutôt.

Mais la réalité est têtue. Lors de sa conférence Jackson Hole, le président de la Fed, Jerome Powell, a réaffirmé que l'objectif est de contrôler l'inflation quoi qu'il arrive, et qu'à son avis, les ménages et les entreprises souffriront "some pain" dans la lutte contre l'inflation, ce qui amène les analystes à s'attendre à une hausse de 75 points de base en septembre (à moins d'un changement radical de l'inflation dans les semaines précédant la réunion de la Fed).

La présidente de la Fed de Cleveland, Loretta Mester, a déclaré qu'elle était favorable à un relèvement des taux d'intérêt au-dessus de 4 % au début de l'année prochaine et à leur maintien à ce niveau pour freiner les pressions sur les prix. De plus, elle a reconnu que la Fed s'est trompée et qu'elle aurait dû commencer à relever les taux d'intérêt plus tôt.

Le rapport sur les emplois non agricoles aux États-Unis a été supérieur aux attentes avec 315 000 emplois, ce qui dépasse les attentes de 300 000 emplois en août, renforçant ainsi les arguments en faveur d'une hausse plus agressive des taux. Les dernières données ont également montré que les ouvertures d'emploi ont augmenté en juillet et que la confiance des consommateurs a rebondi de manière significative en août.

Quant à la Banque centrale européenne, certains proposent une hausse des taux d'intérêt de 75 points lors de sa réunion du 8 septembre. Le prix de l'énergie étant fixé en dollars, un euro faible le rend plus cher pour les pays de la zone euro, ce qui ajoute des pressions inflationnistes. Une politique monétaire plus stricte par le biais d'une hausse agressive des taux d'intérêt est la voie à suivre pour renforcer EUR/USD et combattre cet élément d'inflation.

Ce qui est important, car l'inflation dans la zone euro s'est accélérée à 9,1% en août, contre 8,9% en juillet, et a battu un nouveau record. Hors énergie, l'inflation a atteint 5,8 %, contre 5,4 % précédemment. Et en Italie, elle a atteint 8,4 % en août, son plus haut niveau en plus de 36 ans, rebondissant de 7,9 % le mois précédent.

Ce sont ces deux facteurs connexes qui ont fait déraper le marché, d'où les récentes chutes.

Ainsi, dans des conditions "normales", septembre pourrait être un autre mois délicat.

Il est également utile de rappeler que, sur une base historique, septembre est le pire mois de l'année pour les performances du S&P 500 en termes de rendement des investissements, à la fois le rendement moyen et la fréquence des rendements positifs. Sur les 20 dernières années, le rendement moyen est de -1,18%, sur les 50 dernières années de -0,92%, et sur les 100 dernières années de -1,08%.

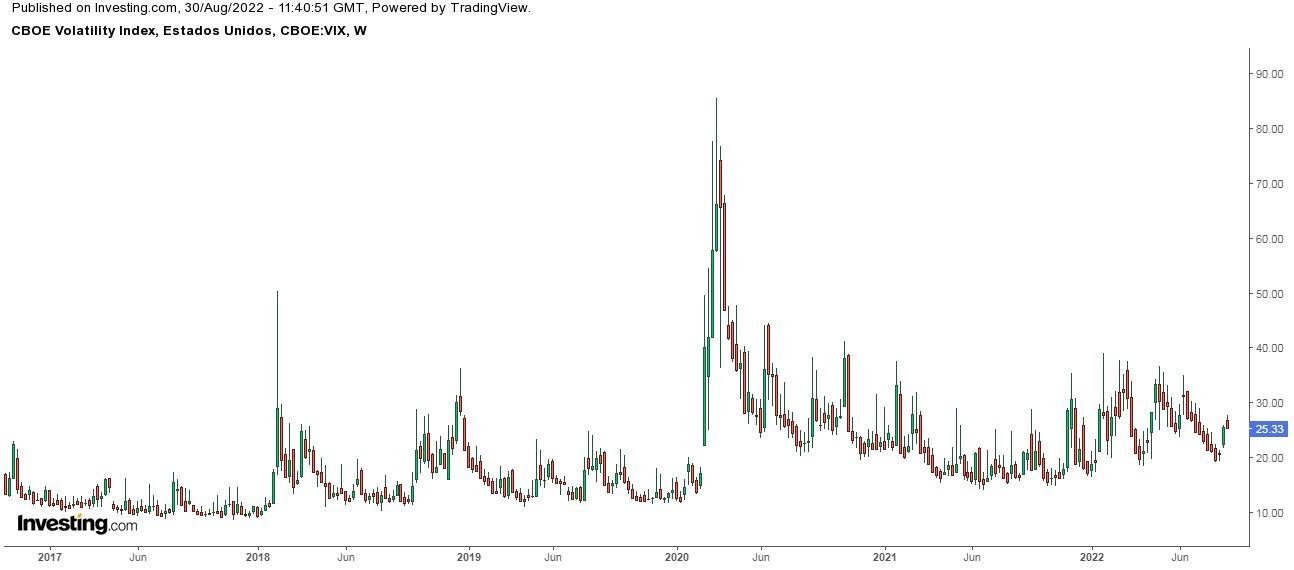

Malgré tout, un signe vendredi dernier a montré que les investisseurs n'ont pas perdu le contrôle total de leurs émotions. Alors que le S&P 500 a chuté de plus de -3%, le VIX volatility Index est resté proche de 25, c'est-à-dire en dessous des niveaux qu'il a atteints lorsque le S&P 500 a subi des baisses similaires cette année.

Il faut ajouter que le ratio cours/bénéfice du S&P 500 est toujours supérieur à ce qu'il était à la fin des 11 derniers marchés baissiers. Cela signifie que, malgré les baisses de cette année, on ne peut pas dire que le marché boursier soit une bonne affaire.

J'aime aussi examiner les drawdowns. Un drawdown est le pourcentage de baisse d'un marché entre son point haut et son point bas. Il marque l'ampleur d'un marché baissier donné.

Le drawdown maximum jusqu'à présent en 2022 est le suivant : S&P 500 -24%, Nasdaq -33%, Russell 2000 -27%.

Pour mettre cela en perspective, voici l'ampleur des plus grands et des plus petits drawdowns de 1928 à 2020 :

Les plus fortes baisses

Les plus petites baisses

L'impact des anticipations

Les devises sont l'un des marchés les plus turbulents en termes de prise en compte des attentes par rapport aux mouvements des banques centrales.

Le yen japonais a chuté de près de -4% ce mois-ci et USD/JPY a atteint 139,40 en juillet.

L'USD/JPY est très proche d'un nouveau sommet de 24 ans et du niveau de 140, qui pourrait être un niveau clé pour la Banque du Japon. Nous devrons être vigilants au cas où la BoJ déciderait d'intervenir sur le marché des devises à ce niveau (rappelez-vous que le Japon a soutenu le yen pendant la crise financière asiatique de 1998, lorsqu'il a atteint le niveau 146).

L'euro continue de se dégonfler face au dollar, notamment avec l'activation du dernier signal baissier : la perte de support.

Les positions courtes (baissières) sur l'euro ont atteint leurs plus hauts niveaux depuis le début de la pandémie en raison du risque que les prix de l'énergie entraînent la région dans la récession.

Il est à noter que la semaine dernière a vu une augmentation des positions courtes sur l'euro (44 120 contrats contre 42 700 la semaine précédente). Le record le plus récent remonte à mars 2020 avec 86 700 contrats.

Depuis le début de l'année, l'euro a perdu -15% face au billet vert et a atteint son plus bas niveau en 20 ans.

Pendant ce temps, l'indice dollar a augmenté à 109, s'approchant de son plus haut niveau en 20 ans et en voie de réaliser un troisième gain mensuel consécutif.