- La Réserve fédérale devrait relever ses taux d'intérêt de 0,25 % mercredi, pour atteindre leur niveau le plus élevé depuis 2001.

- Malgré les avertissements optimistes du président de la Fed, M. Powell, la majorité des traders parient sur le fait qu'il s'agira de la dernière hausse de taux du cycle de resserrement actuel.

- Les investisseurs doivent donc s'attendre à de fortes fluctuations dans les semaines à venir en raison du risque croissant que les responsables de la Fed relèvent les taux à des niveaux supérieurs à ceux que les marchés anticipent actuellement et qu'ils les maintiennent plus longtemps.

La semaine la plus chargée de l'été à Wall Street est arrivée, tous les regards étant tournés vers la décision de la Réserve fédérale sur les taux d'intérêt, ainsi que vers les résultats de certaines des plus grandes entreprises du monde.

À l'aube de cette semaine cruciale, la reprise des marchés boursiers s'est considérablement élargie, l'indice des valeurs vedettes Dow Jones Industrial Average ayant progressé lundi pour la 11e séance consécutive, enregistrant ainsi leur plus longue série de victoires depuis février 2017.

L'indice Nasdaq Composite, à forte composante technologique, qui a tiré le marché vers le haut au cours du premier semestre de l'année, a en fait été à la traîne au cours des deux dernières semaines, les investisseurs s'étant tournés vers des valeurs non technologiques à la recherche de bonnes affaires, faisant progresser des secteurs allant de l'énergie à la santé en passant par les banques.

En tant que tel, il y aura beaucoup d'enjeux lorsque la Réserve fédérale annoncera sa dernière décision de politique monétaire à 14:00 ET (18:00 GMT) mercredi.

Ce à quoi il faut s'attendre

Après avoir maintenu le statu quo lors de sa réunion de juin, la banque centrale américaine devrait relever ses taux d'intérêt de 25 points de base à l'issue de la réunion du Comité fédéral de l'open market.

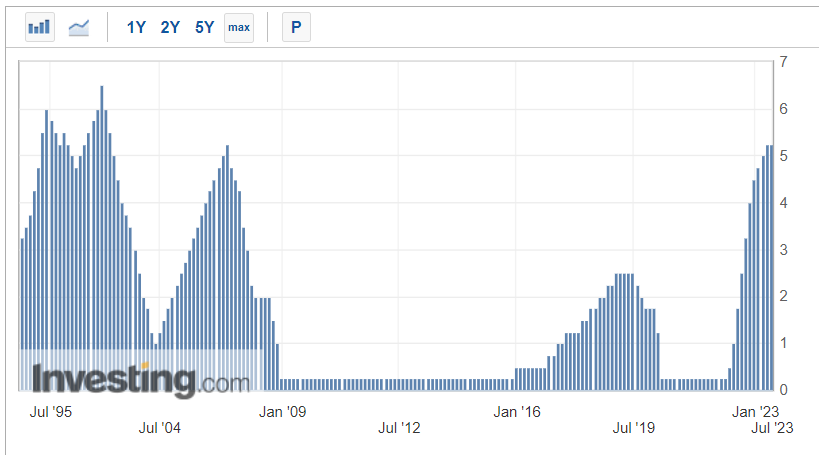

Cela placerait la fourchette cible de référence des Fed Funds entre 5,25 % et 5,50 %, soit le niveau le plus élevé depuis janvier 2001.

Le président de la Fed, Jay Powell, tiendra ce qui sera une conférence de presse très suivie une demi-heure après la publication du communiqué de la Fed à 14h30 ET, les investisseurs recherchant de nouveaux indices sur la façon dont il perçoit les tendances de l'inflation et l'économie et si cela aura un impact sur le rythme du resserrement de la politique monétaire à l'avenir.

Lors de la dernière réunion de la Fed le mois dernier, M. Powell a averti le marché que les membres du FOMC jugeaient approprié de relever le taux directeur au moins deux fois de plus cette année dans leur lutte continue pour réduire l'inflation obstinément élevée.

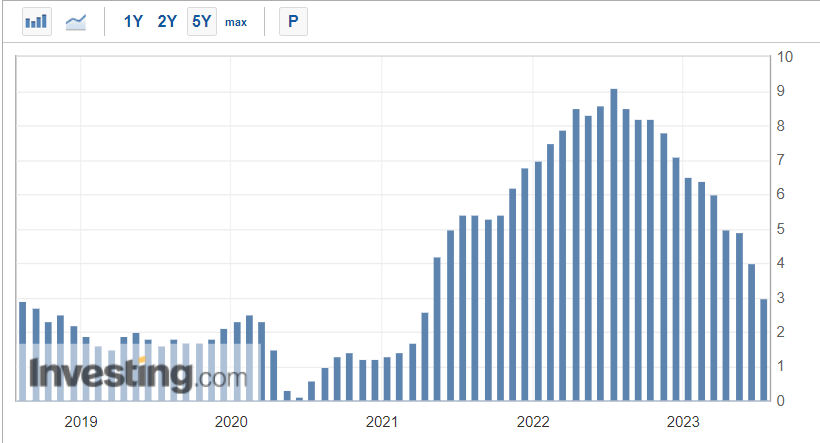

Cependant, les traders parient que la décision de mercredi sera probablement la dernière hausse de taux dans la campagne historique de resserrement de la Fed, qui a commencé en mars 2022 et a vu l'IPC culminer à 9,1 % l'été dernier.

Selon l'outil de surveillance du taux de la Fed Investing.com, la probabilité d'une nouvelle hausse des taux d'ici la fin de l'année n'est que de 31 %, tandis que la probabilité d'une baisse des taux est d'environ 8 %, malgré les avertissements répétés de M. Powell.

En effet, l'inflation tend à diminuer selon des données récentes, qui révèlent que les prix à la consommation ont augmenté de 3,0 % au cours des 12 mois précédant le mois de juin. Il s'agit de la plus faible augmentation annuelle depuis mars 2021 et elle fait suite à une progression de 4,0 % en mai.

L'indice des prix à la consommation (IPC) de base, qui exclut les prix volatils des aliments et de l'énergie, a baissé à 4,8 % sur une base annuelle le mois dernier, ce qui représente un ralentissement par rapport à la hausse de 5,3 % enregistrée en mai. Il s'agit également de la plus faible hausse annuelle depuis plus de deux ans.

Malgré les signes de ralentissement de l'inflation, il est important de noter que les prix à la consommation continuent de dépasser largement l'objectif de 2 % fixé par la banque centrale. En outre, certains responsables de la Fed craignent que la modération actuelle de l'inflation ne soit que temporaire et que les pressions sous-jacentes sur les prix ne persistent.

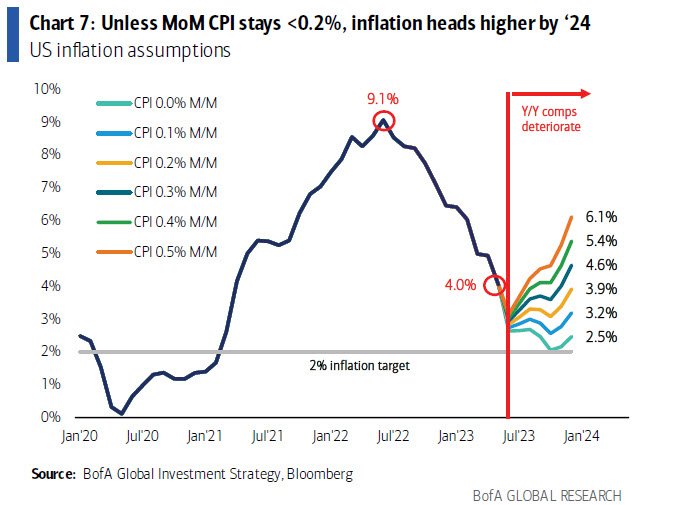

La dernière chose que la Fed souhaite, c'est une ré-accélération des pressions inflationnistes juste au moment où elle annonce la fin de sa campagne de resserrement. En effet, avec les prix du pétrole et de l'essence qui ont augmenté ces dernières semaines, il est tout à fait possible que l'IPC remonte vers une fourchette de 3,9 % à 4,6 % d'ici la fin de l'année.

Source : BofA

En outre, l'économie continue de résister beaucoup mieux que prévu à la hausse des taux. Malgré les attentes généralisées d'une récession potentielle aux États-Unis cette année, l'économie s'est avérée beaucoup plus résistante que ne le prévoyaient de nombreuses personnes à Wall Street, grâce à un marché de l'emploi solide et à des dépenses de consommation soutenues.

- Prédiction :

Compte tenu de ces éléments, je m'attends à ce que M. Powell réaffirme qu'une nouvelle hausse des taux sera nécessaire dans le courant de l'année et que la banque centrale américaine reste fermement déterminée à ramener l'inflation à son objectif de 2 %.

Je pense donc que le marché s'emballe et qu'il reste encore beaucoup de chemin à parcourir avant que les décideurs de la Fed ne soient prêts à déclarer que la mission est accomplie et à signaler la fin des hausses de taux.

Tout bien considéré, je pense que la banque centrale américaine laissera la porte ouverte à une nouvelle hausse des taux en septembre ou en novembre, tout en soulignant que la décision dépendra des données.

En fait, la Fed dispose d'une plus grande marge de manœuvre pour augmenter les taux d'intérêt que pour les réduire, à condition qu'elle suive les chiffres. La banque centrale américaine risque de commettre une erreur politique majeure si elle commence à assouplir sa politique trop tôt, ce qui pourrait entraîner une ré-accélération des pressions inflationnistes vers les sommets de l'année dernière.

Dans l'ensemble, je pense que le taux directeur devra encore augmenter d'au moins un demi-point de pourcentage, pour atteindre entre 5,75 % et 6,00 %, avant que la Fed n'envisage de faire une pause ou de changer de cap dans sa lutte pour rétablir la stabilité des prix.

Il existe donc un risque croissant que les responsables de la Fed relèvent les taux à des niveaux supérieurs à ceux que les marchés anticipent actuellement et qu'ils les maintiennent plus longtemps, car il leur reste encore du travail à faire pour ralentir l'économie et freiner l'inflation.

Que faire maintenant ?

Un message optimiste de la part de la Réserve fédérale, dans un contexte de hausse incessante des marchés boursiers, place les investisseurs devant un dilemme : comment maintenir une exposition à la hausse des actions tout en se protégeant contre l'éventualité d'une correction imminente ?

Bien que j'aie actuellement une position longue sur le Dow Jones Industrial Average, S&P 500, et le Nasdaq 100 via le SPDR Dow Jones Industrial Average ETF Trust (NYSE :DIA), le SPDR S&P 500 (NYSE :SPY), et l'Invesco QQQ Trust (NASDAQ :QQQ), j'ai été prudent quant à de nouveaux achats dans le contexte actuel.

Dans l'ensemble, il est important de rester patient et attentif aux opportunités, en particulier lorsque la saison des bénéfices bat son plein. Il est toujours important de ne pas acheter des actions à rallonge et de ne pas trop se concentrer sur une entreprise ou un secteur en particulier.

Dans cette optique, j'ai utilisé l'outil d 'analyse Investing Pro pour établir une liste d'actions de haute qualité qui affichent une forte force relative dans le contexte actuel et qui sont encore sous-évaluées.

Il n'est pas surprenant que certains des noms figurant sur la liste comprennent Alphabet , la société mère de Google (NASDAQ :GOOGL), Meta Platforms (NASDAQ :META), Adobe (NASDAQ :ADBE), Cisco (NASDAQ :CSCO), Netflix (NASDAQ :NFLX), Comcast (NASDAQ :CMCSA), Qualcomm (NASDAQ :QCOM), Applied Materials (NASDAQ :AMAT), Analog Devices (NASDAQ :ADI) et Lam Research (NASDAQ :LRCX), pour n'en citer que quelques-uns.

Source : InvestingPro

Source : InvestingPro

Le screener d'actions d'InvestingPro est un outil puissant qui peut aider les investisseurs à identifier des actions bon marché avec un fort potentiel de hausse. En utilisant cet outil, les investisseurs peuvent filtrer un vaste univers d'actions sur la base de critères et de paramètres spécifiques.

Commencez votre essai gratuit de 7 jours pour débloquer des informations et des données indispensables !

***

Divulgation : je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises .Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.