En septembre 2021, j'ai expliqué comment le marché s'attendait à ce que l'indice S&P 500 atteigne 5000. À savoir .

"Oui, la reprise depuis le creux de COVID-19 en mars 2020 a été extraordinaire, mais nous pensons que d'autres gains sont à venir.

La croissance solide de l'économie et des bénéfices des entreprises, associée à une Fed toujours accommodante, signifie que l'environnement pour les actions reste favorable.

En raison de nos estimations plus élevées des bénéfices par action, nous relevons nos objectifs pour le S&P 500 pour décembre 2021 de 100 points, à 4 600, et pour juin 2022 de 150 points, à 4 800.

Nous maintenons notre objectif pour décembre 2022 à 5 000, ce qui représente une appréciation du cours d'environ 13 % par rapport aux niveaux actuels". - David Lefkowitz, UBS.

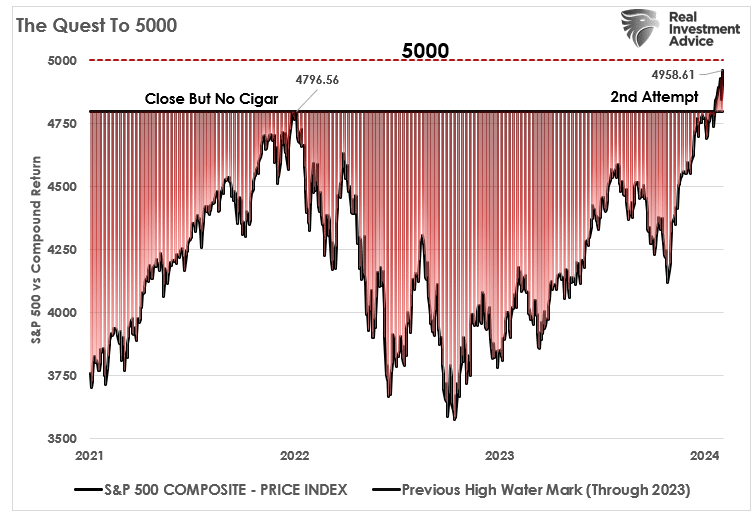

Bien entendu, le marché a atteint son apogée en janvier 2022, quatre mois plus tard, à 4796,56. Après deux années entières de retour à l'équilibre pour les investisseurs, le marché s'approche à nouveau de ce chiffre magique de 5 000.

Néanmoins, avec l'envolée du marché depuis le début de l'année, les investisseurs haussiers se réjouissent de la prochaine étape importante pour le marché : 5000.

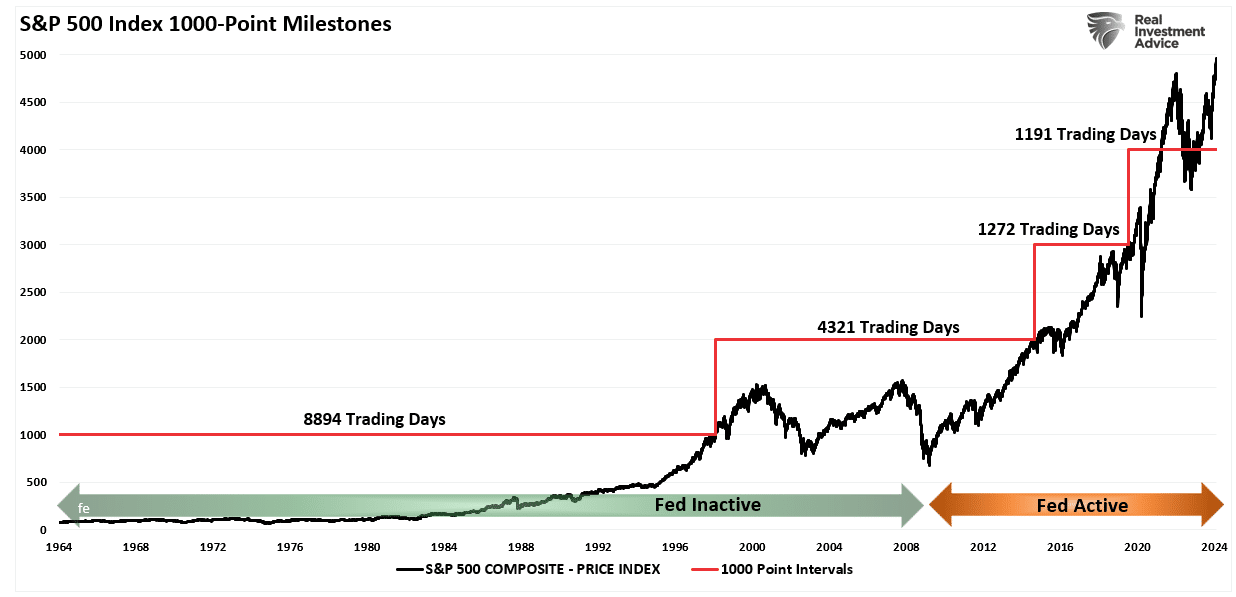

Ces jalons exercent une attraction gravitationnelle sur les investisseurs, qui en font une fixation. Il est intéressant de noter que le temps nécessaire pour atteindre ces jalons continue de se réduire, en particulier depuis que la Réserve fédérale est devenue hyperactive en modifiant sa politique monétaire.

Ces jalons n'ont guère d'autre signification que d'être des marqueurs psychologiques ou de permettre aux journalistes d'arborer le chapeau "S&P 5000".

Néanmoins, le contexte haussier suggère que le marché atteindra probablement ce niveau psychologique bientôt, si ce n'est déjà fait.

Mais la question que nous devrions nous poser est de savoir ce qui va très probablement se passer ensuite.

Les choses sont toujours les mêmes

Il y a quelques mois à peine, en octobre, alors que le marché avait perdu 10 % par rapport à son sommet, les investisseurs étaient très négatifs à l'égard du S&P 500.

Plus d'une fois, j'ai reçu des courriels me demandant si "les ventes allaient s'arrêter un jour".

J'ai alors écrit un article expliquant pourquoi "La faiblesse d'octobre conduirait à une course de fin d'année". A savoir :

"Une toile de fond raisonnable entre le repli de l'été, le sentiment, le positionnement et les rachats suggère une poussée à la hausse d'ici la fin de l'année.

À cela s'ajoute la chasse aux performances à laquelle se livrent les gestionnaires de portefeuille en achetant des actions pour les besoins des rapports de fin d'année."

Depuis lors, le sentiment baissier s'est inversé de manière stupéfiante. Les investisseurs croient à nouveau que "rien ne peut arrêter ce rallye haussier".

Il est amusant de constater qu'il s'agit du même sentiment que celui évoqué dans le rapport de juillet 2022.

"Le S&P 500 devrait clôturer son cinquième mois consécutif de hausse. En plus d'être en hausse six mois sur sept cette année, les rendements sont exceptionnellement élevés, le S&P progressant de 18 % depuis le début de l'année.

Il n'y a guère de doute quant à l'incroyable vent haussier qui souffle sur les actions américaines malgré la hausse des taux d'intérêt et la réduction du bilan de la Fed.

C'était juste avant la chute de 10 % en octobre.

La leçon de l'histoire est que les investisseurs croient à nouveau que nous sommes dans un marché haussier inarrêtable. Le S&P 500 étant sur le point d'établir un record historique en atteignant les 5 000 points, il semble que rien ne puisse faire dérailler les haussiers.

Mais tel est toujours le sentiment juste avant qu'il ne change. La seule question qui se pose est de savoir ce qui provoque ce changement de sentiment. Malheureusement, nous ne le saurons avec certitude qu'après coup.

Nous savons toutefois que le marché présente actuellement tous les ingrédients nécessaires à une période de correction des prix.

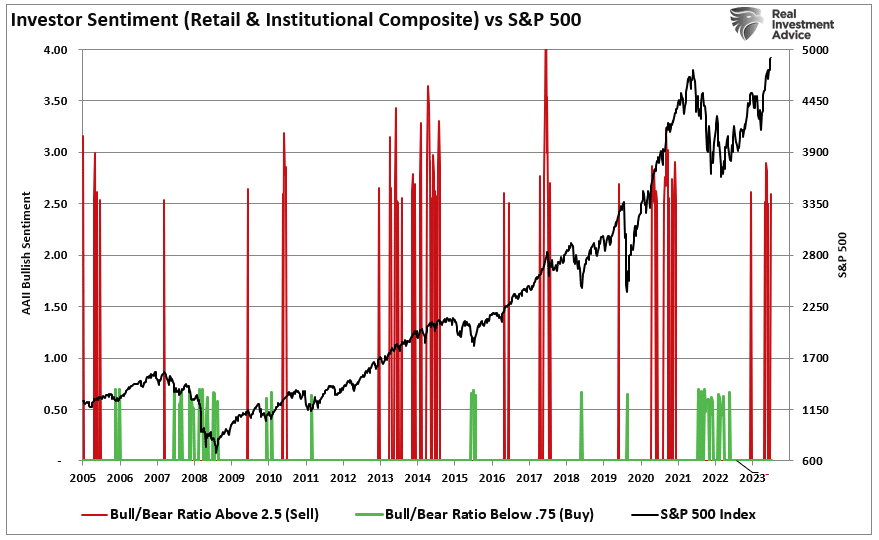

Par exemple, le sentiment des investisseurs particuliers et professionnels se situe à des niveaux généralement associés à des pics de marché à court et moyen terme.

Le graphique ci-dessous indique quand le ratio du sentiment des investisseurs est supérieur à 2,5. Ces niveaux ont déjà marqué des pics de marché à court terme. Les ratios inférieurs à 0,75 ont été corrélés à des creux de marché.

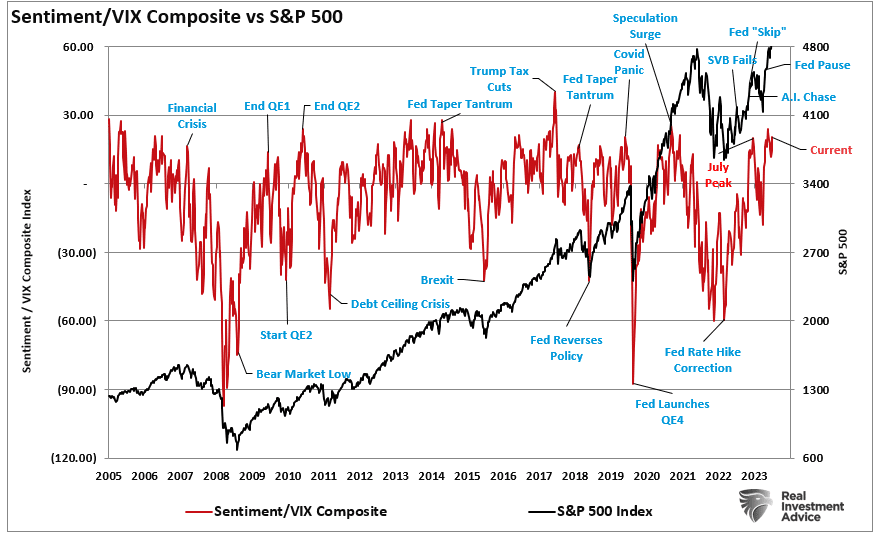

Une autre mesure du sentiment haussier consiste à comparer le sentiment des investisseurs à l'indice de volatilité.

Les niveaux de volatilité sont faibles lorsque l'on craint peu une correction du marché. Une faible volatilité et un sentiment haussier font souvent bon ménage.

Le graphique ci-dessous compare le ratio VIX/Sentiment à l'indice S&P 500. Une fois de plus, cette mesure indique que les marchés risquent de subir une correction des prix à court terme.

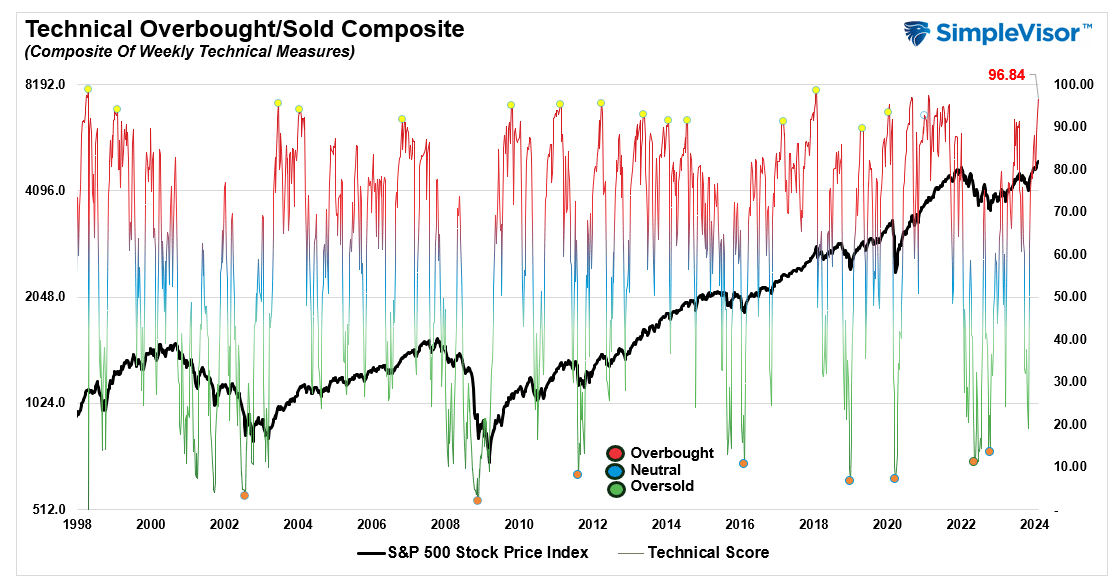

De plus, notre jauge composite des indicateurs techniques hebdomadaires a déjà atteint des niveaux plus extrêmes. Historiquement, nous sommes proches d'un pic lorsque cette jauge dépasse 90 (échelle de 0 à 100).

Comme c'est toujours le cas, la résolution d'un sentiment haussier plus extrême et d'extensions techniques des prix passe par un renversement à court terme. Toutefois, cela ne signifie pas que le marché n'atteindra pas d'abord les 5000 points, comme nous le pensons.

Le S&P 500 est à 5000, mais la plupart des actions ne le sont pas

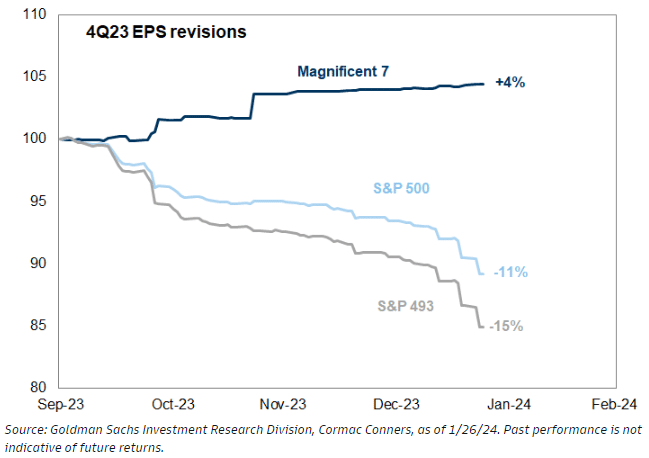

Un autre aspect intéressant du marché actuel est que, alors que le S&P 500 s'approche du niveau psychologique des 5000, cette progression continue d'être le fait d'un nombre relativement restreint d'actions qui font l'essentiel du travail.

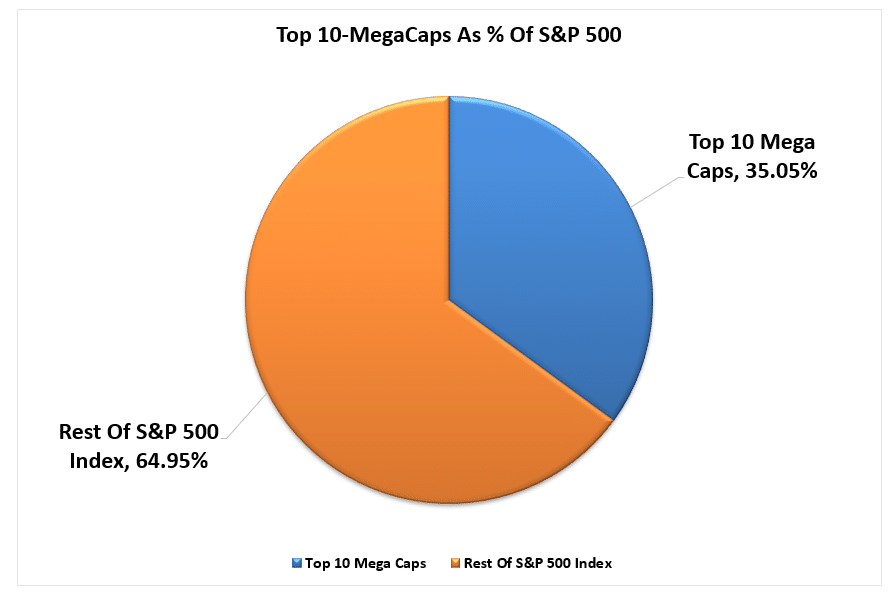

Comme nous l'avons vu précédemment, compte tenu du poids des 10 premières sociétés du S&P 500 en termes de capitalisation boursière, qui représentent actuellement 35 % de l'indice, comme le montre le graphique ci-dessous, la plupart des actions ne sont pas en hausse.

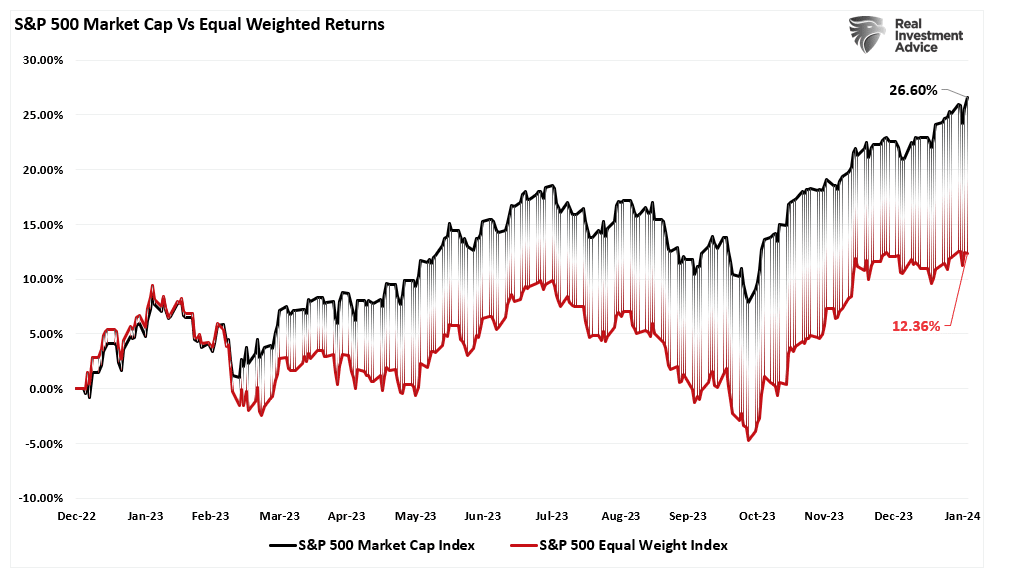

Ces actions ont un impact disproportionné sur la performance de l'indice. Cet impact est représenté par la comparaison avec l'indice S&P 500 "Equal-Weight", qui supprime cet effet.

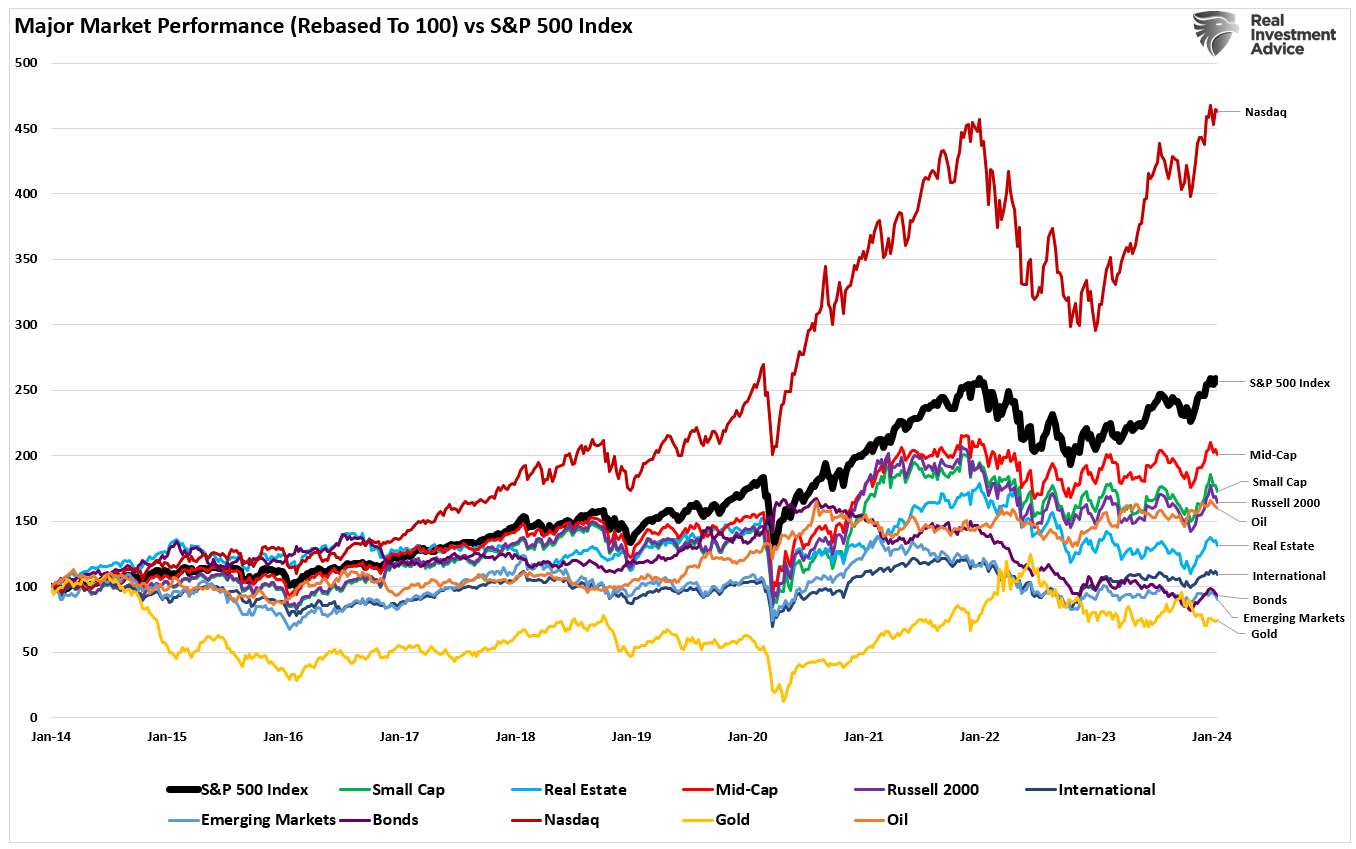

Cette étroitesse des gagnants et des perdants est mieux représentée en comparant la performance relative des principaux marchés depuis 2014.

À l'exception du Nasdaq, fortement pondéré en technologie, tous les autres grands marchés sont restés à la traîne du S&P 500.

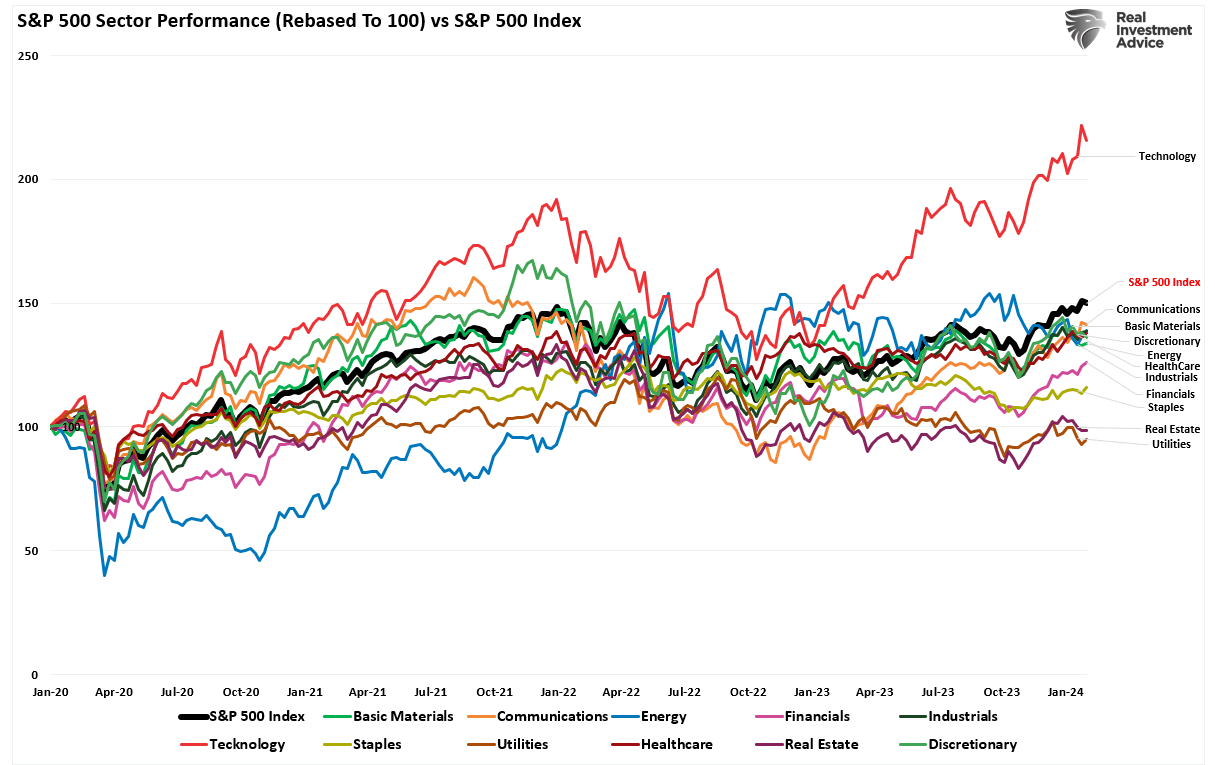

Même au sein du S&P 500, à l'exception du secteur technologique, tous les autres secteurs ont sous-performé l'indice depuis 2020.

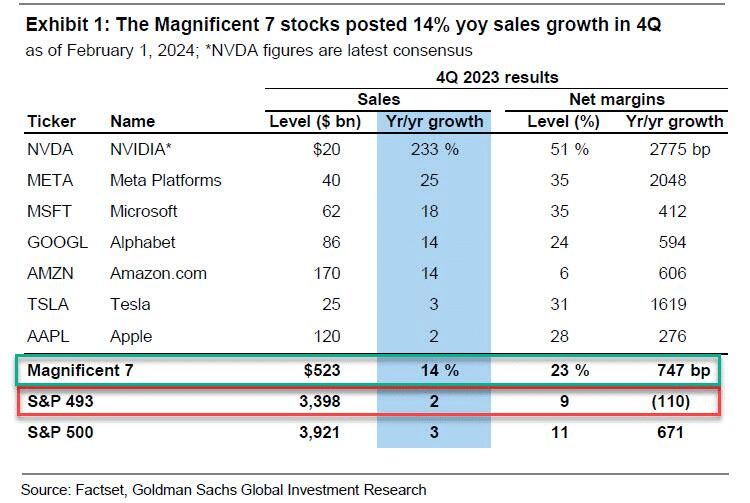

Si le S&P 500 atteint des sommets historiques et le niveau psychologique des 5 000 points, il n'en reste pas moins que l'histoire est celle des "nantis" et des "démunis".

Alors que les sociétés à forte capitalisation affichent des bénéfices et que les investisseurs se ruent sur le marché dans l'attente d'une croissance future des bénéfices, les bénéfices diminuent pour tous les autres.

Voici les données numériques pour mieux visualiser le problème.

Avec des marchés techniquement tendus, un sentiment haussier et des bases fondamentales encore faibles, l'indice atteignant 5000 comme mesure de la santé du marché est un peu un mirage.

À un moment donné, les bénéfices de l'ensemble du marché devront s'accélérer, ce qui nécessitera des taux de croissance économique plus importants, ou une correction plus significative se produira pour réaligner les valorisations. Historiquement, c'est cette dernière solution qui a été retenue.

Il est à noter que de telles inversions de prix se sont souvent produites juste après que le marché a franchi une étape psychologique.