Les actions sont restées stables hier, suite aux ventes au détail légèrement plus élevées que prévu et aux données plus faibles de l'IPP. Dans l'ensemble, les rendements et le dollar ont augmenté, ce qui a permis à l'indice S&P 500 de ne gagner que 16 points de base.

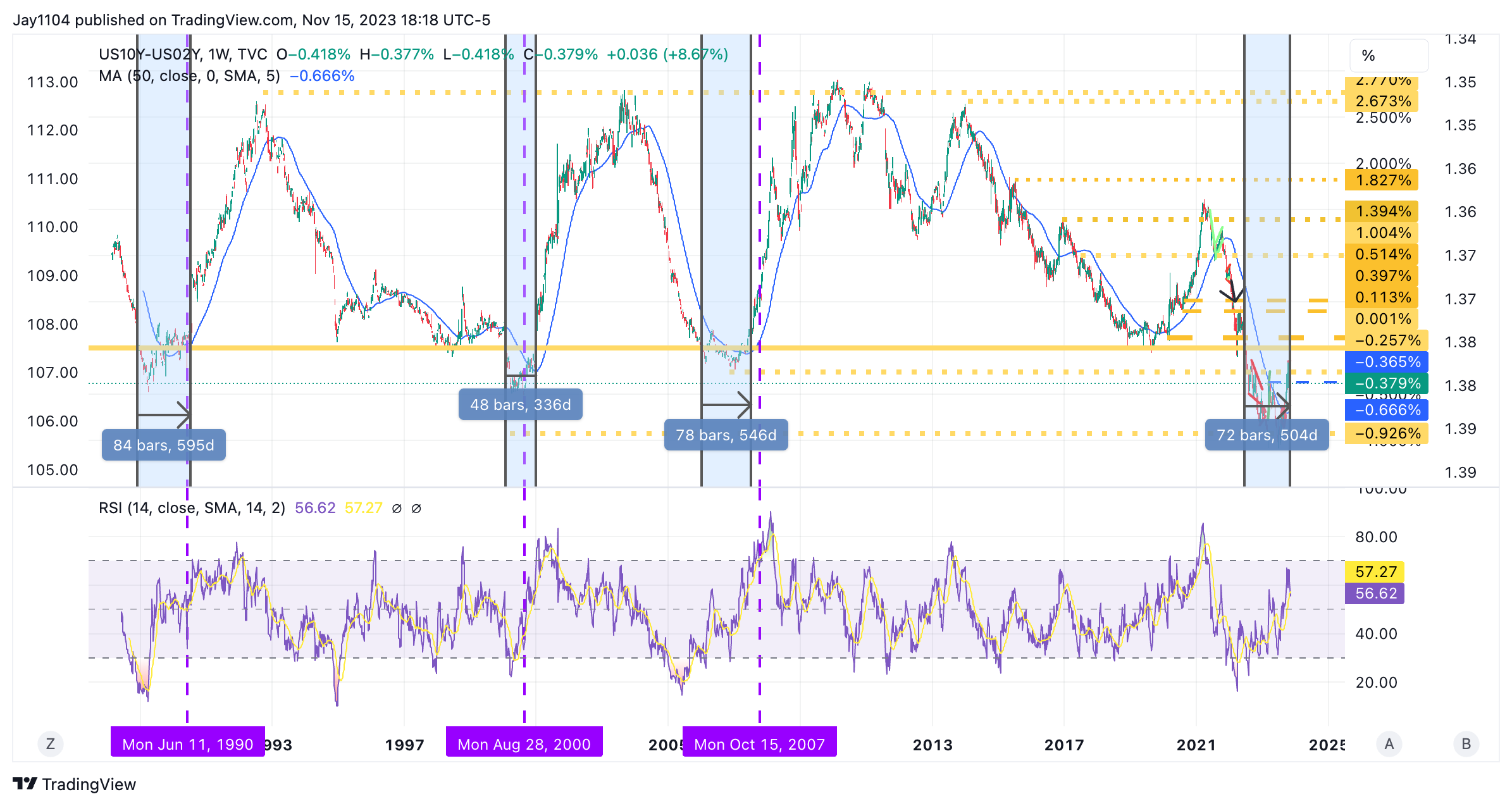

En outre, nous continuons à observer une normalisation de la courbe des rendements, le taux à 10 ans ayant dépassé le taux à 5 ans et étant revenu en territoire positif. Ce n'est pas la première fois que cela se produit, mais il semble que le processus de normalisation de la courbe des taux soit en cours.

Je pense que ce processus va se poursuivre, car l'inversion 2/10 a déjà duré plus longtemps que l'année 2000 et est à un mois environ de dépasser l'inversion d'avant 2008 et à moins de 100 jours de l'inversion de 1990.

Les jours où la courbe de rendement restera inversée semblent donc limités à ce stade, si l'on se réfère aux normes historiques.

Même l'inversion de 10-5 vieillit et a déjà largement dépassé les inversions de 2000 et 2008. L'inversion de 1990 semble avoir duré quelques jours de plus que l'inversion actuelle.

La seule chose qui pourrait déclencher une accentuation à ce stade serait les données sur l'emploi et une hausse du taux de chômage.

Aujourd'hui, nous recevrons les premières demandes d'allocations chômage, et nous devrons être très attentifs à la façon dont la courbe des taux réagit aux données, et pas seulement à la direction des taux.

Il est évident que des données plus élevées que prévu accentueraient la pentification de la courbe.

Le S&P 500 rencontre la résistance de Fibonacci

Le S&P 500 a atteint de solides niveaux de Fibonacci hier, au niveau de retracement de 78,6 % de la baisse de juillet à octobre. Il a également atteint l'extension de 61,8% de la vague A. La structure de juillet à octobre est clairement en cinq vagues, et la structure depuis les plus bas d'octobre est en trois vagues.

Si le rallye s'arrête ici, cela marquera la fin de la vague 2 et nous entrerons dans la vague 3, ce qui signifierait que nous dépasserions facilement les plus bas d'octobre à 4 100 sur le S&P 500. Bien sûr, tout cela pourrait être invalidé si l'indice atteignait les sommets de juillet. Mais pour l'instant, je n'ai pas de calcul pour cela.

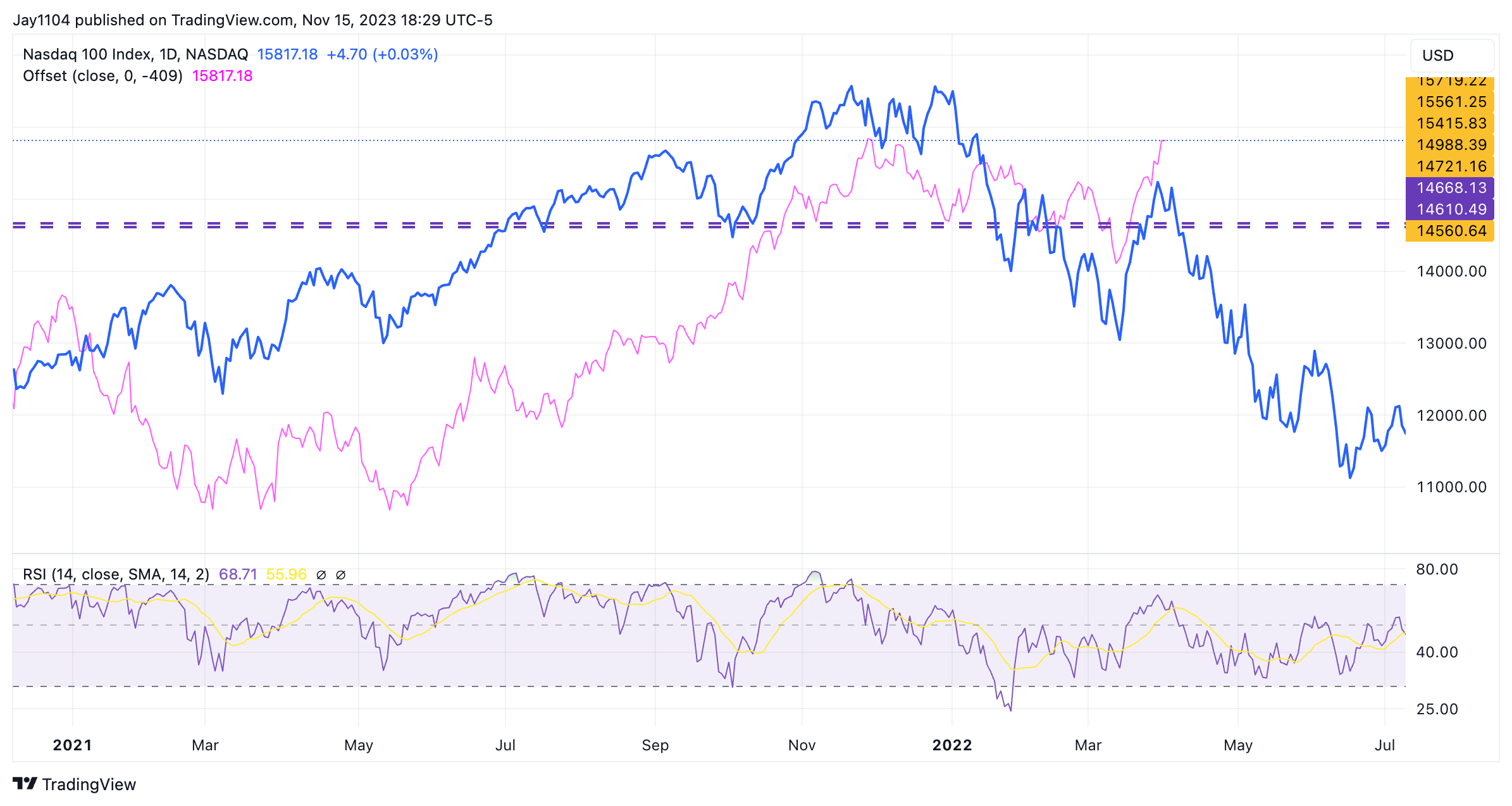

Nasdaq : les espoirs de rallye de fin d'année s'estompent-ils ?

Je sais que mon analyse ne va pas dans le sens des graphiques de saisonnalité que l'on trouve partout sur Internet. Cependant, cette comparaison du Nasdaq 100 d'hier avec celui de 2022 pourrait tout aussi bien s'inscrire dans le cadre de tous ces graphiques de saisonnalité.

Il s'agit de rester ouvert à la possibilité que les marchés ne soient pas toujours à la hausse, et ce n'est pas parce que nous sommes au quatrième trimestre que nous aurons une fin d'année solide.

Une autre raison est qu'il y a les OPEX ce vendredi et qu'il n'est pas inhabituel de voir un changement de tendance au moment des OPEX.

Enfin, si la courbe des rendements s'accentue, les jours de mouvement des prix des actions sont plus proches de la fin que du début, d'après les données historiques.

Cisco s'effondre après la publication de ses résultats : D'autres baisses à venir ?

Cisco (NASDAQ:CSCO) a chuté hier de plus de 10 % après avoir donné des prévisions peu encourageantes alors que les entreprises réduisent leurs dépenses. La société a annoncé des revenus de 12,6 à 12,8 milliards de dollars pour le deuxième trimestre fiscal, contre des estimations de 14,2 milliards de dollars.

L'action a franchi plusieurs couches de soutien après les heures de bourse, et si elle ouvre à la baisse comme indiqué, elle devra probablement se négocier autour de 45,30 $ pour trouver son prochain niveau de soutien solide.

Palo Alto chute de 6 % et rompt sa tendance haussière

Dans le même temps, Palo Alto (NASDAQ :PANW) a chuté d'environ 6 % après avoir communiqué des prévisions de chiffre d'affaires de 2,34 à 2,39 milliards de dollars pour le deuxième trimestre fiscal, contre des estimations de 2,43 milliards de dollars.

La société a également réduit ses prévisions de facturation pour l'année fiscale de 10,7 à 10,8 milliards de dollars, contre 10,9 à 11,0 milliards de dollars précédemment.

La société a noté que les clients ont cherché à obtenir des conditions de paiement différé ou des remises en raison d'une vision plus prudente de l'économie et de l'impact des taux d'intérêt plus élevés sur les budgets.

L'action a suivi une tendance haussière mais a marqué le pas plus récemment. Elle semble également avoir rompu une tendance haussière significative dans les échanges après les heures de bourse. Si la rupture de cette tendance haussière persiste à l'ouverture d'aujourd'hui, l'action finira par baisser pour combler l'écart jusqu'à environ 210 $.