- Les actions américaines sont en mode rallye alors que nous entrons dans les dernières semaines de l'année 2023.

- Le dernier rapport sur l'IPC de l'année étant passé, le marché se concentre désormais uniquement sur la réunion de la Réserve fédérale.

- Le président de la Fed, M. Powell, pourrait adopter un ton plus hawkish que prévu.

- Vous voulez un coup de pouce sur le marché ? Les membres d'InvestingPro bénéficient d'idées et de conseils exclusifs pour naviguer dans n'importe quel climat. En savoir plus >>

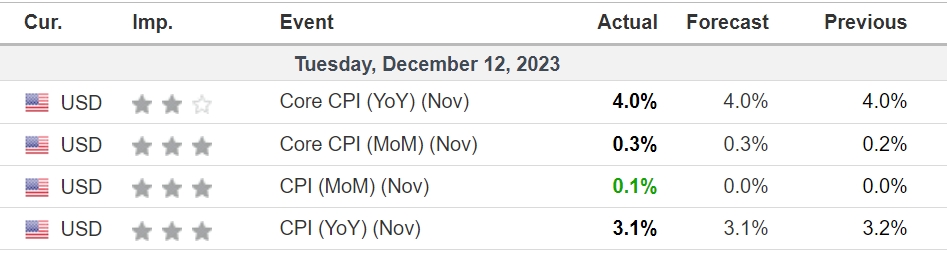

Les colombes et les faucons ont trouvé leur compte dans le rapport sur l'IPC américain de mardi, qui montre que l'inflation globale continue de ralentir, mais que les prix de base restent stables.

L'indice des prix à la consommation a légèrement augmenté le mois dernier (0.1%), après être resté inchangé en octobre, a indiqué le Bureau des statistiques du travail du ministère de l'emploi.

Au cours des 12 mois précédant novembre, l'IPC annuel a augmenté de 3.1%, ralentissant par rapport au rythme de 3,2 % observé en octobre.

Les économistes interrogés par Investing.com avaient prévu que l'IPC resterait inchangé pour le mois et augmenterait de 3,1 % en glissement annuel.

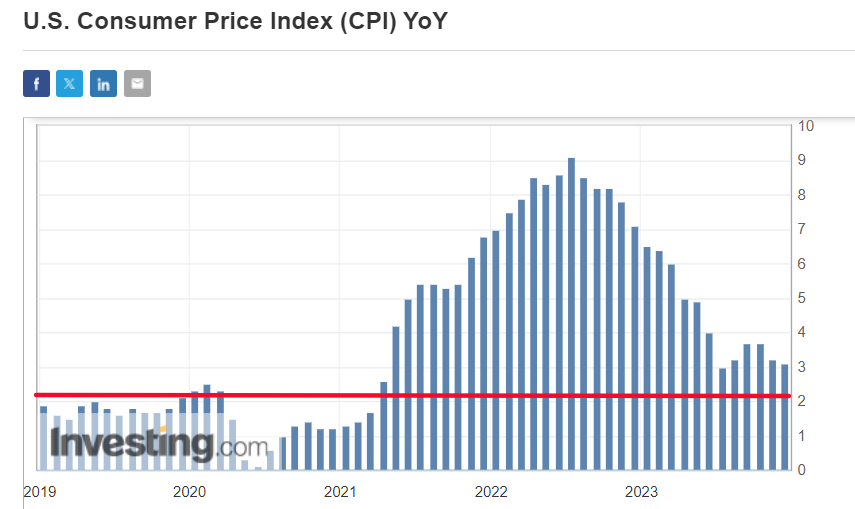

Comme le montre le graphique ci-dessous, l'inflation américaine a considérablement diminué depuis juin 2022, date à laquelle elle a atteint son plus haut niveau en 40 ans (9,1 %), dans le cadre du cycle agressif de relèvement des taux d'intérêt de la Fed.

Néanmoins, bien que le taux d'inflation soit en baisse, les prix augmentent encore beaucoup plus rapidement que ce que la Fed considérerait comme compatible avec sa fourchette cible de 2 %.

Si l'on exclut les composantes volatiles que sont l'alimentation et l'énergie, l'IPC de base a augmenté de 0.3% en novembre, après avoir progressé de 0,2 % le mois précédent.

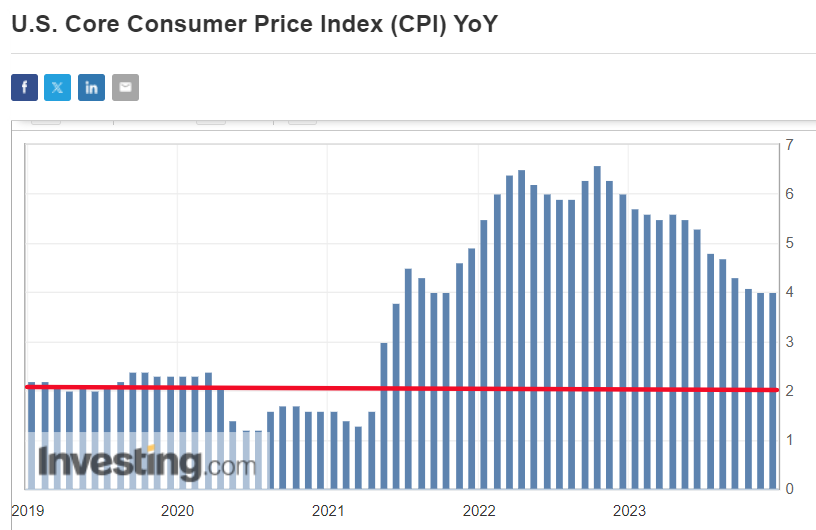

Sur une base annuelle, l'IPC de base a augmenté de 4.0% après avoir progressé au même rythme en octobre. Ces deux chiffres sont conformes aux estimations.

Signe inquiétant, l'inflation dite "supercore", qui mesure le coût des services moins l'énergie et le logement, a augmenté de 0,44 % au cours du mois, doublant par rapport aux 0,22 % d'octobre.

Le chiffre de l'inflation "supercore" est suivi de près par les responsables de la Fed, qui estiment qu'il fournit une évaluation plus précise de l'orientation future de l'inflation.

Dans l'ensemble, ces chiffres suggèrent que la Fed devrait encore constater des progrès sur certaines de ces mesures de l'inflation sous-jacente avant que les décideurs politiques ne se sentent à l'aise pour réduire les taux d'intérêt.

Compte tenu de ces éléments, la bataille de la Fed contre l'inflation est loin d'être terminée, car l'inflation sous-jacente rigide persiste, ce qui prouve une fois de plus que la banque centrale américaine ne devrait pas procéder à des baisses de taux d'intérêt au début de l'année prochaine.

Tous les regards se tournent vers la Fed, Powell

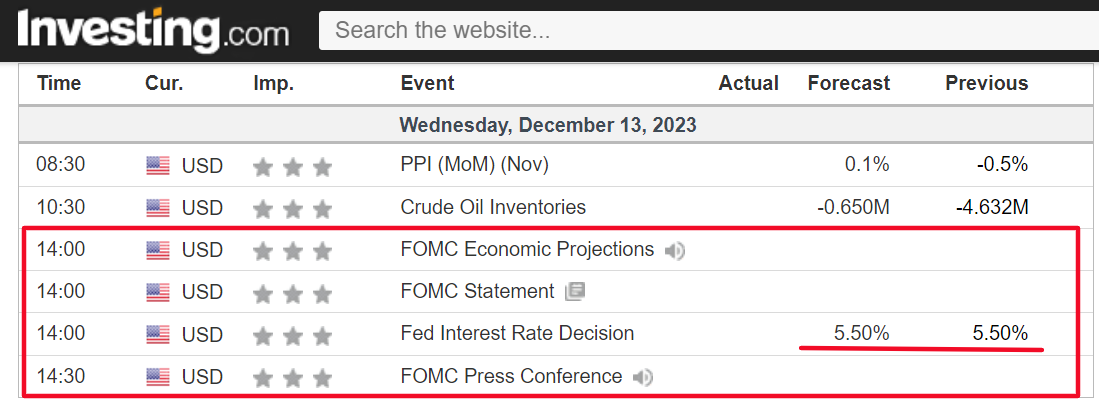

Le rapport sur l'IPC étant terminé, l'attention du marché se porte désormais sur la dernière réunion de l'année de la Réserve fédérale, prévue mercredi.

La banque centrale américaine devrait laisser ses taux d'intérêt inchangés pour la troisième réunion consécutive, les responsables de la Fed évaluant les signes récents de ralentissement économique.

Après avoir augmenté les coûts d'emprunt de 525 points de base pour atteindre la fourchette actuelle de 5,25 %-5,50 % depuis mars 2022, de nombreux acteurs du marché sont de plus en plus convaincus que la campagne de resserrement de la politique de la Fed est pratiquement terminée.

Toutefois, je pense qu'il existe un risque que le président de la Fed, M. Powell, adopte un ton plus hawkish que prévu lors de sa conférence de presse post-réunion, étant donné que certaines mesures sous-jacentes de l'inflation sont restées relativement élevées en novembre.

Ainsi, M. Powell devrait réaffirmer que la Fed maintiendra les taux à un niveau plus élevé pendant plus longtemps, tout en s'opposant aux attentes du marché concernant une réduction des taux au cours du premier semestre 2024.

En outre, le président de la Fed devrait indiquer qu'il n'est pas encore prêt à exclure définitivement d'autres hausses de taux, car l'inflation continue de suivre une trajectoire lente et descendante.

Il convient de noter que malgré les avertissements répétés de M. Powell concernant les taux d'intérêt "plus élevés pour longtemps", les investisseurs l'ont largement ignoré, car ils pensent qu'il est peu probable que la Fed relève encore ses taux, et ils ont commencé à tabler sur une série de baisses de taux à partir du printemps prochain.

Selon Investing.com Outil Fed Monitor, il y a environ 45 % de chances que la Fed réduise ses taux lors de sa réunion de mars 2024, tandis que les chances pour le mois de mai s'élèvent à environ 75 %.

Je pense qu'une baisse des taux n'interviendrait probablement qu'en juin ou en septembre de l'année prochaine, car l'inflation met plus de temps à revenir à l'objectif de 2 % de la Fed que beaucoup ne l'espéraient.

La banque centrale pourrait donc maintenir les taux directeurs en territoire restrictif plus longtemps que les marchés ne l'anticipent actuellement.

Que faire maintenant ?

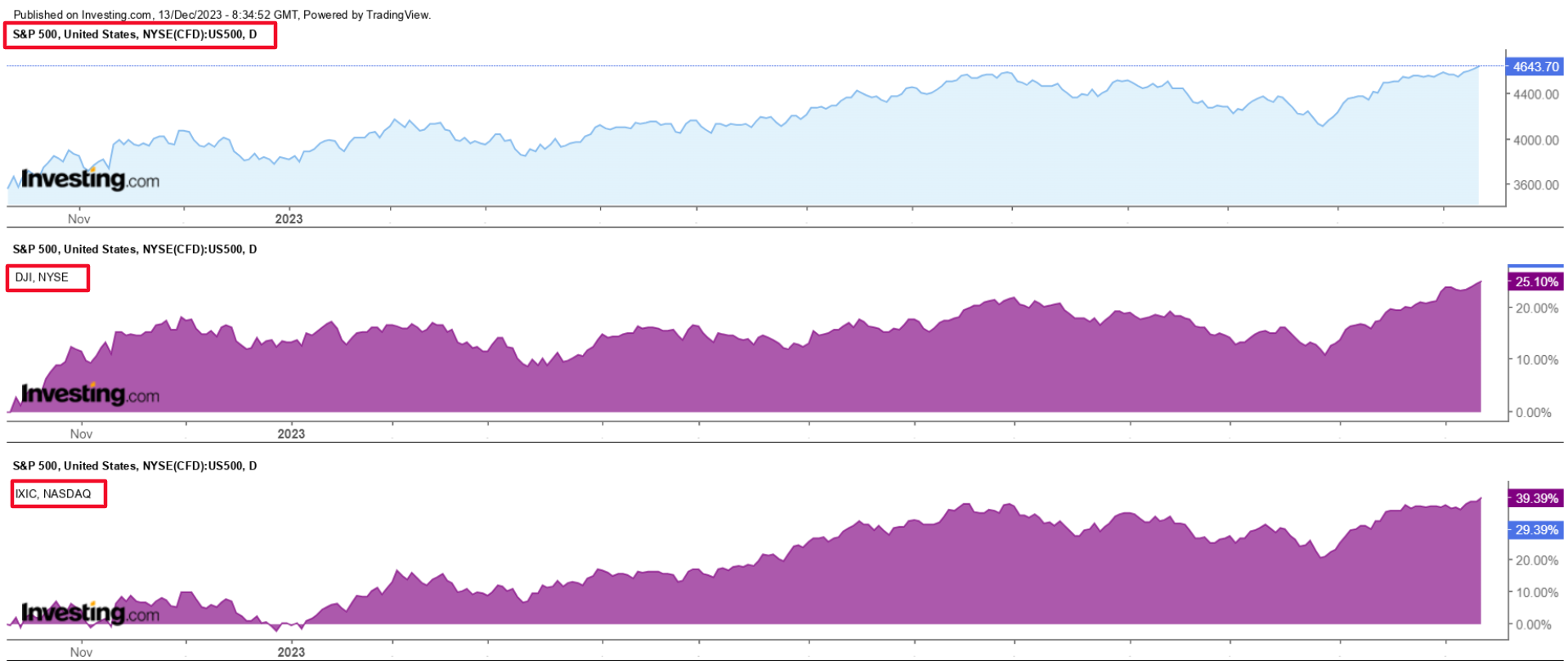

Les principales moyennes de Wall Street ont clôturé à de nouveaux sommets pour l'année mardi, les investisseurs réagissant au dernier rapport sur l'inflation tout en attendant la dernière décision politique de la Fed pour 2023.

L'indice Dow Jones Industrials a clôturé à son plus haut niveau depuis le 4 janvier 2022, et se trouve désormais à moins de 1 % de son plus haut historique.

Pendant ce temps, l'indice S&P 500 a terminé à son meilleur niveau depuis le 14 janvier 2022, et l'indice technologique Nasdaq Composite à son plus haut niveau depuis le 29 mars 2022.

Bien que je sois actuellement en position longue sur le Dow Jones, le S&P 500 et le Nasdaq 100 via le Dow Jones ETF (NYSE :DIA), le S&P 500 ETF (NYSE :SPY) et le QQQ, j'ai été prudent quant à de nouveaux achats en raison de signaux indiquant que le marché est suracheté.

Ce qui me préoccupe peut-être le plus, c'est l'absence totale de crainte du marché, représentée par l'indice CBOE Volatility Index, ou VIX. Comme le montre le graphique ci-dessous, l'indicateur de la peur du marché a chuté mardi à son niveau le plus bas depuis janvier 2020.

Lorsque l'indicateur de la peur du marché atteint un niveau exceptionnellement bas, c'est un signe d'optimisme excessif ou de complaisance. Cela augmente le risque d'un repli du marché.

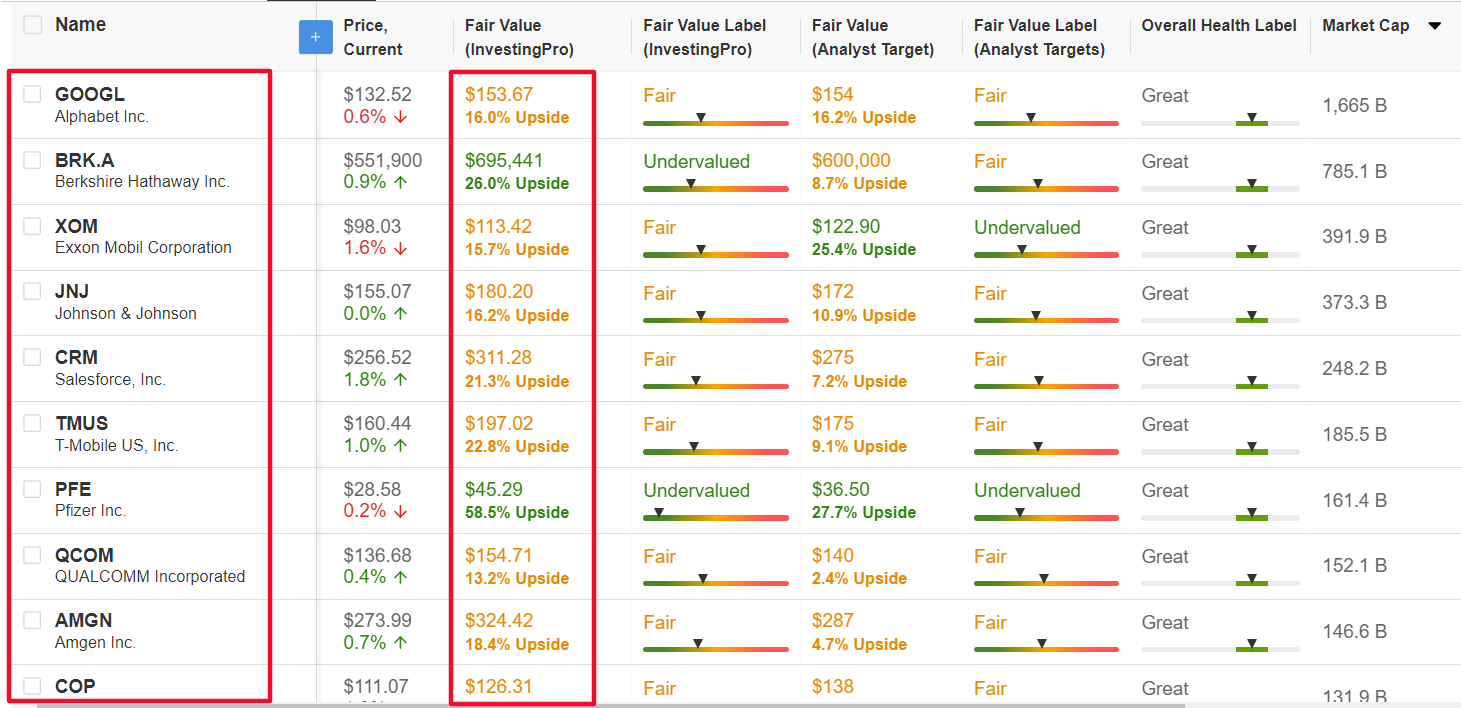

C'est pourquoi j'ai utilisé l'outil de sélection des actions InvestingPro pour identifier les titres de qualité supérieure dont les fondamentaux sont solides et qui ont encore de l'avenir sur la base des modèles Pro.

Il n'est pas surprenant que certains noms figurent sur la liste, notamment Alphabet (NASDAQ :GOOGL), la société Berkshire Hathaway (NYSE :BRKa) de Warren Buffett, ExxonMobil (NYSE :XOM), Johnson & Johnson (NYSE :JNJ), Salesforce (NYSE :CRM), T-Mobile (NASDAQ :TMUS), Pfizer (NYSE :PFE), Qualcomm (NASDAQ :QCOM), Amgen (NASDAQ :AMGN) et ConocoPhillips (NYSE :COP), pour n'en citer que quelques-uns.

Source : InvestingPro

Grâce à l'outil d'évaluation des actions d'InvestingPro, les investisseurs peuvent filtrer un vaste univers d'actions sur la base de critères et de paramètres spécifiques afin d'identifier les actions bon marché présentant un fort potentiel de hausse.

***

Vous pouvez facilement déterminer si une entreprise convient à votre profil de risque en effectuant une analyse fondamentale détaillée sur InvestingPro en fonction de vos critères. De cette manière, vous obtiendrez une aide hautement professionnelle dans la constitution de votre portefeuille.

- En outre, vous pouvez vous inscrire à InvestingPro, l'une des plateformes les plus complètes du marché pour la gestion de portefeuille et l'analyse fondamentale, beaucoup moins cher avec la plus grande remise de l'année (jusqu'à 60%), en profitant de notre offre prolongée du Cyber Monday. Et nous offrons également une réduction supplémentaire de 10% sur l'abonnement Pro + 2 ans avec le code promo "ACTUPRO".

Divulgation : je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises.

Les opinions exprimées dans cet article n'engagent que l'auteur et ne doivent pas être considérées comme des conseils d'investissement.

Quelle action envisager lors de votre prochain investissement ?

La puissance de calcul de l'IA est en train de changer le marché boursier Français. Les ProPicks IA d'Investing.com sont des portefeuilles d'actions gagnants choisis par notre IA avancée pour la France, les États-Unis et d'autres marchés passionnants dans le monde entier. Notre meilleure stratégie, Titans de la Tech, a presque doublé le S&P 500 en 2024 - l'une des années les plus haussières de l'histoire. Et Top Actions Françaises, conçue pour une large exposition au marché, affiche des gains de +314% avec une performance testée sur 10 ans. Quelle action Française sera la prochaine à monter en flèche ?

Débloquez l’IA ProPicks