- L'économie américaine devrait entrer en récession d'ici la fin de l'année.

- Malgré les risques, l'investissement en actions peut rester une option viable.

- Le S&P 500 semble être dans une tendance haussière, mais le niveau de 4200 reste une forte résistance.

- Apple et Microsoft ont été à l'origine de près de 50 % des mouvements au cours de l'année écoulée.

- Si l'on ajoute le reste des FAANG, on obtient plus de 94 % de la performance du S&P 500 au cours de l'année écoulée.

Il est presque certain que les États-Unis entreront en récession dans le courant de l'année. Le problème, c'est que personne ne sait quand cela se produira ni quel sera l'impact direct d'un tel événement sur les marchés. Nous pourrions être à des années d'un ralentissement du marché, et les investisseurs pourraient perdre des gains potentiels en sur-couvrant les risques au cours du processus. Dans l'intervalle, il est probable qu'un pourcentage plus élevé de liquidités dans les portefeuilles perdra de la valeur en raison de l'inflation.

Selon le National Bureau of Economic Research, il y a eu 30 récessions depuis 1871. Bloomberg a analysé les performances du S&P 500 six mois avant chaque récession. Ils ont constaté que le rendement total était positif 21 fois.

Il serait donc probablement judicieux de conserver un bon pourcentage d'actions dans le portefeuille au cours des mois précédant une récession, même si nous savions qu'une récession était imminente.

En outre, les actions ont également produit un rendement total positif 15 fois au cours des six mois précédant la fin de chaque récession. Et dans 12 des 30 récessions, le marché a dégagé un rendement total positif.

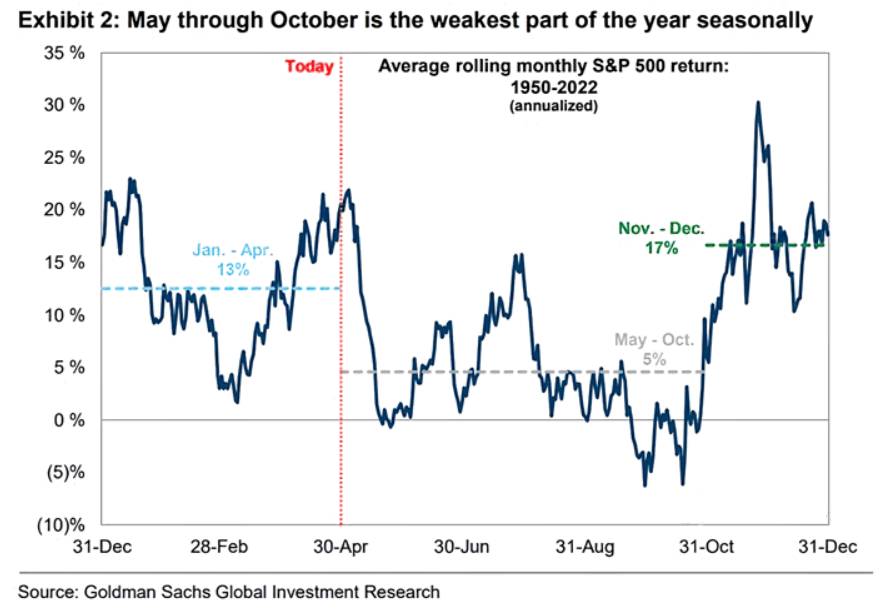

De plus, le rendement annualisé moyen du S&P 500 de mai à octobre a été de 5 % historiquement (1950 à 2022).

Cela montre que le marché boursier et l'économie n'évoluent pas nécessairement en tandem. La récession affectera tous les aspects de l'économie, mais pas nécessairement de la même manière.

Cela s'explique également par le fait que les actions ont tendance à évaluer ces risques bien à l'avance. Se pourrait-il donc que le S&P 500 ait déjà intégré les craintes de récession au cours de l'année écoulée et que la performance actuelle soit le signe qu'il se projette déjà dans l'avenir ?

Il est difficile de répondre à cette question. On ne peut pas investir sur la base de prévisions économiques. Nous ne nous y attendions pas, mais le S&P 500 a survécu au mois d'avril. L'indice VIX est brièvement passé sous la barre des 16 points le dernier jour de bourse du mois, pour revenir au même niveau qu'en novembre 2021.

En matière d'investissement, avoir une conviction absolue peut conduire à une perte d'opportunité ou de capital. En effet, le marché ne se contente pas d'évoluer en fonction des données, il s'adapte en permanence aux événements, tel un organisme vivant. Par conséquent, nous devons faire de même.

Jusqu'à présent, les bénéfices des entreprises technologiques ont soutenu le marché et le sentiment général (le poids combiné d'Apple (NASDAQ :AAPL) et de Microsoft (NASDAQ :MSFT) dans le S&P 500 est passé à 14 %).

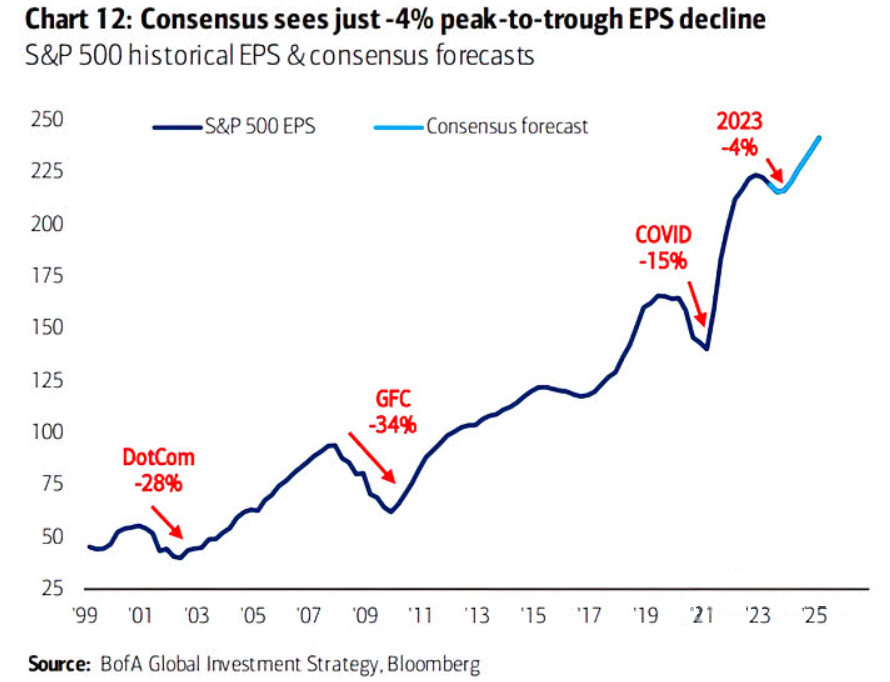

En fait, le consensus s'attendait à ce que le bénéfice par action baisse de 7 % d'une année sur l'autre, mais ce n'est pas le cas. 54 % des entreprises ont dépassé les estimations du consensus d'au moins un écart-type (contre une moyenne historique de 48 %).

Les cinq plus grandes valeurs de l'indice ont été à l'origine de la plupart des gains du S&P 500 :

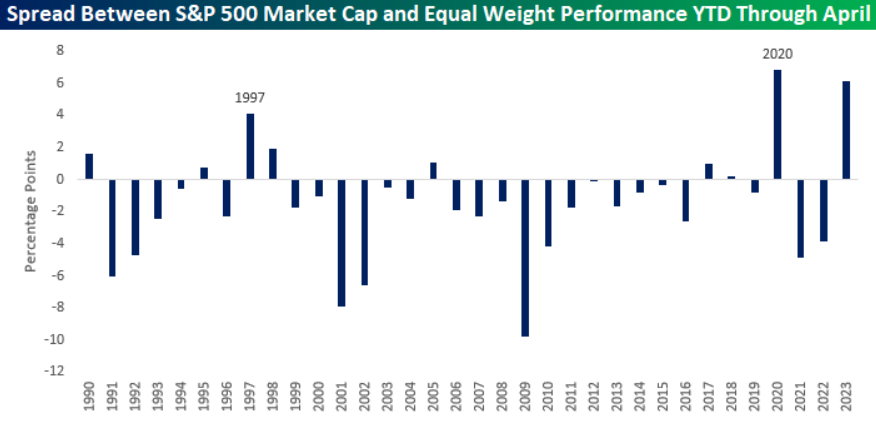

Cette étroite avance est confirmée par le spread du S&P 500 pondéré en fonction de la capitalisation, qui a surpassé le S&P 500 Equal Weight de plus de 5 % d'une année sur l'autre. Il s'agit du deuxième écart le plus important au cours des 34 dernières années et il n'est inférieur qu'à l'écart de 6,8 % enregistré en 2020.

Toutefois, cela pourrait suggérer qu'une si petite proportion d'actions se trouve dans un marché baissier. Toutefois, la thèse baissière pourrait être réfutée par l'année 1997, une autre année où l'écart était supérieur à 2 % ; dans les deux cas (1997 - 2020), la performance du S&P 500 sur le reste de l'année a été supérieure à +20 %.

N'oublions pas non plus qu'avril a été le quatrième mois consécutif au cours duquel le S&P 500 a clôturé au-dessus de sa moyenne mobile à 10 mois. Le marché semble être dans une tendance haussière, mais le niveau des 4200 reste une forte résistance.

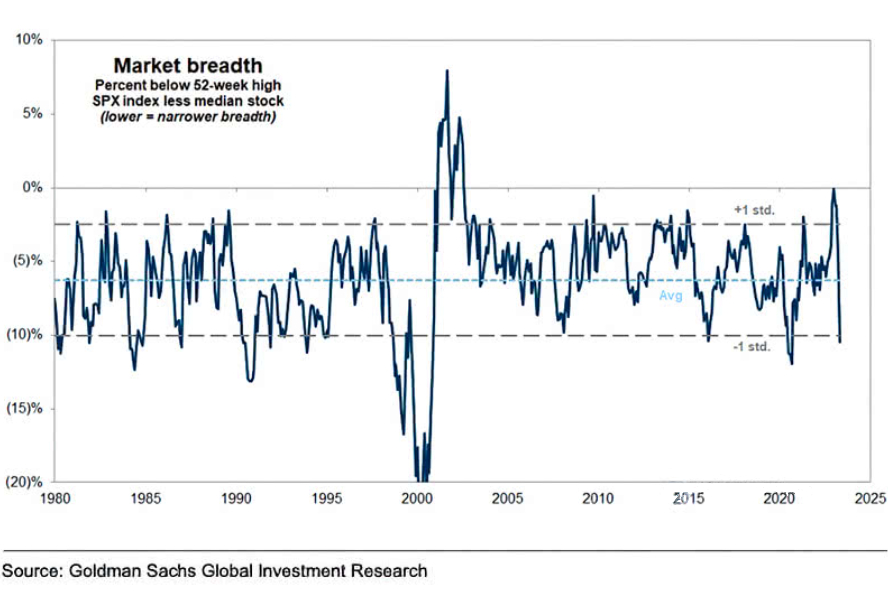

En effet, la largeur de l'indice se rétrécit alors qu'il touche des points bas. S'agit-il d'un signal baissier ?

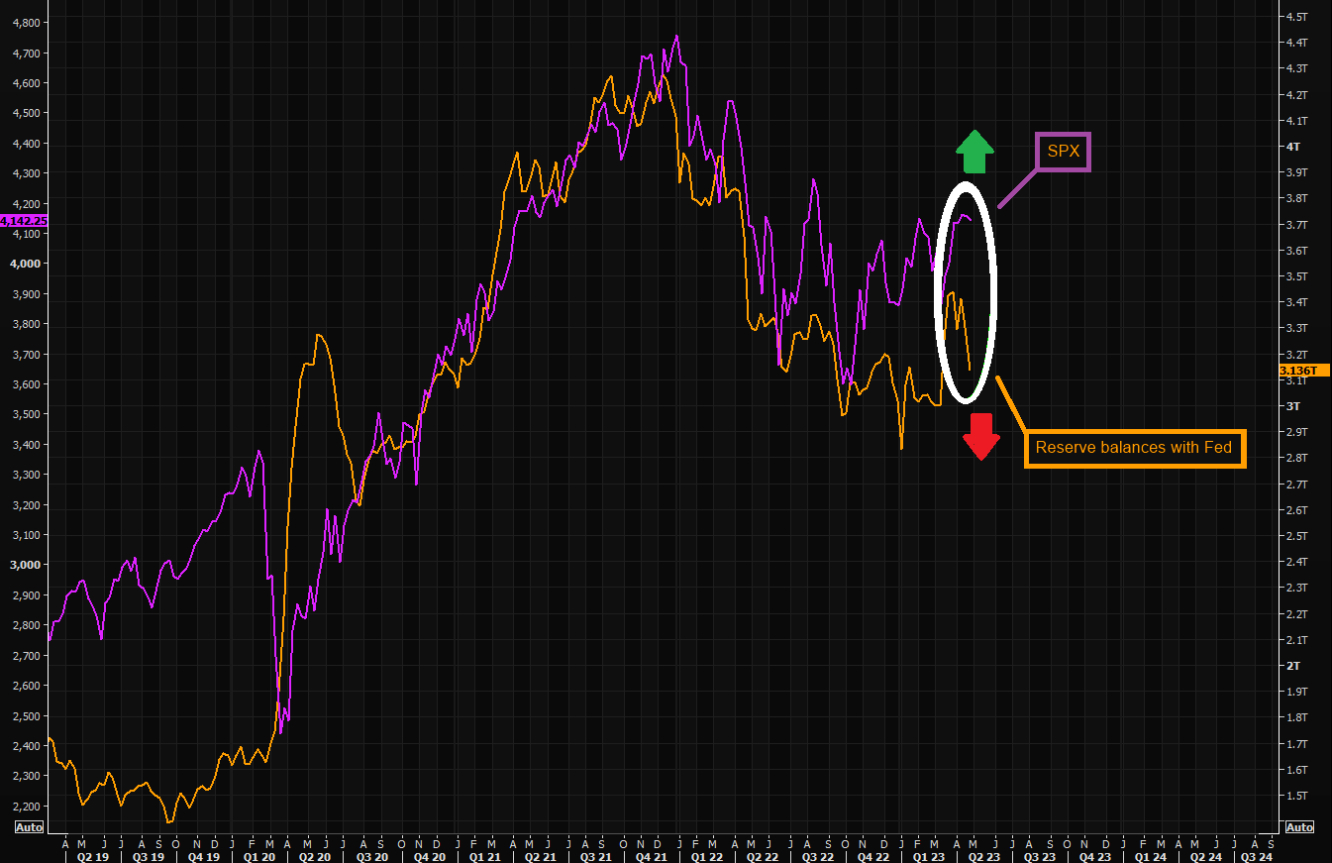

Cette thèse est soutenue par le facteur liquidité, qui est fondamental pour le marché. Les réserves de la Fed continuent de baisser.

Comme le montre le graphique, l'indice a toujours suivi la baisse des réserves de la Fed. Est-il susceptible de le faire à nouveau ?

***

Avertissement : cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un avis, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué à partir de multiples points de vue et qu'il est hautement risqué. Par conséquent, toute décision d'investissement et le risque qui y est associé restent à la charge de l'investisseur.