- Le mois de juillet devrait être une nouvelle fois volatil à Wall Street, en raison d'une pléthore d'événements susceptibles d'influencer le marché.

- Les investisseurs se concentreront sur le rapport sur l'emploi aux États-Unis, les données relatives à l'inflation (IPC), la réunion de politique générale de la Fed, ainsi que sur le début de la saison des bénéfices du deuxième trimestre.

- C'est pourquoi j'ai utilisé l'outil de sélection des titres InvestingPro pour rechercher des sociétés de grande qualité qui affichent une forte solidité relative dans le contexte actuel du marché.

- Vous êtes à la recherche d'autres idées de transactions exploitables pour naviguer dans la volatilité actuelle du marché ? Les soldes d'été d'InvestingPro sont en cours : Découvrez nos remises massives sur les plans d'abonnement !

- Je pense que le rapport sur l'emploi de juin soulignera la remarquable résistance du marché du travail et soutiendra le point de vue selon lequel de nouvelles hausses de taux seront nécessaires pour refroidir l'économie.

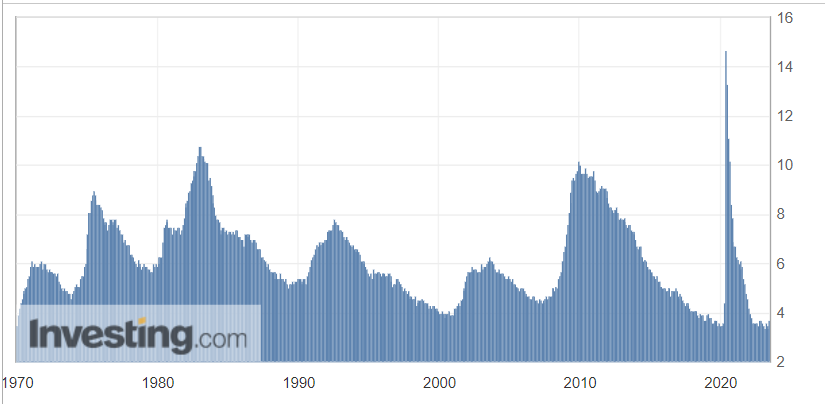

- Les responsables de la Fed ont indiqué par le passé que le taux de chômage devait être d'au moins 4,0 % pour ralentir l'inflation. Pour replacer les choses dans leur contexte, le taux de chômage s'élevait à 3,6 % il y a exactement un an, en juin 2022, ce qui laisse penser que la Fed dispose encore d'une marge de manœuvre pour relever ses taux.

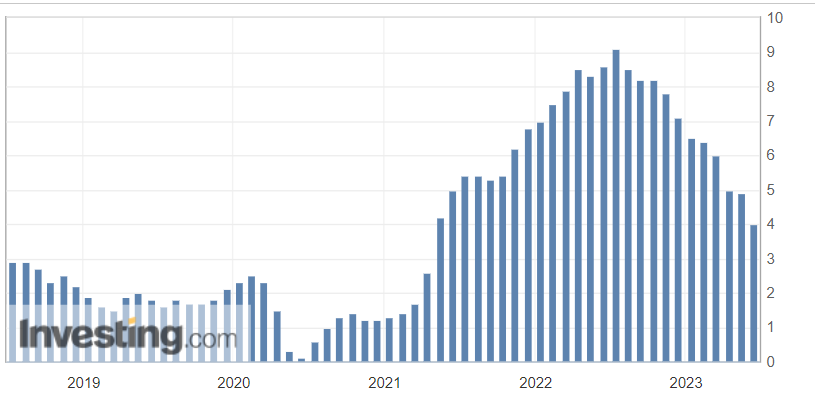

- L'inflation pourrait se ralentir, mais pas encore assez rapidement pour la Réserve fédérale. Dans l'ensemble, bien que la tendance soit à la baisse, les données révéleront probablement que l'inflation continue d'augmenter bien plus rapidement que ce que la Fed considérerait comme compatible avec sa fourchette cible de 2 %.

- Le président Powell a réaffirmé que la banque centrale américaine restait fermement déterminée à ramener l'inflation à son objectif de 2 %, mais je pense qu'il reste encore beaucoup de chemin à parcourir avant que les décideurs de la Fed ne soient prêts à déclarer que la mission est accomplie sur le front de l'inflation. Lors d'un forum de la Banque centrale européenne mercredi, M. Powell a déclaré qu'il ne voyait pas l'inflation retomber à l'objectif de 2 % avant 2025.

- Une lecture étonnamment forte, dans laquelle le chiffre principal de l'IPC atteint 4 % ou plus, maintiendra la pression sur la Fed pour qu'elle poursuive sa lutte contre l'inflation.

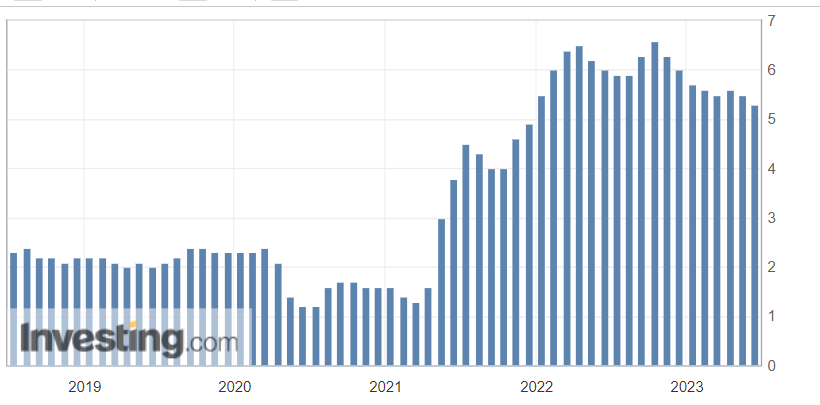

- Étant donné que l'inflation reste obstinément élevée et que l'économie résiste mieux que prévu, je pense que la Fed décidera de relever ses taux de 0,25 % lors de la réunion de juillet.

- En outre, je pense que M. Powell maintiendra sa position hawkish sur les hausses de taux d'intérêt et réitérera que la Fed a encore du travail à faire pour ralentir l'inflation.

- Je pense donc que la Fed sera contrainte de porter son taux directeur à 6,00 % avant d'envisager un changement de cap dans sa lutte pour rétablir la stabilité des prix.

- Mensuel : Économisez 20 % et bénéficiez de la flexibilité d'investir sur une base mensuelle.

- Annuel : Économisez 50 % et assurez votre avenir financier avec une année complète d'InvestingPro à un prix imbattable.

- Bi-annuel (Spécial Web) : Économisez 52 % et maximisez vos rendements grâce à notre offre Web exclusive.

Les actions de Wall Street sont en passe de terminer le mois de juin sur une note optimiste, une série récente de données économiques solides ayant contribué à atténuer les craintes de récession.

L'indice Russell 2000 des petites capitalisations, sensible à la conjoncture, est en bonne voie pour terminer le mois de juin en tête, avec un gain d'environ 7,5 % à l'approche de la dernière séance boursière du mois.

Entre-temps, l'indice Nasdaq Composite, à forte composante technologique, et l'indice de référence S&P 500 sont tous deux en hausse d'environ 5 % ce mois-ci et sont en passe d'enregistrer leur quatrième progression mensuelle consécutive.

L'indice de référence Dow Jones Industrials Average est relativement moins performant, avec une hausse de seulement 3,7 %.

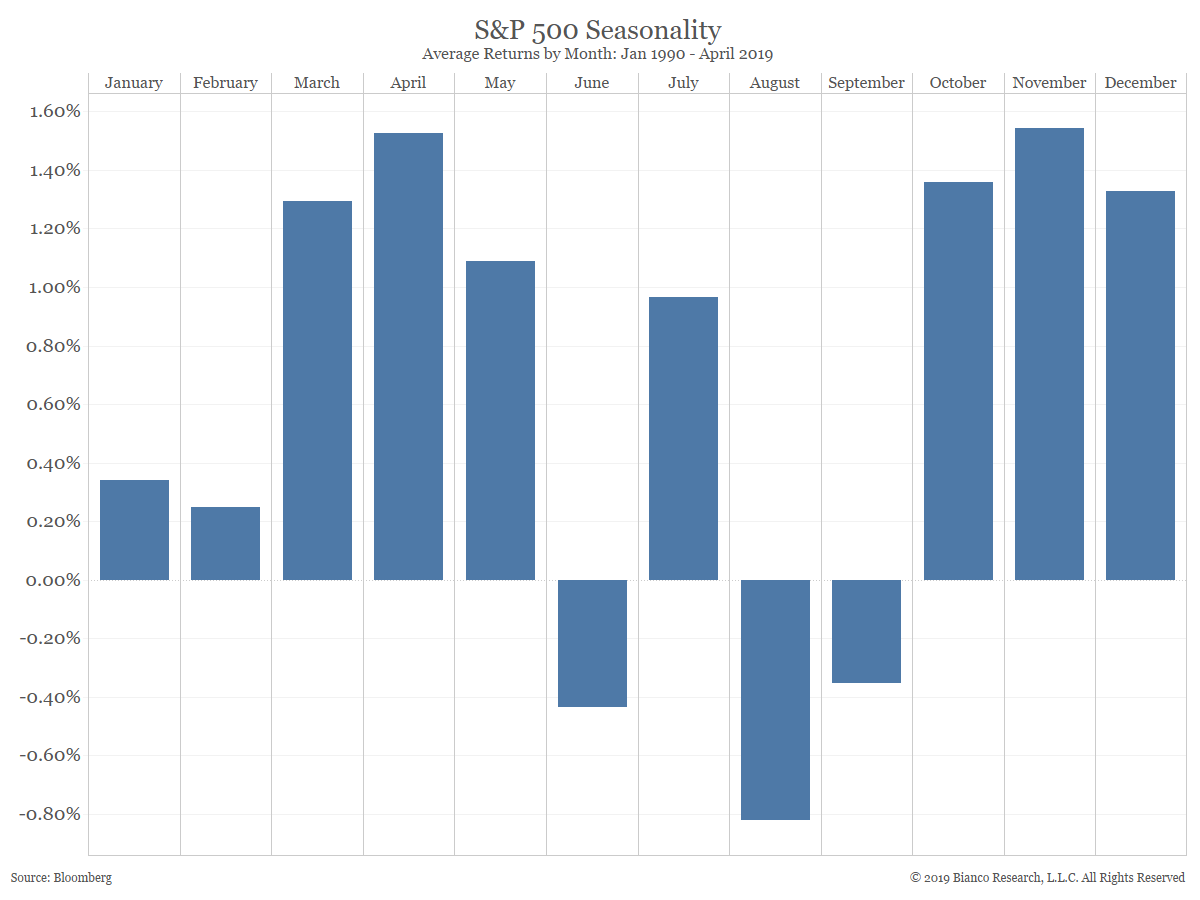

Alors que le mois de juin touche à sa fin, les investisseurs devraient se préparer à un nouveau mois volatile en juillet, qui a la réputation d'être un mois relativement fort pour le marché boursier. Depuis 1990, le S&P 500 a gagné en moyenne 1 % en juillet, ce qui en fait le septième meilleur mois de l'année en termes de performances. Source : Bloomberg

Source : Bloomberg

Voici donc les dates clés à surveiller lors du passage au mois de juillet :

1. Rapport sur l'emploi aux États-Unis : Vendredi 7 juillet

Le département du travail américain publiera le rapport sur l'emploi de juin à 8h30 ET (12h30 GMT) le vendredi 7 juillet, et il sera probablement déterminant pour la prochaine décision de la Réserve fédérale en matière de taux d'intérêt.

Les prévisions s'articulent autour d'un rythme d'embauche toujours soutenu, même si l'augmentation est moins importante que les mois précédents.

Le consensus estime que les données montreront que l'économie américaine a ajouté 200 000 postes, selon Investing.com, ce qui représente un ralentissement par rapport à la croissance de l'emploi de 339 000 en mai.

Le taux de chômage devrait rester stable à 3,7 %, proche de son niveau le plus bas depuis 53 ans (3,4 %).

Par ailleurs, le salaire horaire moyen devrait augmenter de 0,3 % en glissement mensuel, tandis que le taux en glissement annuel devrait augmenter de 4,1 %, ce qui est encore trop chaud pour la Fed.

Prédiction :

2. Données de l'IPC américain : Mercredi 12 juillet

Le rapport sur l'indice des prix à la consommation de juin sera publié le mercredi 12 juillet à 8h30 ET et les chiffres montreront probablement que ni l'inflation ni l'inflation de base ne baissent assez rapidement pour que la Fed mette fin à ses efforts de lutte contre l'inflation.

Bien qu'aucune prévision officielle n'ait encore été établie, les attentes pour l'IPC annuel varient entre une augmentation de 3,6 % et 3,8 %, par rapport à un rythme annuel de 4,0 % en mai.

Le taux d'inflation annuel global a atteint l'été dernier son plus haut niveau en 40 ans, à savoir 9,1 %, et suit depuis lors une tendance à la baisse constante, mais les prix continuent d'augmenter à un rythme bien supérieur à l'objectif de 2 % fixé par la Fed.

Parallèlement, les estimations pour le chiffre de base en glissement annuel - qui n'inclut pas les prix de l'alimentation et de l'énergie - se situent autour de 5,0 %-5,2 %, par rapport au chiffre de 5,3 % du mois de mai.

Le chiffre de base sous-jacent est suivi de près par les responsables de la Fed, qui estiment qu'il fournit une évaluation plus précise de l'orientation future de l'inflation.

Prédiction :

3. Décision sur les taux d'intérêt de la Fed : Mercredi 26 juillet

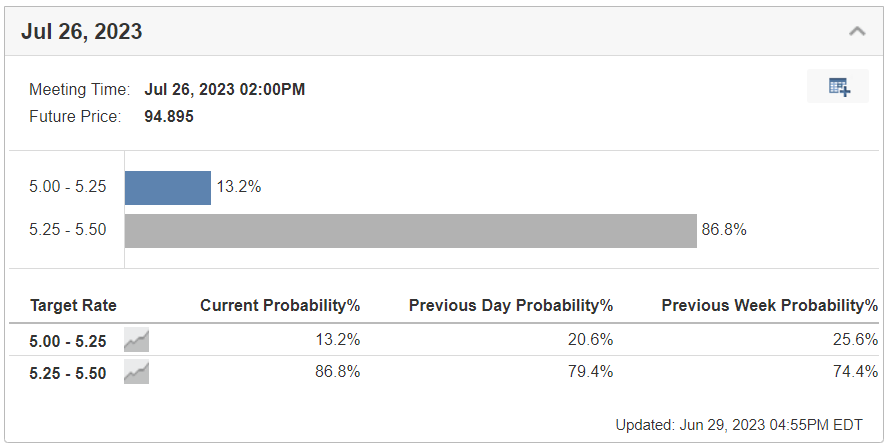

La Réserve fédérale devrait rendre sa décision de politique monétaire à l'issue de la réunion du FOMC à 14h00 (heure de l'Est) le mercredi 26 juillet.

Depuis vendredi matin, les marchés financiers évaluent à environ 87 % la probabilité d'une augmentation des taux de 25 points de base et à près de 13 % la probabilité d'une absence d'action, selon l'Outil de surveillance du taux de la Fed Investing.com.

Mais cela pourrait bien sûr changer dans les jours et les semaines précédant la grande décision sur les taux, en fonction des données reçues.

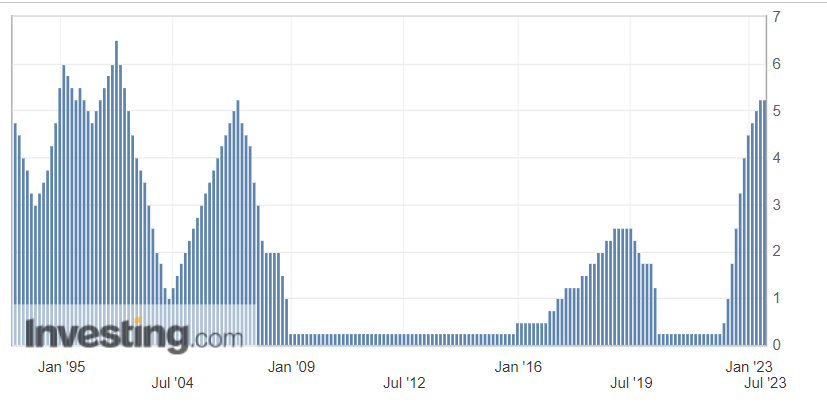

Si la banque centrale américaine décidait de relever ses taux d'un quart de point de pourcentage, l'objectif de référence des fonds fédéraux se situerait dans une fourchette comprise entre 5,25 % et 5,50 %, soit le niveau le plus élevé depuis janvier 2001.

Le président de la Fed, M. Powell, tiendra une conférence de presse très suivie peu après la publication du communiqué de la Fed, les investisseurs cherchant de nouveaux indices sur la manière dont il perçoit les tendances de l'inflation et l'économie, et sur l'impact que cela aura sur le rythme du resserrement de la politique monétaire.

M. Powell avait déclaré au Portugal que les taux d'intérêt américains allaient probablement continuer à augmenter et qu'il n'excluait pas de le faire lors de réunions consécutives.

"Bien que la politique soit restrictive, elle ne l'est peut-être pas assez et elle ne l'est pas depuis assez longtemps, ce qui laisse la porte ouverte à d'autres augmentations, a déclaré M. Powell.

La Fed a maintenu ses taux lors de sa réunion de juin après 10 hausses consécutives et a indiqué qu'il pourrait y avoir deux autres augmentations d'un quart de point de pourcentage avant la fin de l'année.

Prévision :

4. La saison des résultats du deuxième trimestre démarre

Une avalanche de résultats provenant des plus grands noms du marché attendra les investisseurs en juillet, lorsque débutera la saison des résultats du deuxième trimestre à Wall Street.

La saison des résultats du deuxième trimestre commence officieusement le vendredi 14 juillet, lorsque des sociétés notables comme JPMorgan Chase (NYSE :JPM), Citigroup (NYSE :C), Wells Fargo (NYSE :WFC) et UnitedHealth (NYSE :UNH) publient leurs derniers résultats financiers.

La semaine suivante, de grands noms comme Netflix (NASDAQ :NFLX), Morgan Stanley (NYSE :MS), American Express (NYSE :AXP) et United Airlines (NASDAQ :UAL) présenteront leurs résultats.

Les bénéfices s'accéléreront au cours de la dernière semaine du mois, lorsque le groupe d'actions à forte capitalisation "FAAMG" publiera ses derniers résultats trimestriels. Microsoft (NASDAQ :MSFT) et Alphabet (NASDAQ :GOOGL), société mère de Google, publient leurs résultats le mardi 25 juillet, suivis de Meta Platforms (NASDAQ:META), propriétaire de Facebook, le mercredi 26 juillet, et d'Amazon (NASDAQ :AMZN) le jeudi 27 juillet.

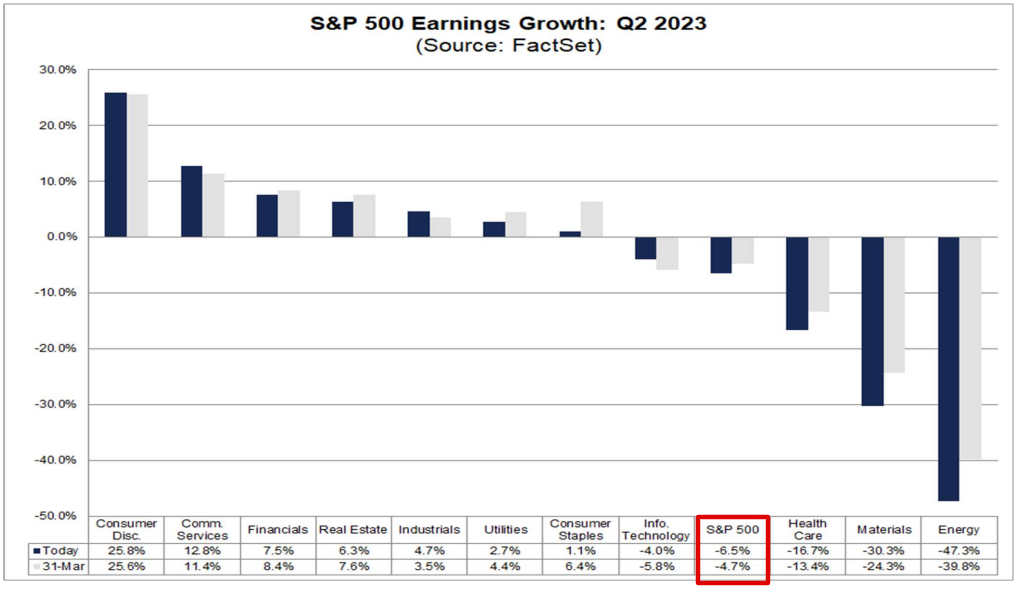

Les investisseurs se préparent à ce qui pourrait être la pire saison des rapports depuis trois ans, en raison de l'impact négatif de plusieurs facteurs macroéconomiques.

Après que les bénéfices par action du S&P 500 ont chuté de 2,0 % au premier trimestre 2023, les bénéfices devraient chuter de 6,5 % au deuxième trimestre par rapport à la même période de l'année dernière, selon les données de FactSet. Source : FactSet

Source : FactSet

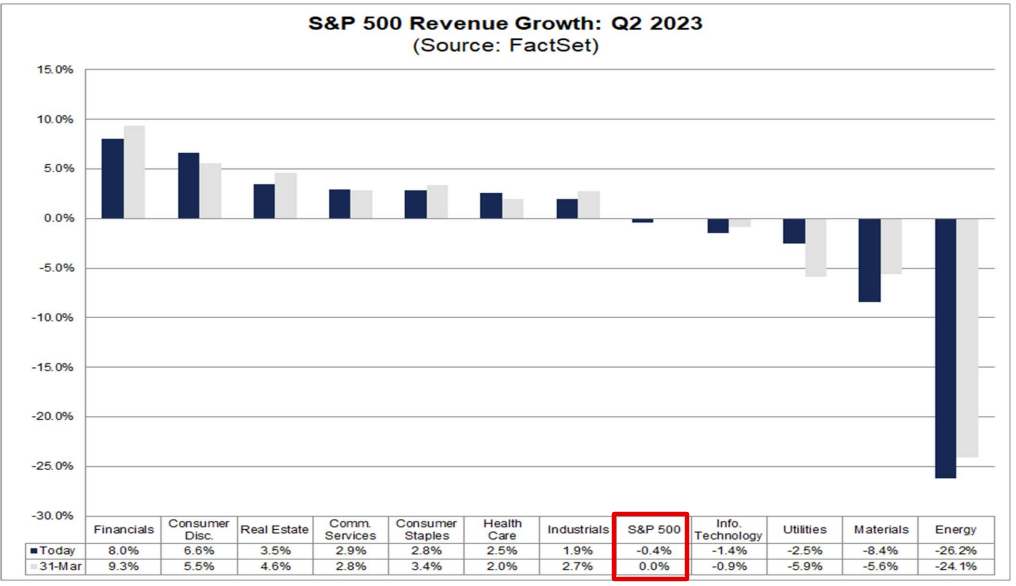

De même, les prévisions de revenus pour le deuxième trimestre 2023 sont également inquiétantes, avec une croissance des ventes qui devrait diminuer de -0,4 % par rapport au même trimestre de l'année précédente.

Source : FactSet

Au-delà des chiffres du haut et du bas de l'échelle, les investisseurs seront très attentifs aux annonces concernant les prévisions pour le second semestre, compte tenu des perspectives macroéconomiques incertaines.

Que faire maintenant ?

Bien que je sois actuellement en position longue sur le S&P 500 et le Nasdaq 100 via le SPDR S&P 500 (NYSE :SPY) et l'Invesco QQQ Trust (NASDAQ :QQQ), j'ai fait preuve de prudence en ce qui concerne les nouveaux achats.

Dans l'ensemble, il est important de rester patient et attentif aux opportunités. Il est toujours important de ne pas acheter des actions de longue durée et de ne pas trop se concentrer sur une entreprise ou un secteur en particulier.

Dans cette optique, j'ai utilisé l'outil d'analyse InvestingPro pour établir une liste de surveillance des actions de haute qualité qui affichent une grande force relative dans le contexte actuel du marché.

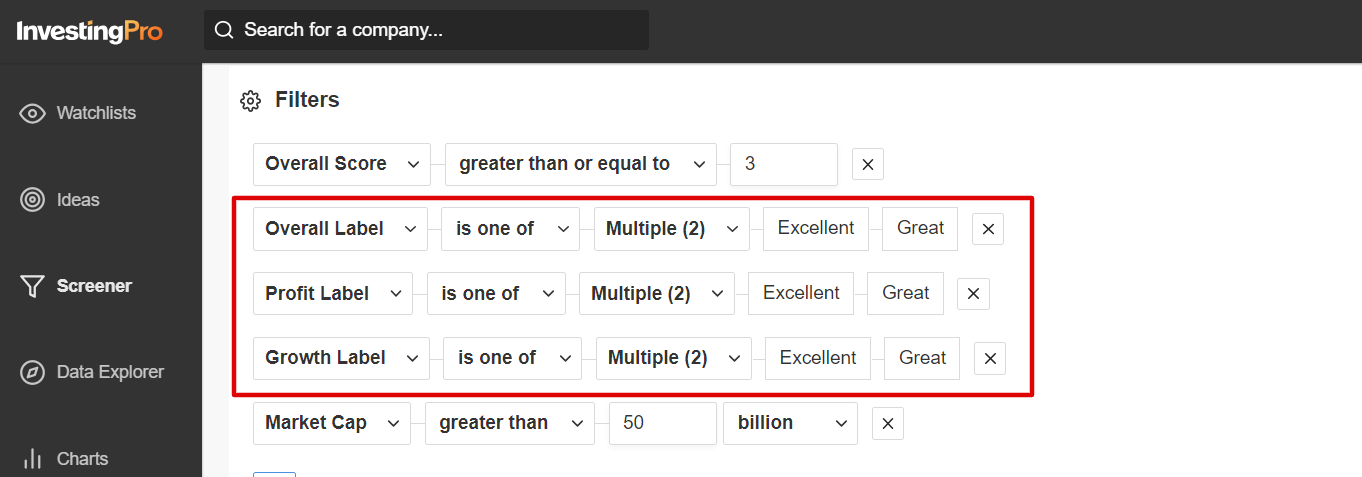

Je suis resté simple et j'ai recherché des sociétés dont le score de santé financière InvestingPro était supérieur à 3,0 et qui affichaient également un InvestingPro Health Label, un InvestingPro Profit Label et un InvestingPro Growth Label de type " Excellent ", " Super " ou " Bon".

Source : InvestingPro

Le screener d'actions d'InvestingPro est un outil puissant qui peut aider les investisseurs à identifier des actions bon marché avec un fort potentiel de hausse. En utilisant cet outil, les investisseurs peuvent filtrer un vaste univers d'actions sur la base de critères et de paramètres spécifiques.

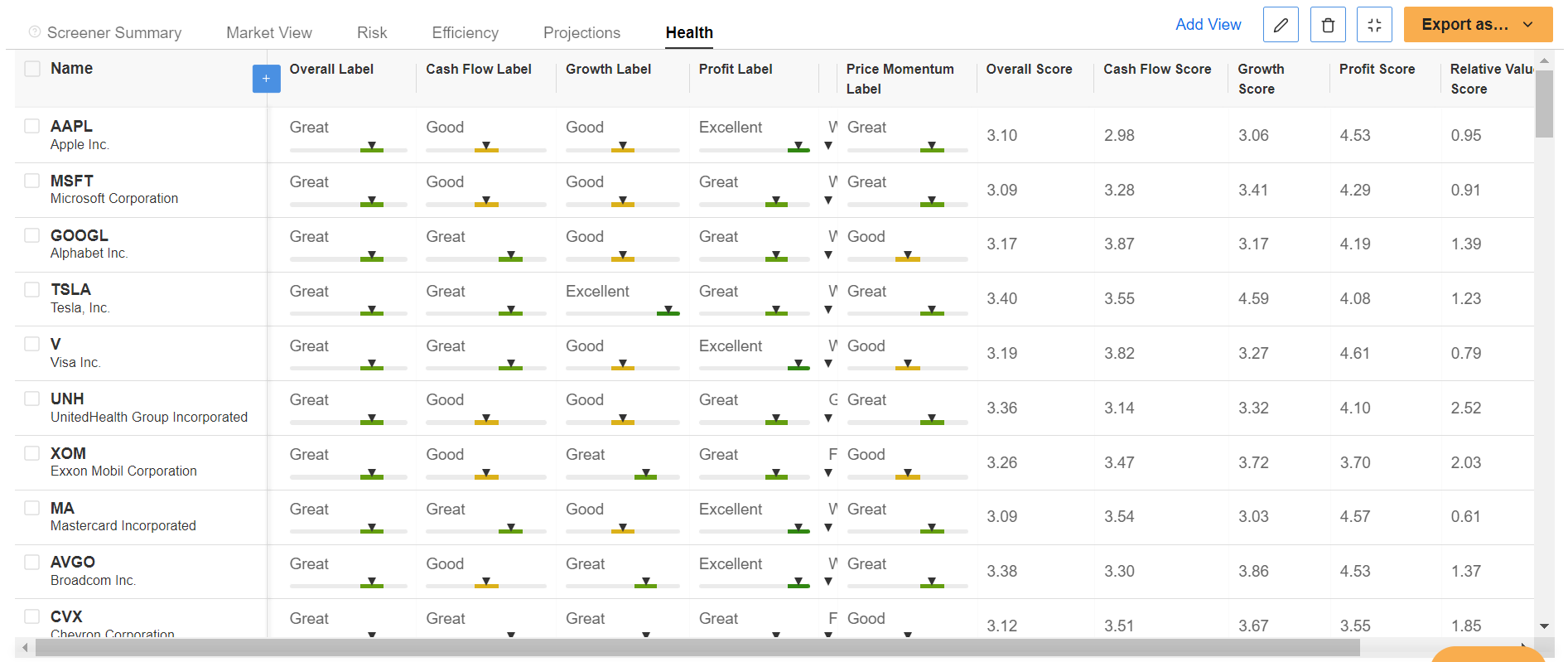

Il n'est pas surprenant que certains noms figurent sur la liste, notamment Apple (NASDAQ :AAPL), Microsoft, Alphabet, Tesla (NASDAQ :TSLA), Visa (NYSE :V), Broadcom (NASDAQ :AVGO), Coca-Cola (NYSE :KO), Costco (NASDAQ :COST), Adobe (NASDAQ :ADBE), Fortinet (NASDAQ :FTNT), Chipotle Mexican Grill (NYSE :CMG), McKesson (NYSE :MCK) et TJX Companies (NYSE :TJX), pour n'en citer que quelques-uns.

Source : InvestingPro

Avec InvestingPro, vous pouvez facilement accéder à une page unique d'informations complètes et détaillées sur différentes sociétés, en un seul endroit, ce qui vous évite de devoir rassembler des données provenant de sources multiples et vous fait gagner du temps et de l'énergie.

Dans le cadre des soldes d'été d'InvestingPro, vous pouvez maintenant profiter de réductions incroyables sur nos plans d'abonnement pour une durée limitée :

Ne manquez pas cette opportunité limitée dans le temps d'accéder à des outils de pointe, à des analyses de marché en temps réel et à des avis d'experts. Rejoignez InvestingPro dès aujourd'hui et libérez votre potentiel d'investissement. Dépêchez-vous, les soldes d'été ne dureront pas éternellement!

***

Divulgation : je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises .Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.