- 2022 a été une longue et douloureuse leçon pour les investisseurs et les traders.

- Apprendre des meilleurs est une façon de s'en sortir.

- Nous utilisons InvestingPro+ pour trouver des idées auprès des meilleurs investisseurs du monde.

- Warren Buffett, PDG de Berkshire Hathaway. - +11.9%

- David Einhorn, fondateur/président de Greenlight Capital, un fonds spéculatif - +10,2%.

- David Tepper, fondateur/président d'Appaloosa Management, un fonds spéculatif - +7,9%.

- Carl Icahn, fondateur/directeur de Icahn Enterprises et investisseur renommé dans les entreprises - +23,3%.

- Daniel Loeb, fondateur/président de Third Point Capital, un fonds spéculatif - +18,2%.

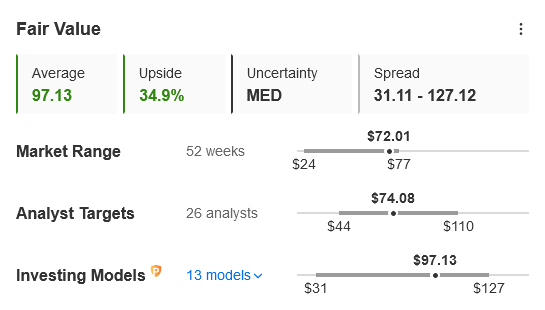

- Prix, actuel : 72.01$

- Capitalisation boursière : 66.895 B

- Valeur de l'entreprise (EV) : 95.404 B

- Ratio P/E (Fwd) : 6.6x

- TCAC du chiffre d'affaires (3 ans) : 13.3%

- Rendement du dividende : 0.7%

- Juste valeur (InvestingPro) : 97.13$

- Potentiel haussier de la juste valeur (InvestingPro) : 34.9%

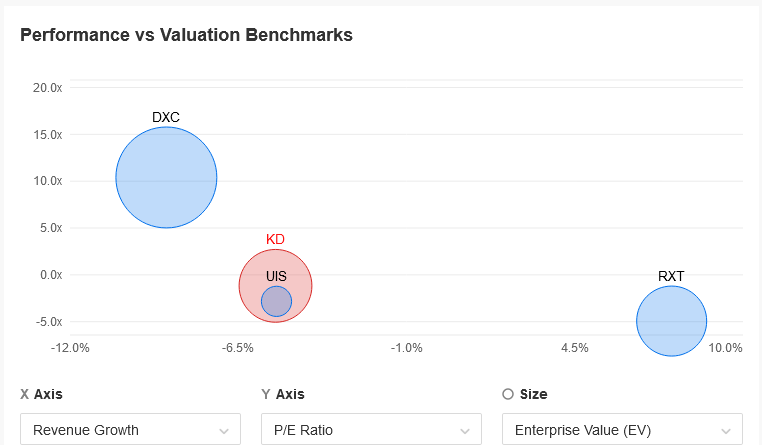

- Prix, actuel : 10.62$

- Capitalisation boursière : 2.408 B

- Valeur de l'entreprise (EV) : 5.002 B

- Ratio P/E (Fwd) : -13.6x

- TCAC du chiffre d'affaires (3 ans) : -5.1%

- Juste valeur (InvestirPro) : 11.26$

- Potentiel de la juste valeur (InvestingPro) : 6.0%

- Prix, actuel : 79.69

- Capitalisation boursière : 26.046 B

- Valeur de l'entreprise (EV) : 30.512 B

- Ratio P/E (Fwd) : 25.7x

- TCAC du chiffre d'affaires (3 ans) : -1.3%

- Rendement du dividende : 0.7%

- Juste valeur (InvestingPro) : 92.45

- Potentiel de la juste valeur (InvestingPro) : 16.0%

- Prix, actuel : 78.25

- Capitalisation boursière : 5.243 B

- Valeur de l'entreprise (EV) : 11.242 B

- Ratio P/E (Fwd) : 19.3x

- TCAC du chiffre d'affaires (3 ans) : 8.5%

- Rendement du dividende : 3.2%

- Juste valeur (InvestingPro) : 76.20

- Hausse de la juste valeur (InvestingPro) : -2.6%

- Prix, actuel : 52.83

- Capitalisation boursière : 13.481 B

- Valeur de l'entreprise (EV) : 18.254 B

- Ratio P/E (Fwd) : 5.3x

- TCAC du chiffre d'affaires (3 ans) : 24.3%

- Rendement du dividende : 1.9%

- Juste valeur (InvestingPro) : 78.42

- Hausse de la juste valeur (InvestingPro) : 48.4%

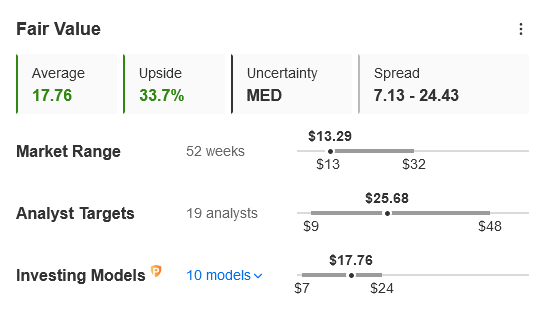

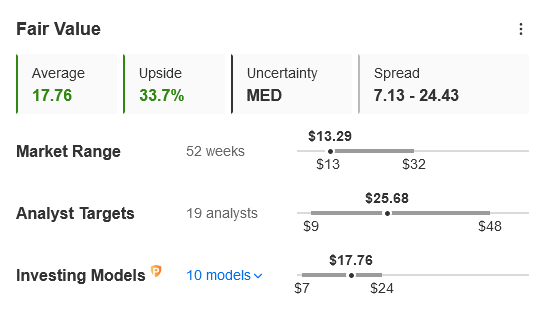

- Prix, actuel : 13.29

- Capitalisation boursière : 32.263 B

- Valeur de l'entreprise (EV) : 85.174 B

- Ratio P/E (Fwd) : 7.7x

- TCAC du chiffre d'affaires (3 ans) : 4.9%

- Rendement du dividende : 0.0%

- Juste valeur (InvestingPro) : 17.76

- Hausse de la juste valeur (InvestingPro) : 33.7%

La rentrée des classes est là. Alors que les enfants, les étudiants et les enseignants retournent en classe, c'est aussi le moment pour les investisseurs de reprendre leur souffle - surtout pour les parents qui ont dû jongler entre le travail et les enfants tout l'été.

L'année 2022 a été un peu une rentrée des classes pour les investisseurs également, car la volatilité, l'inflation, la Réserve fédérale, les reprises du marché baissier et le risque de récession nous ont tous rappelé que les marchés boursiers peuvent baisser. Nous ne pouvons pas nous contenter d'investir aveuglément comme cela semblait être le cas en 2021.

Le tournant de la saison est aussi l'occasion pour nous de craquer les livres et de trouver de nouvelles idées d'investissement. La volatilité du marché offre quelques bonnes affaires, mais aussi beaucoup de risques. Ainsi, pour cet article, plutôt que de me plonger seul dans le marché, je vais examiner quelques idées de certains des investisseurs les plus connus et les plus prospères du monde, en utilisant InvestingPro+. Nous allons apprendre des meilleurs pour remplir notre portefeuille pour l'année scolaire à venir.

Choisir parmi les meilleurs - Combiner les 13Fs

Je commence par l'onglet "Idées" d'InvestingPro+. L'onglet Idées extrait des données des formulaires 13F, que les investisseurs possédant de gros portefeuilles sont tenus de déposer auprès de la SEC. Ces formulaires présentent les chiffres bruts du nombre d'actions que des investisseurs comme Warren Buffett ou Carl Icahn détiennent dans leurs différents portefeuilles. InvestingPro+ suit ensuite la performance de ces participations - en se basant uniquement sur les informations contenues dans les formulaires, ce qui signifie qu'il ne correspondra pas à 100 % aux résultats d'un investisseur ou d'un fonds donné - et fournit des données supplémentaires sur les actions elles-mêmes.

Dans le cas présent, je vais sélectionner les gestionnaires qui ont enregistré des rendements d'au moins 6 % au cours de l'année écoulée, signe d'investisseurs qui se sont bien positionnés dans un marché en mutation qui pourrait rester volatil au cours des mois à venir.

Ce faisant, cinq investisseurs ou fonds se sont distingués pour moi, ainsi que les rendements de leurs actions selon InvestingPro+ au cours de la dernière année, au 30 août :

Pour chacun d'entre eux, InvestingPro+ ne se contentera pas de me montrer leurs avoirs, mais l'outil d'investissement me permettra également de trier leurs avoirs en fonction des plus grosses positions, ou des plus grosses sociétés par capitalisation boursière. Pour cet article, je veux examiner leurs plus gros achats au deuxième trimestre, pour voir ce qui les a marqués, car le marché a officiellement atteint un niveau de marché baissier avant le récent rebond. Voici donc le plus gros achat de chacun de leurs portefeuilles, ainsi qu'une action bonus.

Remarque : les prix et les données sont ceux de la clôture du marché le 30 août.

Warren Buffett/Berkshire Hathaway : Occidental Petroleum

Source : InvestingPro+ Data Explorer

Il n'est pas surprenant pour quiconque suit de près les achats de Berkshire (NYSE:BRKa) (NYSE:BRKb) ou de Buffett que Occidental Petroleum (NYSE:OXY) soit son plus gros achat pour le deuxième trimestre. Le PDG de Berkshire a reçu l'autorisation d'acheter jusqu'à 50 % de la société, car il renforce son exposition au secteur de l'énergie. Bien que cela puisse être une erreur. l'expérience de Buffett et sa position à la tête d'un conglomérat géant font qu'il est difficile de parier contre lui.

Occidental a évidemment bénéficié de la hausse des prix du pétrole, dépassant les estimations de bénéfices pendant six trimestres consécutifs et affichant des revenus et des bénéfices records au cours des 12 derniers mois. Cela lui a également permis de réduire sa dette nette de 24 milliards de dollars au cours des trois dernières années, consolidant ainsi ses perspectives d'avenir. Occidental reste un indicateur de l'évolution future du pétrole, mais les investisseurs pourraient également bénéficier d'une hausse supplémentaire si Buffett décide que 50 % d'Occidental n'est pas suffisant et procède à un rachat.

Source : InvestingPro+

David Einhorn/Greenlight Capital : Kyndryl Holdings

Source : InvestingPro+ Data Explorer

David Einhorn a connu une année de retour en force jusqu'à présent en 2022, surperformant le S&P 500 de 3300 points de base au cours du premier semestre 2022 (+13,2 %, alors que le S&P 500 a baissé de 20 %). Et si nous nous concentrions sur son plus gros achat du deuxième trimestre, nous aurions une autre grande victoire, puisque Atlas Air Worldwide (NASDAQ:AAWW) a accepté une proposition de rachat. Au lieu de cela, nous allons passer à son deuxième plus gros achat du trimestre.

Kyndryl Holdings (NYSE:KD) est une spin-off d'IBM (NYSE:IBM), intégrant l'ancienne activité de centres de données d'IBM. Les spin-offs sont une stratégie classique d'investissement dans la valeur, en partie parce qu'il s'agit souvent d'entreprises négligées qui, libérées d'un parent volumineux, peuvent voler sous le radar et se développer indépendamment. IBM est un parent aussi encombrant que possible. Einhorn a ouvert sa position peu après le début de la cotation de Kyndryl fin 2021, et l'a plus que doublée au cours de chacun des deux trimestres suivants.

L'entreprise - semblable aux autres actions de cet article - est un peu une entreprise de produits de base, et à l'heure actuelle, Kyndryl enregistre des pertes. Avec une capitalisation boursière de 2,5 milliards de dollars et une valeur d'entreprise de 3,8 milliards de dollars, par rapport à un chiffre d'affaires prévisionnel de 16,3 à 16,5 milliards de dollars pour l'année et à des perspectives de revenu ajusté à l'équilibre, il ne sera peut-être pas nécessaire de réduire ou de gérer l'activité des produits de base pour que Kyndryl devienne une nouvelle victoire d'Einhorn. La question est de savoir si l'utilisation des centres de données est sur le déclin permanent.

Source : InvestingPro+

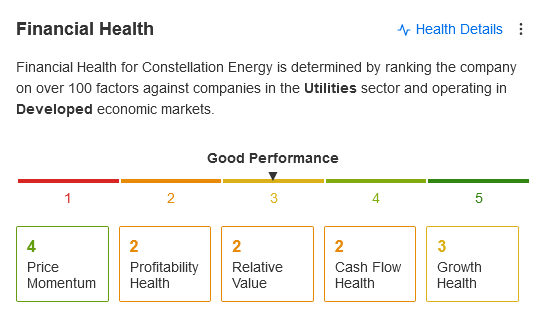

David Tepper/Appaloosa Management : Constellation Energy

Source : InvestingPro+ Data Explorer

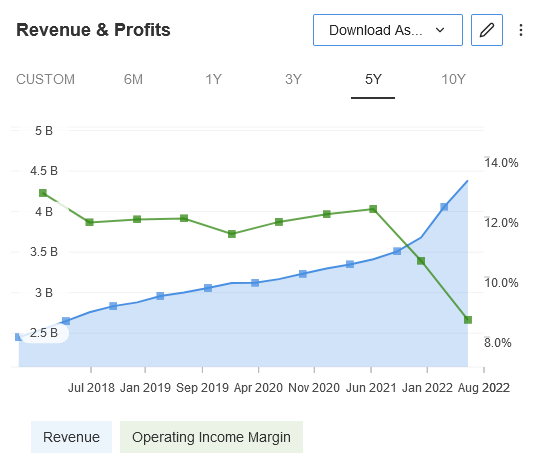

David Tepper, propriétaire des Carolina Panthers dans la Ligue nationale de football et autre investisseur de premier plan, entre en scène avec un thème lié à l'énergie et aux scissions. Constellation Energy (NASDAQ:CEG) a été séparée d'Exelon (NASDAQ:EXC) dix ans après son rachat par la société de services publics. Il s'agit d'une société d'énergie nucléaire, un segment sous les feux de la rampe avec la récente loi sur la réduction de l'inflation adoptée par le Congrès américain. Constellation a progressé de près de 50 % ce trimestre. La position de Tepper, qu'il n'a ajoutée qu'au deuxième trimestre, a donc déjà rapporté gros, puisque la société est la quatrième plus grande position de son fonds.

La société a une valeur d'entreprise de 31 milliards de dollars - bien qu'elle soit relativement peu endettée, avec une dette nette de 4 à 5 milliards de dollars - et se négocie à 12 fois l'EBITDA ajusté, ce qui n'est pas un prix bas si l'on tient compte des ajustements possibles. La société vante déjà les crédits d'impôt qu'elle recevra pour la production d'énergie nucléaire et hydroélectrique grâce au nouveau projet de loi, et il pourrait s'agir d'une entreprise de services publics exceptionnelle qui est davantage un jeu de croissance tourné vers l'avenir qu'un payeur de dividendes régulier.

Source : InvestingPro+

Carl Icahn/Icahn Enterprises : Southwest Gas Holdings

Source : InvestingPro+ Data Explorer

Nous allons sauter les achats d'Icahn dans sa propre société, Icahn Enterprises (NASDAQ:IEP), pour passer au deuxième plus gros ajout de la liste. Icahn est depuis longtemps un bulldozer de l'énergie, il n'est donc pas surprenant qu'il achète une société de services publics de gaz naturel comme Southwest Gas (NYSE:SWX). Icahn ne s'est pas contenté d'acheter au deuxième trimestre, mais a continué à renforcer sa position au point que sa société possède 8,7% de Southwest.

Si l'on regarde sous le capot, Southwest atteint des sommets historiques comme beaucoup d'autres actions liées aux matières premières dans cet article. Ces nouveaux achats pourraient être considérés comme un vote de confiance envers le nouveau PDG d'Icahn, Karen Haller, ou peut-être comme un signe avant-coureur d'un regain de pression. Compte tenu de son implication et de sa précédente offre d'achat de la société juste au nord du prix actuel de l'action, il semble qu'il pourrait y avoir plus à secouer ici.

Source : InvestingPro+

Daniel Loeb/Third Point Capital : Ovintiv Inc

Source : InvestingPro+ Data Explorer

Dan Loeb fait les gros titres pour ses lettres d'activiste, et pendant la pandémie, il a gagné un nouveau public sur Twitter pour son apparente adhésion aux crypto et aux valeurs de croissance. Une partie de son succès en tant que gestionnaire de fonds spéculatifs est sa capacité à pivoter, cependant, et il est retourné dans le patch pétrolier et le secteur de l'énergie au cours des derniers mois lorsque les vents du marché ont changé.

Un autre investissement dans le pétrole et le gaz complète notre liste, puisque Loeb a considérablement augmenté sa position dans Ovintiv (NYSE:OVV). Comme de nombreuses actions pétrolières et gazières, la société est plus proche de son plus haut niveau sur 52 semaines qu'elle ne l'est actuellement et ses revenus n'ont jamais été aussi élevés. Son exposition au gaz naturel et aux liquides de gaz naturel lui confère un potentiel de hausse, car la situation énergétique en Europe exerce une pression sur les prix. C'est le gagnant de notre liste du point de vue d'InvestingPro+, avec la plus forte hausse de la juste valeur et une foule de faits rapides positifs sur la société.

Source : InvestingPro+

Comme cela fait beaucoup de pétrole et de gaz, choisissons une action bonus d'un autre investisseur de premier plan.

Mario Gabelli/GAMCO Investors : Warner Bros Discovery

Source : InvestingPro+ Data Explorer

Gabelli est une autre légende vivante dans le monde de l'investissement, et les actions de son fonds ont rapporté près de 6% l'année dernière, ce qui n'est pas négligeable. Alors que la plupart des positions les plus importantes sont des petites et moyennes capitalisations industrielles, son plus gros achat du dernier trimestre a été Warner Bros Discovery (NASDAQ:WBD), la scission/fusion de l'unité Time Warner d'AT&T avec Discovery Media.

Il y a eu beaucoup de bruit autour de WBD et du secteur du streaming en général. WBD est très endettée et les rapports suggèrent qu'il n'y a pas de stratégie claire pour la société fusionnée. Dans le même temps, les débuts récents de la préquelle de Game of Thrones, House of Dragon, strong sont un rappel des bons "os" de la société. Et pour en revenir à notre thème d'apprentissage auprès des meilleurs, bon nombre de ces investisseurs ont choisi des titres de streaming, qu'il s'agisse de David Einhorn qui a également ajouté WBD au portefeuille de Greenlight Capital - son troisième achat le plus important du deuxième trimestre - ou de David Tepper et Dan Loeb qui ont ajouté des actions Disney (NYSE:DIS), Loeb faisant entendre la voix de l'activiste avec quelques idées sur la manière dont la société pourrait s'améliorer. Ainsi, qu'il s'agisse du nouveau retardataire WBD ou de la vieille valeur DIS, il peut y avoir un jeu de streaming pour les investisseurs qui cherchent quelque chose en dehors de l'énergie.

Source : InvestingPro+

Réapprendre les bases du portefeuille

Ce sont là quelques idées de certains des principaux investisseurs du marché actuel, tous des investisseurs qui cherchent à s'adapter à l'environnement volatile de 2022. Il ne s'agit que de points de départ, car chacun de ces professionnels a ses propres raisons de prendre des positions dans les actions mentionnées.

Mais à l'heure où tout le monde est occupé à rentrer de l'été et à reprendre l'école ou le travail, ce sera peut-être un bon point de départ pour une nouvelle réflexion sur votre portefeuille. Et si ces idées ne conviennent pas à votre style d'investissement, il y a d'autres investisseurs à qui vous pouvez apprendre sur InvestingPro+.

Divulgation : Je suis en position longue sur les actions B de Berkshire Hathaway.