Investing.com - Chaque fois que nous faisons nos courses au supermarché, nous constatons que beaucoup de choses dont nous avons besoin pour vivre sont devenues plus chères. Les banques centrales tentent certes de maîtriser l'inflation en augmentant les taux d'intérêt, mais jusqu'à présent, cela n'a eu qu'un succès mitigé. Les prix à la consommation continuent d'augmenter de 5 % sur une base annuelle.

C'est pourquoi la banque centrale américaine (Fed) a annoncé mercredi et la banque centrale européenne (BCE) jeudi une nouvelle hausse des taux d'intérêt.

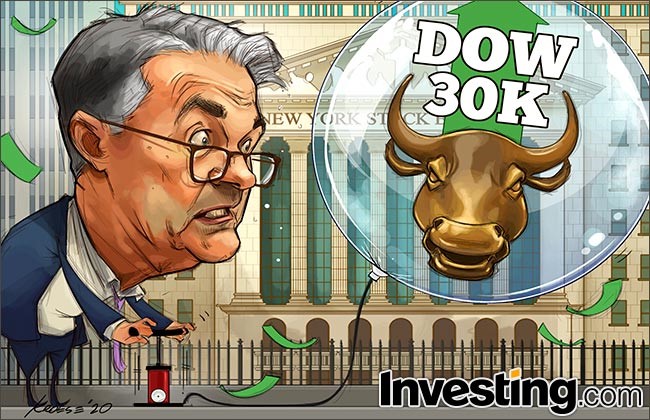

Le président de la Fed, Jerome Powell, a déclaré que les taux resteraient plus élevés pendant une période prolongée. Car jusqu'à présent, l'économie n'a guère réagi à la hausse des taux. Il y a certes eu une petite crise bancaire et le marché de l'immobilier commercial est sur le point de s'effondrer, mais sur le plan macroéconomique, le ralentissement prévu n'a pas été atteint.

Le taux de chômage et le S&P 500 se trouvent à un niveau similaire à celui du début du cycle de hausse des taux. Les conditions de financement se sont même assouplies par rapport à septembre 2022 au lieu de se resserrer, comme l'a expliqué Jim Grant à CNBC.

Mais peu à peu, la Fed manque de temps. Les taux d'intérêt élevés font que les paiements d'intérêts sur la montagne de la dette américaine augmentent chaque mois. L'analyste financier Michael Lebowitz a expliqué que les dépenses d'intérêts ont déjà augmenté de 328 milliards de dollars en raison des hausses de taux de la Fed. Il prévoit en outre qu'elles augmenteront encore de 226 milliards de dollars au cours des 12 prochains mois et que les Etats-Unis devront alors supporter 1,15 billion de dollars de paiements d'intérêts purs sur une base annuelle à partir de l'argent des contribuables.

Selon Lebowitz, la banque centrale n'aura bientôt plus d'autre choix que de céder. Ainsi, "plus haut pour plus longtemps" devient soudainement "plus bas pour plus longtemps", indépendamment de la situation de l'inflation.

Les marchés boursiers l'ont déjà intégré, mais c'est là que réside le problème. John Hussman explique que les marchés ont préparé un cocktail sacrément toxique. Les valorisations sont à des niveaux records, tandis que les données internes sont misérables. Au total, le rapport entre le rendement du marché et le risque est extrêmement mauvais.

Alors que les cours des actions font croire que tout va pour le mieux et que la chasse aux nouveaux sommets de tous les temps commence avec le début de la baisse des taux d'intérêt de la Fed, il en ira tout autrement selon Hussman.

Il s'attend à une chute de 64 pour cent du S&P 500, car jamais les critères d'évaluation qu'il utilise pour le marché des actions n'ont été aussi négatifs avant décembre 2020. Il n'y a eu que deux exceptions, avant le grand krach de 2029 et deux semaines d'avril 1930.

Hussman n'est pas le pessimiste habituel, il peut au contraire se prévaloir d'un bon bilan avec ses prévisions. Michael Maharrey rappelle qu'en mars 2000, Hussman avait prédit une chute inimaginable de 83 % pour le Nasdaq 100, ce qui s'est entièrement réalisé jusqu'au creux de 2002.

En avril 2007, Hussman a expliqué que le S&P 500 pourrait chuter de 40 %, ce qui était même trop optimiste. En 2009, il avait chuté de 55 %.

Ses prévisions actuelles ne devraient donc pas être prises à la légère. Même si Wall Street veut vous convaincre que les entreprises se portent mieux que prévu.

Lance Roberts a révélé dans sa dernière analyse que les données prometteuses des entreprises ne sont que de la cosmétique financière.

Roberts écrit que les évaluations des actions par les analystes ont beaucoup trop d'importance pour les traders privés. En effet, ceux-ci écrivent principalement dans l'intérêt des hedge funds, des fonds de pension et des compagnies d'assurance.

Si les médias conseillent de ne pas vendre dans la panique lorsque les cours chutent et sonnent la chasse aux bonnes affaires pour que l'investisseur privé investisse encore son tout dernier euro dans le marché financier, les grands acteurs ont déjà décidé depuis longtemps qu'il était temps de faire éclater la bulle.