- Les minutes du FOMC de la Fed, les résultats du quatrième trimestre de Nvidia (NASDAQ :NVDA) et les bénéfices des détaillants seront au centre de l'attention cette semaine.

- Home Depot (NYSE :HD) est à acheter avec des résultats solides et des prévisions attendues.

- Walmart (NYSE :WMT) est à vendre avec des perspectives conservatrices.

- Vous cherchez d'autres idées de transactions exploitables ? Rejoignez InvestingPro pour moins de 9 $ par mois pendant une durée limitée et ne ratez plus jamais un marché haussier parce que vous ne savez pas quelles actions acheter !

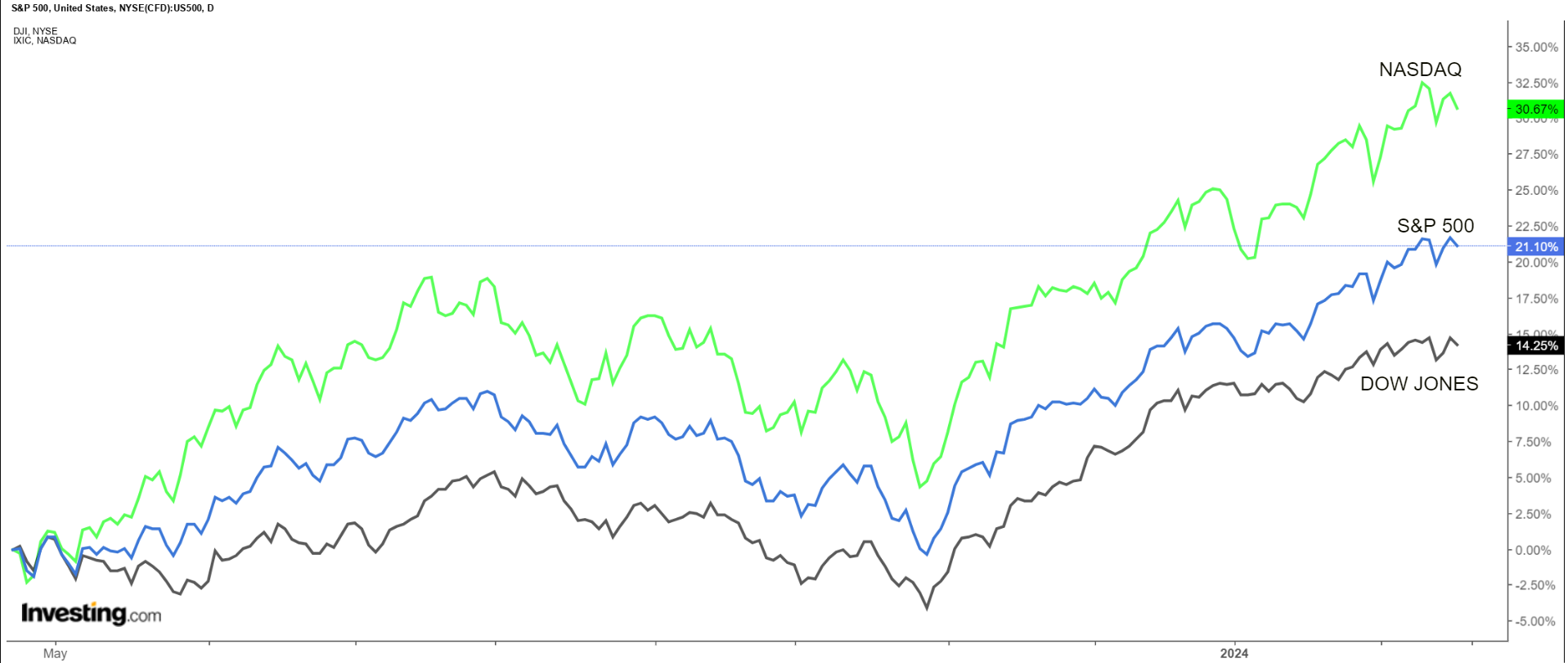

Les actions de Wall Street ont clôturé en baisse vendredi, interrompant leur série de cinq semaines de gains, les investisseurs ayant digéré un rapport sur l'inflation des prix à la production plus élevé que prévu, ce qui a renforcé les craintes que la Réserve fédérale ne réduise pas ses taux d'intérêt de sitôt.

Après cinq semaines consécutives de hausse, les trois principales moyennes américaines ont enregistré une baisse hebdomadaire. L'indice de référence S&P 500 a baissé de 0,4 %, l'indice technologique Nasdaq Composite a perdu 1,4 % et l'indice des valeurs sûres Dow Jones Industrial Average a reculé de 0,1 %.

Source : Investing.com

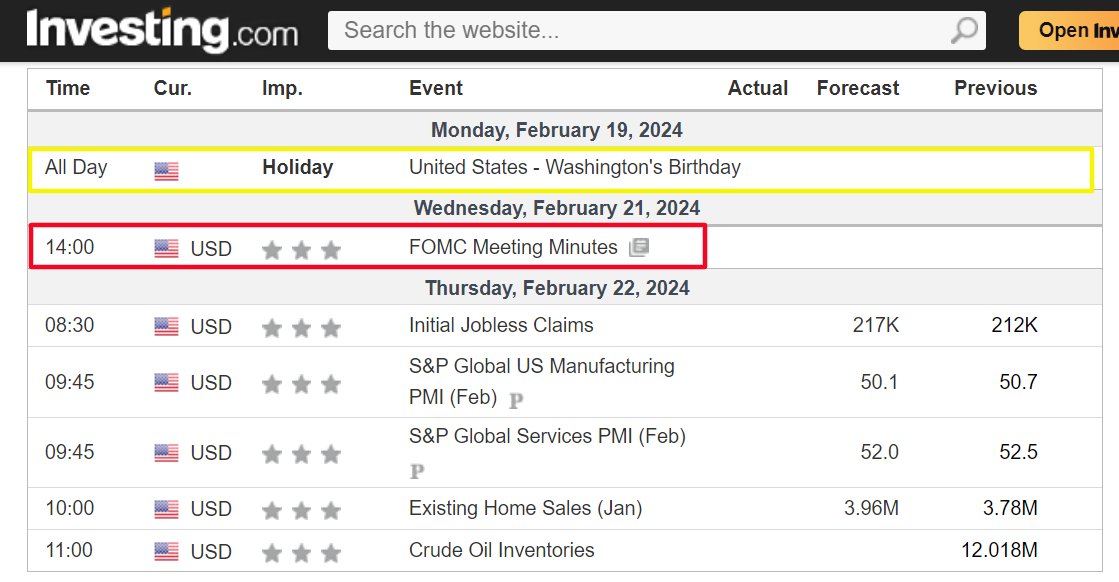

La semaine à venir, qui sera écourtée par les vacances et au cours de laquelle les marchés boursiers américains seront fermés lundi pour le Presidents' Day, devrait être encore une fois très chargée, les investisseurs continuant à évaluer le moment où la Fed pourrait décider d'abaisser ses taux.

Le plus important dans le calendrier économique sera le compte-rendu de la réunion de janvier du FOMC de la banque centrale américaine, attendu mercredi.

Source : Investing.com

Dimanche matin, les marchés financiers ne voyaient que 10 % de chances que la Fed réduise ses taux en mars, selon Investing.com Outil Fed Monitor, tandis que les chances pour mai s'élèvent à environ 30 %. En ce qui concerne le mois de juin, les traders estiment qu'il y a environ 75 % de chances que les taux soient abaissés à la fin de la réunion.

Entre-temps, la dernière grande semaine de la saison des rapports verra les bénéfices de Nvidia, poids lourd du marché, ainsi que ceux des détaillants Walmart et Home Depot. Parmi les autres sociétés importantes à l'ordre du jour figurent Block (NYSE :SQ), Etsy (NASDAQ :ETSY), Palo Alto Networks (NASDAQ :PANW), Moderna (NASDAQ :MRNA) et Rivian (NASDAQ :RIVN).

Quelle que soit la direction prise par le marché, je souligne ci-dessous une action susceptible d'être recherchée et une autre qui pourrait connaître une nouvelle baisse. N'oubliez pas cependant que mon horizon temporel ne couvre que la semaine à venir, du lundi 19 février au vendredi 23 février.

Actions à acheter : Home Depot

Je m'attends à ce que Home Depot surperforme cette semaine, avec une rupture potentielle vers un nouveau plus haut de 52 semaines à l'horizon, car les derniers bénéfices et les prévisions de la chaîne de rénovation vont surprendre à la hausse, à mon avis, grâce à l'amélioration des tendances de la demande des consommateurs.

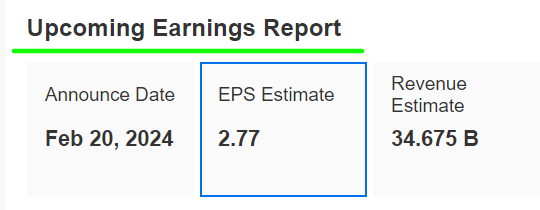

La mise à jour du quatrième trimestre de Home Depot est attendue avant la cloche d'ouverture mardi à 6h00 EST et les résultats sont susceptibles d'être stimulés par une forte demande pour son assortiment de matériaux de construction et de produits de construction de la part des clients professionnels et des bricoleurs.

Les participants au marché s'attendent à un mouvement implicite possible d'environ 4 % dans l'une ou l'autre direction pour les actions HD après la chute des chiffres. L'action a bondi de 7 % après la publication de ses derniers résultats à la mi-novembre.

Wall Street prévoit que le poids lourd du commerce de détail basé à Atlanta, en Géorgie, gagnera 2,77 $ par action, soit une baisse de 16 % par rapport au BPA de 3,30 $ de l'année précédente. Le chiffre d'affaires devrait diminuer de 3 % d'une année sur l'autre pour atteindre 34,67 milliards de dollars, en raison de budgets plus serrés et d'une réorientation des dépenses vers les services, ce qui a entraîné une pause dans les projets d'amélioration de l'habitat.

Source : InvestingPro

Mais comme c'est généralement le cas, il s'agit davantage d'orientations prospectives que de résultats.

Ainsi, je suis convaincu que le PDG de Home Depot, Ted Decker, présentera des perspectives optimistes pour la croissance des bénéfices et des ventes annuelles, afin de refléter l'amélioration attendue des dépenses discrétionnaires et la normalisation de l'environnement des travaux d'amélioration de l'habitat.

Ces derniers mois, les Américains ont réduit leurs dépenses en matière d'amélioration et de rénovation de leur logement en raison des taux d'intérêt élevés, de l'inflation galopante et des craintes persistantes de récession.

Toutefois, cette situation devrait changer cette année, en particulier au cours du second semestre 2024, à mesure que les taux hypothécaires se stabilisent et que le marché immobilier américain montre des signes de reprise.

Source : Investing.com

L'action HD a terminé la séance de vendredi à 362,35 dollars, non loin d'un récent pic de 52 semaines de 368,72 dollars atteint le 12 février. Les actions - qui sont l'une des 30 composantes de l'indice Dow Jones des valeurs industrielles - sont en hausse de 4,6 % depuis le début de l'année.

Aux valorisations actuelles, Home Depot a une capitalisation boursière de 360,6 milliards de dollars, ce qui en fait le plus grand détaillant américain de produits de rénovation.

Comme le souligne ProTips, Home Depot est en "bonne" santé financière, grâce à des perspectives de bénéfices solides et à une perspective de rentabilité robuste. En outre, il convient de noter que l'entreprise a maintenu le versement de son dividende pendant 37 années consécutives.

Actions à vendre : Walmart

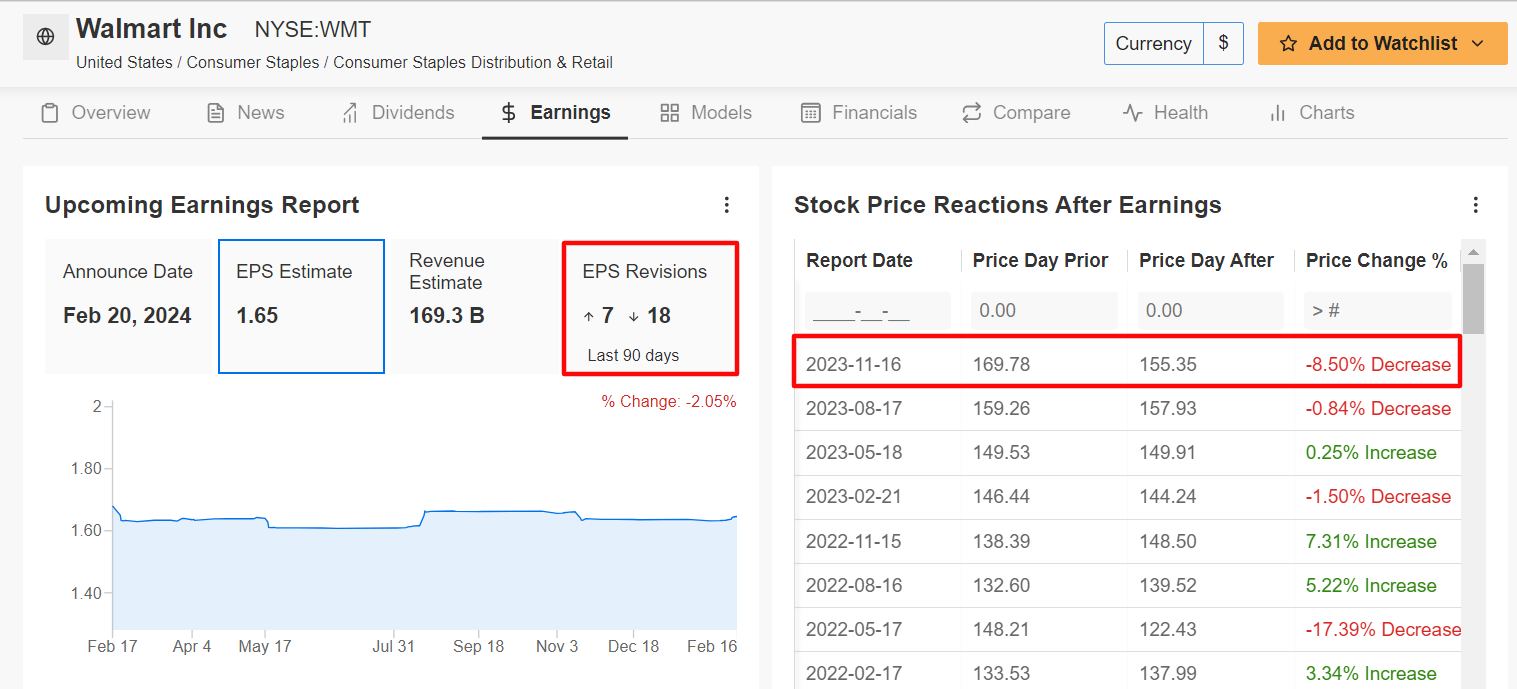

En restant dans le secteur de la vente au détail, je pense que Walmart connaîtra une semaine décevante, car le détaillant de grandes surfaces va probablement livrer un autre trimestre de faible croissance du résultat net et du chiffre d'affaires et fournir des perspectives prudentes.

Le détaillant à rabais basé à Bentonville, Arkansas, devrait publier ses résultats pour le quatrième trimestre, qui couvre la période des achats de Noël, avant l'ouverture du marché américain mardi à 7h00 (heure de l'Est).

Selon le marché des options, les traders prévoient une variation d'environ 5 % dans les deux sens pour l'action WMT à la suite du rapport. Notamment, les actions ont chuté de 8,5 % après la publication du rapport du troisième trimestre en novembre.

Soulignant plusieurs vents contraires à court terme auxquels Walmart est confronté dans le contexte actuel, 18 des 25 analystes interrogés par InvestingPro ont réduit leurs estimations de BPA dans les 90 jours précédant l'impression, Wall Street étant devenu prudent à l'égard du géant de la vente au détail.

Source : InvestingPro

Walmart - qui exploite plus de 5 000 magasins aux États-Unis - devrait afficher un bénéfice par action de 1,65 $ au quatrième trimestre, soit une baisse de 3,5 % par rapport au bénéfice par action de 1,71 $ enregistré au cours de la même période de l'année précédente. Si cela se confirme, ce serait la première baisse des bénéfices de Walmart en six trimestres, dans un contexte de hausse des coûts d'exploitation.

Parallèlement, le chiffre d'affaires devrait augmenter de 3,2 % par an pour atteindre 169,3 milliards de dollars, grâce à la vigueur des ventes de produits alimentaires et d'épicerie et à l'adhésion d'un plus grand nombre d'acheteurs à son programme d'adhésion Walmart+.

Ce qui est peut-être plus important encore, c'est que je pense que le PDG de Walmart, Doug McMillion, décevra les investisseurs dans ses prévisions pour l'année à venir et adoptera un ton conservateur étant donné les perspectives en dents de scie des dépenses de consommation.

Le géant de la distribution est considéré comme vulnérable face à de nombreux défis, notamment les préoccupations croissantes concernant la déflation alimentaire potentielle et la fluctuation de la demande de marchandises générales.

Source : Investing.com

L'action WMT a terminé la séance de vendredi à 170,37 dollars, son cours de clôture le plus élevé. Avec une capitalisation boursière de 458,6 milliards de dollars, Walmart est le détaillant de briques et de mortiers le plus précieux au monde et la quinzième plus grande société cotée en bourse aux États-Unis.

Walmart s'est démarquée des autres détaillants dans un contexte macroéconomique difficile, ses actions ayant progressé de 8 % depuis le début de l'année. À titre de comparaison, le Consumer Staples Select Sector SPDR® Fund (NYSE :XLP) a enregistré un gain de 1,7 % et le Consumer Discretionary Select Sector SPDR® Fund (NYSE :XLY) une hausse de 0,1 %.

Il convient de noter que l'action WMT semble légèrement surévaluée, selon les modèles quantitatifs d'InvestingPro. Son estimation du prix de la "juste valeur" s'élève à 152,68 $, ce qui indique une baisse potentielle de 10,4 % par rapport à la valeur de marché actuelle.

Ne manquez pas de consulter InvestingPro pour vous tenir au courant des tendances du marché et de ce qu'elles impliquent pour vos transactions.

InvestingPro permet aux investisseurs de prendre des décisions éclairées en fournissant une analyse complète des actions sous-évaluées ayant un potentiel de hausse significatif sur le marché.

Les lecteurs de cet article bénéficient d'une réduction supplémentaire de 10% sur les plans annuels et bi-annuels avec les codes PROTIPS2024 (annuel) et PROTIPS20242 (bi-annuel).

Abonnez-vous ici et ne manquez plus jamais un marché haussier!

Divulgation : Au moment où j'écris ces lignes, j'ai une position longue sur le S&P 500 et le Nasdaq 100 via le SPDR S&P 500 ETF (SPY) et l'Invesco QQQ Trust ETF (QQQ ).Je suis également long sur leTechnology Select Sector SPDR ETF (NYSE :XLK ).

Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises.

Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.