- Le rapport sur l'emploi américain, les enquêtes PMI ISM et la dernière série de résultats seront au centre de l'attention cette semaine.

- Dick’s Sporting Goods est à acheter si les bénéfices et les prévisions sont supérieurs aux attentes.

- Dollar Tree est à vendre en cas de croissance négative des bénéfices, perspectives attendues.

- A la recherche d'autres idées de transactions exploitables ? Débloquez l'accès aux actions gagnantes sélectionnées par l'IA d'InvestingPro pour moins de 8 € par mois !

Les actions américaines ont augmenté vendredi pour terminer un mois tumultueux sur une bonne note, avec le blue-chip Dow Jones Industrial Average qui a atteint pour la deuxième fois consécutive son plus haut niveau historique à la clôture.

Sur la semaine, le Dow Jones a progressé de 0,9 %, prolongeant ainsi sa série de victoires à trois semaines. L'indice de référence S&P 500 a gagné 0,2 % sur la semaine, tandis que l'indice technologique Nasdaq Composite a subi une perte hebdomadaire de 0,9 %.

Source : Investing.com

La journée de vendredi a mis fin à un mois de volatilité à Wall Street, après qu'un effondrement au début du mois d'août a conduit le Nasdaq en territoire de correction. Les actions ont rebondi depuis lors, le S&P 500 se négociant à des niveaux proches des records. Sur le mois, le S&P 500 a progressé de 2,3 %, le Dow Jones de 1,8 % et le Nasdaq de 0,6 %.

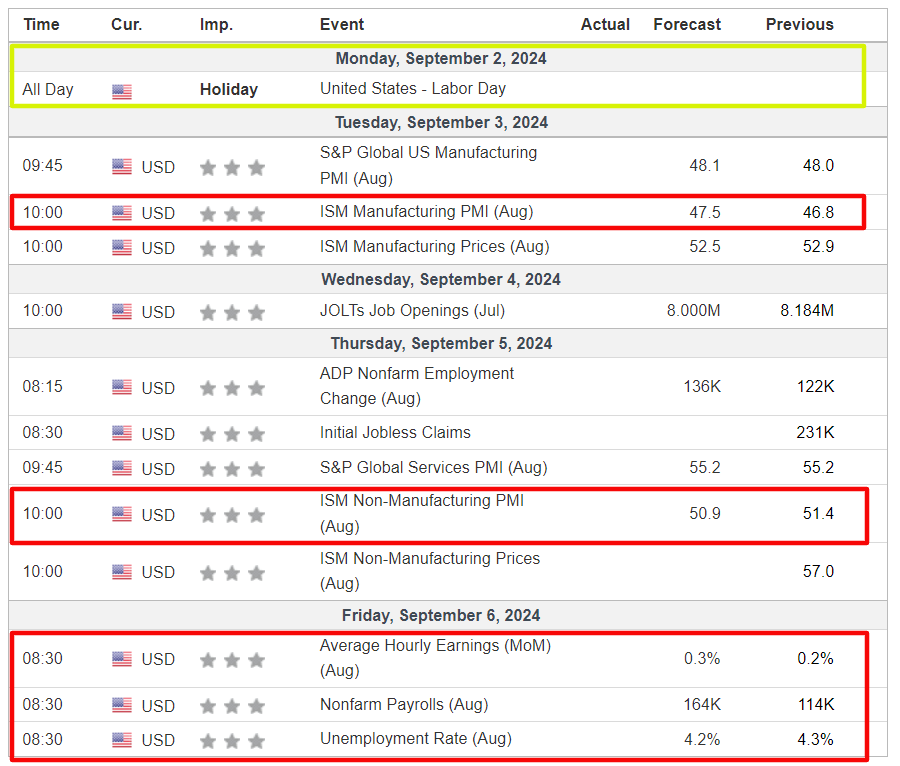

La semaine à venir, qui sera écourtée par les vacances et au cours de laquelle les marchés boursiers américains resteront fermés lundi en raison de la fête du travail, sera riche en événements susceptibles d'influencer le marché.

Le plus important dans le calendrier économique sera le rapport sur l'emploi américain de vendredi pour le mois d'août, qui devrait montrer que l'économie a ajouté 164 000 postes, par rapport à une croissance de 114 000 emplois en juillet. Le taux de chômage devrait baisser à 4,2 %.

Avant le rapport sur l'emploi, les indices ISM de l'industrie manufacturière et des services seront également surveillés de près.

Source : Investing.com

Dimanche matin, les investisseurs considèrent qu'il y a 70 % de chances que la Fed réduise ses taux de 25 points de base lors de sa réunion de septembre, et 30 % de chances qu'elle procède à une réduction massive de 50 points de base, selon l'Outil de surveillance de la Fed d'Investing.com.

Entre-temps, parmi les principaux rapports sur les bénéfices à surveiller figurent les mises à jour de Broadcom (NASDAQ :AVGO), Hewlett Packard Enterprise (NYSE :HPE), Dick's Sporting Goods (NYSE :DKS), Dollar Tree (NASDAQ :DLTR) et Nio (NYSE :NIO).

Quelle que soit la direction prise par le marché, je souligne ci-dessous un titre susceptible d'être demandé et un autre qui pourrait connaître une nouvelle baisse. N'oubliez pas, cependant, que mon horizon temporel ne couvre que la semaine à venir, du lundi au vendredi 6 septembre.

Actions à acheter : Dick’s Sporting Goods

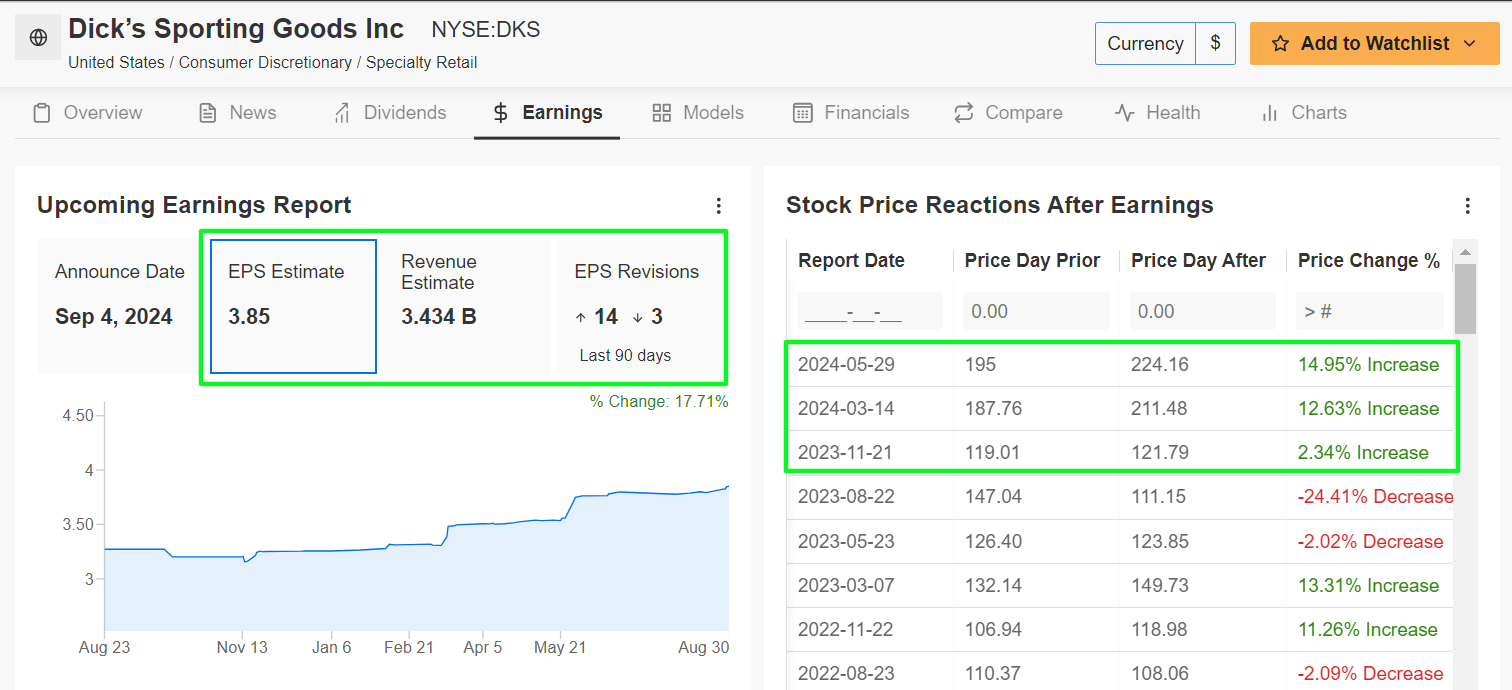

Je m'attends à une forte performance de Dick's Sporting Goods cette semaine, avec des actions susceptibles d'atteindre un nouveau record, car le rapport sur les bénéfices du deuxième trimestre du détaillant d'articles de sport devrait surprendre à la hausse grâce aux tendances favorables de la demande des consommateurs.

Dick's devrait publier sa mise à jour du deuxième trimestre avant la cloche d'ouverture, mercredi à 7h00 ET, et les résultats devraient bénéficier une fois de plus de la forte demande de baskets, de vêtements et d'équipements sportifs de la part de sa clientèle fidèle et d'une approche disciplinée des stocks.

Selon le marché des options, les traders prévoient une fluctuation d'environ 7,5 % dans un sens ou dans l'autre pour l'action DKS à la suite de la publication. Les bénéfices ont été les catalyseurs de fluctuations importantes des actions cette année, selon les données d'InvestingPro, l'action Dick's ayant augmenté de 15 % lorsque la société a publié ses derniers chiffres trimestriels à la fin du mois de mai.

Source : InvestingPro

Les estimations consensuelles prévoient que la chaîne de magasins d'articles de sport basée à Coraopolis, en Pennsylvanie, qui exploite plus de 800 points de vente à travers les États-Unis, devrait dégager un bénéfice par action de 3,85 dollars, soit une amélioration de 36,5 % par rapport au bénéfice par action de 2,82 dollars enregistré au cours de la même période de l'année précédente. Si ces prévisions se confirment, il s'agirait de la plus forte hausse des bénéfices du détaillant d'articles de sport depuis plus de deux ans.

Signe d'un optimisme croissant, les analystes ont considérablement révisé à la hausse leurs prévisions de BPA au cours des semaines précédant la publication des résultats. Notamment, 14 des 17 dernières révisions de BPA ont été effectuées à la hausse, ce qui témoigne d'une confiance croissante dans les performances financières de l'entreprise.

Malgré un environnement difficile pour les détaillants, le chiffre d'affaires devrait augmenter de 6,8 % d'une année sur l'autre pour atteindre 3,44 milliards de dollars. Les ventes à magasins comparables - qui ont augmenté de 5,3 % au cours du trimestre précédent - dépasseront probablement les estimations grâce à la résistance de la demande des consommateurs en matière de vêtements et d'équipements de sport et de loisirs, même si les dépenses discrétionnaires globales sont en baisse.

Ainsi, je suis convaincu que la direction de Dick's fournira des perspectives optimistes pour le trimestre en cours, grâce à une croissance robuste des ventes dans ses catégories de produits de vêtements et de chaussures de sport, ainsi que d'équipements de fitness et de plein air.

L'action DKS a clôturé à 236,96 dollars vendredi, un peu en dessous de son record historique de 239,30 dollars atteint le 23 août. Aux niveaux actuels, Dick's a une capitalisation boursière d'environ 19,3 milliards de dollars, ce qui en fait la plus grande chaîne de magasins d'articles de sport du pays.

Source : Investing.com

Les actions sont en hausse de 61,2 % depuis le début de l'année, ce qui est bien supérieur au gain de 5,5 % enregistré par le SPDR® S&P Retail ETF (NYSE :XRT), qui suit un indice large et équipondéré de sociétés américaines de vente au détail appartenant au S&P 500.

Il convient de noter que les modèles alimentés par l'IA d'InvestingPro attribuent à Dick's Sporting Goods un "score de santé financière" presque parfait de 4,0 sur 5,0, soulignant la solidité de son activité sous-jacente et la forte exécution dans l'ensemble de l'entreprise. En outre, il convient de mentionner que Dick's a maintenu son dividende annuel pendant 14 années consécutives.

Ne manquez pas de consulter InvestingPro pour rester en phase avec les tendances du marché et ce qu'elles signifient pour vos transactions. Abonnez-vous maintenant à InvestingPro avec 50% de réduction et positionnez votre portefeuille avec une longueur d'avance sur tous les autres !

Actions à vendre : Dollar Tree

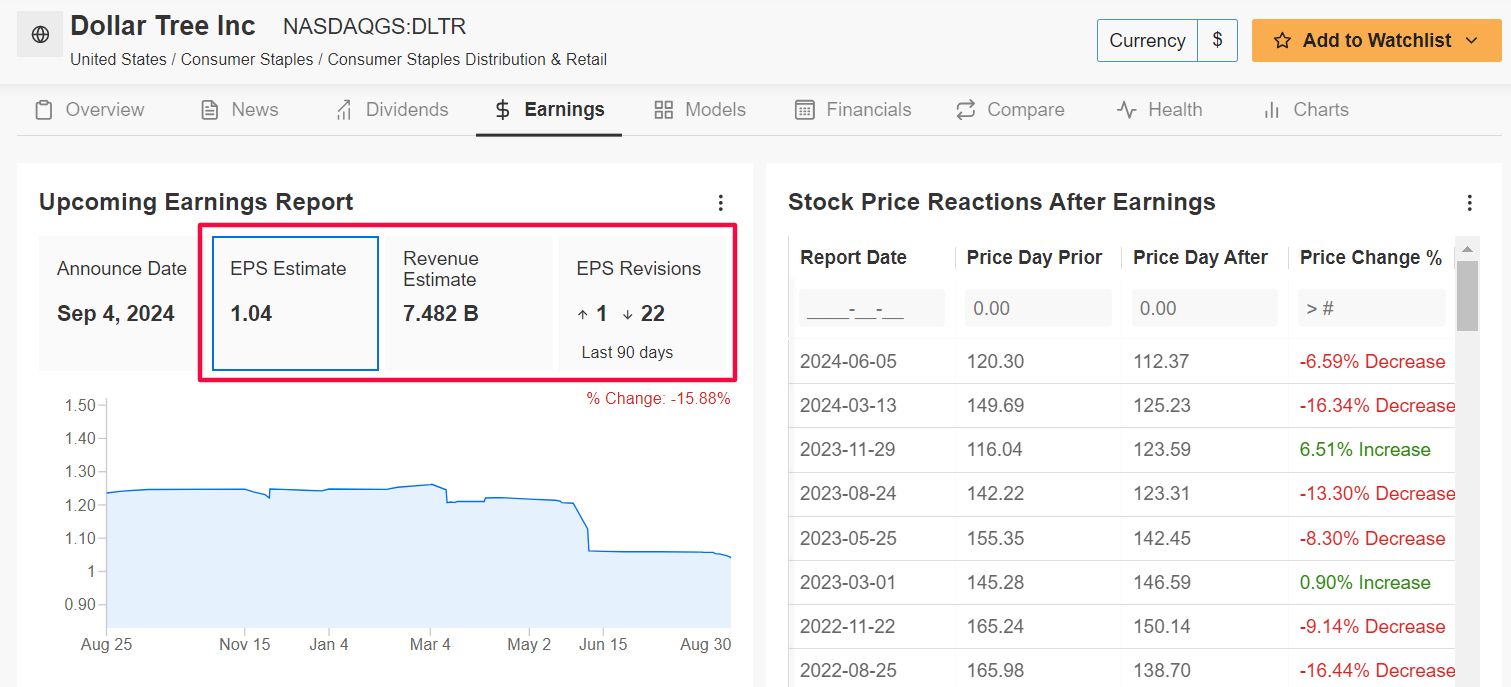

D'un autre côté, Dollar Tree fait face à des défis croissants alors qu'elle s'apprête à publier ses résultats du deuxième trimestre, la chaîne de magasins discount en difficulté devant faire face à l'impact négatif de plusieurs vents contraires sur ses activités.

Dollar Tree devrait publier des résultats et des prévisions faibles lors de la publication de ses derniers résultats financiers mercredi avant l'ouverture du marché américain à 6h30 EST, en raison de la hausse des coûts d'exploitation et de la concurrence féroce des géants de la vente au détail tels que Walmart (NYSE :WMT) et Amazon (NASDAQ :AMZN), ainsi que de la plateforme de commerce électronique chinoise Temu appartenant à PDD (NASDAQ :PDD).

Les marges de l'exploitant de magasins de variétés basé à Chesapeake (NYSE:CHK), en Virginie, sont sous pression, et une enquête InvestingPro révèle que 22 analystes sur 23 ont réduit leurs estimations de bénéfices au cours des 90 derniers jours. Ce sentiment baissier reflète des inquiétudes quant à la capacité de Dollar Tree à naviguer dans le secteur de plus en plus concurrentiel de la vente au détail à prix réduit, en particulier lorsque les dépenses des consommateurs se tournent vers des acteurs plus importants et mieux établis.

Compte tenu de ces vents contraires, le rapport du deuxième trimestre de Dollar Tree ne devrait pas inspirer confiance, ce qui en fait un titre à éviter ou à vendre. En outre, Dollar General (NYSE :DG), le concurrent de Dollar Tree dans le secteur, a subi une baisse historique de 30 % de ses bénéfices à la fin de la semaine dernière, ce qui souligne les difficultés auxquelles sont confrontés les détaillants à prix réduit.

Les participants au marché s'attendent à un mouvement important des actions DLTR après la publication du rapport, avec un mouvement implicite possible de 13 % dans l'une ou l'autre direction selon le marché des options. Il convient de mentionner que le détaillant a connu une forte baisse les deux dernières fois qu'il a publié ses résultats.

Source : InvestingPro

Dollar Tree - qui exploite environ 15 000 magasins aux États-Unis - devrait afficher un bénéfice de 1,04 $ pour le deuxième trimestre, en hausse de 14,3 % par rapport au BPA de 0,91 $ enregistré à la même période l'an dernier. Dans le même temps, les recettes devraient augmenter de 2,2 % par an pour atteindre 7,48 milliards de dollars.

Les marges de Dollar Tree étant sous pression et son positionnement concurrentiel s'affaiblissant, je pense que le détaillant fournira des prévisions de ventes et de bénéfices inférieures aux prévisions pour 2025 en raison du climat macroéconomique difficile.

Cette situation est aggravée par l'exposition de Dollar Tree aux consommateurs sensibles aux prix, qui se tournent de plus en plus vers les grands détaillants qui offrent de meilleures offres et une plus grande sélection de produits.

L'action DLTR a terminé la séance de vendredi à un nouveau plus bas de 52 semaines de 84,49 $, son niveau le plus faible depuis le 26 mai 2020. Aux valorisations actuelles, Dollar Tree a une capitalisation boursière de 18,2 milliards de dollars, ce qui en fait le deuxième magasin à un dollar des États-Unis et l'un des plus grands détaillants à rabais du pays.

Source : Investing.com

Les actions sont en baisse de 40,5 % en 2024, ce qui en fait l'un des titres les moins performants de l'indice S&P 500, en raison des inquiétudes liées à la croissance irrégulière des ventes, à l'affaiblissement des marges bénéficiaires et à la diminution du flux de trésorerie disponible.

Il convient de noter qu'InvestingPro dresse un tableau négatif de l'action Dollar Tree, citant les inquiétudes liées à la baisse des bénéfices et des perspectives de croissance des ventes.

Que vous soyez un investisseur novice ou un trader chevronné, l'utilisation d'InvestingPro peut vous ouvrir un monde d'opportunités d'investissement tout en minimisant les risques dans un contexte de marché difficile.

***

Cet été, bénéficiez de réductions exclusives sur les abonnements à InvestingPro, y compris des plans annuels pour moins de 8 € par mois, et débloquez l'accès à :

- Juste valeur : Découvrez instantanément si une action est sous-évaluée ou surévaluée.

- ProPicks : Des actions gagnantes sélectionnées par l'IA et ayant fait leurs preuves.

- Stock Screener : Recherchez les meilleures actions en fonction de centaines de filtres et de critères sélectionnés.

- Top Idées : Découvrez les actions achetées par des investisseurs milliardaires tels que Warren Buffett, Michael Burry et George Soros.

Ne manquez pas cette offre à durée limitée !

Divulgation : Au moment où j'écris ces lignes, j'ai une position longue sur le S&P 500 et le Nasdaq 100 via le SPDR® S&P 500 ETF et l'Invesco QQQ Trust ETF. J'ai également une position longue sur le Technology Select Sector SPDR ETF (NYSE :XLK).

Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises.

Les opinions exprimées dans cet article n'engagent que l'auteur et ne doivent pas être considérées comme des conseils d'investissement.

Suivez Jesse Cohen sur X/Twitter @JesseCohenInv pour plus d'analyses et de points de vue sur les marchés boursiers.