- Le rapport sur l'inflation américaine, le témoignage de Powell, le début de la saison des bénéfices du deuxième trimestre sont au centre de l'attention cette semaine.

- Palantir est à acheter avec des graphiques techniques haussiers.

- Delta Air Lines est à vendre avec des résultats décevants, des prévisions à venir.

- Vous cherchez d'autres idées d'opérations ? Les soldes d'été d'InvestingPro sont en cours : Abonnez-vous pour moins de 8 € par mois !

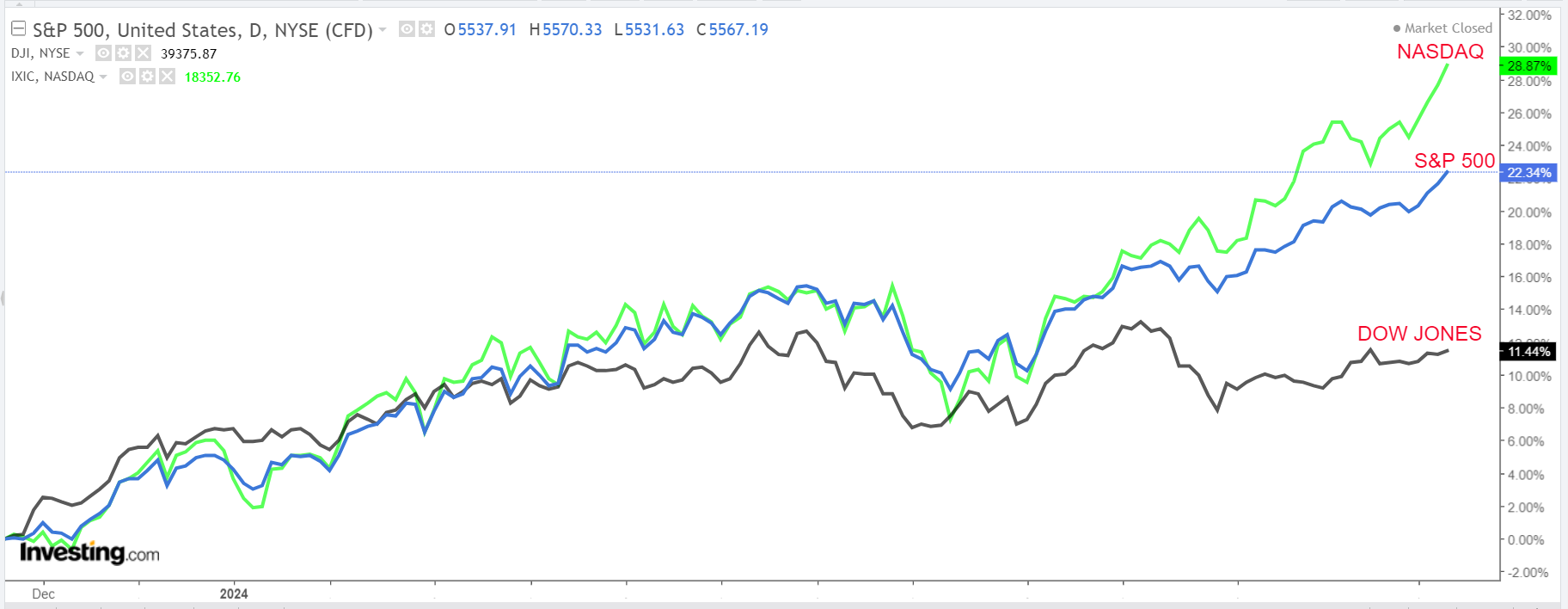

Les actions américaines ont terminé en hausse vendredi et ont enregistré une nouvelle semaine de hausse, les indices S&P 500 et Nasdaq Composite ayant tous deux atteint de nouveaux records après que le dernier rapport sur l'emploi a renforcé les espoirs d'une réduction des taux d'intérêt de la part de la Réserve fédérale à l'automne.

Sur la semaine, l'indice de référence S&P 500 et le Nasdaq, à forte composante technologique, ont augmenté respectivement de 2 % et de 3,5 %, tandis que l'indice de référence Dow Jones Industrial Average a progressé de 0,7 %.

Source : Investing.com

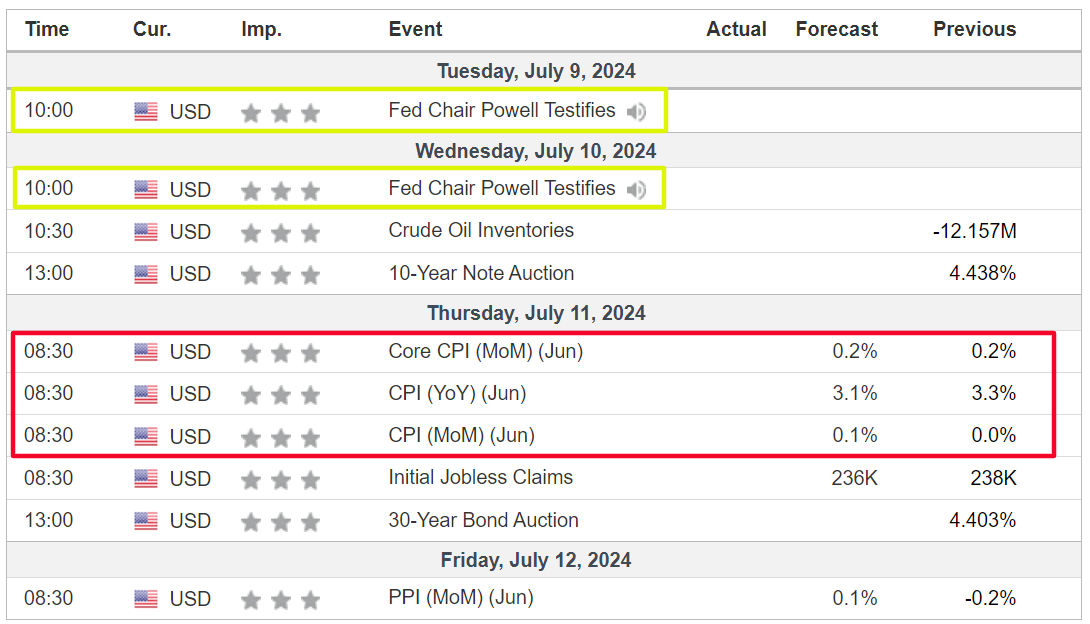

La semaine à venir sera marquée par le témoignage du président de la Fed, Jerome Powell, devant le Congrès, alors que les investisseurs sont à la recherche de nouveaux indices sur les perspectives de l'économie, de l'inflation et des taux d'intérêt.

Selon le baromètre des taux Investing.com, les traders estiment actuellement qu'il y a environ 78 % de chances que la banque centrale abaisse ses taux de 25 points de base lors de sa réunion de septembre.

Entre-temps, sur le calendrier économique, le plus important sera le rapport sur l'inflation des prix à la consommation aux États-Unis pour le mois de juin, qui devrait montrer que l'IPC annuel a augmenté de 3,1 %, ce qui représente un ralentissement par rapport à l'augmentation de 3,3 % enregistrée en mai.

Les données de l'IPC seront accompagnées de la publication des derniers chiffres sur les prix à la production, qui aideront à compléter le tableau de l'inflation.

Source : Investing.com

Ailleurs, la nouvelle saison des résultats est prête à démarrer avec une série de rapports sur les résultats des grandes banques. Les principaux prêteurs, JPMorgan Chase (NYSE :JPM), Wells Fargo (NYSE :WFC) et Citigroup (NYSE :C), devraient tous publier leurs résultats trimestriels vendredi.

Quelle que soit la direction prise par le marché, je présente ci-dessous une action susceptible d'être recherchée et une autre qui pourrait connaître une nouvelle baisse. N'oubliez pas, cependant, que mon calendrier ne couvre que la semaine à venir, du lundi 8 juillet au vendredi 12 juillet.

Action à acheter : Palantir

Je m'attends à ce que Palantir (NYSE :PLTR) poursuive sa tendance à la hausse, car les actions de la société de logiciels d'application semblent prêtes pour une rupture significative cette semaine en raison de sa configuration graphique technique haussière.

Comme on peut le voir ci-dessous, le graphique technique de l'action montre une correction haussière qui positionne PLTR pour un mouvement important au-dessus de 30 $.

Source : Investing.com

Se négociant actuellement à 27,23 $, juste en dessous du sommet de 27,50 $ atteint en 2024 le 7 mars, PLTR se prépare à sortir d'une base substantielle qui s'est formée de la fin 2021 au début 2024. Cette grande base reste fermement en place au-dessus de 22 $, ce qui indique un soutien solide et un potentiel de hausse jusqu'aux niveaux de 27,50 à 29,30 $ et de 30,30 à 33,50 $.

Les actions sont en hausse de 58,6 % depuis le début de l'année, grâce à l'enthousiasme suscité par le rôle de premier plan joué par l'entreprise de big data dans le domaine de l'intelligence artificielle. Aux niveaux actuels, le fabricant de logiciels basé à Denver (Colorado) a une capitalisation boursière de 60,6 milliards de dollars.

Palantir a été à l'avant-garde de l'innovation en matière d'IA, en s'appuyant sur ses plateformes d'analyse de données de pointe, Palantir Foundry et Palantir Gotham. Avec la demande croissante des entreprises pour des analyses de données basées sur l'IA, Palantir est bien positionnée pour capitaliser sur cette tendance.

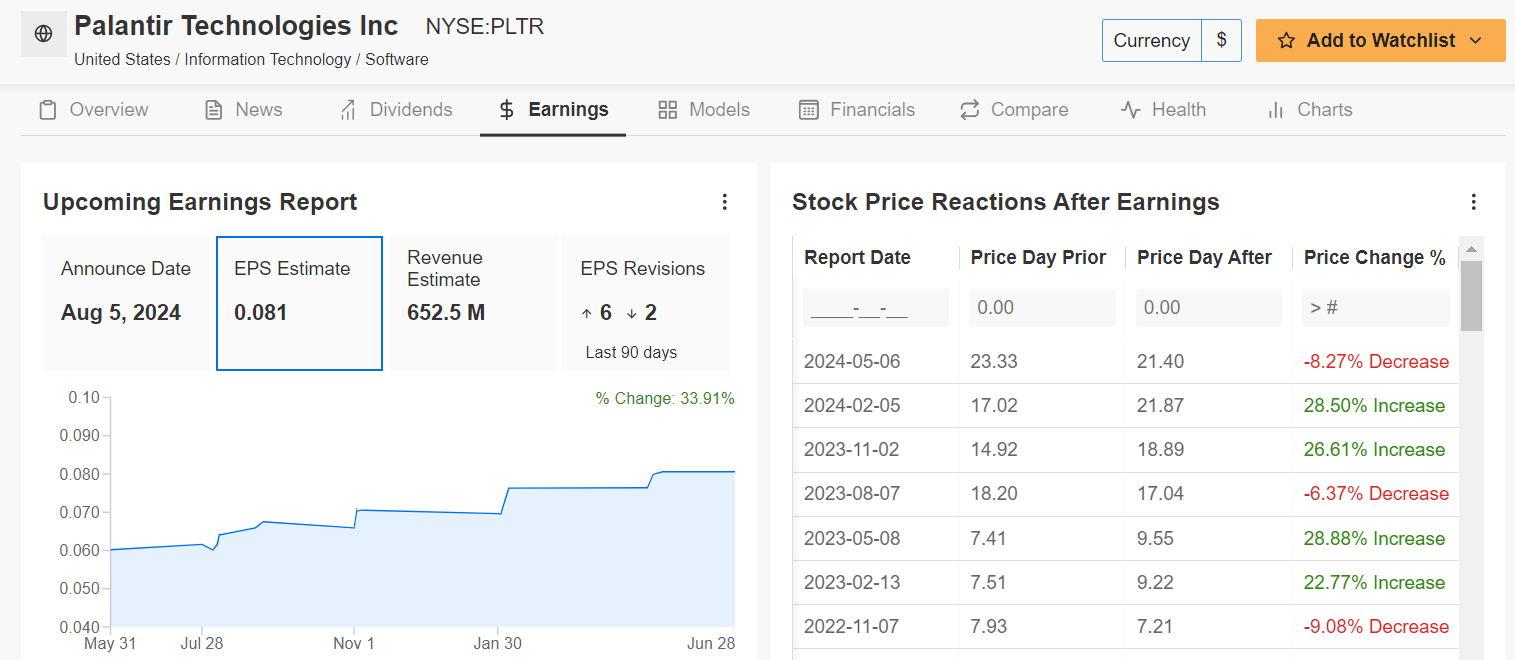

En outre, les investisseurs devraient également noter que Palantir devrait publier ses résultats du deuxième trimestre au début du mois d'août. Compte tenu des récentes performances de la société et de sa trajectoire de croissance optimiste, ce rapport sur les bénéfices pourrait servir de catalyseur positif supplémentaire pour l'action.

Source : InvestingPro

Les analystes sont devenus de plus en plus optimistes à l'égard du spécialiste de l'exploration de données avant la publication, selon une enquête d'InvestingPro, qui a révélé que six des huit analystes interrogés ont augmenté leurs prévisions de bénéfices pour refléter un gain d'environ 34 % par rapport à leurs estimations initiales.

Palantir devrait gagner 0,08 $ par action, soit une amélioration de 60 % par rapport au bénéfice de 0,05 $ réalisé au cours du même trimestre de l'année précédente. Le chiffre d'affaires devrait bondir de 22,4 % pour atteindre 652,5 millions de dollars, grâce à la forte demande d'outils et de services d'analyse de données de la part de clients gouvernementaux et commerciaux.

Action à fuir : Delta Air Lines

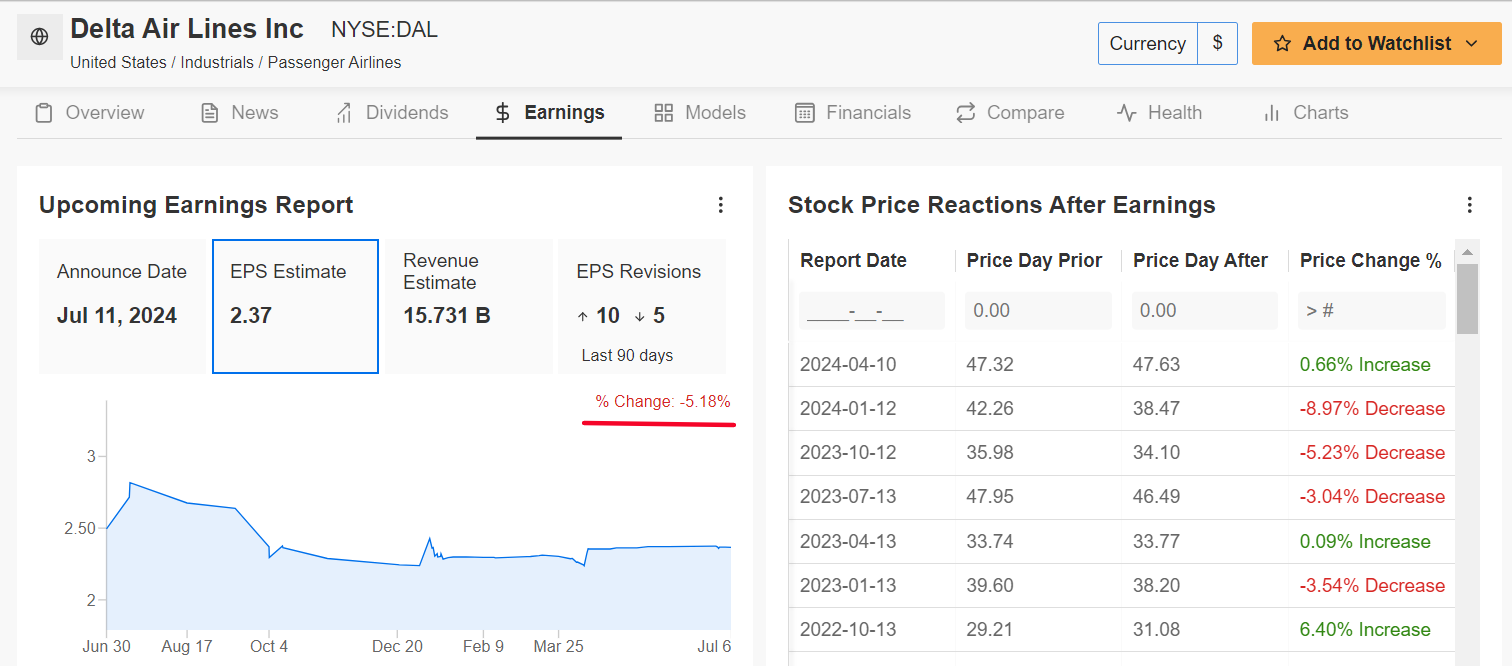

D'un autre côté, Delta Air Lines (NYSE :DAL) est un titre à éviter cette semaine. Delta devrait publier sa mise à jour du deuxième trimestre avant l'ouverture du marché américain, jeudi à 6h30 (heure de l'Est). Malheureusement, les perspectives ne sont pas prometteuses.

L'industrie du transport aérien est confrontée à d'importants vents contraires en raison des inquiétudes liées à l'affaiblissement de la demande de transport aérien. Le ralentissement des dépenses de consommation, dû à un environnement économique difficile, a exercé une pression sur les recettes et la rentabilité de Delta. Cette tendance devrait se refléter dans les résultats et les prévisions de Delta pour le deuxième trimestre, ce qui fait de l'action un pari risqué.

Selon le marché des options, les traders prévoient une variation d'environ 6 % dans un sens ou dans l'autre pour l'action DAL à la suite de la publication des résultats.

Source : InvestingPro

Wall Street prévoit que l'avion de ligne basé à Atlanta, en Géorgie, gagnera 2,37 $ par action au cours du trimestre de juin, soit une baisse de 11,6 % par rapport au BPA de 2,68 $ de la période précédente, en raison de pressions accrues sur les coûts et d'une diminution des marges d'exploitation.

Bien que 10 des 15 analystes interrogés par InvestingPro aient revu à la hausse leurs prévisions de bénéfices avant la publication du rapport, les estimations restent inférieures à ce qu'elles étaient précédemment, reflétant l'environnement opérationnel difficile.

Parallèlement, les recettes du transporteur aérien historique devraient augmenter de 7,7 % par an pour atteindre 15,73 milliards de dollars.

Pour l'avenir, je pense que le PDG de Delta, Ed Bastian, présentera des perspectives décevantes pour l'exercice 2025 et adoptera un ton prudent dans un contexte de craintes croissantes de récession qui ont suscité des inquiétudes quant aux dépenses de consommation.

L'action DAL a terminé à 46,02 dollars vendredi, son cours de clôture le plus bas depuis le 4 avril. Les actions sont en baisse de près de 15 % depuis qu'elles ont atteint un sommet de 53,86 $ en 2024 le 13 mai.

Source : Investing.com

Aux évaluations actuelles, Delta a une capitalisation boursière de 29,7 milliards de dollars, ce qui en fait la compagnie aérienne américaine la plus précieuse, devant ses pairs du secteur tels que Southwest Airlines (NYSE :LUV), United Airlines et American Airlines (NASDAQ :AAL).

Il convient de noter que les perspectives à court terme de Delta en matière de rentabilité et de flux de trésorerie semblent risquées, selon InvestingPro, qui signale la hausse des prix du carburant et l'augmentation des coûts de maintenance des avions comme des sources d'inquiétude.

Ne manquez pas de consulter InvestingPro pour rester en phase avec les tendances du marché et ce qu'elles signifient pour vos transactions.

Nos soldes d'été InvestingPro sont maintenant en cours!

Les lecteurs de cet article peuvent s'abonner à InvestingPro pour moins de 8 € par mois dans le cadre de nos soldes d'été.

Pour appliquer la réduction, n'oubliez pas d'utiliser les codes de réduction PROTIPS2024 (annuel) et PROTIPS20242 (bi-annuel).

Que vous soyez un investisseur novice ou un trader chevronné, InvestingPro peut vous ouvrir un monde d'opportunités d'investissement tout en minimisant les risques dans le contexte difficile d'une inflation élevée, de taux d'intérêt élevés et d'une agitation géopolitique croissante.

Abonnez-vous ici et débloquez l'accès à :

- La juste valeur : Découvrez instantanément si une action est sous-évaluée ou surévaluée.

- ProPicks : Des actions gagnantes sélectionnées par l'IA et ayant fait leurs preuves.

- Screener : Recherchez les meilleures actions en fonction de centaines de filtres et de critères sélectionnés.

- Top Idées : Découvrez les actions achetées par des investisseurs milliardaires tels que Warren Buffett, Michael Burry et George Soros.

Divulgation : Au moment où j'écris ces lignes, j'ai une position longue sur le S&P 500 et le Nasdaq 100 via le SPDR S&P 500 ETF (SPY) et l'Invesco QQQ Trust ETF (QQQ). Je suis également long sur leTechnology Select Sector SPDR ETF (NYSE :XLK ).

Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises.

Les opinions exprimées dans cet article n'engagent que l'auteur et ne doivent pas être considérées comme des conseils d'investissement.

Suivez Jesse Cohen sur X/Twitter @JesseCohenInv pour plus d'analyses et de points de vue sur les marchés boursiers.