- Les données sur l'inflation IPC et le début de la saison des résultats du quatrième trimestre sont au centre de l'attention.

- Les actions Delta Air Lines sont à acheter avec des résultats optimistes en perspective.

- Macy’s Les actions sont prêtes à s'effondrer après un avertissement de ventes faibles pour les fêtes de fin d'année.

- Inflation

- L'agitation géopolitique

- Technologies perturbatrices

- Hausse des taux d'intérêt

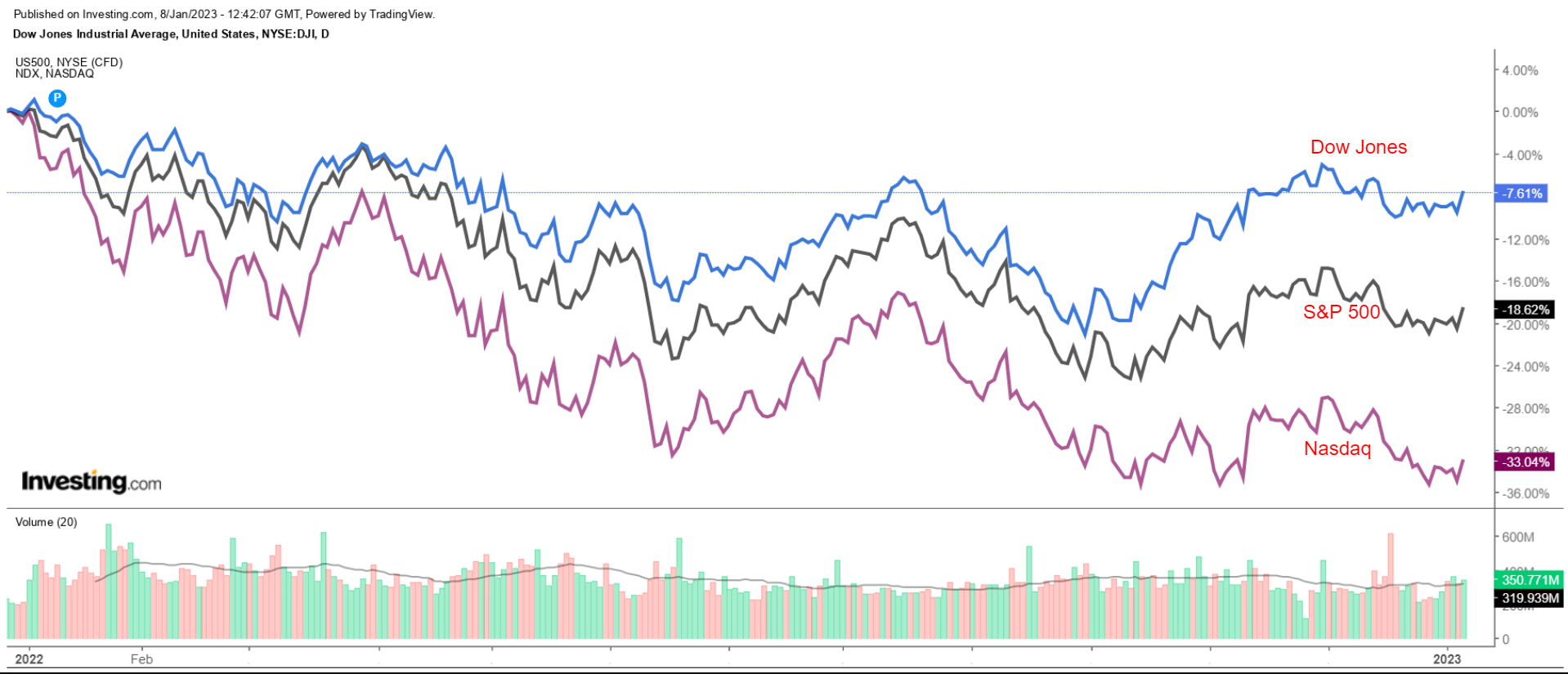

Les actions de Wall Street se sont envolées vendredi, les principaux indices gagnant tous plus de 2 %, les investisseurs pariant sur le fait que la Réserve fédérale pourrait ne pas devenir aussi agressif que certains le craignaient après que le rapport sur l'emploi de décembre a montré des signes de ralentissement de l'inflation.

Au cours de la semaine écourtée par les vacances, l'indice des valeurs vedettes Dow Jones Industrial Average a augmenté de 1,5 %, tandis que l'indice de référence S&P 500 et l'indice technologique Nasdaq Composite ont progressé respectivement de 1,4 % et de 1 % pour mettre fin à quatre semaines de baisse.

Source : Investing.com

La semaine à venir devrait être chargée, car les investisseurs se préparent à la première semaine de négociation complète de 2023.

Sur le calendrier économique, le plus important sera le rapport américain de jeudi sur l'inflation des prix à la consommation pour le mois de décembre, qui devrait montrer un ralentissement de l'IPC annuel global à 6,5 % par rapport à la hausse de 7,1 % observée en novembre.

Une lecture plus faible que prévu de l'IPC pourrait sceller l'accord pour une réduction de la Fed à une hausse de 25 points de base des taux lors de la réunion de politique générale du mois prochain.

Entre-temps, la saison des bénéfices démarre officiellement vendredi avec la publication des résultats trimestriels de JPMorgan Chase (NYSE :JPM), Bank of America (NYSE :BAC), Citigroup (NYSE :C) et Wells Fargo (NYSE :WFC).

Quelle que soit la direction prise par le marché, nous mettons en évidence ci-dessous une action susceptible d'être recherchée et une autre qui pourrait connaître une nouvelle baisse.

N'oubliez pas, cependant, que notre horizon temporel ne concerne que la semaine à venir.

Action à Acheter : Delta Air Lines

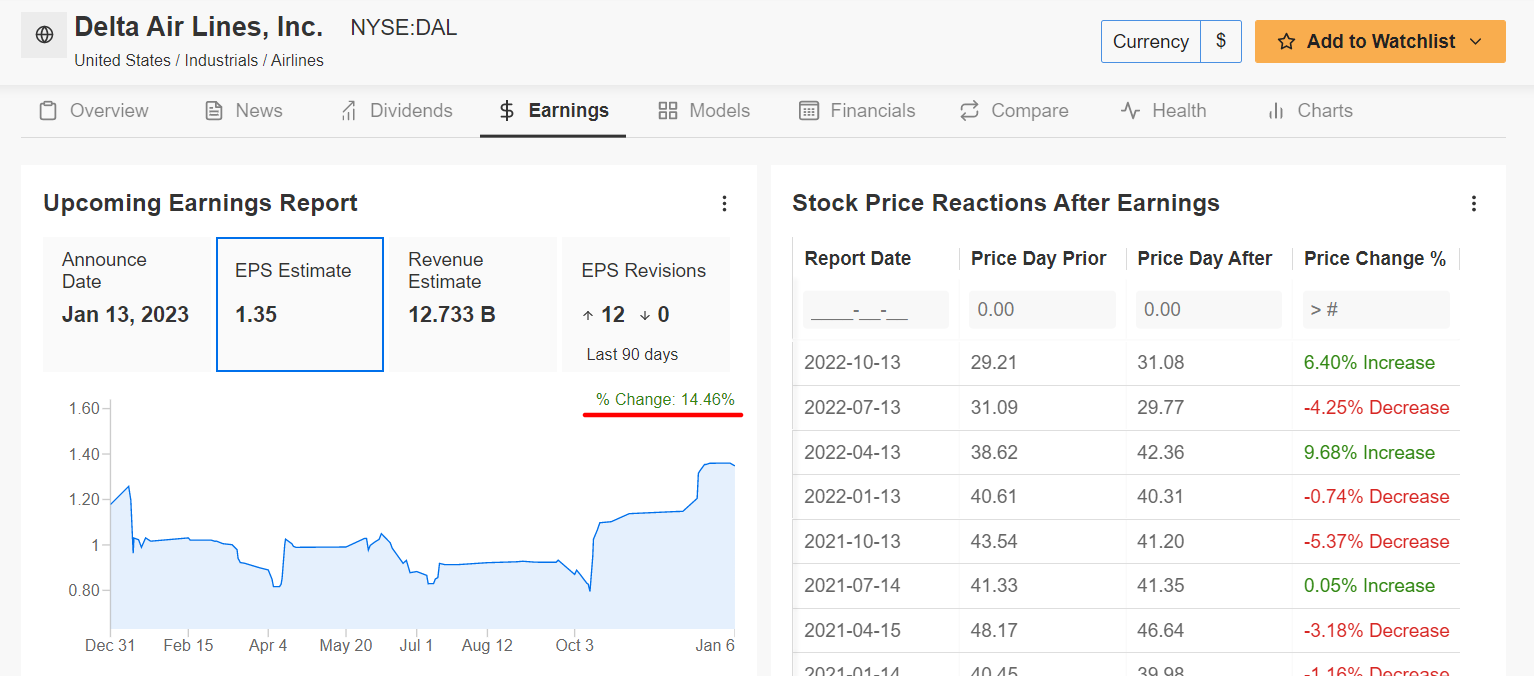

Après avoir clôturé à leur meilleur niveau depuis juin vendredi, je m'attends à ce que les actions de Delta Air Lines (NYSE :DAL) poursuivent leur remontée au cours de la semaine à venir, car le transporteur historique devrait afficher une croissance optimiste des bénéfices et des ventes lors de la publication de ses derniers résultats financiers avant l'ouverture le vendredi 13 janvier.

D'après les mouvements sur le marché des options, les traders prévoient une variation significative d'environ 5,3 % dans les deux sens pour l'action DAL après la publication des résultats.

Une enquête InvestingPro sur les révisions de bénéfices des analystes indique un optimisme croissant avant le rapport de Delta, les analystes ayant relevé leurs estimations de bénéfices par action 12 fois au cours des 90 derniers jours, ce qui représente une augmentation d'environ 14,5 % par rapport à leurs attentes initiales.

Source : InvestingPro+

Selon les estimations du consensus, la compagnie basée à Atlanta devrait afficher un bénéfice par action de 1,35 dollar au quatrième trimestre, soit une hausse de plus de 500 % par rapport au bénéfice par action de 0,22 dollar de l'année précédente, car la rentabilité continue de se redresser après la pandémie de COVID-19. Dans le même temps, le chiffre d'affaires devrait augmenter de 34,4 % d'une année sur l'autre pour atteindre 12,73 milliards de dollars, dans un contexte d'amélioration continue de la demande de transport aérien.

À mon avis, les résultats de Delta dépasseront largement les attentes grâce à une demande intérieure robuste, tant pour les voyages d'agrément que pour les voyages d'affaires, tout en bénéficiant d'une augmentation du trafic international après la réouverture par la compagnie de lignes vers des destinations clés en Europe et en Chine.

Par conséquent, je pense que la direction de Delta fournira de solides prévisions de ventes pour les trois premiers mois de la nouvelle année, car le transporteur reste bien placé pour prospérer malgré un contexte difficile de hausse des taux d'intérêt, d'inflation élevée et de ralentissement de la croissance économique.

À mon avis, la compagnie - qui a été désignée comme la compagnie aérienne la plus ponctuelle d'Amérique du Nord pour 2022 - sera la principale bénéficiaire de la débâcle entourant les retards de vols de Southwest (NYSE :LUV) pendant le blizzard de Noël 2022, en raison de la réputation de Delta d'être plus fiable pendant les périodes de pointe.

Source : Investing.com

L'action DAL a clôturé à 36,03 $ vendredi, son plus haut niveau depuis le 9 juin 2022. Aux niveaux actuels, Delta a une capitalisation boursière de plus de 23 milliards de dollars, ce qui lui vaut le statut de compagnie aérienne la plus précieuse au monde.

Les actions, qui ont rebondi de leur plus bas d'octobre en même temps que les principaux indices boursiers, ont grimpé de 9,6 % au cours de la première semaine de négociation de 2023 après avoir subi une perte annuelle de 15,9 % en 2022.

Actions à Fuir : Macy’s

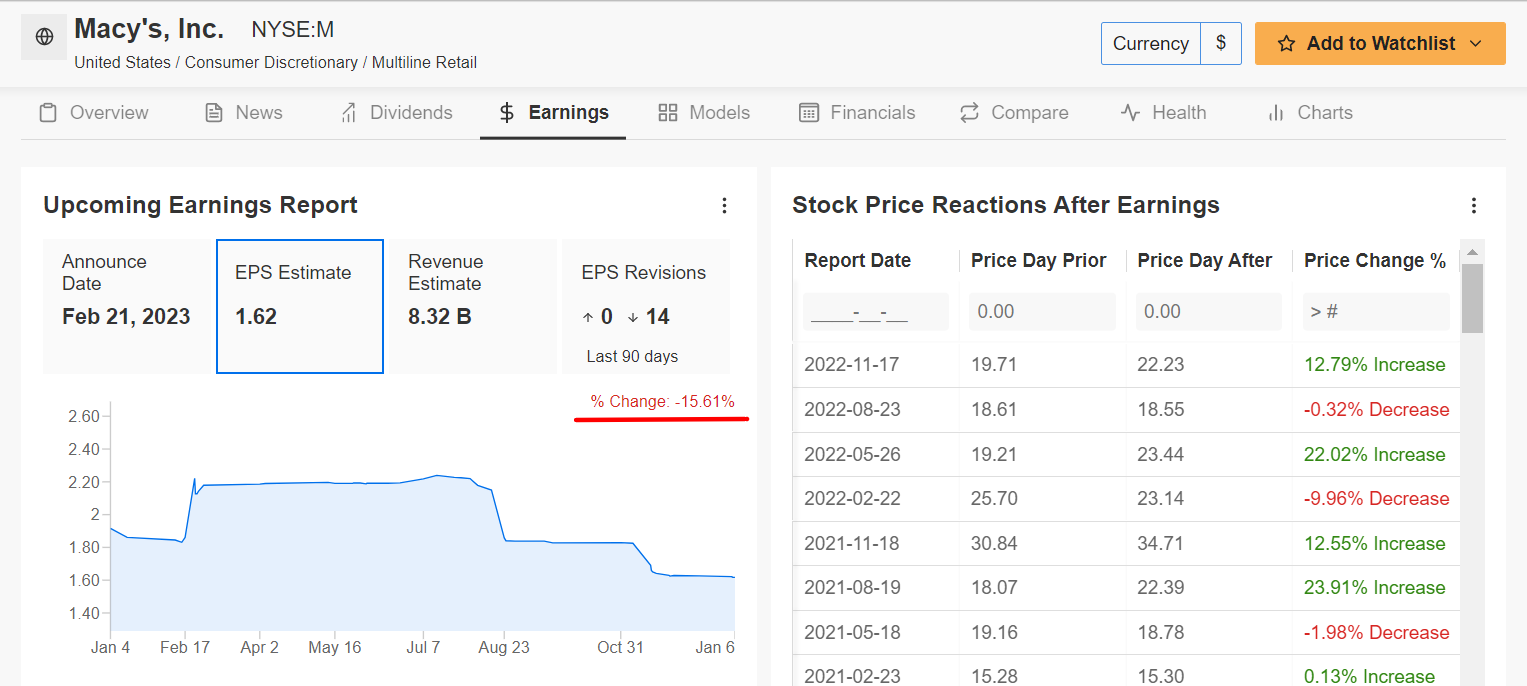

Je prévois que l'action Macy's (NYSE :M) connaîtra une semaine difficile, les investisseurs réagissant aux nouveaux développements négatifs qui affectent la plus grande chaîne de grands magasins du monde.

Vendredi, Macy's a prévenu qu'elle s'attendait à ce que les ventes du quatrième trimestre se situent à l'adresse dans la partie inférieure de ses prévisions, en raison d'un ralentissement plus important que prévu des achats pendant les semaines creuses entre le Black Friday et Noël.

Le détaillant a également averti que les dépenses de consommation resteraient sous pression en 2023, en particulier au premier semestre.

Le chiffre d'affaires net de Macy's pour le trimestre des fêtes de fin d'année devrait désormais se situer entre le bas et le milieu de la fourchette de 8,16 à 8,40 milliards de dollars qu'il avait précédemment publiée.

Comme beaucoup d'autres grands noms de la distribution américaine, Macy's a connu des difficultés en raison de la combinaison de plusieurs vents contraires macroéconomiques et fondamentaux, tels que des taux d'intérêt plus élevés, des pressions inflationnistes croissantes, un ralentissement de la croissance et des problèmes persistants de stocks et de chaîne d'approvisionnement.

Source : InvestingPro+

Macy's devrait publier ses résultats financiers du quatrième trimestre avant l'ouverture du marché américain, le mardi 21 février.

Le consensus prévoit un bénéfice par action de 1,62 $, en baisse de 33,9 % par rapport au BPA de 2,45 $ de l'année précédente, en raison de l'impact négatif de la hausse des dépenses d'exploitation, de la pression accrue sur les coûts et de la baisse des marges d'exploitation.

Avant la publication du rapport, les estimations du BPA ont été revues à la baisse 14 fois au cours des 90 derniers jours, ce qui représente une chute de 15,6 % par rapport aux attentes initiales.

Le chiffre d'affaires devrait quant à lui baisser de 4,1 % en glissement annuel pour atteindre 8,32 milliards de dollars, car les consommateurs réduisent leurs dépenses en articles de mode de luxe dans le contexte actuel d'inflation, qui entraîne une diminution du revenu disponible.

Source : Investing.com

L'action M a terminé la séance de vendredi à 22,13 dollars, ce qui a permis à la société new-yorkaise d'être évaluée à 6 milliards de dollars. Les actions ont bondi d'environ 7,2 % pour commencer l'année 2023, après avoir chuté de 21,1 % l'année dernière.

Divulgation : Au moment de la rédaction de cet article, je suis à découvert sur le S&P 500 et Nasdaq 100 via le ProShares Short S&P 500 ETF (NYSE :SH) et le ProShares Short QQQ ETF (NYSE :PSQ). Je reste long sur le Energy Select Sector SPDR ETF (NYSE :XLE) et le Health Care Select Sector SPDR ETF (NYSE :XLV).

Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.

***

Avec le marché actuel, il est plus difficile que jamais de prendre les bonnes décisions. Pensez aux défis :

Pour y faire face, vous avez besoin de bonnes données, d'outils efficaces pour les trier et d'un aperçu de leur signification. Vous devez éliminer les émotions de l'investissement et vous concentrer sur les fondamentaux.

Pour cela, il y a InvestingPro+, avec toutes les données et les outils professionnels dont vous avez besoin pour prendre de meilleures décisions d'investissement. En savoir plus >>