- Les actions sont ébranlées par les craintes d'inflation, les plans agressifs de relèvement des taux de la Fed et les inquiétudes quant à une éventuelle récession.

- Trois sociétés susceptibles de surperformer en raison de fondamentaux solides, de valorisations raisonnables et de versements de dividendes élevés.

- Ces trois sociétés - British American Tobacco, Devon Energy, et ConAgra Foods - devraient figurer sur votre liste de surveillance.

- Si vous souhaitez améliorer votre recherche de nouvelles idées d'investissement, consultez InvestingPro+.

- Ratio C/B : 12,0

- Rendement du dividende : 6,74%

- Capitalisation boursière : 99 milliards de dollars

- Performance depuis le début de l'année : +16.6%

- Ratio C/B : 13,6

- Rendement du dividende : 7%

- Capitalisation boursière : 47,9 milliards de dollars

- Performance depuis le début de l'année : +64.7%

- Ratio C/B : 16,4

- Rendement du dividende : 3,54 %.

- Capitalisation boursière : 16,9 milliards de dollars

- Performance depuis le début de l'année : +3.4%

- Inflation

- L'agitation géopolitique

- Technologies perturbatrices

- Hausse des taux d'intérêt

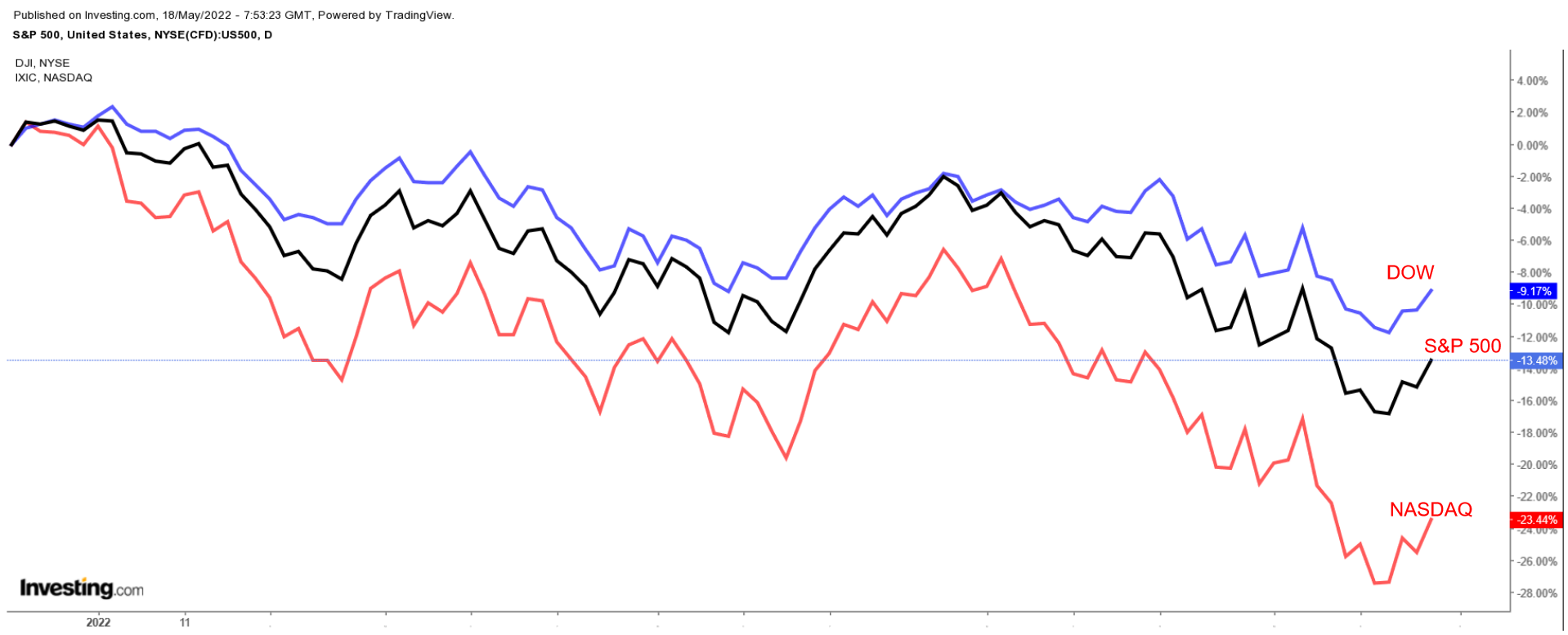

Les principaux indices de Wall Street ont connu l'un des pires débuts d'année jamais enregistrés, les investisseurs s'inquiétant des projets de la Réserve fédérale de relever les taux d'intérêt pour lutter contre une inflation toujours {{ecl-733||} élevée.

Le blue-chip Dow Jones Industrial Average est en baisse de plus de 10% depuis le début de l'année, tandis que l'indice de référence S&P 500 et l'indice technologique NASDAQ Composite affichent des plongeons bien plus importants.

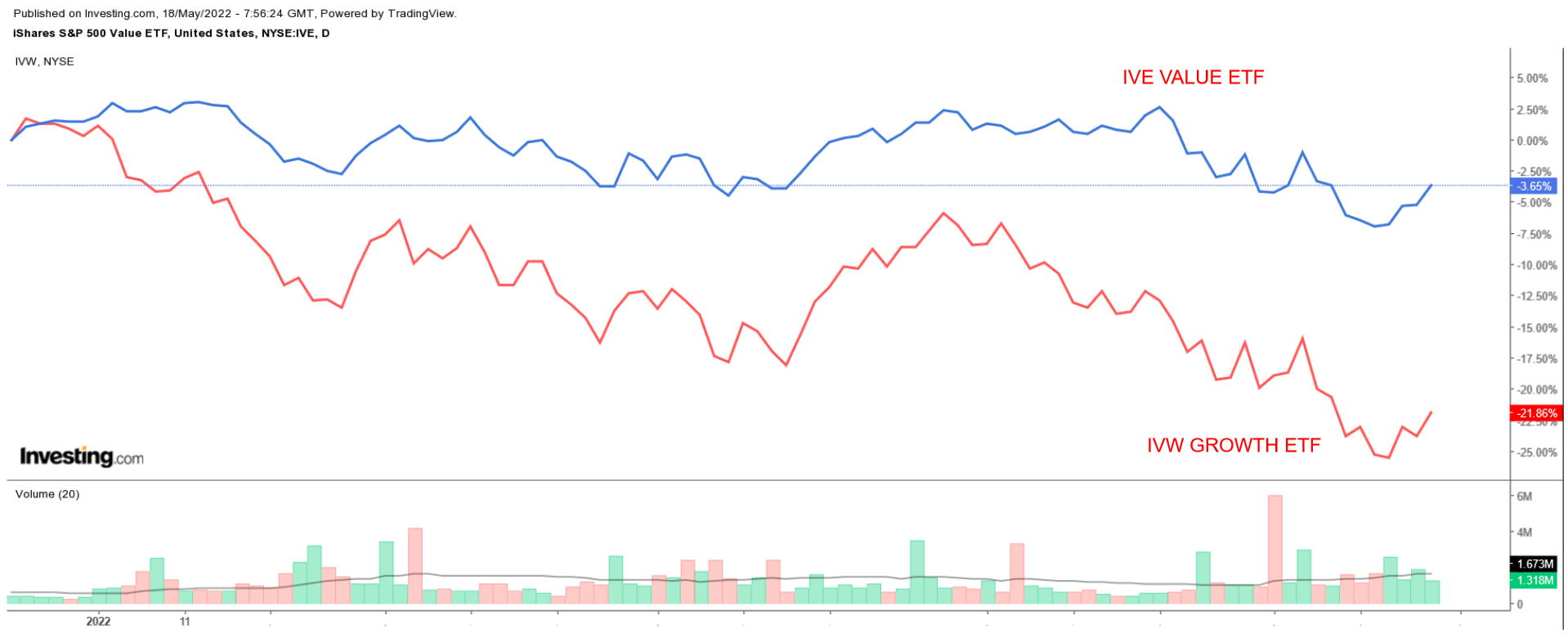

Alors que de fortes baisses ont frappé les sociétés technologiques à forte croissance non rentables ces derniers mois, les valeurs de rendement à caractère défensif enregistrent des gains impressionnants dans la tourmente actuelle du marché.

C'est ce qui ressort de la comparaison entre la performance du iShares S&P 500 Value ETF (NYSE:IVE) et celle du iShares S&P 500 Growth ETF (NYSE:IVW) dans le graphique ci-dessous. L'IVE a largement surperformé l'IVW depuis le début de l'année, les investisseurs délaissant les actions risquées au profit de valeurs plus sûres.

La volatilité de Wall Street ne semblant pas vouloir diminuer sensiblement de sitôt, nous avons mis en évidence trois valeurs de rendement de premier plan qui méritent d'être prises en considération dans les conditions actuelles.

1. British American Tobacco (LON:BATS)

British American Tobacco (NYSE:BTI) est la deuxième entreprise de tabac au monde en termes de ventes nettes. Ses produits les plus connus et les plus vendus - dans plus de 180 pays - sont les marques Lucky Strike, Newport, Camel, Kent et Dunhill. Son portefeuille comprend également des produits du tabac à risque réduit tels que Vype, Vuse et glo.

Les actions de premier ordre à dividende de haute qualité ont tendance à surperformer dans un environnement turbulent, car les acteurs du marché recherchent des sociétés de consommation de base défensives dont les valorisations sont relativement réalistes.

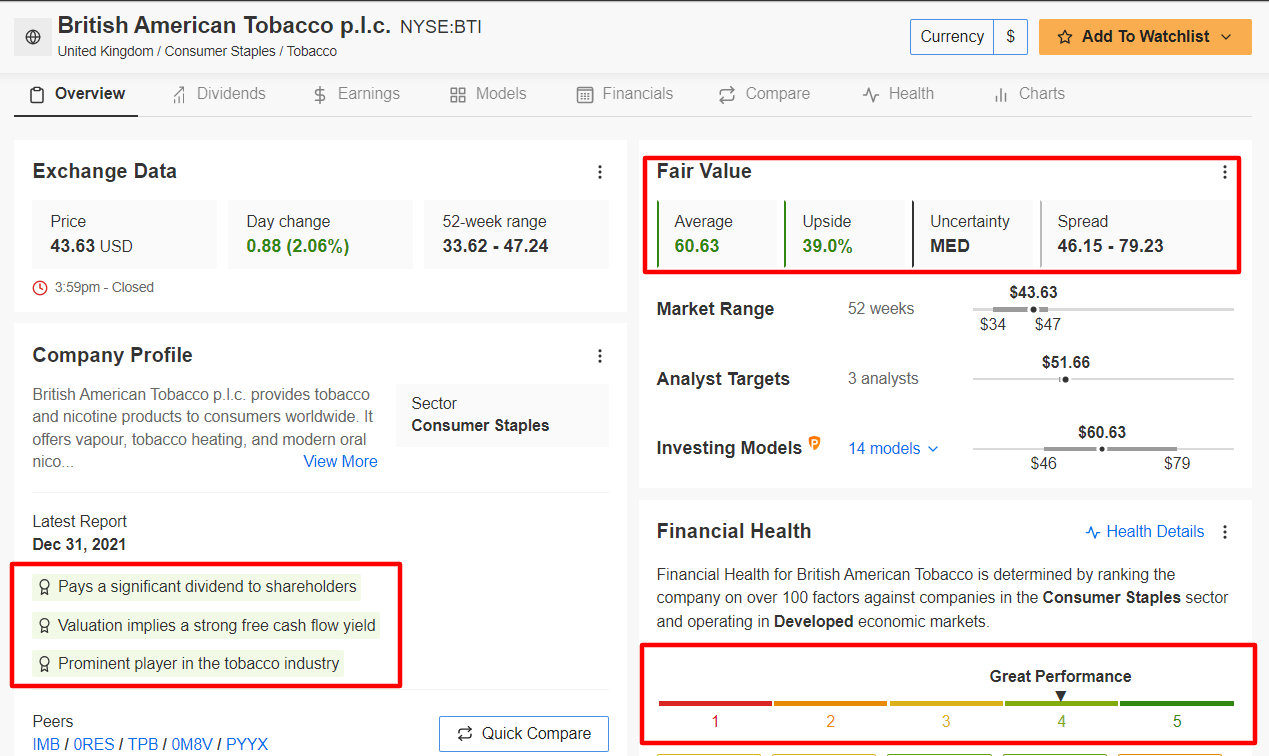

Avec un ratio cours/bénéfice (C/B) raisonnable de 12,0, British American - dont les actions sont en hausse de 16,6 % depuis le début de l'année - présente une décote extrême par rapport à ses pairs notables, tels que Philip Morris (NYSE:PM) et Altria (NYSE:MO), qui ont des ratios C/B de 18,4 et 33,0, respectivement.

L'entreprise britannique de fabrication de cigarettes et de tabac est également une valeur de dividende de qualité. BTI offre actuellement un paiement trimestriel de 0,7354 $ par action, ce qui implique un dividende annualisé de 2,94 $ avec un rendement exceptionnel de 6,74 %, l'un des plus élevés du secteur.

BTI a terminé la séance de mardi à 43,63 $, à portée de vue d'un récent sommet de 47,24 $ atteint le 17 février. Aux niveaux actuels, British American - qui est cotée à la Bourse de Londres et fait partie de l'indice FTSE 100 - a une capitalisation boursière de 99 milliards de dollars.

Signe de la bonne performance de ses activités dans le contexte actuel d'inflation galopante et de ralentissement de la croissance, BTI a annoncé, le 28 avril, des bénéfices et des ventes pour le premier trimestre qui ont largement dépassé les attentes du consensus.

La société Big Tobacco, qui a tiré parti de sa récente réorientation vers des produits non combustibles et à risque réduit, a également confirmé ses prévisions pour l'ensemble de l'année et a déclaré que les revenus de ses nouvelles catégories de produits devraient atteindre 5 milliards de livres (6,21 milliards de dollars) d'ici 2025.

Compte tenu de ces éléments, l'action British American pourrait connaître une hausse de 39 % au cours des 12 prochains mois, selon le modèle InvestingPro, ce qui rapprocherait les actions de leur juste valeur de 60,63 $.

Source : InvestingPro

2. Devon Energy

L'un des plus grands producteurs indépendants de pétrole et de gaz de schiste des États-Unis, Devon Energy (NYSE:DVN) a été l'une des meilleures performances du secteur de l'énergie cette année, récoltant les fruits de la hausse des prix de l'énergie et de l'amélioration de la demande mondiale.

Les actions de la société basée à Oklahoma City, Oklahoma, ont bondi de près de 65 % en 2022, dépassant de loin les rendements comparables de l'indice Dow Jones et du S&P 500, ce qui en fait l'un des principaux gagnants de l'année sur le marché.

Malgré des rendements robustes depuis le début de l'année, Devon reste l'un des meilleurs noms à détenir pour se couvrir contre une plus grande volatilité, grâce à ses efforts continus pour rendre plus de liquidités aux actionnaires sous la forme de paiements de dividendes plus élevés et de rachats d'actions.

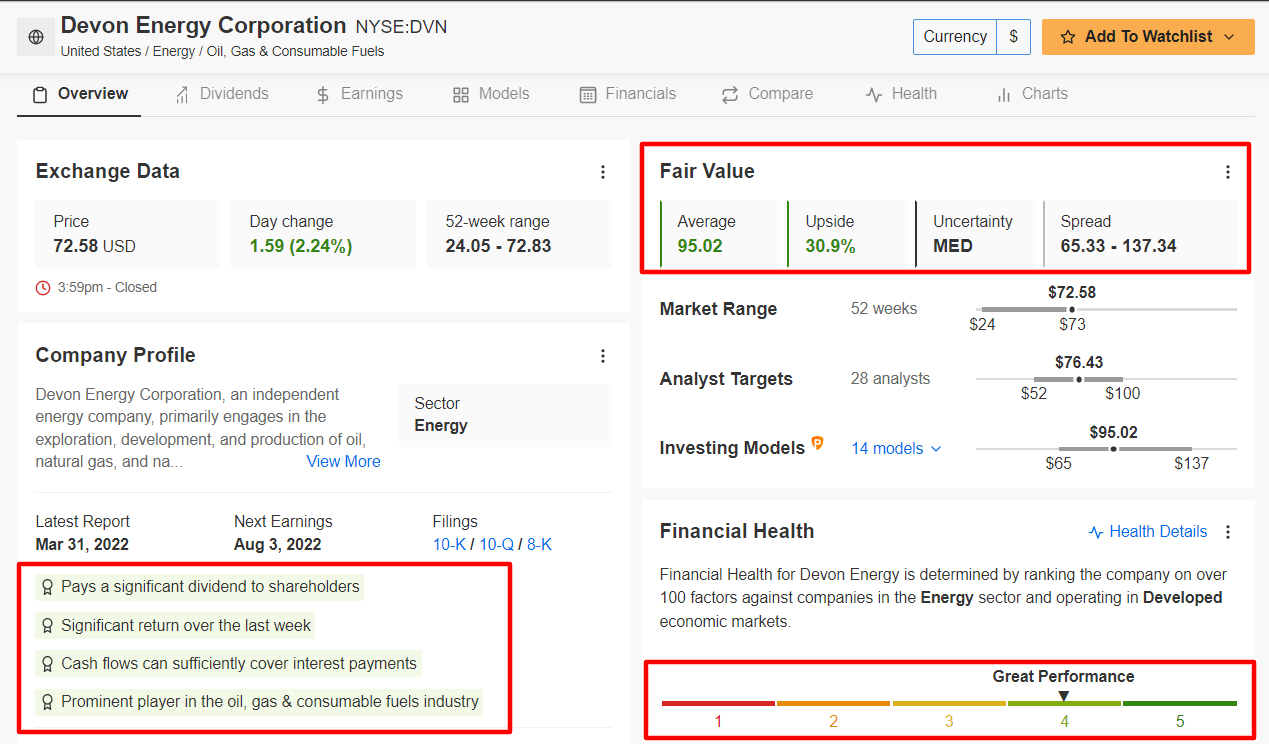

Le producteur de pétrole et de gaz à faible coût a récemment augmenté son dividende trimestriel de 27 %, à 1,27 $ par action. Cela représente un dividende annualisé de 5,08 $ et un rendement de 7,0 %, ce qui en fait une valeur extrêmement intéressante dans le contexte actuel.

À titre de comparaison, le rendement du Trésor américain de référence 10 ans est inférieur à 3 %. est inférieur à 3 %, tandis que le rendement implicite de l'indice S&P 500 est actuellement d'environ 1,5 %.

En outre, l'action Devon présente un ratio C/B relativement faible de 13,6, ce qui la rend moins chère que d'autres noms notables dans le secteur du pétrole et du gaz, tels que EOG Resources (NYSE:EOG) et Pioneer Natural Resources (NYSE:PXD).

Les actions de DVN ont clôturé à 72,58 dollars hier soir, un niveau qui n'avait pas été atteint depuis août 2014. Aux valorisations actuelles, le producteur d'énergie a une capitalisation boursière de 47,9 milliards de dollars.

Devon est en passe de continuer à bénéficier de ses opérations permiennes stellaires tout en profitant des prix élevés du pétrole brut et du gaz naturel, ce qui contribuera à alimenter la croissance future des bénéfices et des ventes.

La société a affiché une croissance à trois chiffres de son bénéfice et de son chiffre d'affaires d'une année sur l'autre lors de la publication de ses résultats du premier trimestre le 2 mai. Elle a également augmenté son programme de rachat d'actions de 25 % pour le porter à 2 milliards de dollars et a clairement indiqué qu'elle continuerait à se concentrer sur le rendement pour les actionnaires.

Il n'est pas surprenant que les modèles quantitatifs d'InvestingPro indiquent un potentiel de hausse de près de 31 % de l'action Devon par rapport aux niveaux actuels au cours des 12 prochains mois, pour atteindre une juste valeur de 95,02 $ par action.

Source : InvestingPro

3. ConAgra Foods

ConAgra Foods (NYSE:CAG), qui a récemment changé de nom pour devenir ConAgra Brands, est l'une des plus grandes entreprises de fabrication de produits alimentaires emballés au monde. Elle est surtout connue pour produire des produits de consommation courante tels que le boeuf séché Slim Jim, le ketchup Hunt's, les préparations pour gâteaux Duncan Hines et Reddi-wip.

À l'heure où les investisseurs s'inquiètent de l'accélération de l'inflation, du ralentissement de la croissance économique et de la hausse des taux d'intérêt, l'action ConAgra a le potentiel de générer des rendements élevés dans les mois à venir, à mesure que les investisseurs investissent dans les secteurs défensifs de la consommation de base.

Avec un ratio C/E de 16,4, CAG - dont les actions sont en hausse de 3,4 % depuis le début de l'année - bénéficie d'une décote substantielle par rapport à d'autres géants de l'alimentation emballée, tels que Kraft Heinz (NASDAQ:KHC) et Hormel Foods (NYSE:HRL). Kraft affiche un ratio cours/bénéfice élevé de 54,1, tandis que Hormel se négocie à un ratio C/B de 31,2.

En outre, ConAgra offre un dividende annualisé relativement élevé de 1,25 $ par action, soit un rendement de 3,54 %, ce qui en fait un candidat encore plus susceptible de bien performer dans les conditions actuelles du marché.

L'action CAG a clôturé à 32,31 $ hier soir, s'éloignant ainsi d'un récent plancher de 52 semaines de 30,06 $ touché le 11 mars. Aux niveaux actuels, la société alimentaire basée à Chicago, Illinois, a une capitalisation boursière de 16,9 milliards de dollars.

Le 7 avril, ConAgra a enregistré des bénéfices et des revenus supérieurs aux prévisions pour son e trimestre fiscal, malgré l'impact négatif de la hausse des prix des intrants et des coûts de transport.

Signe de bon augure pour l'avenir, l'entreprise de produits alimentaires emballés a également relevé ses prévisions de ventes pour l'ensemble de l'année afin de tenir compte de la hausse de la demande et de nouvelles augmentations de prix.

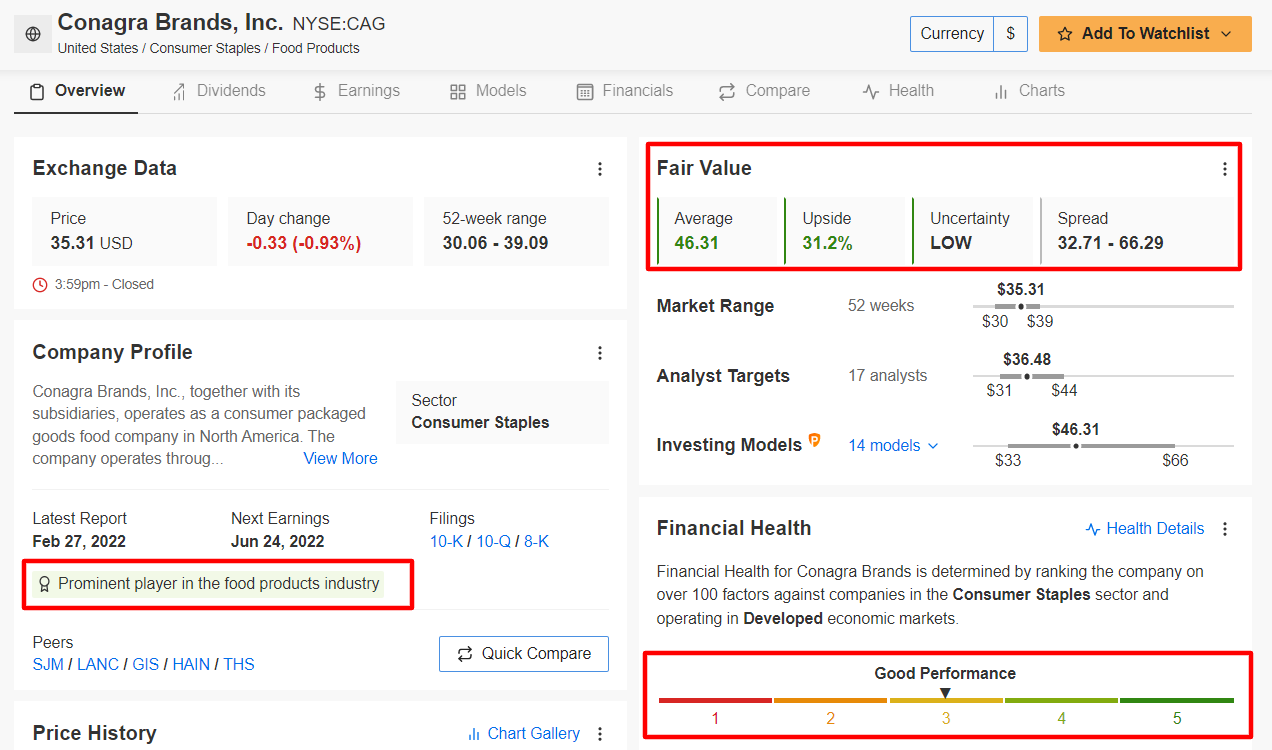

Comme nous pouvons le constater, l'action ConAgra est actuellement sous-évaluée selon les modèles d'InvestingPro et pourrait connaître une hausse d'environ 31 % au cours des 12 prochains mois pour atteindre sa juste valeur de 46,31 $.

Source : InvestingPro

Avec le marché actuel, il est plus difficile que jamais de prendre les bonnes décisions. Pensez aux défis :

Pour y faire face, vous avez besoin de bonnes données, d'outils efficaces pour les trier et d'un aperçu de leur signification. Vous devez éliminer les émotions de l'investissement et vous concentrer sur les éléments fondamentaux.

Pour cela, il y a InvestingPro+, avec toutes les données et les outils professionnels dont vous avez besoin pour prendre de meilleures décisions d'investissement. En savoir plus >>