- Netflix publiera ses résultats du 1er trimestre 2022 le mardi 19 avril, après la clôture du marché

- Chiffre d'affaires attendu : 7,94 milliards de dollars

- BPA attendu : 2,92$

Lorsque le géant du streaming Netflix (NASDAQ:NFLX) publiera ses derniers résultats trimestriels demain, les investisseurs pourraient découvrir que l'entreprise de services de divertissement a du mal à attirer de nouveaux abonnés dans un contexte de concurrence acharnée et d'environnement macroéconomique difficile.

En raison de ces vents contraires, les analystes ont revu à la baisse leurs estimations de bénéfices pour la société basée à Los Gatos, en Californie, dont les actions ont chuté de plus de 40 % en 2022. L'action a également été parmi les moins performantes de l'indice NASDAQ 100 depuis le début de l'année.

Selon les prévisions, Netflix ne devrait ajouter que 2,5 millions d'abonnés au cours du premier trimestre qui s'est terminé le 31 mars, un chiffre qui marque le plus lent démarrage d'une nouvelle année pour la société depuis au moins une décennie.

Il pourrait y avoir d'autres inconvénients depuis que Netflix a décidé de se retirer de la Russie après son invasion de l'Ukraine. L'entreprise de divertissement compte entre un et deux millions d'abonnés en Russie, selon les médias.

Cette situation a fait comprendre aux investisseurs que NFLX entre dans une période de croissance lente après un parcours remarquable pendant la pandémie. Netflix a ajouté 18,2 millions de clients en 2021, soit une baisse d'environ 50 % par rapport à l'année précédente, une année record.

Dans une note de la semaine dernière, Morgan Stanley (NYSE:MS) a abaissé son objectif de cours sur le titre avant les résultats, le ramenant de 450 à 425 dollars. Sa note ajoute :

"À long terme, nous pensons que Netflix va générer une croissance convaincante de ses revenus et de ses marges. A court terme, nous voyons un risque pour les attentes du consensus en matière d'ajouts nets. La valorisation n'est pas tendue ici, mais nous pensons qu'il est peu probable que les actions puissent surperformer avec des estimations d'ajouts nets en baisse."

Barclays (LON:BARC) a également abaissé son objectif de cours de 425 $ à 380 $ par action, en indiquant dans une note :

"Sur la base de la valeur moyenne prédite à travers divers modèles à court et long terme, Netflix semble être sur la voie de ~4mm d'abonnements, mieux que les prévisions de la société, mais toujours faible dans l'absolu pour un T1."

Intensification de la concurrence

Pour compliquer le processus de croissance des abonnés, les consommateurs ont désormais plus de choix, grâce à certains des plus grands fournisseurs de contenu de divertissement au monde. The Walt Disney Company (NYSE:DIS), le concurrent le plus redoutable de Netflix, a annoncé en mars qu'il proposerait une version moins chère de son service de streaming, Disney+, avec de la publicité plus tard cette année. La nouvelle offre débutera aux États-Unis à la fin de 2022 et s'étendra à l'international l'année prochaine. La société prévoit de publier des détails sur le prix et le calendrier à une date ultérieure.

La faiblesse post-pandémique et l'intensification de la concurrence sont les deux principaux catalyseurs qui ont divisé les analystes sur Netflix ces dernières semaines.

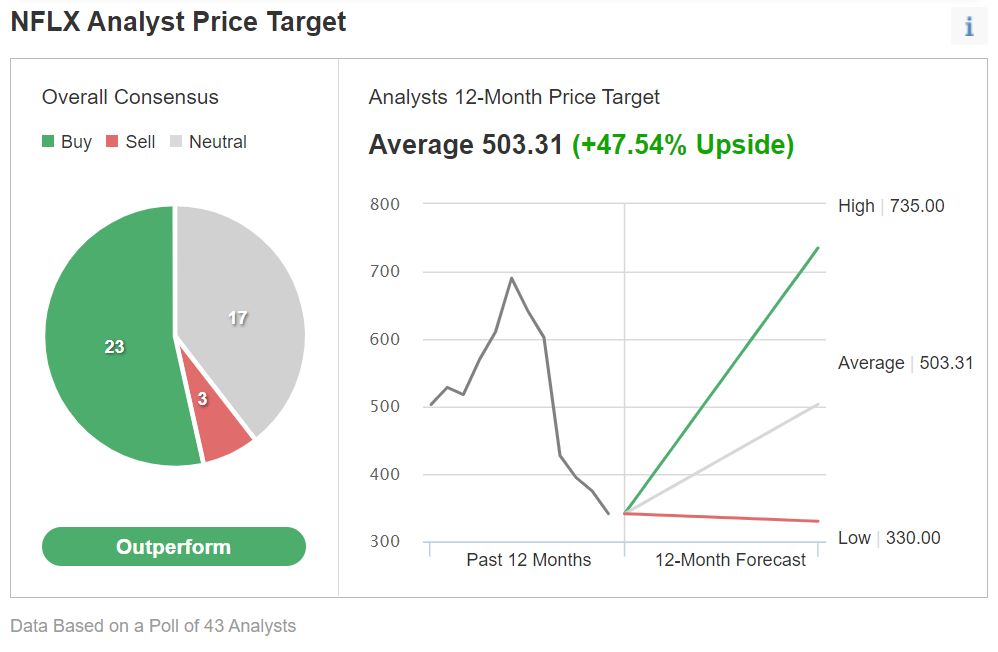

Graphique : Investing.com

Dans un sondage réalisé par Investing.com auprès de 43 analystes, bien que la majorité d'entre eux aient attribué une note "surperformance", 20 participants ne recommandent pas actuellement d'acheter le titre.

Malgré ces sombres perspectives de bénéfices à court terme, l'action Netflix offre une opportunité d'achat pour les investisseurs à long terme, étant donné la capacité de la société à attirer de nouveaux abonnés avec un contenu de premier ordre, tout en augmentant les marges et les flux de trésorerie. En raison de la récente vente d'actions, le titre se négocie à une décote par rapport à ses moyennes historiques. Netflix se vend maintenant à 32 fois les bénéfices futurs, soit moins de la moitié de sa moyenne sur cinq ans.

Les analystes de J.P. Morgan estiment que Netflix connaîtra un fort second semestre 2022. Ils ont attribué une surpondération et un objectif de prix de 605 $ à NFLX. Cet objectif implique une hausse de 77 % par rapport au cours de clôture de jeudi, soit 341,13 $.

Une évolution supplémentaire à long terme mérite d'être prise en compte : Netflix ne dépend pas de la dette pour alimenter sa croissance. Après avoir emprunté pendant des années pour financer sa production, la société a déclaré qu'elle n'avait plus besoin d'obtenir des financements extérieurs pour soutenir ses opérations quotidiennes.

Conclusion : Faut-il acheter l'action Netflix ?

Netflix n'offrira peut-être pas une surprise positive demain lors de la publication de ses résultats, mais son action est devenue un achat intéressant après la récente dégringolade. Après avoir consolidé sa trésorerie et ses positions concurrentielles pendant le boom de la pandémie, la société est mieux placée pour renouer avec la croissance.

Quelle action devriez-vous acheter lors de votre prochain investissement ?

Avec des valorisations qui montent en flèche en 2024, de nombreux investisseurs sont mal à l'aise à l'idée de placer davantage d'argent dans les actions. Vous ne savez pas où investir ? Accédez à nos portefeuilles éprouvés et découvrez des opportunités à fort potentiel.

Rien qu'en 2024, l'IA de ProPicks AI a identifié 2 actions qui ont fait un bond de plus de 150 %, 4 autres actions qui ont fait un bond de plus de 30 % et 3 autres qui ont fait un bond de plus de 25 %. Il s'agit là d'un palmarès impressionnant.

Avec des portefeuilles orientés sur les actions du Dow Jones, les actions du S&P, les actions technologiques et les actions de moyenne capitalisation, vous pouvez explorer diverses stratégies en fonction de vos objectifs et préférences.