- Alors que le nombre de facteurs haussiers semble augmenter, le marché envoie toujours des signaux contradictoires.

- Les données sur l'emploi de vendredi pourraient constituer un important vent contraire à court terme.

- D'autre part, la saisonnalité est définitivement du côté des haussiers.

- La bonne performance du secteur bancaire sur le Vieux Continent.

- Le secteur technologique est beaucoup moins exposé aux marchés boursiers européens qu'aux États-Unis.

- iBovespa +6%

- FTSE 100 +2.32%

- Nikkei -3.52%

- IBEX 35 -3,80%

- Dow Jones Industrial Average -5.25%

- CAC 40 -5,74% -7,46%

- Euro Stoxx 50 -7.46%

- Dax -8,53%

- MIB -9,26%

- S&P 500 -14,57%

- CSI -21,65%

- NASDAQ Composite -26.74%

Alors que le jury ne sait pas encore si le pire est derrière nous ou non, je vais vous présenter une série de facteurs qui peuvent aider à évaluer ce qui nous attend. Spoiler : le nombre d'indicateurs haussiers semble augmenter.

Voyons ce que vous en pensez.

1. Les données sur l'emploi de vendredi ont été une bonne chose, mais bien sûr, en même temps, il s'agit d'une arme à double tranchant car elle permet à la Réserve fédérale, si elle le juge bon, de maintenir plus longtemps une politique monétaire plus stricte.

Compte tenu des dernières déclarations de la Fed, l'intensité de la hausse des taux restera probablement la même. Néanmoins, avec une économie plus résiliente, nous pourrions assister à une pause plutôt qu'à un pivot, ce qui signifie que l'environnement de taux élevés serait maintenu en place plus longtemps.

2. Cette dernière résurgence du sentiment des investisseurs pour les actions rappelle à certains égards celle que l'on a connue au début du mois d'août, lorsque les gestionnaires de fonds et de fonds spéculatifs ont augmenté leurs achats et leur exposition au marché boursier. Cela ne s'est pas bien terminé, puisque le S&P 500 a plongé de plus de -15 % en 8 semaines.

3. Le S&P 500 a perdu jusqu'à -25,2 % par rapport à son sommet historique cette année, soit un peu moins que la baisse moyenne de -28 % enregistrée par l'indice lors des récessions depuis la Seconde Guerre mondiale.

4. Lorsque l'indice S&P 500 chute au cours d'une année où il y a des élections de mi-mandat aux États-Unis (comme c'est le cas en 2022), l'année suivante a toujours été forte. Un tel scénario s'est produit huit fois depuis 1950, et l'indice de référence a progressé les huit fois l'année suivante, avec un rendement annuel moyen de +24,6 %.

5. En 2024, il y aura des élections présidentielles aux États-Unis, donc 2023 sera une année préélectorale. Les années pré-électorales sont historiquement très fortes pour les actions, avec une hausse moyenne de +16,8% pour le S&P 500.

6. Surveillez également les marchés la semaine précédant et suivant Noël. Depuis la fin de la Seconde Guerre mondiale, le rendement moyen du S&P 500 pendant la semaine précédant Noël est de +0,5 %. Des rendements supérieurs à +1% ont été enregistrés à 23 reprises (30% du temps). Il y a eu 14 occasions où le S&P 500 a progressé de plus de +2%, la dernière occurrence remontant à 2014. La première quinzaine de décembre n'est généralement pas très forte ; toutefois, cela a tendance à changer à l'approche de la fin de l'année.

7. En début de semaine, le S&P 500 a réussi à clôturer une séance légèrement au-dessus de sa moyenne mobile à 200 jours, ce qui n'était pas arrivé depuis 7 mois. Dans les 13 occasions précédentes où l'indice est resté sous cette moyenne mobile de 200 jours pendant au moins six mois, puis a clôturé en hausse, il n'est tombé qu'une seule fois à de nouveaux planchers, et la hausse moyenne au cours de l'année suivante a été de +18,8 %.

8. La plus grande force des marchés boursiers européens en général par rapport à Wall Street repose fondamentalement sur 2 raisons :

9. En Europe, deux bourses se distinguent par leur force par rapport aux autres. Il s'agit de la bourse britannique (FTSE 100) et portugaise (PSI 20). La première est en hausse de +2,32% en 2022, et la seconde de +6,4%. La raison est qu'elles sont plus exposées au secteur des matières premières, qui a connu de fortes hausses cette année en raison de la guerre en Russie et en Ukraine.

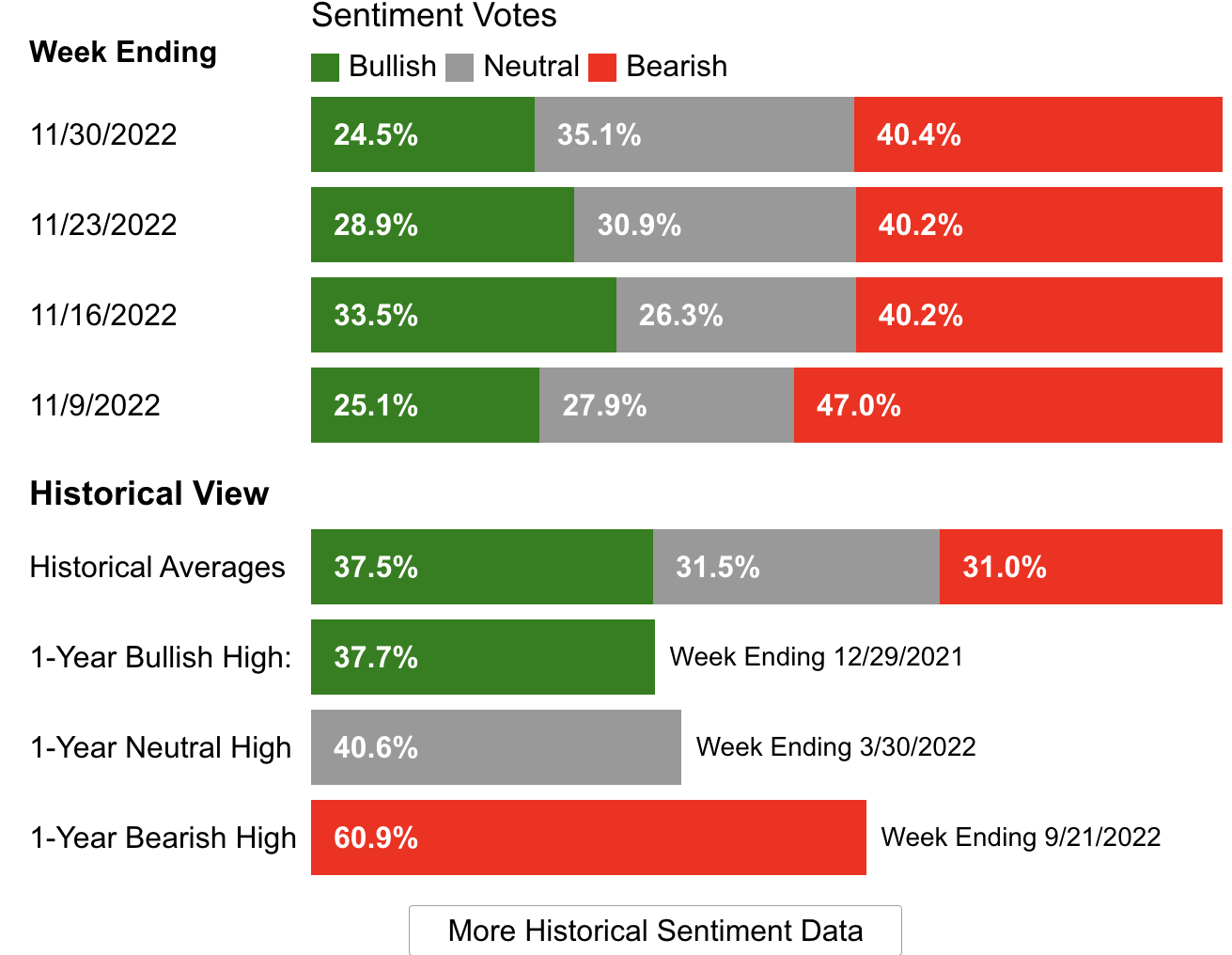

Le sentiment des investisseurs (AAII)

Le sentiment haussier (attentes selon lesquelles les prix des actions vont augmenter au cours des six prochains mois) a diminué de 4,4 points de pourcentage pour atteindre 24,5 % et reste inférieur à sa moyenne historique de 37,5 %.

Le sentiment baissier (attentes d'une baisse des prix des actions au cours des six prochains mois) a augmenté de 0,2 point de pourcentage pour atteindre 40,4 % et reste supérieur à sa moyenne historique de 31 %.

Source : AAII

L'or brillera-t-il en 2023 ?

L'or a prospéré grâce à un environnement favorable au risque. L'attitude moins agressive de la Fed, la chute du dollar, et la baisse des taux d'intérêt sur la dette ont accéléré la hausse de l'or pour atteindre le niveau de 1800 dollars, un record depuis juillet dernier.

En somme, le métal jaune pourrait connaître une nouvelle hausse en 2023 avec pour alliés la Fed, le dollar et les taux d'intérêt de la dette. Même la menace d'une récession économique pourrait renforcer son attrait en tant que valeur refuge. La combinaison de ces facteurs pourrait aboutir à la conquête de la barrière psychologique des 2 000 dollars l'once.

Pour l'instant, elle vient d'atteindre la résistance, et ni jeudi ni vendredi, elle n'a pu la franchir.

Performance des marchés boursiers mondiaux

Le classement des principales places boursières depuis le début de l'année est le suivant :